世田谷区玉川2-4-1 レフィーユ二子玉川403 二子玉川駅から徒歩5分

三軒茶屋、千歳烏山、仙川、成城学園、千歳烏山、溝の口、武蔵小杉、渋谷、新宿ほか

/ 土曜9:00〜18:00

休業日:日曜・祝日

※事前予約で日祝対応します

比準要素数1の会社の判定・評価で見逃しやすいポイントとは?

こんにちは世田谷相続専門税理士事務所です。

取引相場のない株式の非上場株式は、原則として評価会社の規模などに応じて、類似業種比準価額方式・純資産価額方式・類似業種比準価額方式と純資産価額の併用方式・配当還元価額によって評価します。

しかし通常の事業活動を行っている一般的な会社と比べて資産の保有状況や営業活動の状況が著しく異なる会社があります。これらの会社の株式を一般の評価会社に適用する原則的な評価方式により評価するのは合理的といえません。

財産評価基本通達において、通常の営業とは著しく異なる会社を「特定の評価会社」として6種類の会社に分類し、それらの会社に応じた一般の評価会社とは別の評価方法が定められています。

(特定の評価会社)

- 比準要素数1の会社

- 株式等保有特定会社

- 土地保有特定会社

- 開業後3年未満の会社等

- 開業前・休業中の会社

- 清算中の会社

本記事では特定の評価会社のなかでも比準要素数1の会社をピックアップしてお伝えします。

比準要素数1の会社に該当すると、本来は類似業種比準価額方式に評価できた会社でも、原則として純資産価額方式により評価しなければなりません。大会社であっても類似業種比準価額方式は使えない点には注意が必要です。

本記事では以下の流れでお伝えします。

比準要素数1の会社の判定 → 比準要素数1に当たる場合の株式評価

この記事の目次

- 比準要素数1の会社とは比準要素数1の会社に当たるかどうかの判定比準要素数1の会社の判定事例4つ事例①:比準要素数1の会社に該当する単純なケース事例②:比準要素数1の会社に該当するケース(比準要素を端数処理をして0円)比準要素数1の会社の判定の際、比準要素に0円未満の端数が生じた場合事例③:比準要素数1の会社に該当しない単純なケース事例④:比準要素数1の会社に該当せず、比準要素数0の会社に該当するケース比準要素数1の会社の株式の評価方法同族株主等同族株主等以外【事例】比準要素数1の会社の株式の評価方法2つ事例①:比準要素数1の会社に該当するケース事例②:比準要素数1の会社に該当しないケース ー 比準要素数1の会社の判定とは別の比準要素を選択比準要素数の判定で用いられる「利益金額」と類似業種株価を算定するときの「利益金額」は一致させる必要はない比準要素数1の会社に該当している、該当しそうなときの回避策

比準要素数1の会社とは

比準要素数1の会社とは

比準要素数1の会社に当たるかどうかの判定

比準要素数1の会社に当たるかどうかの判定

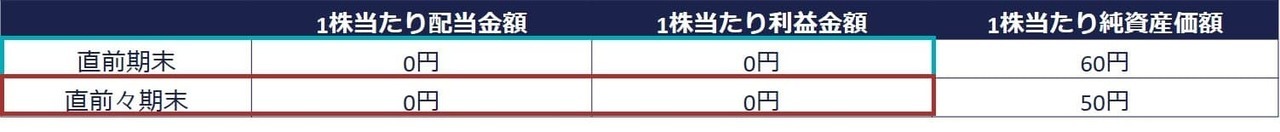

- 「1株当たり配当金額」は、直前期末以前2年間の評価会社の配当実績にもとづいて、2年間の平均により計算します。

- 「1株当たり利益金額」は、直前期末以前1年間の利益金額(法人税の課税所得金額)により計算するか、直前期末以前2年間の利益金額の平均により計算します。

- 「1株当たり純資産価額(帳簿価額により計算した金額)」は、直前期末以前1年間の純資産価額により算定します。

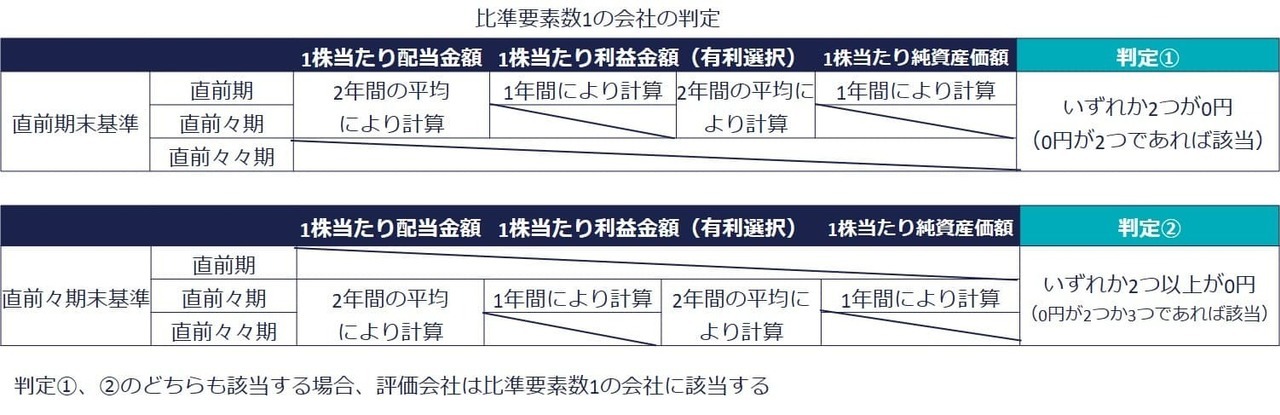

- ① 直前期末を基準としたときに、3つの比準要素のうちいずれか2つが0円(0円となる比準要素が3つの比準要素のうち2つ)。言い換えると比準要素が1つ。

- ② 直前々期末を基準としたときに、3つの比準要素のうちいずれか2つ以上が0円の場合(0円となる比準要素が3つの比準要素のうち2つか3つ)。言い換えると比準要素は1つかゼロ。

比準要素数1の会社の判定事例4つ

比準要素数1の会社の判定を事例により確認していきます。

- 事例①:比準要素数1の会社に該当する単純なケース

- 事例②:比準要素数1の会社に該当するケース(比準要素の端数処理をして0円となるケース)

- 事例③:比準要素数1の会社に該当しない単純なケース

- 事例④:比準要素数1の会社に該当せず、比準要素数0の会社に該当するケース

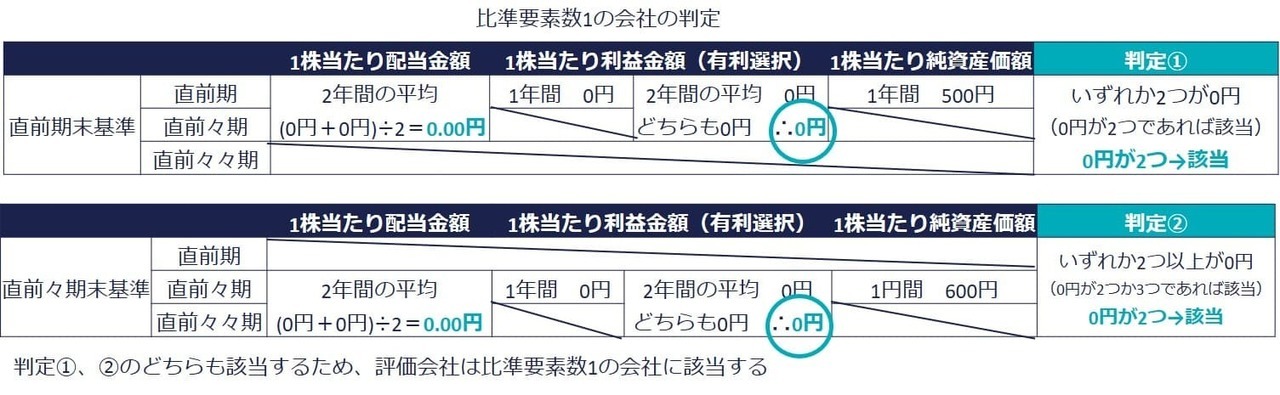

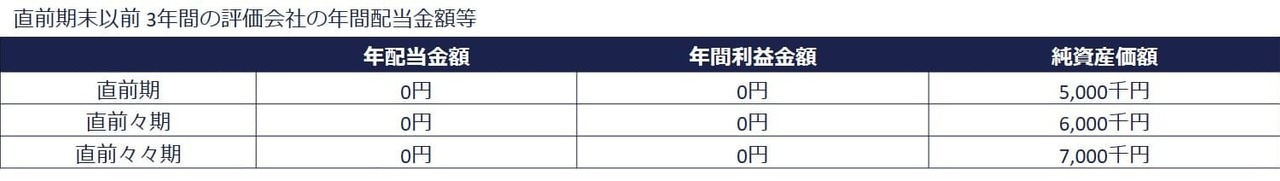

事例①:比準要素数1の会社に該当する単純なケース

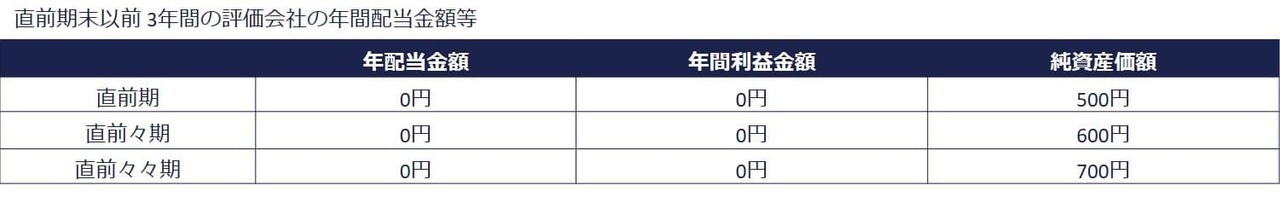

直前期末以前3年間の評価会社の年間配当金配当等は以下のとおりです。

判定結果は下表のとおりです。

(直前期末基準)

- 「1株当たり配当金額」:2年間平均 (直前期0円+直前々期0円)✕1/2=0円

- 「1株当たり利益金額」:1年間 直前期0円

2年間平均(直前期0円+直前々期0円)✕1/2=0円 どちらも0円 ∴0円

- 「1株当たり純資産価額」:1年間 直前期500円

(直前々期末基準)

- 「1株当たり配当金額」:2年間平均 (直前期0円+直前々期0円)✕1/2=0円

- 「1株当たり利益金額」:1年間 直前期0円

2年間平均 (直前期0円+直前々期0円)✕1/2=0円 どちらも0円 ∴0円

- 「1株当たり純資産価額」:1年間 直前期600円

直前期末を基準としたとき3つの比準要素のうち「1株当たり配当金額」と「1株当たり利益金額」の2つが0円です。

かつ直前々期末基準を基準とした場合も3つの比準要素のうち「1株当たり配当金額」と「1株当たり利益金額」の2つが0円であり、いずれか2つ以上が0円に該当します。したがって評価会社は比準要素数1の会社に当たります。

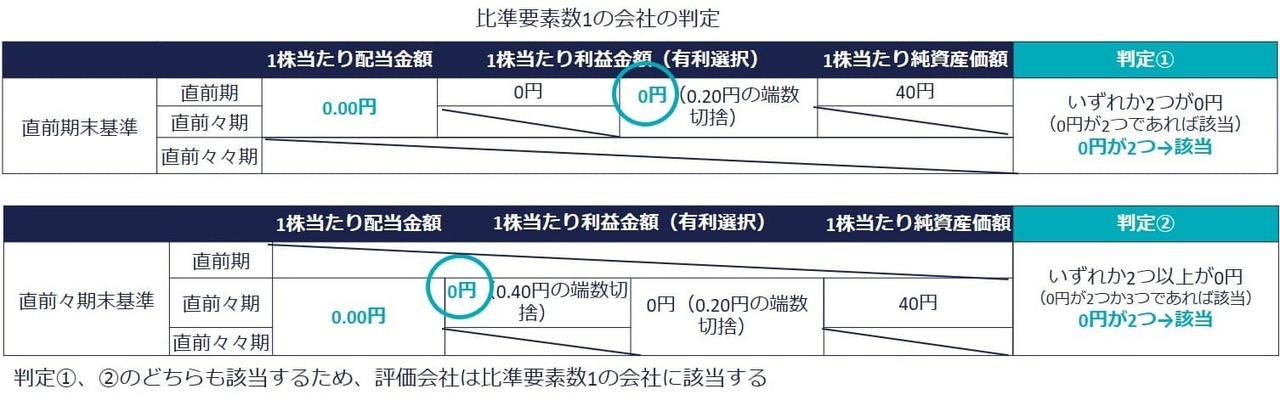

事例②:比準要素数1の会社に該当するケース(比準要素を端数処理をして0円)

直前期末以前3年間の評価会社の年間配当金配当等は以下のとおりです。評価会社の1株あたり資本金等の額を50円としたときの発行済株式数は100,000株とします。

判定結果は下表のとおりです。

直前期末を基準としたとき3つの比準要素のうち「1株当たり配当金額」と「1株当たり利益金額」の2つが0円です。

かつ直前々期末基準を基準とした場合も3つの比準要素のうち「1株当たり配当金額」と「1株当たり利益金額」の2つが0円であり、いずれか2つ以上が0円に該当します。したがって評価会社は比準要素数1の会社に当たります。

直前々期の年間利益金額40千円をもとに「1株当たり利益金額」を計算すると1円未満の端数が生じますが、端数は切り捨てられて0円とされます。比準要素数1の会社に該当するかどうかの判定の際も0円として扱われます。

比準要素数1の会社の判定の際、比準要素に0円未満の端数が生じた場合

比準要素数1の会社の判定をするときに、比準要素の計算を行った結果、0円未満の端数が生じた場合、以下のルールにより切り捨てられます。

- 1株当たりの配当金額:10銭未満切捨て

- 1株当たりの利益金額:円未満切捨て

- 1株当たりの純資産価額:円未満切捨て

「取引相場のない様式(出資)の評価明細書」の「第4表 類似業種比準価額等の計算明細書」の各欄の金額は、各欄の表示単位未満の端数を切り捨てて記載されることになっているからです。

0円未満の端数処理の結果、「1株当たりの配当金額」、「1株当たりの利益金額」および「1株当たりの純資産価額」が少額により、評価明細書の記載に当たって0円となる場合があります。

評価明細書に記載される金額が0となった比準要素は、比準要素数1の会社に該当するかどうかを判定する際、0として扱われますので注意しましょう。比準要素数0の会社に該当するかどうかを判定するに当たっても同じです。

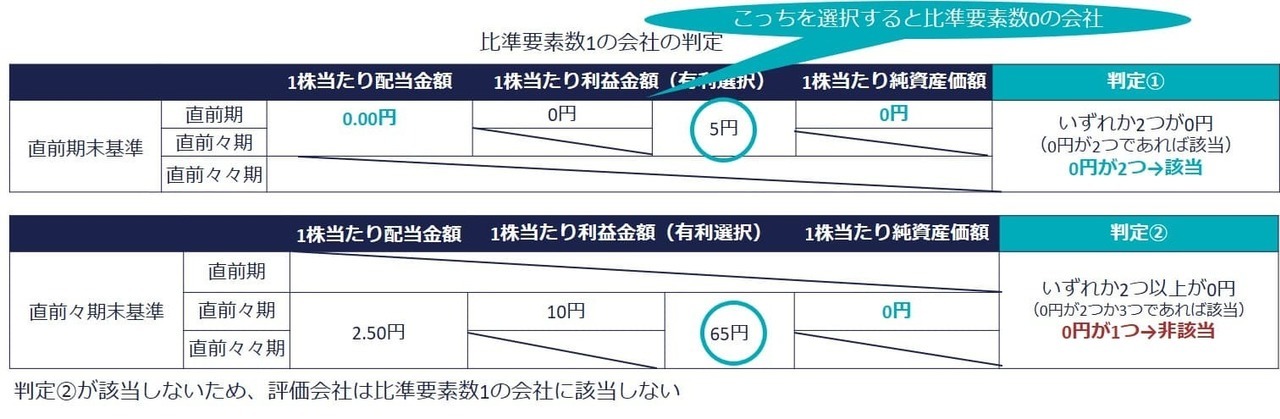

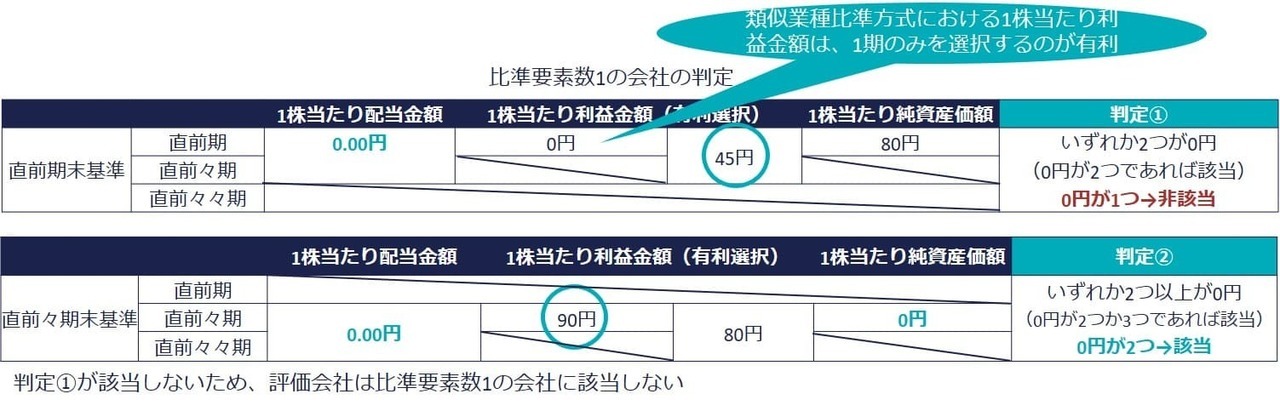

事例③:比準要素数1の会社に該当しない単純なケース

直前期末以前3年間の評価会社の年間配当金配当等は以下のとおりです。評価会社の1株あたり資本金等の額を50円としたときの発行済株式数は100,000株とします。

判定結果は下表のとおりです。

直前期末を基準とすると3つの比準要素のうち2つが0円です。直前期末を基準とした場合は該当します。しかし直前々期末基準を基準としたときに3つの比準要素のうち1つのみが0円であり、いずれか2つ以上が0円ではありません。したがって評価会社は比準要素数1の会社に当たりません。

「1株当たり利益金額」の有利選択

前述のとおり「1株当たり利益金額」は、1年間の利益金額により計算したもの、2年間の利益金額の平均によるものでも、どちらを選択するかは納税者に委ねられています。

いずれかが正数であれば正数を選択した方が要素数を判定するに当たり有利です。本記事の事例では「1株当たり利益金額」について、納税者は青丸で囲った方を選択したとして判定していきます。

比準要素数0の会社

なお本事例の場合、直前期末を基準とする「1株当たり利益金額」について、2年間の利益金額の平均により計算した「5円」ではなく、1年間のみの利益金額による「0円」を選択すると、評価会社は比準要素数0の会社に該当してきます。

ここで比準要素数0の会社とは、課税時期の直前期末を基準として、類似業種比準方式の比準要素の「1株当たり配当金」、「1株当たり利益金額」および「1株当たりの純資産価額(帳簿価額によって計算した金額)」のすべてが0である会社をいいます。

本事例に当てはめると、直前期末を基準とすると類似業種比準方式の比準要素の「1株当たり配当金」、「1株当たり利益金額」および「1株当たりの純資産価額」のすべてが0円のため、評価会社は比準要素数0の会社に当たります。

これまで説明してきている比準要素数1の会社は、課税時期の「直前期末」と「直前々期末」を基準とした3つの比準要素により判定しています。

一方で比準要素数0の会社は、課税時期の「直前期末」のみを基準として3つの比準要素を計算して、比準要素数0の会社に当たるかどうかを判定します。それぞれ判定方法が異なるので注意しましょう。

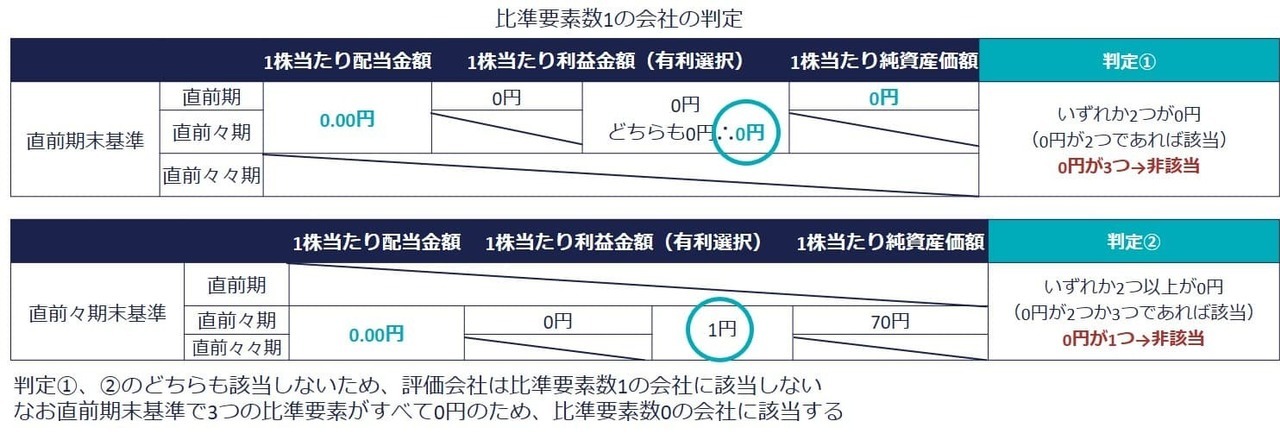

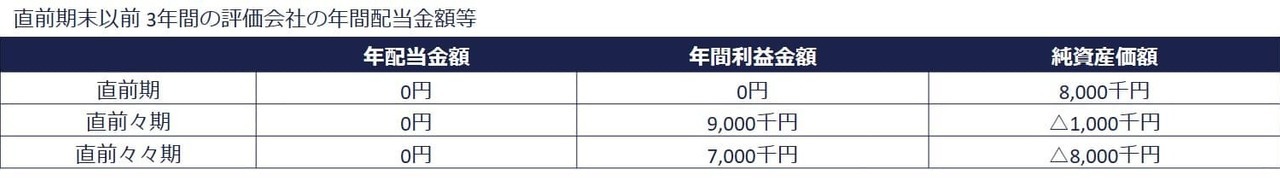

事例④:比準要素数1の会社に該当せず、比準要素数0の会社に該当するケース

直前期末以前3年間の評価会社の年間配当金配当等は以下のとおりです。評価会社の1株あたり資本金等の額を50円としたときの発行済株式数は100,000株とします。

判定結果は下表のとおりです。

直前期末を基準とすると3つの比準要素のうち3つが0円です。直前期末を基準とした場合に、3つの比準要素のうち2つが0円ではありませんので、評価会社は比準要素数1の会社に当たりません。

本事例は、直前期末を基準とすると類似業種比準方式の比準要素の「1株当たり配当金」、「1株当たり利益金額」および「1株当たりの純資産価額」のすべてが0円のため、評価会社は比準要素数0の会社に当たります。

つぎは評価会社が比準要素数1の会社に該当した場合にその株式をどのように評価するのかをお伝えします。比準要素数1の会社に該当しなかった場合の事例もあわせてお伝えします。

比準要素数1の会社の株式の評価方法

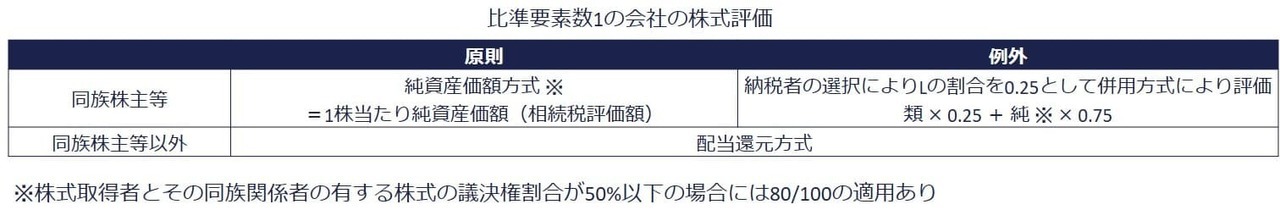

同族株主等

比準要素数1の会社の株式の価額は、原則として純資産価額方式により評価します。

株主等により評価会社の株主を取得した株主グループの議決権割合が50%以下の場合、「1株当たりの純資産価額(相続税評価額によって計算した金額)」から20%の減額評価ができます。1株当たりの純資産価額が1,000円であれば、800円で評価できることとなります。

この取扱は下記の併用方式により「1株当たり純資産価額(相続税評価額によって計算した金額)」を計算する場合も同じです。

ただし納税者の選択により類似業種比準方式の適用割合(Lの割合)を0.25として、類似業種比準価額方式と純資産価額方式との併用方式により評価できます。

類似業種比準価額 ✕ 0.25 + 1株あたり純資産価額(相続税評価額) ✕ (1 ー 0.25)

このように比準要素数1の会社の評価の場合、類似業種比準価額の使用は制限されています。

同族株主等以外

株式の評価方法の判定において、特例的評価方式の配当還元方式により評価できるとされた株主については、比準要素数1の会社に当たる場合であっても、評価会社の株式を配当還元方式により評価できます。

評基通189-2 [比準要素数1の会社の株式の評価] 国税庁

つぎの項目では比準要素数1の会社の株式の評価方法を具体例により確認していきます。

【事例】比準要素数1の会社の株式の評価方法2つ

比準要素数1の会社の株式の評価方法に関しては以下の2つの事例を確認します。

- 事例①:比準要素数1の会社に該当するケース

- 事例②:比準要素数1の会社に該当しないケース ー 比準要素数1の会社の判定とは別の比準要素を選択

事例①:比準要素数1の会社に該当するケース

最初に比準要素数1の会社に該当するのかどうか、つぎにどのように株式を評価するのかをお伝えします。

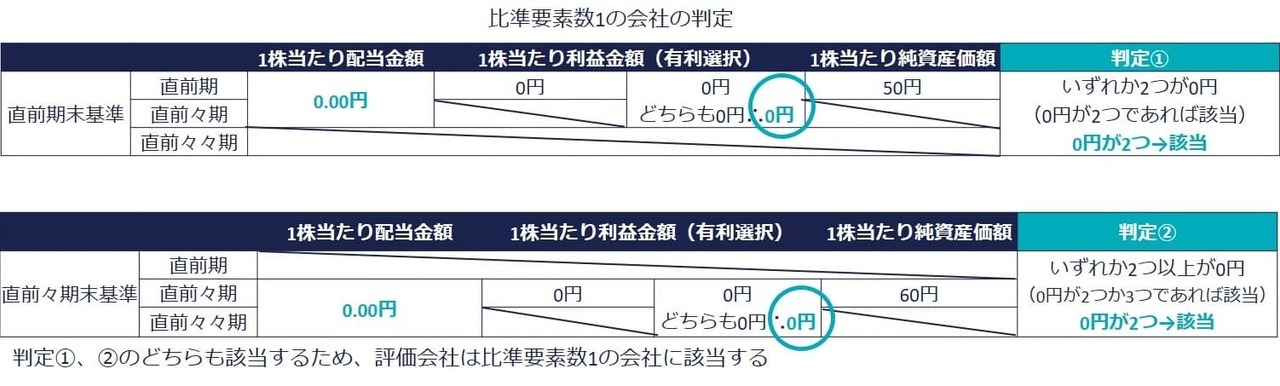

評価会社が比準要素数1の会社に該当するかの判定

直前期末以前3年間の評価会社の年間配当金配当等は以下のとおりです。評価会社の1株あたり資本金等の額を50円としたときの発行済株式数は100,000株とします。

判定結果は下表のとおりです。

直前期末を基準としたとき3つの比準要素のうち「1株当たり配当金額」と「1株当たり利益金額」の2つが0円です。

かつ直前々期末基準を基準とした場合も3つの比準要素のうち「1株当たり配当金額」と「1株当たり利益金額」の2つが0円であり、いずれか2つ以上が0円に該当します。したがって評価会社は比準要素数1の会社に当たります。

評価会社が比準要素数1の会社に該当する場合の株式の評価

<前提条件>

- 大会社(1株当たりの資本金等の額50円)

- 1株当たり純資産価額 :126円(相続税評価額)

- 類似業種の比準要素

株価:412円

1株当たりの配当金額:11.2円

1株当たりの年利益金額:69円

1株当たりの純資産価額(帳簿価額):495円

- 株式取得者と同族関係者の議決権割合:40% →同族株主、80/100の適用あり

① (原則)純資産価額方式

1株当たり純資産価額(相続税評価額) 126円✕80/100=100円

② (例外)併用方式

(類似業種比準価額8円※ ✕0.25)+(1株当たり純資産価額100円✕0.75)=77円

※ 412円 ✕ {(0/11.2+0/69+5/495)/3}(0.03)✕ 0.03 ✕ 0.7(大会社の斟酌率) =8円

③ ① > ② ∴ 77円

比準要素数1の会社の株式は、原則として純資産価額方式により評価します。ただし納税者の選択によりLの割合を0.25とした類似業種比準価額方式と純資産価額方式の併用方式により評価できます。

そのため① 純資産価額方式により評価した株価と② 併用方式により評価した株価を算出し、いずれか小さい方の金額を選択用します。

本ケースでは① 純資産価額方式により評価した株価は「100円」と② 併用方式により評価した株価は「77円」とを比べて小さい方の金額の「77円」を選択しています。

事例②:比準要素数1の会社に該当しないケース ー 比準要素数1の会社の判定とは別の比準要素を選択

まず比準要素数1の会社に該当するのかどうか、つぎにどのように株式を評価するのかをお伝えします。

評価会社が比準要素数1の会社に該当するかの判定

直前期末以前3年間の評価会社の年間配当金配当等は以下のとおりです。評価会社の1株あたり資本金等の額を50円としたときの発行済株式数は100,000株とします。

判定結果は下表のとおりです。

直前期末を基準としたとき3つの比準要素のうち「1株当たり配当金額」の1つが0円です。3つの比準要素のうちいずれか2つが0円に該当しないため、評価会社は比準要素数1の会社に当たりません。

「1株当たり利益金額」の有利選択により、1期の利益金額から計算した「0円」ではなく2期平均の「45円」を選択することにより、比準要素数1の会社と判定されることを回避しました。

株式の評価

評価会社は比準要素数1の会社に該当しません。評価会社は大会社のため類似業種比準方式により株式を評価します。具体的な計算過程はここでは示しませんが、つぎの項目でお伝えする点に留意する必要があります。

比準要素数の判定で用いられる「利益金額」と類似業種株価を算定するときの「利益金額」は一致させる必要はない

比準要素数1の会社の判定に用いられる「1株当たり利益金額」と類似業種比準方式により株式を評価するときの「1株当たり利益金額」は一致させる必要はありません。それぞれ別の「1株当たり利益金額」を選択しても構いません。

(比準要素数1の会社の判定)

比準要素数1の会社の判定に当たっては、直前期末以前の1期の利益金額から計算した「1株当たり利益金額」と2期平均の利益金額から計算した「1株当たり利益金額」のいずれか一方が正数であれば、特定の評価会社に判定されにくくなるように正数の方を選択した方がよいでしょう。

(類似業種比準方式による株式を評価)

類似業種比準方式により株式を評価する場合も「1株当たり利益金額」は、直前期末以前の1期のみの利益金額から計算したものと直前期末以前の2期平均のものを計算し、比準要素数1の会社の判定とは別にいずれか有利な方を選択できます。

原則的には、株価がより低く算定される小さい金額を選択して株価を計算します。

たとえば事例②では、比準要素数1の会社の判定の際は、直前期基準において「1株当たりの利益金額」が1期の「0円」と2期平均の「45円」となっています。正数の「45円」を選択することにより比準要素数1の会社と判定されることを回避できています。

一方で類似業種比準価格により株式を評価する場合は、直前期基準における「1株当たりの利益金額」は1期の「0円」と2期平均の「45円」とを比べていずれか小さい方の「0円」を選択します。これにより2期平均の「45円」を選択したときと比べて株式を低く評価できます。

比準要素数1の会社に該当している、該当しそうなときの回避策

資産や売上が大きくても、赤字が続いていたり連続して配当がないときに相続が発生すると、比準要素1の会社に該当することがあります。そうすると自社株の相続税評価額が思いもかけず高くなることがあります。

比準要素1の会社に該当することにより、本来は類似業種比準価額で評価できていた会社も、原則として純資産価額方式により評価しなければなりません。純資産価額方式による評価額は、類似業種比準価額方式によりも高くなる傾向があります。

類似業種比準価額が純資産価額より低い会社では、株価は高く評価されることになります。比準要素数1の会社に該当している場合、該当しそうな場合はそれを回避するように対策することが重要です。

たとえば過去の利益の累積があり配当源資のある会社においてはわずかな配当を行うことも1つの対策です。ただし「1株当たり配当金」は直前期末以前の2期の平均で計算されることや、1円未満の端数が切りてられることに注意しなければなりません。

前述のとおり「取引相場のない様式(出資)の評価明細書」の「第4表 類似業種比準価額等の計算明細書」の各欄の金額は、各欄の表示単位未満の端数を切り捨てて記載されます。

* 1株当たりの配当金額:10銭未満切捨て

* 1株当たりの利益金額:円未満切捨て

* 1株当たりの純資産価額:円未満切捨て

端数の切捨てにより無配の扱いにならないよう配慮して、3年に一回、1株(50円)当たり「2円以上」の配当をするといったことも考えられます。

また利益を計上することも対策となります。無配当で純資産価額がプラスの状況において、少ない利益を計上できるのであれば評価方法を通常の評価方法とできるでしょう。ただし利益からは非経常的な利益、たとえば固定資産売却益や保険差益等が控除されることには注意が必要です。

直前期のみならず直前々期など、過去の利益や、配当にも留意し、比準要素数1の会社に該当していないかどうかを確認することが重要です。

相続税申告でお悩みの方は、お気軽にご相談ください

現在、故人の相続税申告に関するサービスのみを提供しており、生前対策に関するご相談は承っておりません。

電話受付時間 平日・土曜 9:00〜18:00

※ ご自身で申告を予定されている方からのご相談には対応していないため、問い合わせはお控えください。また、ホームページに掲載している記事に関する質問は、ご遠慮しています。

お問合せ・ご相談

お問い合せフォームで24時間受け付けています。

現在、故人の相続税申告に関するサービスのみを提供しており、生前対策に関するご相談は承っておりません。

※自己申告を検討されている方で、内容確認のみを求める相談はご遠慮ください。

営業時間/定休日

営業時間

平日 9:00~20:00

土曜 9:00~18:00

(電話受付18時まで)

定休日

日曜・祝日

事前に連絡いただける場合、営業時間外・日曜祝日も対応しています。お気軽にご相談ください。

アクセス

〒158-0094

東京都世田谷区玉川2-4-1

レフィーユ二子玉川403

東急田園都市線「二子玉川」駅下車 東口より徒歩5分(玉川税務署近く)

車でお越しの場合、二子玉川ライズバーズモールP2駐車場のほか、近隣に複数のコインパーキングあり