世田谷区玉川2-4-1 レフィーユ二子玉川403 二子玉川駅から徒歩5分

三軒茶屋、千歳烏山、仙川、成城学園、千歳烏山、溝の口、武蔵小杉、渋谷、新宿ほか

/ 土曜9:00〜18:00

休業日:日曜・祝日

※事前予約で日祝対応します

小規模宅地特例における貸付事業用宅地に必要な要件とは?

こんにちは、世田谷相続専門税理士事務所です。

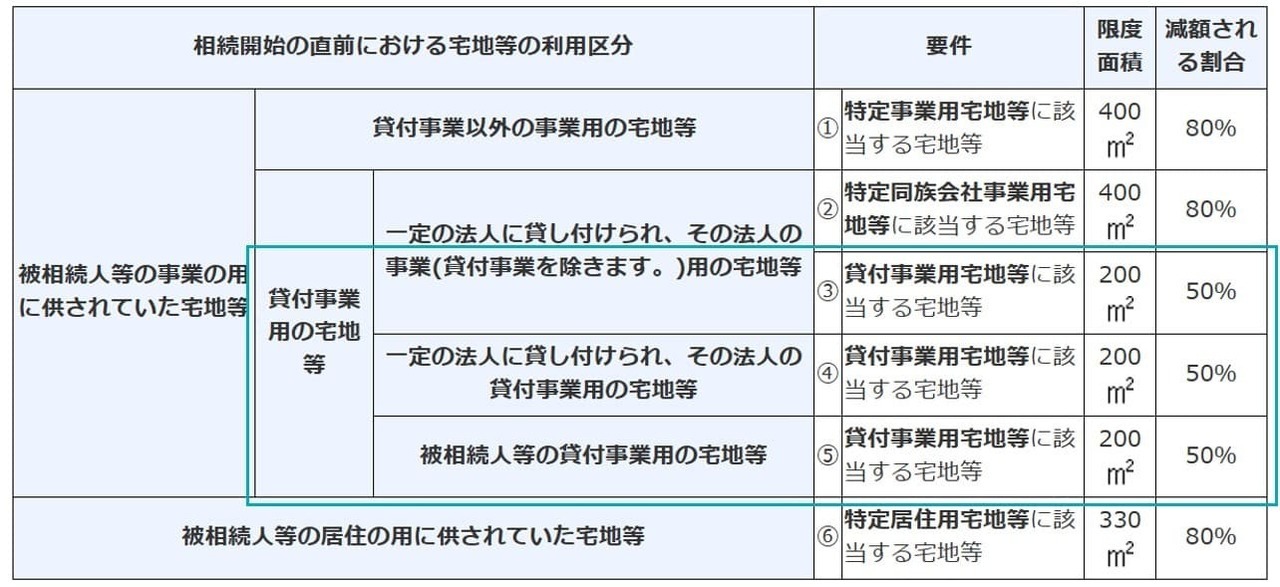

小規模宅地等の特例には、特定事業用宅地等、特定居住用宅地等、特定同族会社事業用宅地等、貸付事業用宅地等の4つのカテゴリーがあります。

今回の記事では、これらの中でも「貸付事業用宅地」に焦点を当て、その条件や注意点をわかりやすく解説します。

貸付事業用宅地とは、亡くなった方やその親族が経営していた貸付事業に使われていた土地のことを指します。この土地を相続すると、特定の条件を満たせば土地の評価額が半分に減るため、相続税が大きく軽減される可能性があります。

また、2018年の税制改正では、相続の3年以内に貸付け事業として使い始めた土地は特例の対象外となりました。改正点も含め、貸付事業用宅地の特例を利用する際のポイントを詳しくご紹介します。

この記事の目次

- 貸付事業用宅地等とは被相続人の貸付事業用の宅地等の要件生計一親族の貸付事業用の宅地等の要件被相続人への地代の支払いがないこと相続開始時の空室は一時的なものであること相当の対価を得て継続的に行われる事業であること敷地に建物や構築物があること1.貸付事業用宅地等の対象外の宅地①特定同族会社事業用宅地等②相続開始前3年内に新たに貸し付け2.貸付事業用宅地等の対象の宅地①相続開始前3年超の特定貸付事業 + 3年内の新たな貸し付け②相続開始3年超の貸し付け③平成30年3月31日までの貸し付け(H30.税制改正の経過措置)1.新たに貸付事業の用に供されたに該当するケース2.新たに貸付事業の用に供されたに該当しないケース①賃貸借契約が更新された②一時的な空室、建築後の再募集、災害休業と再開特定貸付事業とは事業的規模に当たるかどうかの判定特定貸付事業の継続の中断先代の特定貸付事業期間の通算添付書類貸付事業用宅地に特例を適用するための生前対策賃貸借物件へ契約内容を見直す青空駐車場にアスファルト舗装をする賃貸物件の空室を速やかに埋める生計別親族が貸し付けている場合、生計を同じにする相続人以外へ貸し付け先を変更する

貸付事業用宅地等とは

貸付事業用宅地等とは

「貸付事業用宅地等」とは、被相続人が亡くなる直前に、被相続人や被相続人と生計一親族の不動産貸付業などの事業で使用していた宅地等のことを指します。

- 不動産貸付事業の用に供されている宅地等…貸宅地・貸家建付地

- 駐車場業や自転車駐車場業(事業的規模以外を含む)の用に供されている宅地等

No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)|国税庁 (nta.go.jp)

不動産貸付業等に使われている貸家の土地で、特定の条件下で、土地の評価額を200㎡まで50%を減らせます。

例えば、300㎡の貸家用土地が3,000万円である場合、200㎡までの50%、つまり1,000万円を評価額から差し引くことで、土地の評価額は2,000万円になります。

計算例:3,000万円 - 3,000万円 × 200㎡ / 300㎡ × 50% = 2,000万円

被相続人の貸付事業用の宅地等の要件

被相続人の貸付事業用の宅地等の要件

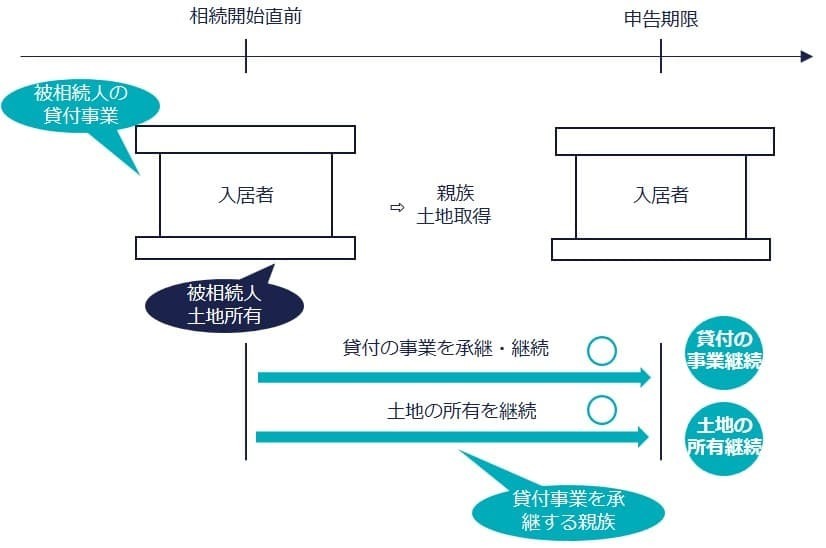

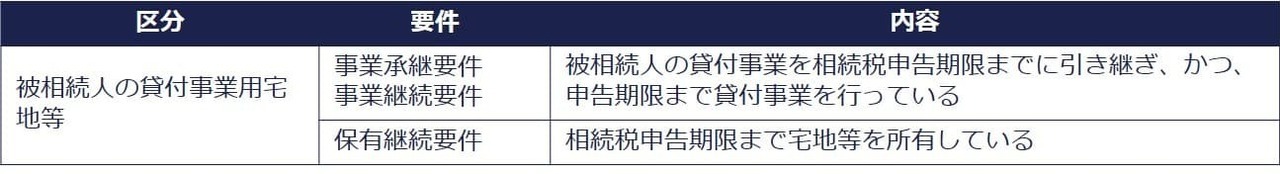

相続または遺贈で宅地を取得した親族は、相続税の申告期限までに被相続人の貸付事業を継承し、その宅地を相続税の申告期限まで所有し続けて事業に利用する必要があります。

このように被相続人の貸付事業用の土地に特例を使う場合、「事業承継要件」、「事業継続要件」、「土地の保有継続要件」が課せられます。

例えば、被相続人の父が収益目的で他人に貸していたマンションの土地は、貸付事業用の土地と考えられます。土地を相続した子が、相続税の申告期限までに父の事業を継承し、相続税の申告期限まで土地を所有し、事業用に利用し続ければ、貸付事業用宅地として認められます。

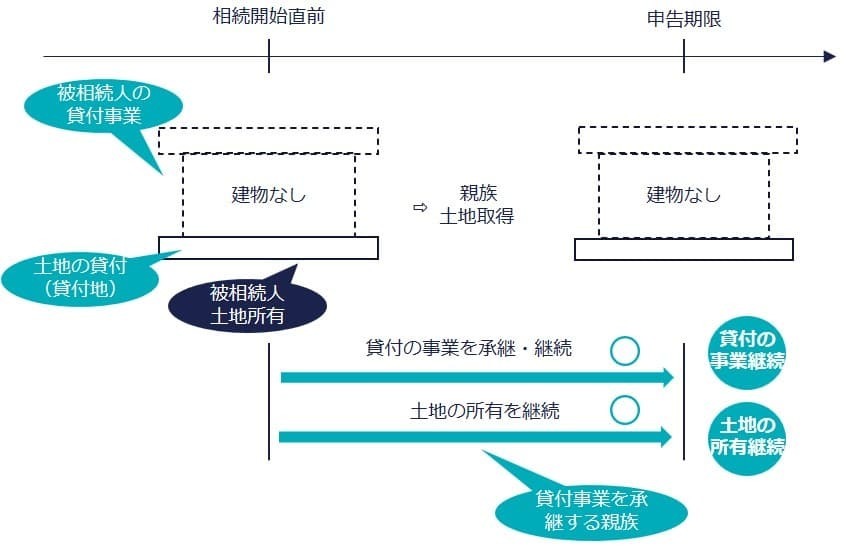

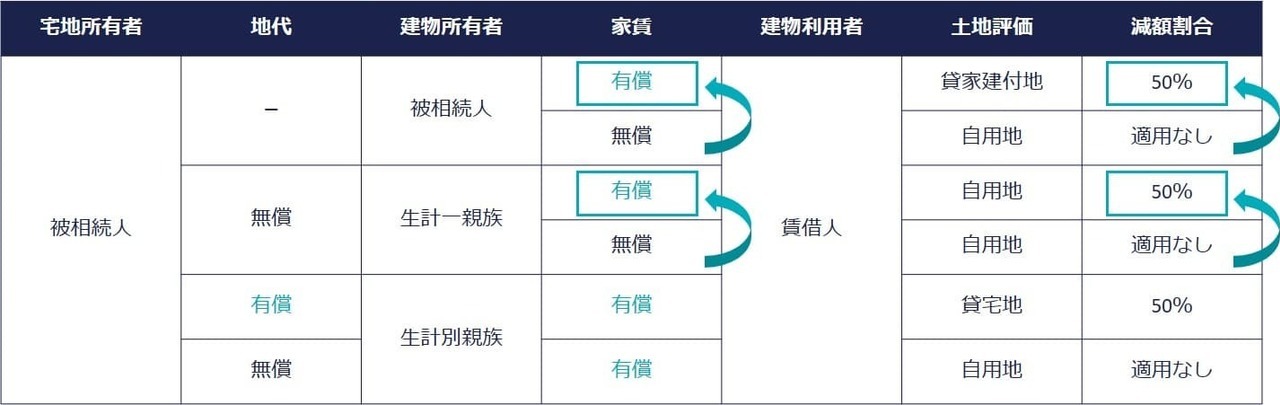

上図のように貸家建付地だけでなく、被相続人が事業用に貸していた土地も、同様の規定が適用されます。

例えば、被相続人の父が第三者に貸していた土地を子どもが相続し、相続税の申告期限まで事業を継続し、土地を所有し、事業用に利用し続けた場合、土地は貸付事業用宅地等として扱われます。

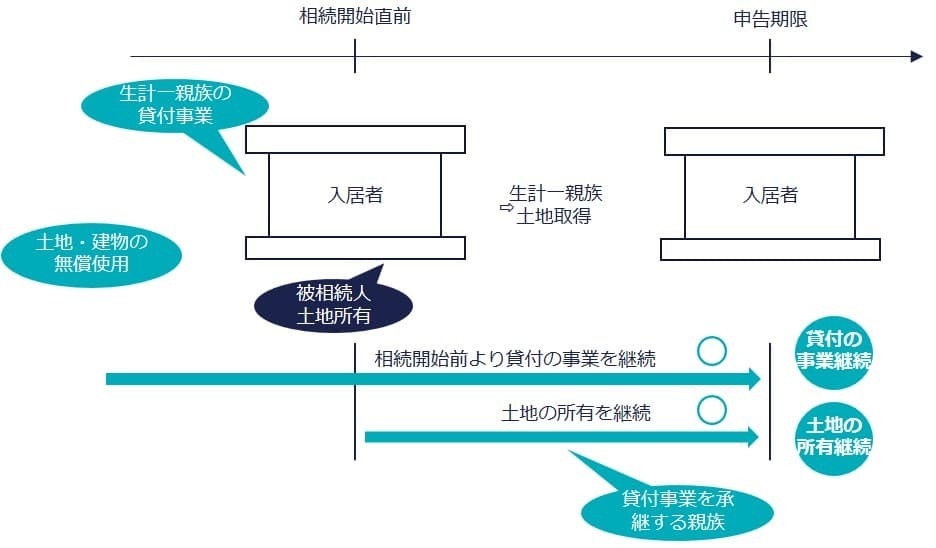

生計一親族の貸付事業用の宅地等の要件

生計一親族の貸付事業用の宅地等の要件

被相続人の宅地等を貸付事業に使用していた生計一親族は、相続開始から相続税の申告期限まで、その宅地を引き続き所有し、同期間中に自身の貸付事業に使用し続ける必要があります。

自身の貸付事業を営む生計一親族には「事業承継要件」が不要ですが、「事業継続要件」と「土地の保有継続要件」は適用されます。

被相続人への地代の支払いがないこと

また、生計一親族は、被相続人に対し土地の地代を支払っていないことも条件です(「無償使用要件」)。

支払いがある場合、土地は被相続人の貸付事業用とみなされます。しかし、相続により賃貸人と賃借人が同一になり、相続後に生計一親族は貸付事業を続けられないため(事業継続要件を満たさないため)、土地は貸付事業用宅地とは扱われません。

例えば、被相続人の夫が所有する土地に妻がマンションを建て、第三者に貸し出しており、妻は夫に地代を支払っていません。妻が運営する貸付事業用として使用されているため、この土地を妻が相続し、相続税申告期限まで所有し、事業用として利用し続ける場合、貸付事業用宅地等として扱われます。

相続開始時の空室は一時的なものであること

相続開始時の空室は一時的なものであること

宅地が被相続人の貸付事業用かどうかは、相続開始時に実際に貸出用として使われていたかで判断されます。そのため、相続開始時点に空室がある場合は通常、特例の適用外です。しかし、空室が一時的で、速やかに新たな入居者を募集し、入居可能な状態に管理されていれば、貸付事業用宅地として認められます。

相当の対価を得て継続的に行われる事業であること

相当の対価を得て継続的に行われる事業であること

特例を適用するには、不動産の貸し出しが事業として行われている必要があります。事業とは「相当の対価を得て継続的に行うもの」をいいます。そのため、親族への無償または相当の対価に至らない程度の貸し付け(例:固定資産税額程度)では、特例の適用対象外となります。

敷地に建物や構築物があること

敷地に建物や構築物があること

規模宅地の特例を受けるためには、土地が建物や構築物の敷地として使われている必要があります。これには、賃貸マンションや賃貸アパート、他人の所有する建物、アスファルトで舗装された駐車場や立体駐車場などが当たります(アスファルトは構築物と認められます)。

ただし、建物や構築物がない青空駐車場は、貸し出されていても特例の適用対象外です。砂利が構築物とみなされますが、砂利が少ない、地面に埋もれている場合は特例を受けられないとされています。

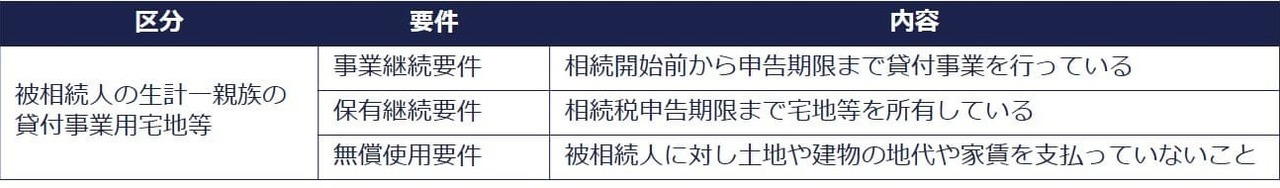

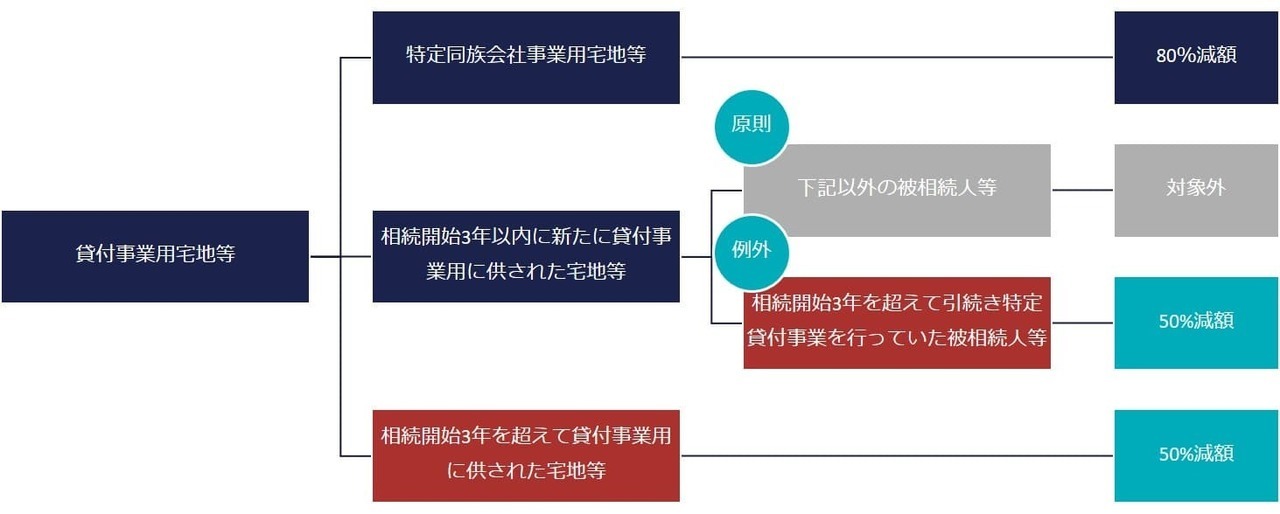

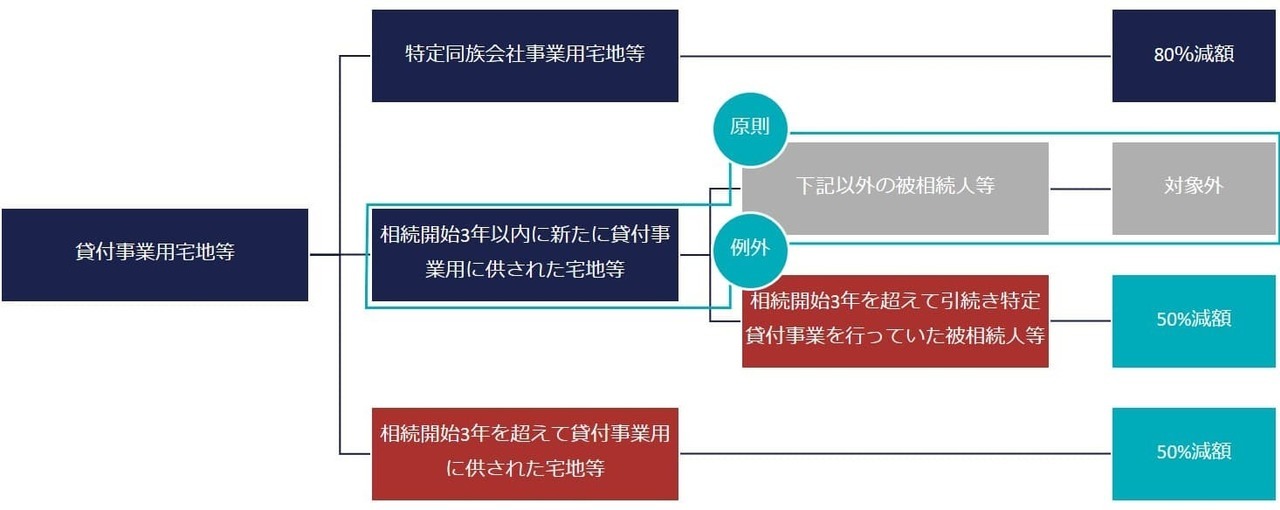

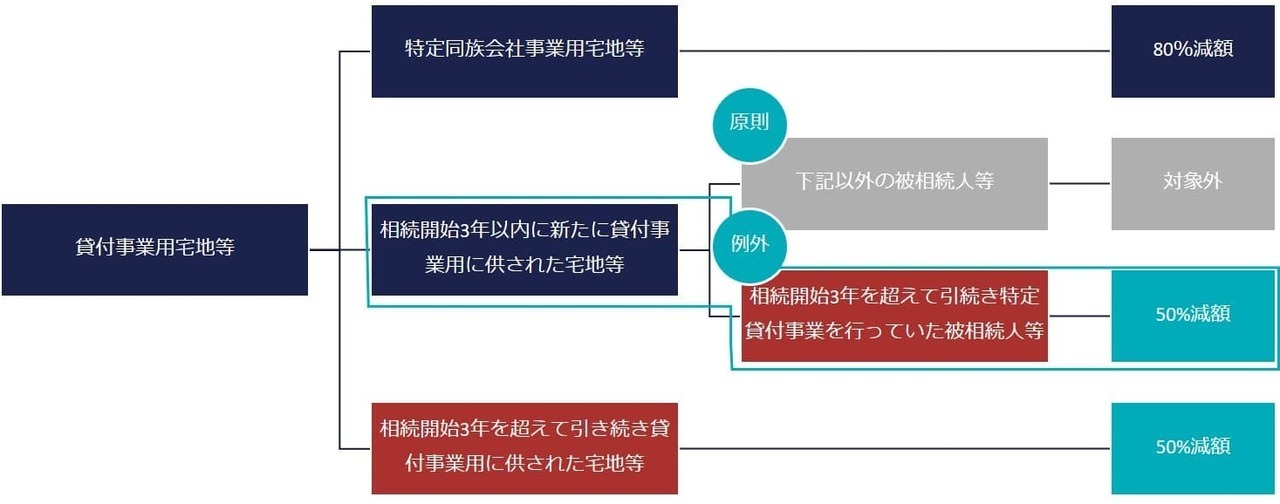

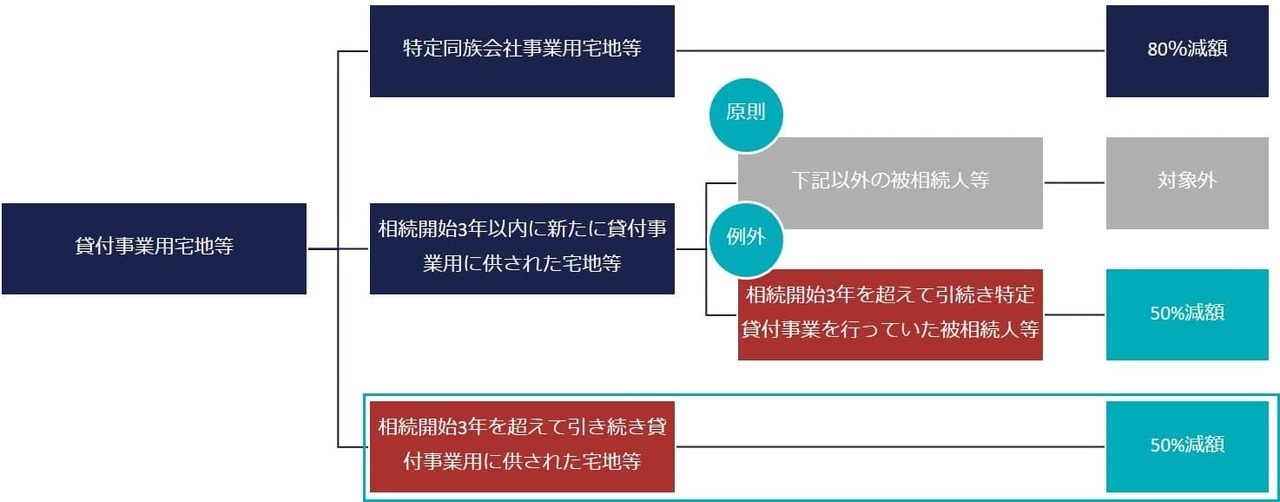

上記の要件を満たしても、以下の区分に応じて土地が貸付事業用宅地として扱われないことがあります。

1.貸付事業用宅地等の対象外の宅地

1.貸付事業用宅地等の対象外の宅地

貸し付けられている宅地でも、以下の宅地は貸付事業用宅地等の対象外です。

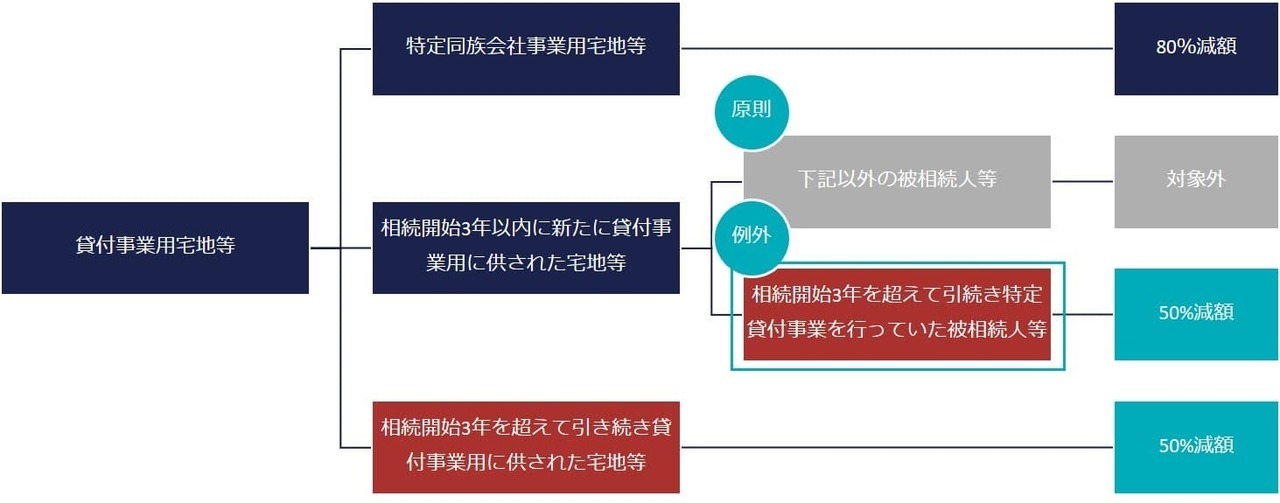

①特定同族会社事業用宅地等

特定同族会社事業用宅地等は、貸付事業用宅地の対象外です。被相続人が特定同族会社に土地を賃貸している場合、特例の重複適用を避け、特定同族会社事業用宅地に特例を優先するためです。

②相続開始前3年内に新たに貸し付け

原則、貸付事業用宅地等から相続開始前3年以内に新たに貸付事業の用に供された宅地は除かれます。

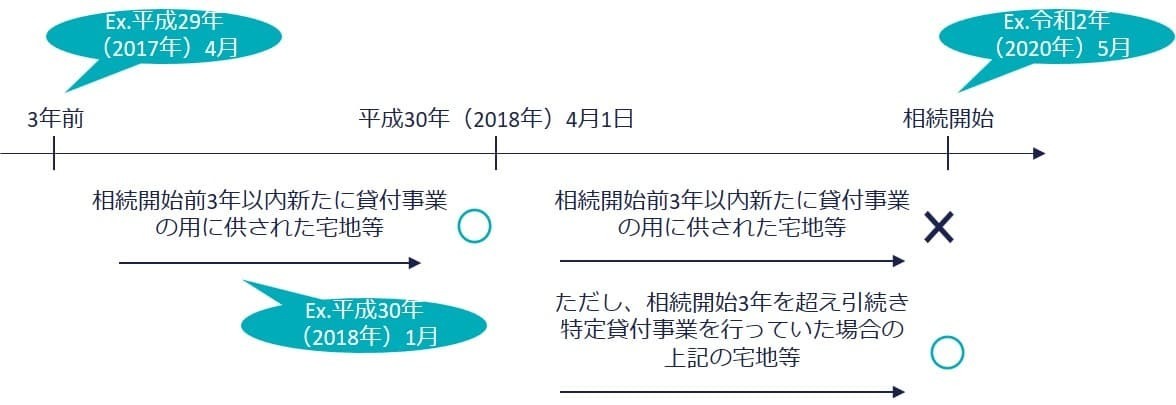

平成30年度税制改正により貸付事業用宅地についても、特定事業用宅地と同様に、3年縛りの規制が適用されることになりました。

相続開始前3年以内に新たに貸付事業用に供された宅地は、原則として貸付事業用宅地の対象外です。平成30年の税制改正により特定事業用宅地に準じて3年縛りの規制が適用されることになりました。

相続開始前3年以内に取得した土地ではなく、相続開始前3年以内に新しく貸付事業のために使用を開始した土地であるということに注意です。

被相続人の余命が短いと分かった際に金融資産を使って不動産を購入し、意図的に貸付事業用宅地を増やして相続税を不当に減らす行為を防ぐ趣旨です。

2.貸付事業用宅地等の対象の宅地

2.貸付事業用宅地等の対象の宅地

以下の宅地は貸付事業用宅地等の対象です。

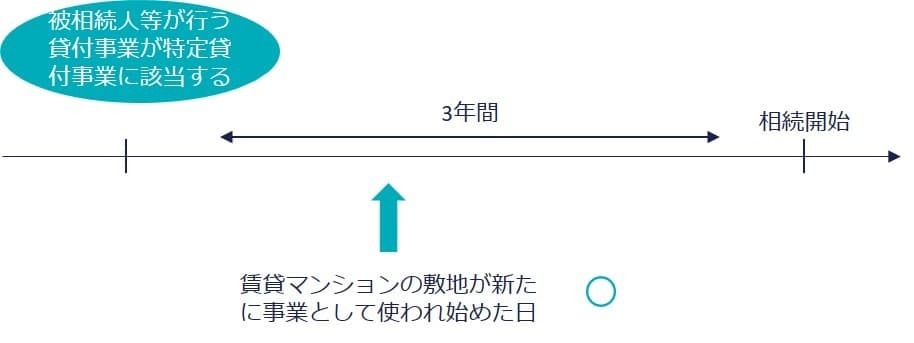

①相続開始前3年超の特定貸付事業 + 3年内の新たな貸し付け

相続開始日前3年を超えて引き続き特定貸付事業(貸付事業が事業的規模である場合をいう)を行っていた被相続人等が、相続開始前3年以内に新たに貸付事業に使い始めた宅地も貸付事業用宅地として認められます。

3年縛りの規制は税逃れを防ぐためであり、被相続人がある程度の期間・一定規模で不動産貸付を生活の基盤として行っていた場合、新たに貸付事業に使い始めた宅地を租税回避目的のためとみなすのは適当とはいえないからです。

②相続開始3年超の貸し付け

相続開始の日まで3年を超えて引き続き貸付事業の用に供されていた宅地等は被相続人等の貸付事業用宅地として認められます。これは、被相続人等が相続開始前3年超、特定貸付事業を行っていなかった場合でも適用されます。

③平成30年3月31日までの貸し付け(H30.税制改正の経過措置)

前述の通り、平成30年の税制改正で貸付事業用宅地の範囲が変わりました。

平成30年(2018年)4月1日から令和3年(2021年)3月31日までの相続や遺贈で取得した宅地については経過措置があります。

この期間内の相続で、「相続開始前3年以内」に新たに貸し出された宅地は、「平成30年(2018年)4月1日以後」に貸し出されたものと見なされます。つまり、平成30年(2018年)3月31日以前に貸し出された宅地は改正前の規定が適用され、貸付事業用宅地等として扱われます。

例えば、以下の場合、相続開始前3年以内の新規貸付けでも宅地に特例が適用できます。

・平成30年(2018年)1月に新たに貸付

・令和2年(2020年)5月相続開始

「新たに貸付事業の用に供された」かどうかの判断基準は、以下のとおりです。

1.新たに貸付事業の用に供されたに該当するケース

「新たに貸付事業の用に供された」とは、次のような状況を指します。

①転用:もともと貸付事業以外の目的で使用されていた宅地等が、貸付事業に使われるようになった

②再利用:土地や建物が「何らの利用がされてない場合」から、貸付事業のために使用されるようになった

2.新たに貸付事業の用に供されたに該当しないケース

①賃貸借契約が更新された

賃貸契約が更新されただけでは、「新たに貸付事業の用に供された」とはみなされません。相続開始前3年以内の判断では、賃貸がずっと続いていたとして考えます。

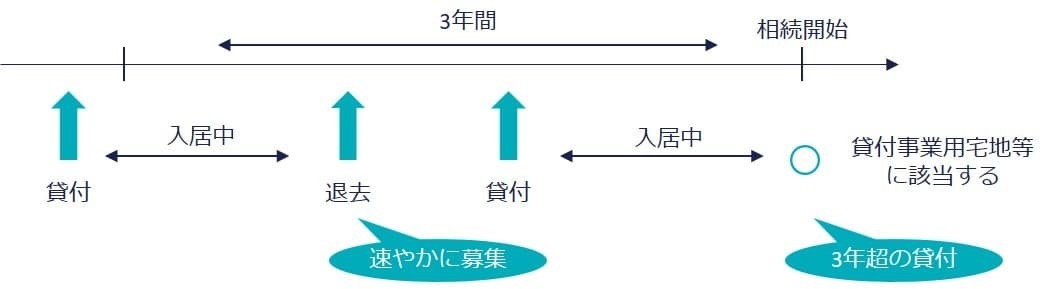

②一時的な空室、建築後の再募集、災害休業と再開

建物の土地が以下の状況にある場合、「何らの利用がされていない場合」とはみなされず、新たに貸付事業に使われたとして扱われません。

賃借人が退去した後の速やかな新しい賃借人の募集

賃貸用の建物から入居者が出て行った後、すぐに新しい入居者を探し始めて、建物が貸し出されていた場合。

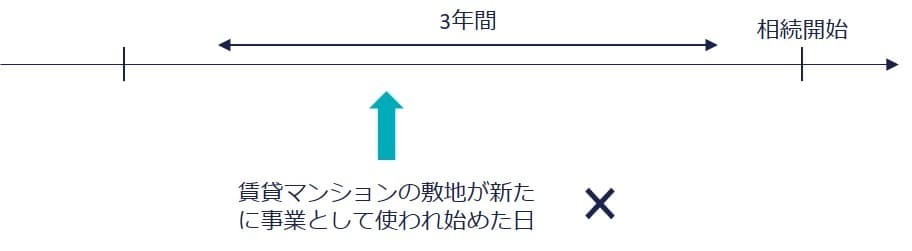

例えば、上図のようなケースでは、貸し出しを始めたのが相続発生の3年より前のため、土地は、相続開始前3年以内に新しく貸付事業のために使用を開始したものに当たらず、貸付事業用宅地等と取り扱われます。

なお、この場合には、新しい入居者が見つかるまでの間、その建物を貸付事業以外の目的には使用していないことが条件となります。

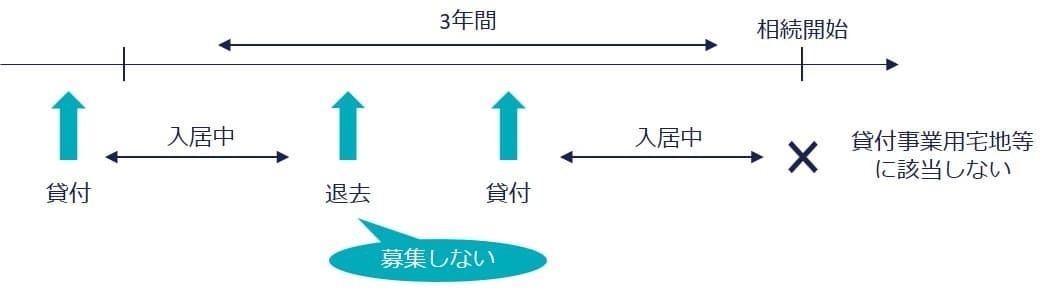

したがって、上図のように退去した賃借人に代わる新しい借り手をすぐに探さず、建物が空室のままになっている場合、その建物の土地は「何らの利用がされていない場合」とみなされ、「新たに貸付事業の用に供された」として扱われます。

建物の建て替え

賃貸用の建物が継続して貸し出されていたが、建物が建て替えられた場合で、建て替え後にすぐに新しい入居者の募集が始められて再び賃貸された場合。

なお、建て替えられた建物が貸付事業の目的以外で使われていないことが条件となります。

災害後の賃貸事業再開

賃貸用の建物が災害で被害を受けて、その結果として賃貸事業を休業した場合、その後、賃貸事業を再開するために建物の修理やその他必要な準備をした上で、賃貸事業を再開した場合。

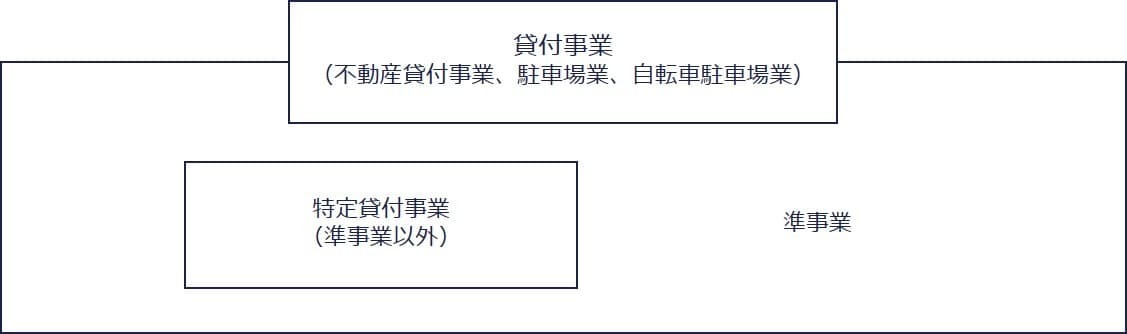

特定貸付事業とは

事業的規模に当たるかどうかの判定

貸付事業が事業的規模かどうかは所得税基本通達の取扱が参考になります。

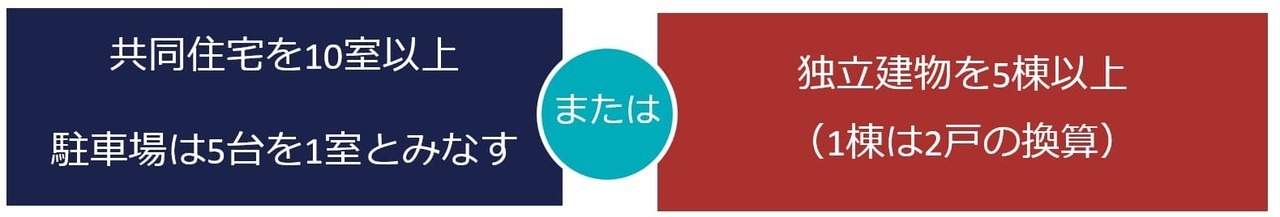

形式的には、いわゆる「5棟10室基準」を満たす場合、特別な事情がない限り事業的規模と判断されます。

・アパートやマンションでは、おおむね10室以上の部屋であること

・一戸建て住宅の場合は、おおむね5棟以上であること(1棟は2戸として数える)

駐車場は、5台(件)分をマンションの1室と同等に見なし、50台以上で事業的規模と認められます。

法第26条《不動産所得》関係|国税庁 (nta.go.jp)

以下は、事業的規模を判定するための具体例です。

1. 一戸建てとマンションの組み合わせ

-

一戸建て: 2棟

-

マンション: 6室

-

換算: 6室のマンションは3棟の一戸建てに相当

-

合計: 一戸建て(2棟) + マンション(3棟)= 5棟

-

判断: 5棟以上であるため、事業的規模として認められます。

2. 倉庫とアパートの組み合わせ

-

倉庫: 3棟

-

アパート: 5室

-

換算: 3棟の倉庫はアパート6室に相当

-

合計: 倉庫(6室分) + アパート(5室)= 11室

-

判断: 10室以上であるため、事業的規模として認められます。

3. 駐車場とアパートの組み合わせ

-

駐車場: 9台

-

アパート: 8室

-

換算: 駐車場8台はアパート1戸に相当(9台/5)

-

合計: アパート(8室) + 駐車場(1室分) = 9室

-

判断: 10室未満であるため、事業的規模とは認められません。

4. アパートの共有

-

状況: 親族がアパートを1/2の持分で共有

-

アパート: 14室

-

換算: 全体の室数を基準に判断(持分割合は考慮せず)

-

合計: アパート全体で14室

-

判断: 10室以上であるため、事業的規模として認められます。

親族間で不動産を共有している場合、事業的規模は、持分割合を考慮せずに実際の室数などに基づいて判断されます。

なお、形式基準を満たしていなくても、賃貸収入や物件の管理方法などを総合的に評価し、実質的に事業として行われていると認められることがあります。

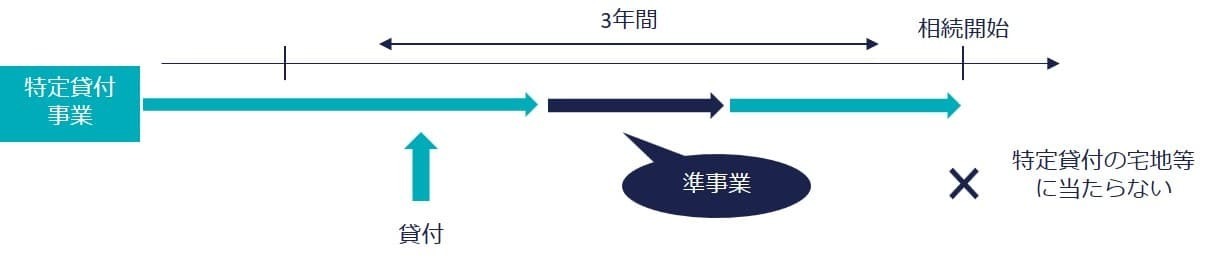

特定貸付事業の継続の中断

相続開始前3年以内に新たに特定貸付事業に使われたが、その後、事業規模が特定貸付事業を満たさなくなった場合、例えば、準事業に該当することとなった場合、その土地には特例適用ができなくなります。

先代の特定貸付事業期間の通算

特定貸付事業は、個人ごとに判断します。被相続人の特定貸付事業と生計一親族の特定貸付事業は、別々に判定します。

ただし、特定貸付事業を行っていた被相続人が、事業で使っている土地や建物を先代の相続で取得してから3年以内に亡くなった場合、先代が特定貸付事業をしていた期間も被相続人が事業を行った期間として考慮されます。

例えば、被相続人の特定貸付事業期間が2年で、先代の期間が20年なら、特定貸付事業期間は22年と考えます。相続開始3年超と判定されます。

期間の計算

-

被相続人の特定貸付事業期間: 2年

-

先代の特定貸付事業期間: 20年

-

合計期間: 22年 (>3年)

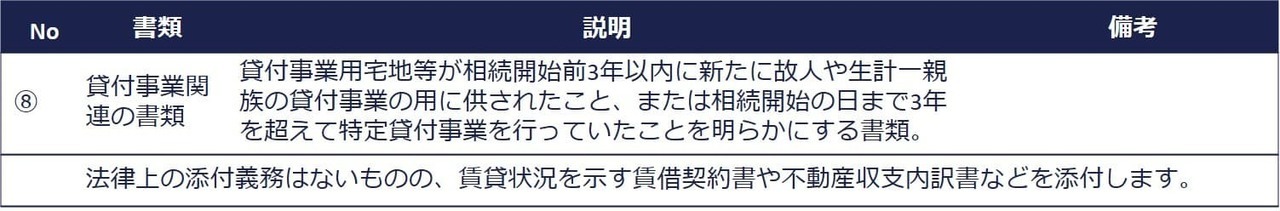

添付書類

小規模宅地等の特例を適用するには、特例を受ける宅地についてその旨を申告書に記載し、その計算に関する明細書と、貸付事業の関連書類を添付する必要があります。

相続開始前3年以内に特定貸付事業用として新たに使用された宅地がある場合、被相続人等が相続開始日まで3年を超えて特定貸付事業を行っていたことを示す書類も必要です。これには、3年超の期間で賃貸されていたことを示す賃貸借契約書、所得税の確定申告書や不動産所得の決算書の過去4年分などが該当します。

貸付事業用宅地に特例を適用するための生前対策

被相続人が亡くなった後、賃貸物件に特例を適用するために、生前にできる準備や対策があります。

賃貸借物件へ契約内容を見直す

無償や著しく低額で貸し出している物件は、貸付事業の前提である事業として認められません。契約内容を見直し、相場貸料で貸し出すことにより、貸付事業用物件として特例を受けることが可能です。

青空駐車場にアスファルト舗装をする

土地に何か建物や構造物がある場合に限り、特例を受けることができます。例えば、青色駐車場を所有している場合は、アスファルト舗装をすることで、この要件を満たせます。

賃貸物件の空室を速やかに埋める

通常、賃貸物件の空室に特例は適用されませんが、空室が一時的であれば、適用できます。そのため、空室が出たら入居者募集を行い、速やかに空室を埋めるようにします。

生計別親族が貸し付けている場合、生計を同じにする

特例は、被相続人か生計一親族が貸し付けの用に使っている宅地等に限って適用できます。生計別親族は被相続人と一緒に住む、または被相続人へ生活費や医療費に見合う程度の送金をするなど、お財布を一緒にしてい関係を作ることで、生計別の親族を被相続人と生計一の親族とします。

相続人以外へ貸し付け先を変更する

相続により貸主と借主が同一になると、相続後に自ら貸付事業を続けることができず、事業継続要件を満たさなくなります。その相続人以外への貸し出し先を変更します。

相続税申告でお悩みの方は、お気軽にご相談ください

現在、故人の相続税申告に関するサービスのみを提供しており、生前対策に関するご相談は承っておりません。

電話受付時間 平日・土曜 9:00〜18:00

※ ご自身で申告を予定されている方からのご相談には対応していないため、問い合わせはお控えください。また、ホームページに掲載している記事に関する質問は、ご遠慮しています。

お問合せ・ご相談

お問い合せフォームで24時間受け付けています。

現在、故人の相続税申告に関するサービスのみを提供しており、生前対策に関するご相談は承っておりません。

※自己申告を検討されている方で、内容確認のみを求める相談はご遠慮ください。

営業時間/定休日

営業時間

平日 9:00~20:00

土曜 9:00~18:00

(電話受付18時まで)

定休日

日曜・祝日

事前に連絡いただける場合、営業時間外・日曜祝日も対応しています。お気軽にご相談ください。

アクセス

〒158-0094

東京都世田谷区玉川2-4-1

レフィーユ二子玉川403

東急田園都市線「二子玉川」駅下車 東口より徒歩5分(玉川税務署近く)

車でお越しの場合、二子玉川ライズバーズモールP2駐車場のほか、近隣に複数のコインパーキングあり