世田谷区玉川2-4-1 レフィーユ二子玉川403 二子玉川駅から徒歩5分

三軒茶屋、千歳烏山、仙川、成城学園、千歳烏山、溝の口、武蔵小杉、渋谷、新宿ほか

/ 土曜9:00〜18:00

休業日:日曜・祝日

※事前予約で日祝対応します

小規模宅地とは?特例制度の全体像をわかりやすく徹底解説!

こんにちは、世田谷相続専門税理士事務所です。

今回は、相続税を大きく節約できる「小規模宅地等の特例」という制度について詳しく説明します。特例を利用すれば、たとえば故人が住んでいた家の土地の価格を最大80%減らすことが可能です。ただし、特例を使うためには様々な条件を満たす必要があり、その条件を正しく理解して適切に使うことが大切です。

この記事では、特例を利用するための条件や、知っておくべきポイントを分かりやすく説明します。相続税の負担を少しでも軽くするために、ぜひこの情報を役立ててください。

この記事の目次

小規模宅地特例制度とは?

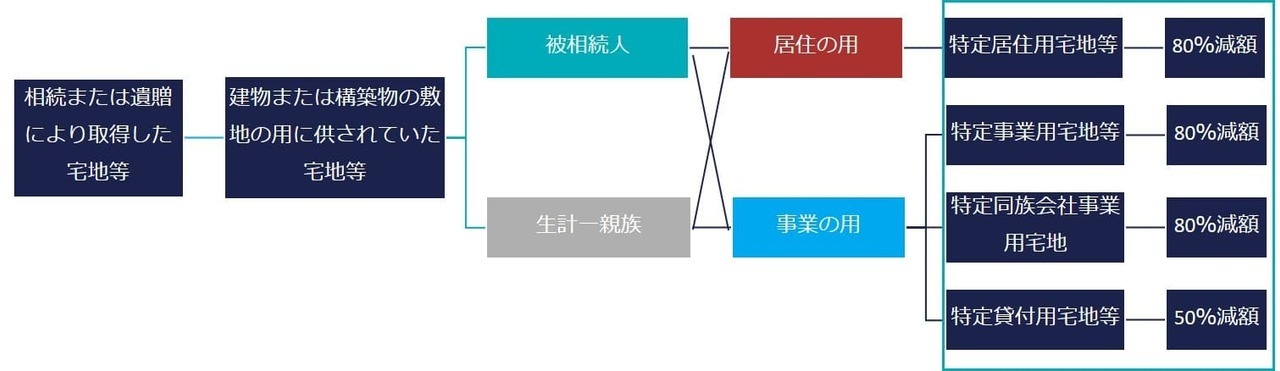

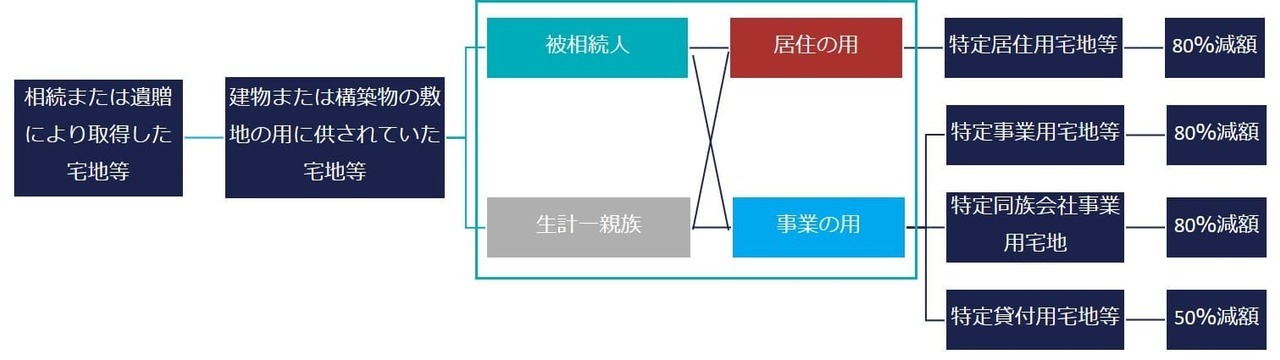

小規模宅地等の特例とは、相続や遺贈で受け取った財産の中で、相続開始直前に故人や生計一親族の事業や居住用として使用されていた土地に対し、納税者が選択することで、一定の減額率で限度面積まで相続税の課税価格から減額できる制度です。

特例の目的は、国民生活の安定と事業の継続支援です。相続財産に現金が少なく、相続税支払いのために自宅や事業用地を売却することなると生活や事業に影響が出る可能性があります。これを防ぐため、自宅や事業用地の価額を大幅に減額する措置が導入されました。

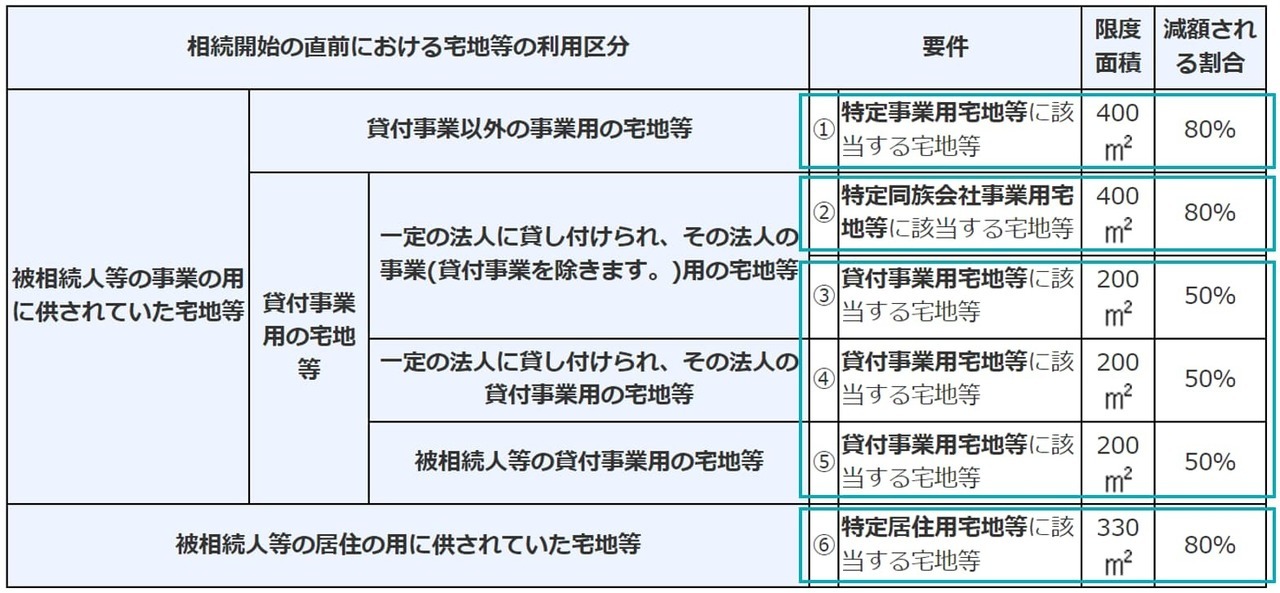

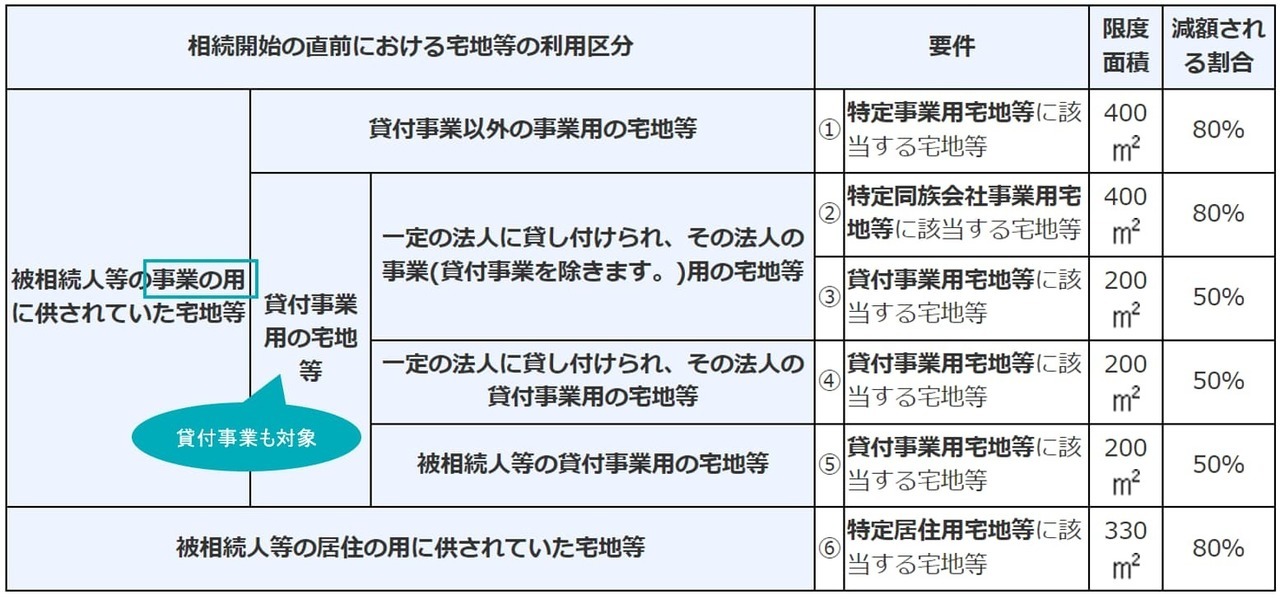

特例が使える宅地には、以下の4つのタイプがあり、それぞれ限度面積や減額される割合が異なります

-

特定事業用宅地等

-

特定居住用宅地等

-

特定同族会社事業用宅地等

-

貸付事業用宅地等

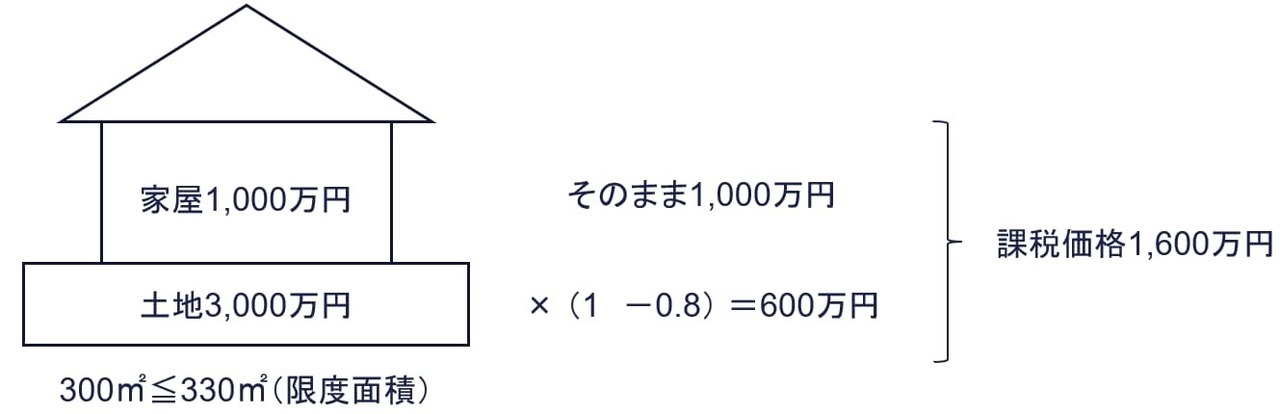

例えば、上図のように被相続人が亡くなるまで住んでいた家の土地が300㎡、土地の価値が3,000万円、家の価値が1,000万円だった場合、課税される価格は1,600万円になります。

特例には、4つの宅地のすべてに適用される共通要件とそれぞれの特有の要件があります。まず、共通の要件について説明します。

①親族が相続または遺贈によって取得した宅地

小規模宅地等の特例は、親族が相続や遺贈で取得した宅地にのみ適用されます。特例は相続人だけでなく、遺言による受遺者にも適用可能です。

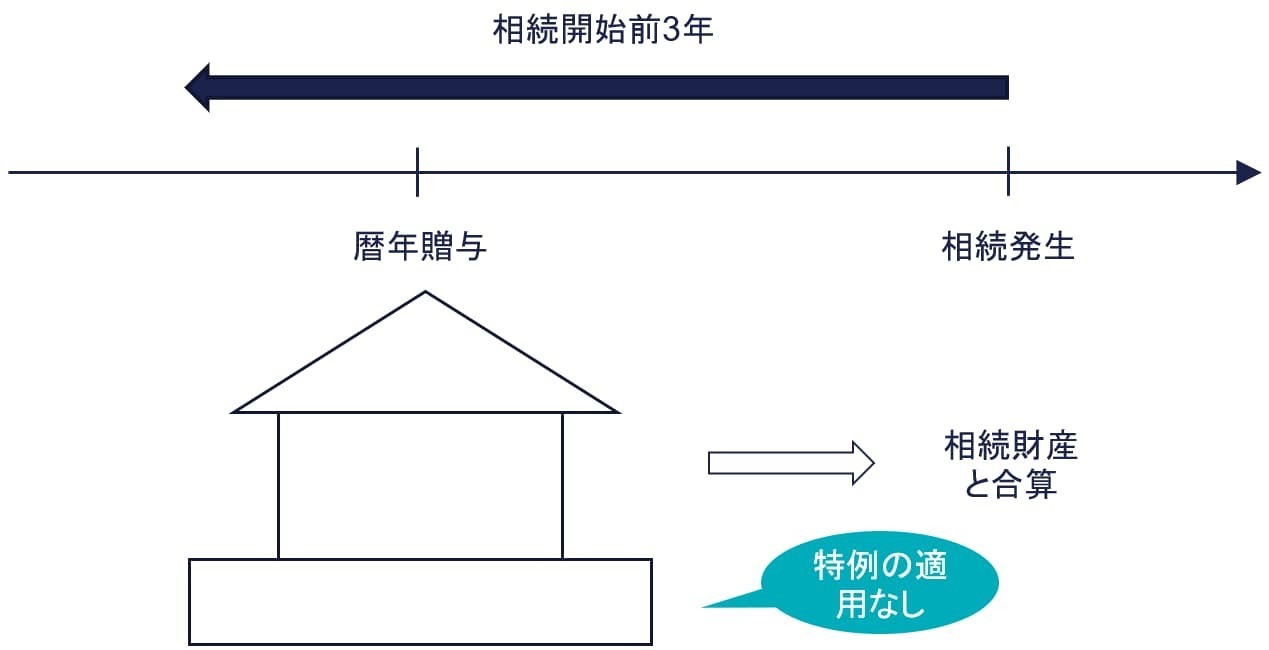

重要な点として、贈与で取得した宅地は対象外です。相続開始3年(改正後は7年)以内の贈与や相続時精算課税による贈与で取得した宅地は、相続税計算時には相続財産に加算されますが、特例の適用は受けられません。

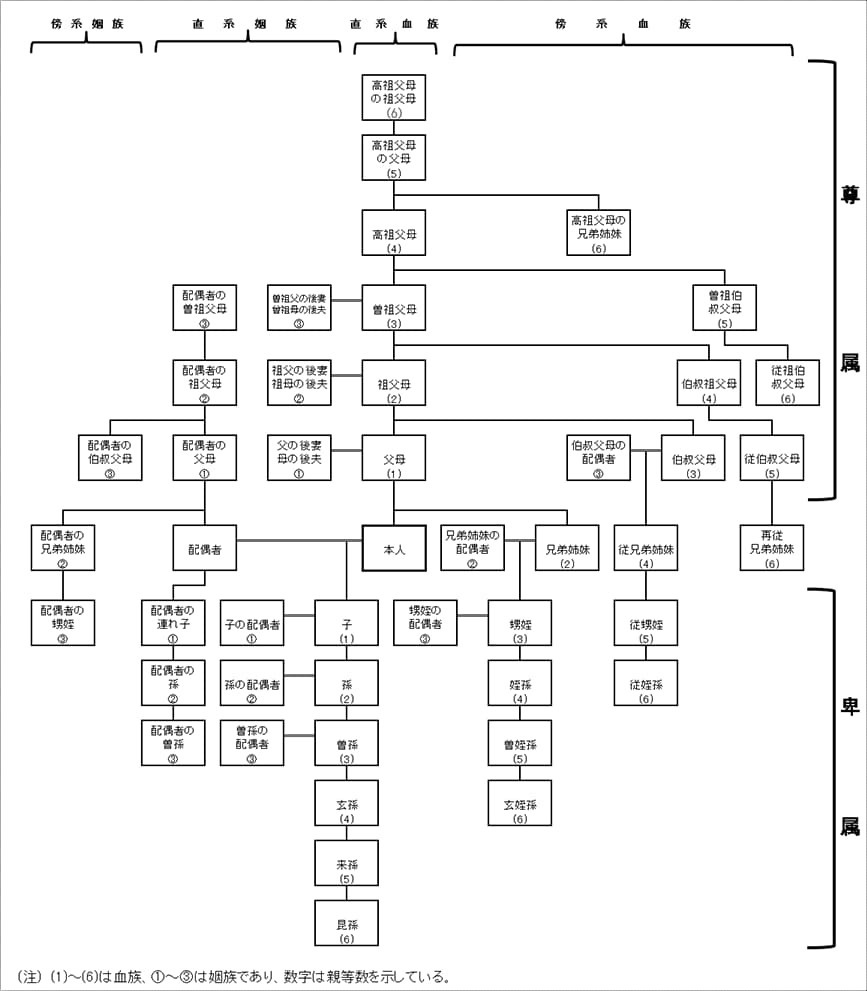

特例の適用対象者は親族に限定されています。親族には六親等内の血族、配偶者、および三親等内の姻族が含まれます。親族は下図に示されているとおりです。親族以外の者が宅地を取得した場合は、この特例は適用されません。

②相続開始直前の利用者・利用状況

特例は、相続開始直前に故人または故人と生計を一にしていた親族が、事業や居住用として使用していた宅地に適用されます。

したがって、適用される宅地は以下の4パターンです。

- 1. 故人の事業用宅地

- 2. 故人の居住用宅地

- 3. 故人と生計を一にしていた親族の事業用宅地

- 4. 故人と生計を一にしていた親族の居住用宅地

生計を一にしていた親族

「生計を一にしていた親族」に関する具体的な定義は相続税の規定にはありません。所得税基通2-47(生計を一にするの意義)を参照することが一般的です。

所得税基本通達2-47

(生計を一にするの意義)

法に規定する「生計を一にしている」とは、必ずしも同一の家屋に起居していることをその要件とするものではないから、次のような場合には、それぞれ次による。

(1) 勤務、修学、療養等の都合上他の親族と日常の起居を共にしていない親族がいる場合であっても、次に掲げる場合に該当するときは、これらの親族は生計を一にするものとされる。

イ 当該他の親族と日常の起居を共にしていない親族が、勤務、修学等の余暇には当該他の親族のもとで起居を共にすることを常例としている場合

ロ これらの親族間において、常に生活費、学資金、療養費等の送金が行われている場合

(2) 親族が同一の家屋に起居している場合には、明らかに互いに独立した生活を営んでいると認められる場合を除き、これらの親族は生計を一にするものとする。

(参照元:国税庁HP [〔同一生計配偶者等(第33号から第33号の4まで関係)〕])

被相続人と同居している親族は原則、生計一親族と推定されます。同居していなくても、例えば出張先から月に一度帰省する夫や、長期休暇に帰省する大学生も、親族と共に余暇を過ごせば生計一親族とされます。

また、単身赴任中の夫が家族に生活費を送金、親が大学生の子に授業料や生活費を送る、子が入院中の親に療養費を送るなど、生活費の送金や、日常で共通の財布を使って生活していると、生計を一にしている証拠となってきます。

所得税に詳しい方なら、「事業の用」と聞くと事業所得を思い浮かべるかもしれません。しかし、ここで言う「事業の用」は、事業所得に限らず、故人が運営していたマンション経営や小規模な貸し付け業務など、不動産所得や雑所得をもたらす活動も含みます。

事業の範囲は広く、所得の種類だけでは、特例が適用されるかどうかは判断できません。

③宅地等の要件

宅地等とは、建物や構築物のために使われる土地や、土地に関する権利(借地権・地上権など)を指します。

特例を適用するためには、土地が建物や構築物の敷地として使用されている必要があります。アスファルトや砂利で覆われた駐車場のような構築物があれば特例の対象になりますが、構築物のない青色駐車場では適用されません。

また、販売目的で保有している分譲マンションの土地など、棚卸資産に該当する土地には適用されません。

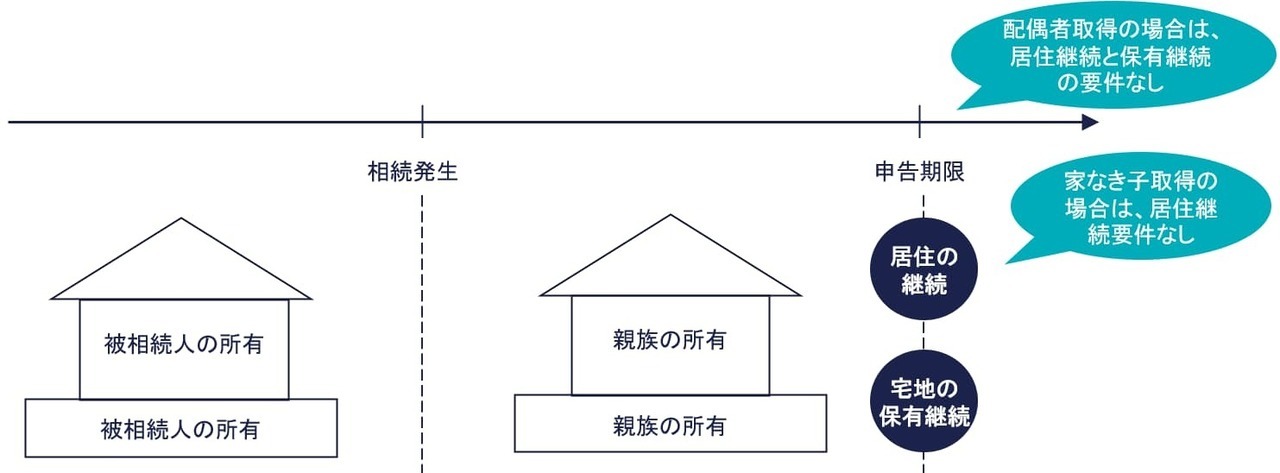

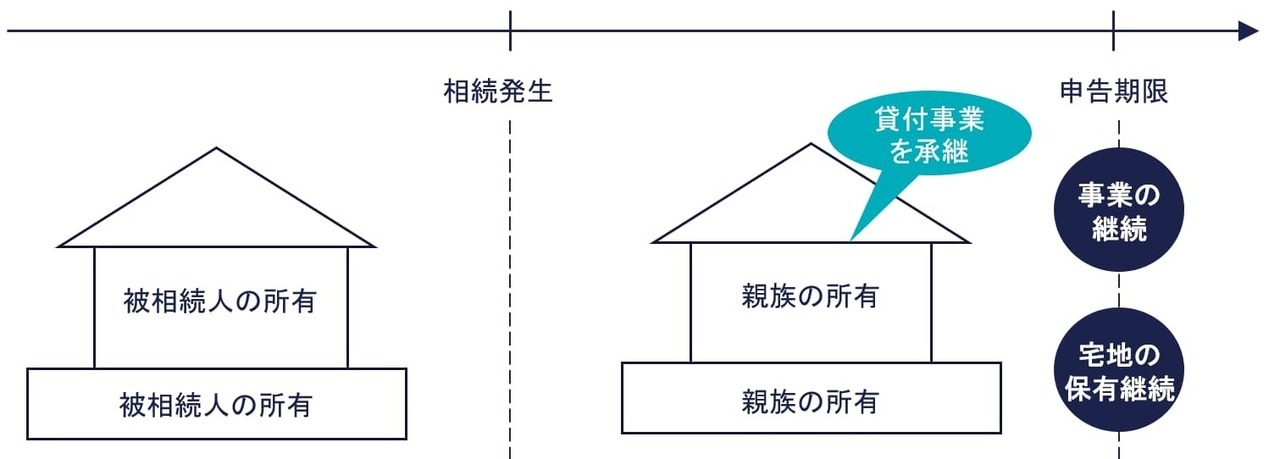

④継続要件

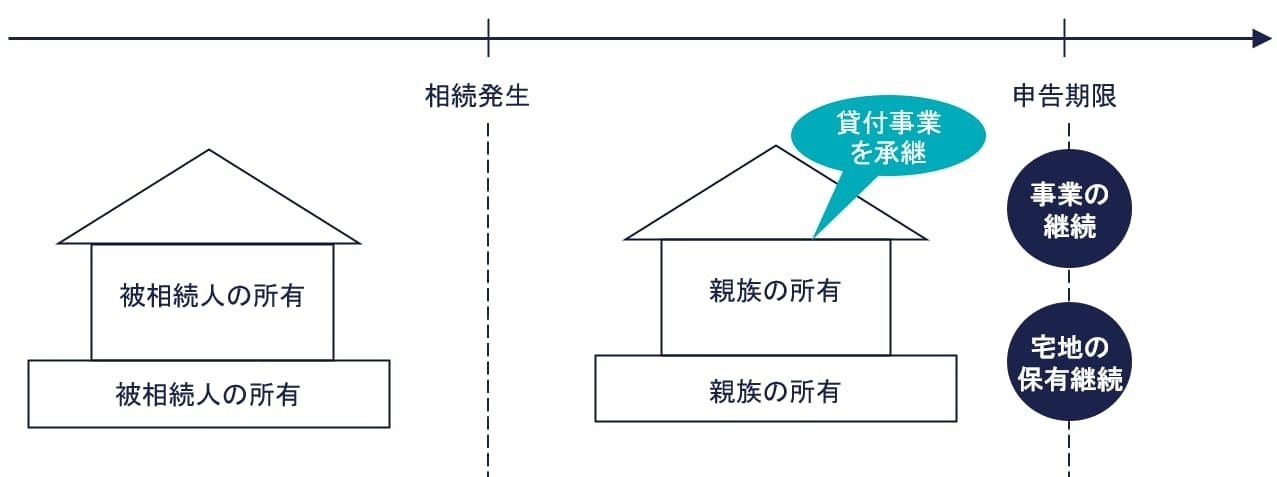

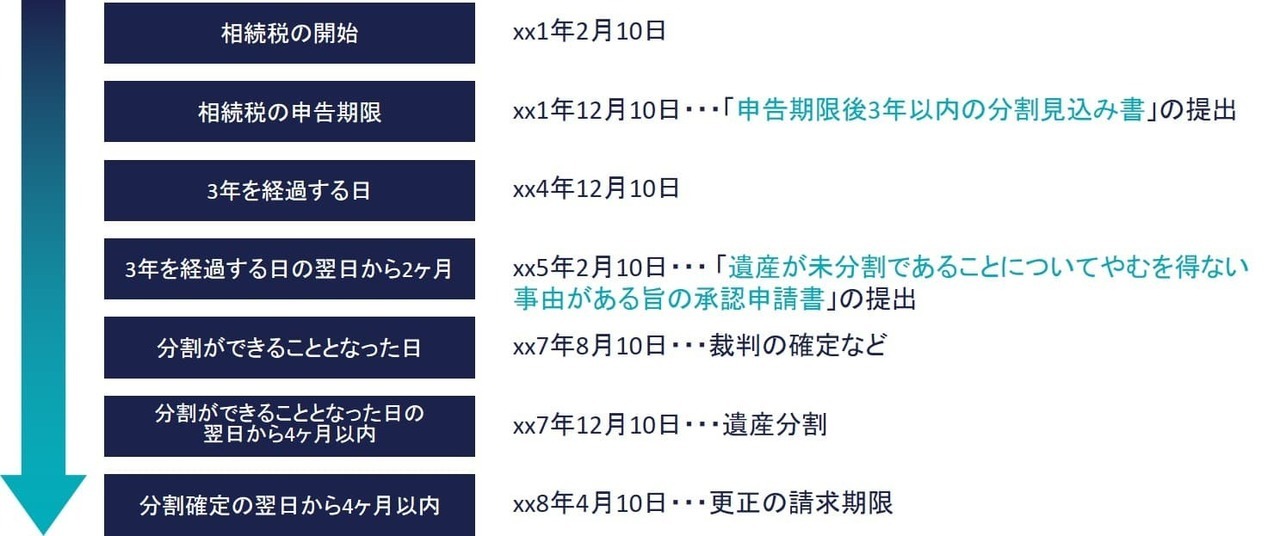

相続や遺贈で土地を受け取った親族が、相続税の申告期限までその土地を保有し、故人が生前に使用していた同じ目的で使い続けることが条件です。

例えば、貸付事業用宅地等の特例を受けるためには、相続または遺贈で宅地を受け取った親族が、故人が亡くなってから相続税申告期限まで、宅地で故人の行っていた貸付事業を承継し事業を行い、宅地を保持し続ける必要があります。この条件を「事業承継要件」と「保有継続要件」と呼びます。

申告期限が過ぎれば、特例を受けた宅地を売却したり、事業をやめたりしても問題ありません。

継続要件が不要なケースもあります。

一つは、特別な要件が設けられていない配偶者が故人の居住用土地を受け継ぐ場合です。

もう一つは、いわゆる「家なき子」が居住用土地を受け継ぐ場合で、建物の所有は継続が必要ですが、その土地での居住継続は求められません。この場合、「家なき子」は相続税の申告期限までに故人の家に戻る必要がなく、相続開始時に住んでいた場所、例えば賃貸マンションに住み続けることができます。

⑤分割要件

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/sozoku-zoyo/annai/pdf/2327.pdf

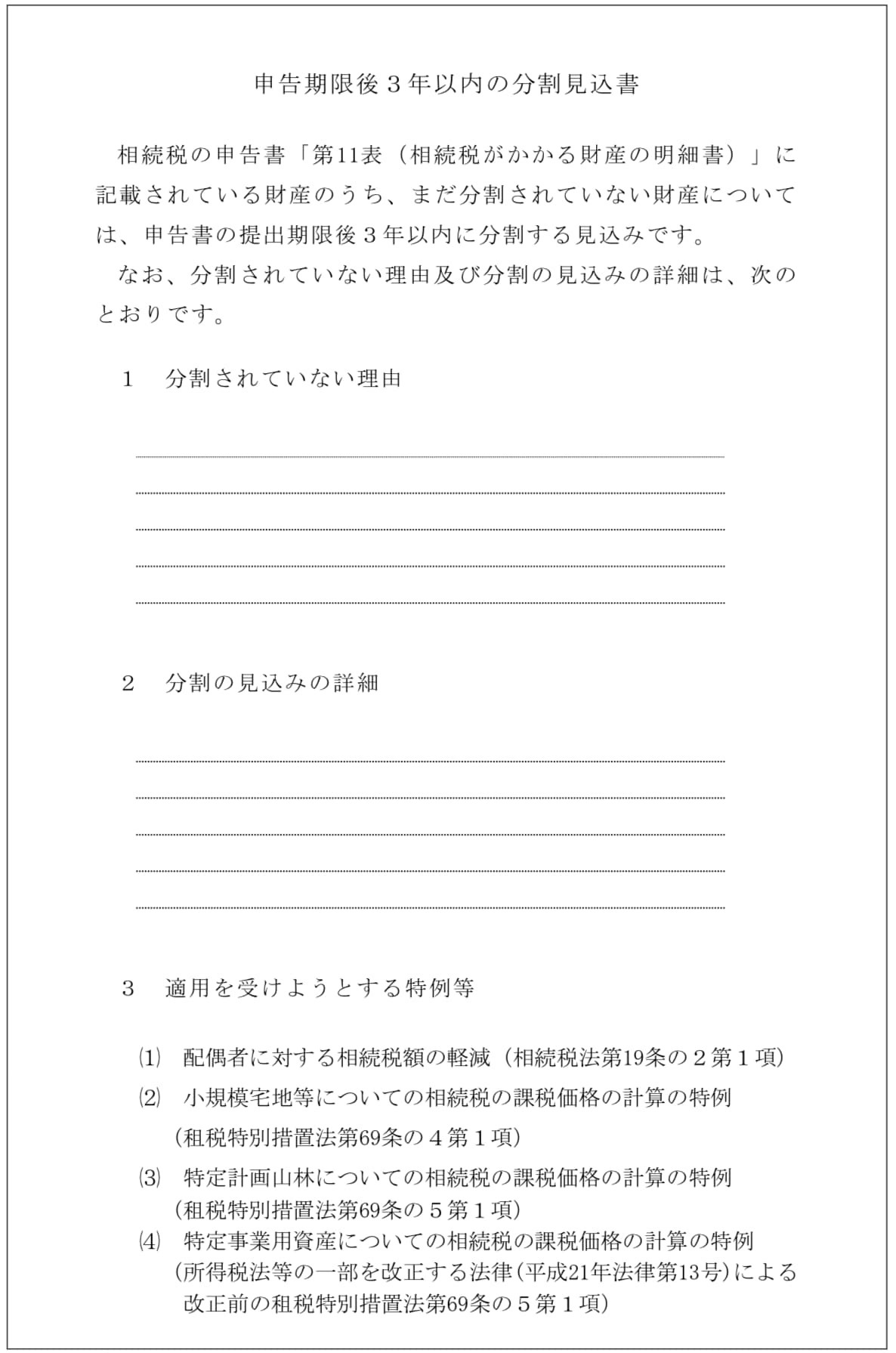

相続税の申告期限までに分割されていない宅地等は、小規模宅地等の特例の適用は受けられません。遺産分割協議により特例の適用を受ける宅地の取得者を決めなければなりません。

しかし、遺産の分割が間に合わない場合でも、相続税の申告期限までに「申告期限後3年以内の分割見込書」を税務署に提出することにより、宅地の取得者を決定するまでの期限を延長できます。分割されていない宅地等が、申告期限から3年以内に分割された場合、更正の請求により特例を適用できます。

[手続名]相続税の申告書の提出期限から3年以内に分割する旨の届出手続|国税庁]

遺産が未分割で対象の宅地に小規模宅地等の特例を適用しなくても、相続税の申告期限までに当初申告が必要であることに変わりありません。本特例を適用しないまま当初申告を行う場合、いったん多額の相続税を納めることとなります。

またその後、分割されても納めすぎた税金の還付を受けるために更正の請求の手続きをしなければならず、当初申告で本特例を使った場合と比べて手間がかかります。

相続税の申告期限までの10ヵ月以内に遺産分割協議を終えて、当初申告で小規模宅地等の特例を適用するのに越したことはありません。

宅地が未分割の状態でも期限内に申告が必要です。ただし、この場合、特例が適用できず、税金を先払いし、分割後に過払いを還付請求する必要があります。申告期限に遺産分割を済ませ、最初の申告で特例を利用する方が手間が少なく効率的です。

⑥申告要件

特例を適用するためには、相続税申告書に、特例の適用を受けようとする旨を記載し、小規模宅地等に係る計算の明細書・添付書類を添付する必要があります。

以上が、4つの特例対象宅地等に共通する要件です。次に、各宅地ごとの固有要件を説明します。

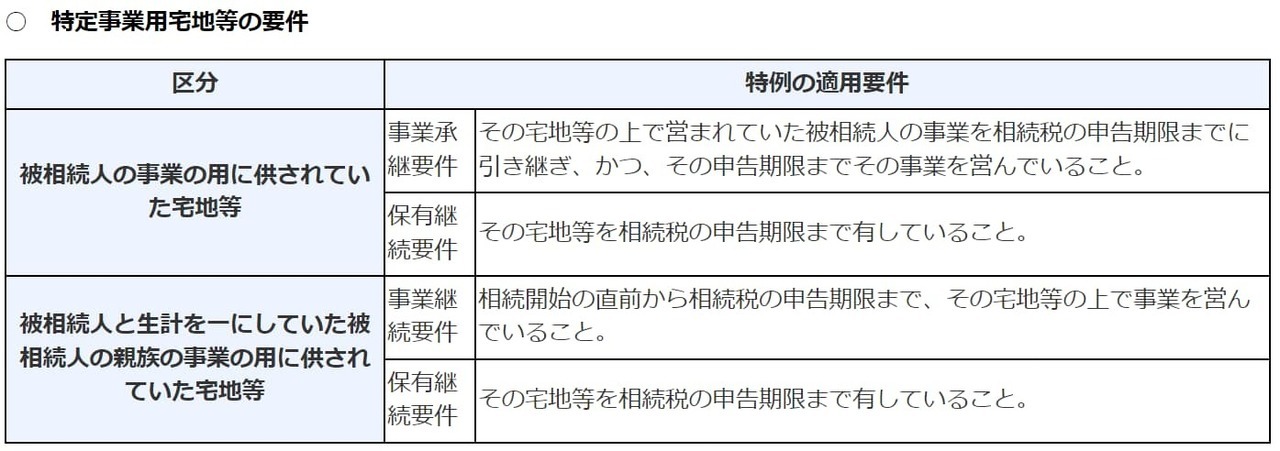

1.特定事業用宅地等

特定事業用宅地等とは、故人の事業に使われていた土地のことで、以下のいずれかを満たす必要があります。

1.被相続人の事業の用に供されていた宅地等

故人の事業に使われていた土地で、故人の親族が相続や遺贈で受け取り、故人の事業を継承して、相続税の申告期限までその土地を持ち続けて事業を営んでいる。

2.被相続人と生計を―にしていた親族の事業の用に供されていた宅地等

故人と生計一親族の事業に使われていた土地で、親族が相続や遺贈で土地を受け取り、相続開始から申告期限まで土地を持ち続け、さらに相続が始まる前から引き続き申告期限まで事業に使っている。

特定事業用宅地等は、例えば、故人が個人事業用として利用していた店舗や工場などの土地です。特定の要件を満たす場合、400㎡までの土地については、80%の減価が適用されます。

相続開始の3年以内に事業用に使われた土地は特例の対象外となります。ただし、土地上で営まれている事業の建物や設備などの資産が土地価額の15%以上を占める場合、この除外は適用されません。

平成31年改正で変わった小規模宅地の特定事業用宅地等を解説!

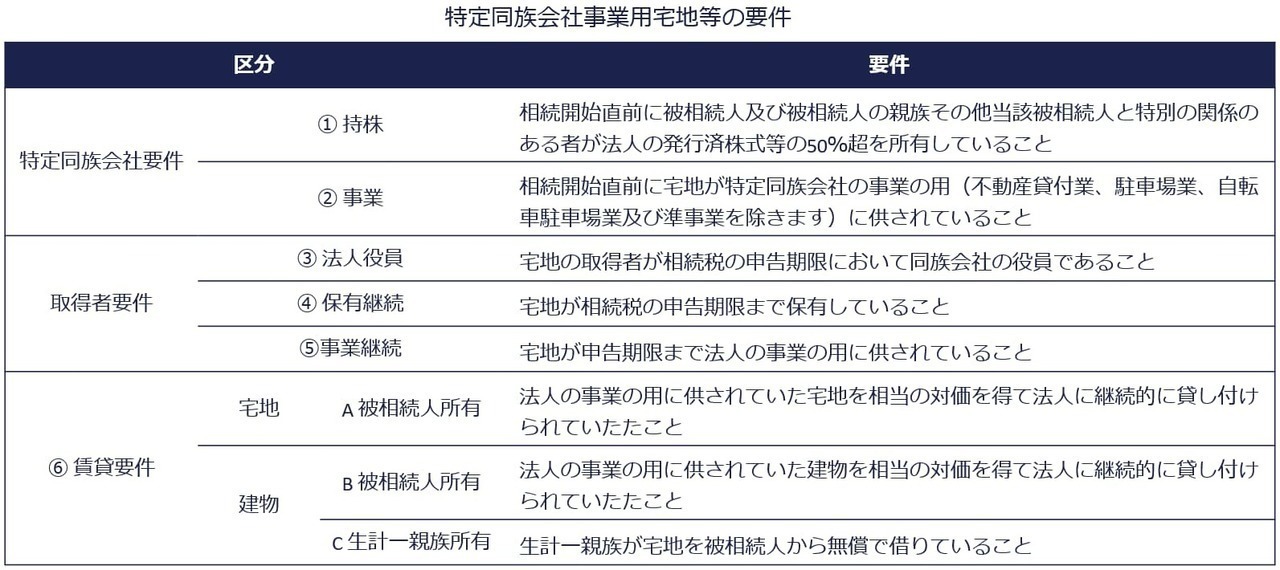

2.特定同族会社事業用宅地等

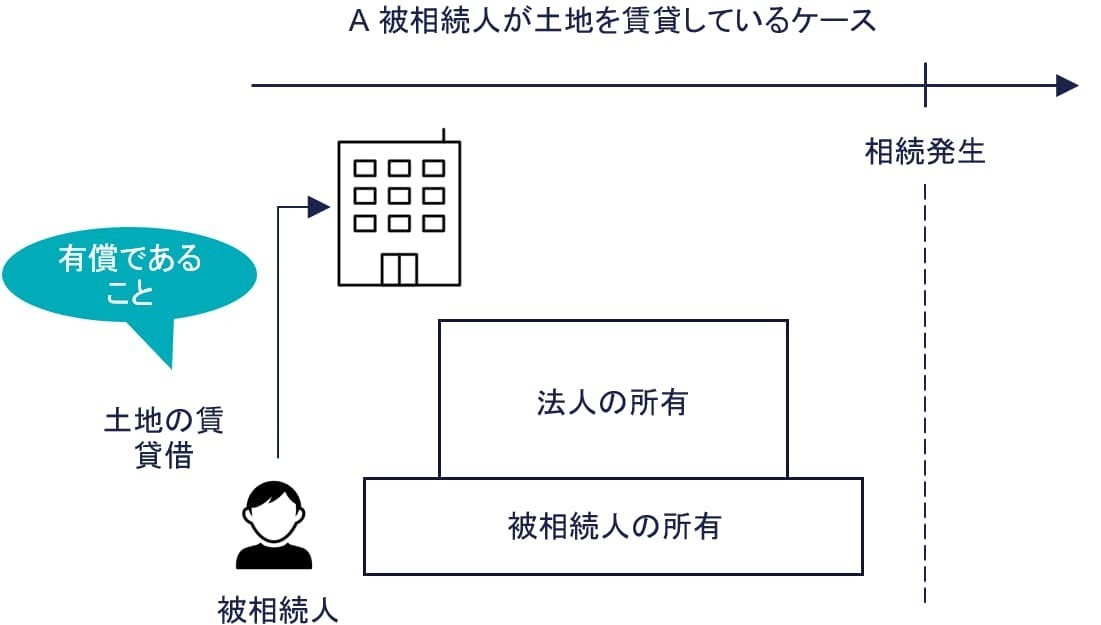

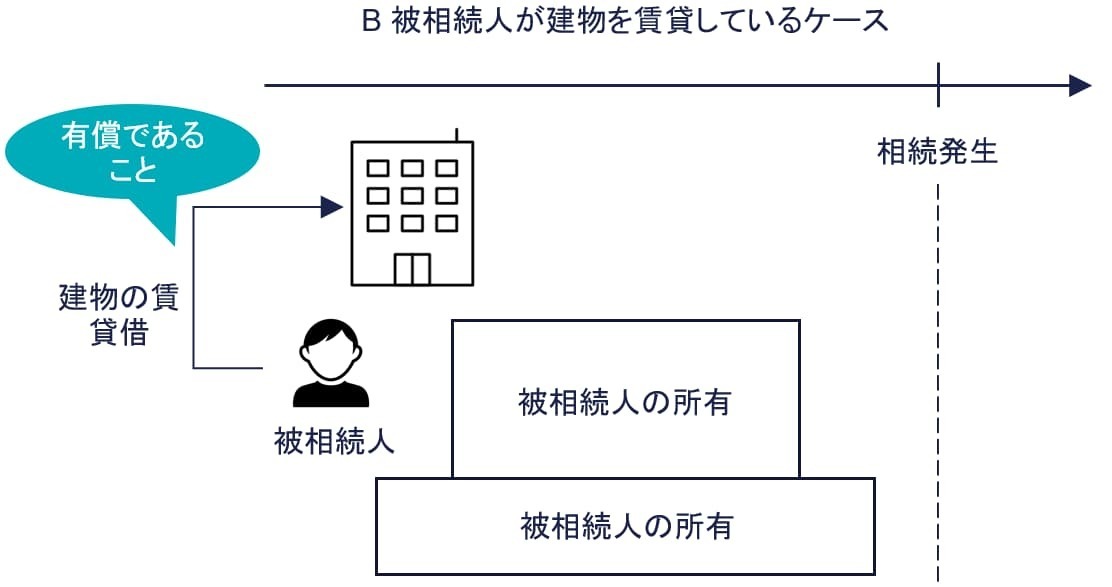

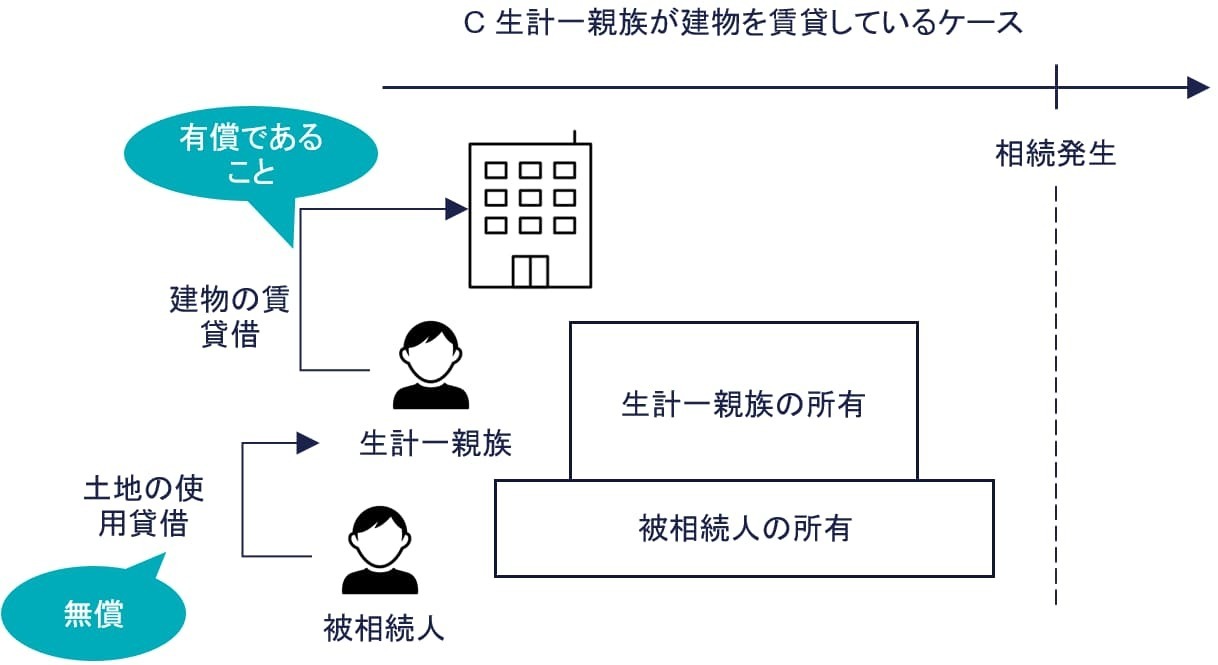

特定同族会社事業用宅地等は、故人が相続開始直前に特定同族会社に賃貸していた、不動産貸付業を除く事業に使用されていた土地です。土地を相続税の申告期限までに故人の親族でその法人の役員が相続または遺贈で取得し、引き続き所有し事業に使用しているものです。

例えば、故人が生前に飲食店を法人化し、自身が社長である間に自分の名義の土地をその会社に貸し付けて事業を営んでいた土地のケースです。条件を満たせば400㎡まで80%減が適用されます。

重要な点は、相続開始直前に同族会社が土地または建物を有償で賃借している必要があることです。

特定同族会社が建物を所有している場合、故人はその法人から地代を受け取っている必要があります。

故人が建物を所有していた場合、法人からの家賃の受領が必要です。

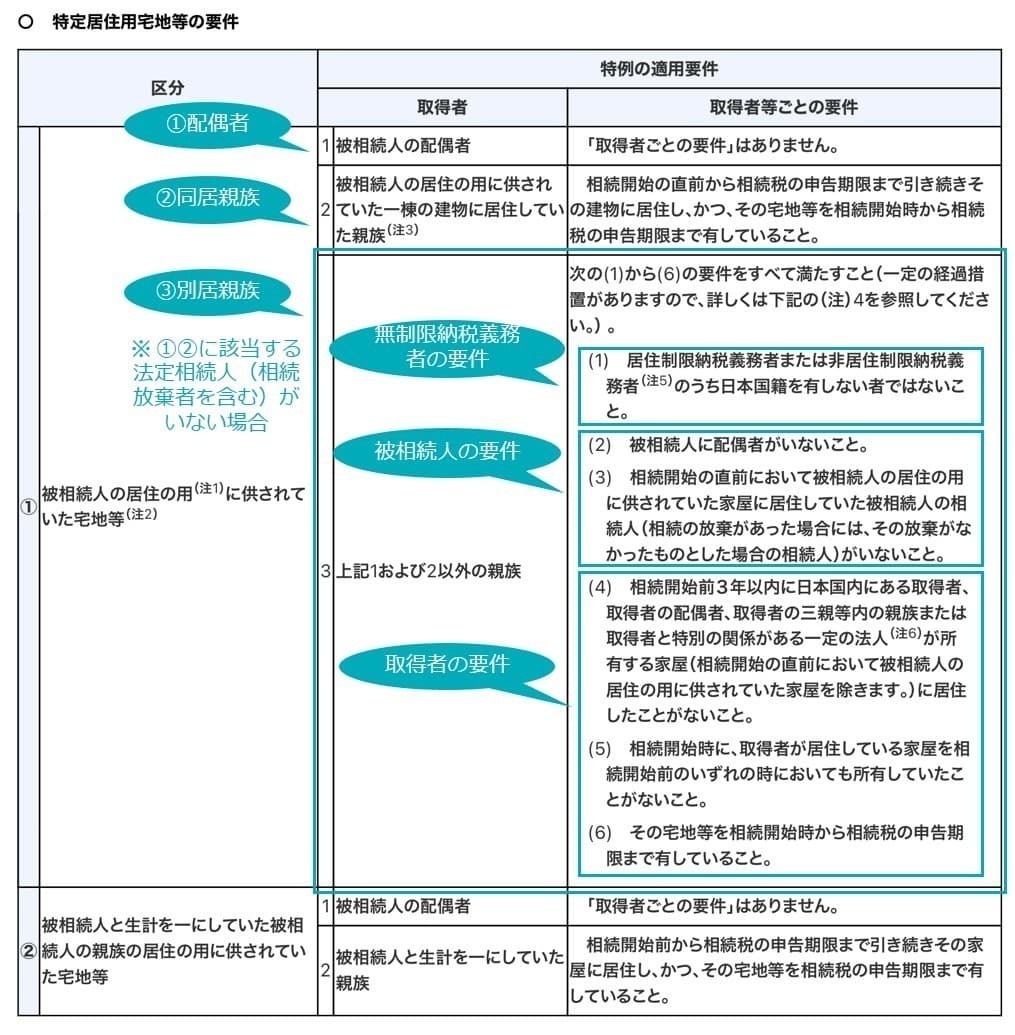

3.特定居住用宅地等

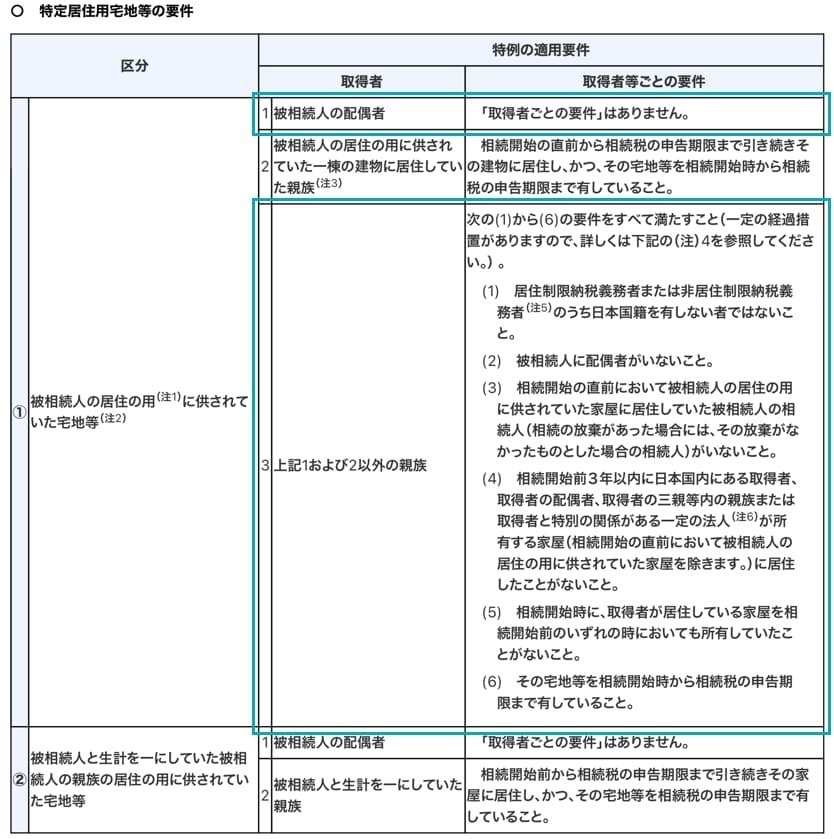

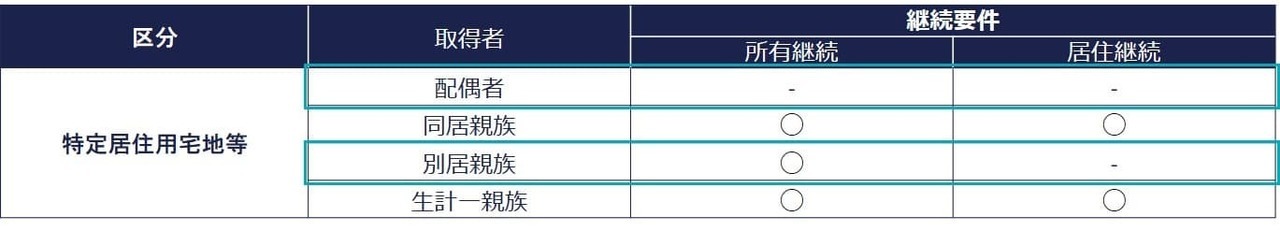

特定居住用宅地等は、相続開始直前に故人や生計一の居住用として使われていた土地で、下記の区分ごとに定められた要件を満たす故人の親族が相続や遺贈で取得した土地です。

特例の中で最も一般的に利用されるのは特定居住用宅地等です。特に配偶者や子どもなど故人と同居していた親族が故人の自宅を相続する場合によく使われます。特例を利用すると、自宅敷地の330㎡まで課税価格が80%減少できます。

特定居住用宅地等の特例適用は、取得する人によって条件が変わります。

- ①配偶者:配偶者の場合、特例は条件なしに認められます。つまり、配偶者が自宅を相続すれば、自動的に特例が利用できます。

- ②同居親族:故人と同居していた親族は、相続開始後も申告期限(10ヶ月)まで継続してその家に住み続けると特例が利用できます。同居の期間に関する要件はありません。相続が始まる直前の一週間でも共に生活していれば、特例の条件を充足することになります。

- ③別居親族:故人に配偶者や同居していた親族がいない場合に、離れて生活していた親族も、以下のすべての要件を満たすと特例を受けられます。一般に「家なき子特例」と呼ばれています。

故人と取得者の条件

- 1.居住制限納税義務者または非居住制限納税義務者のうち日本国籍を有しないものではないこ

故人の条件

- 2.被相続人には配偶者がいない。

- 3.相続開始直前に故人が居住していた家屋に住んでいた相続人がいない。

取得者の条件

- 4.相続開始前3年以内に、取得者、その配偶者、または3親等内の親族、特定の関係法人が所有する家屋に居住していない。

- 5.相続開始時に取得者が居住している家屋を、過去に所有したことがない。

- 6.宅地等は相続開始時から相続税の申告期限まで所有している。

この特例は、3年以上、賃貸住宅で生活していた親族に限られます。ただし、この親族が3親等以内の親族が所有する家に住んでいた場合や、相続開始時に住んでいた家を過去に所有していた場合には、特例の適用はありません。

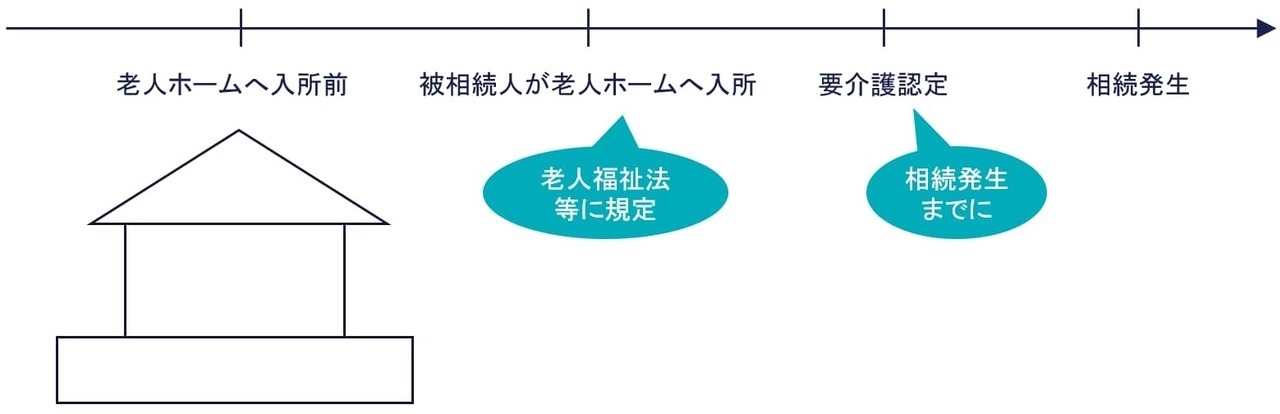

3-1.老人ホームで亡くなった場合

特例は、原則、相続開始直前に故人が自宅で居住していることが求められます。しかし、老人ホームへの入所での逝去など、自宅外での生活終末が増えている現状があります。相続開始直前に実際には住まれていなかった空き家の敷地も、一定の条件を満たせば特定居住用宅地等として扱われます。

- 1. 故人が要介護または要支援の認定を受けており、グループホーム、有料老人ホーム、介護医療院、サービス付き高齢者向け住宅などに入居していた場合

- 2. 故人が障害者支援区分の認定を受け、障害者支援施設などに入居していた場合

ただし、老人ホーム入居後に故人が自宅を貸し出したり、故人と生計一親族以外が移り住んだ場合は、この特例の適用が受けられなくなりますので注意が必要です。

老人ホームに入居後の空き家に小規模宅地の特例を使う要件と添付書類

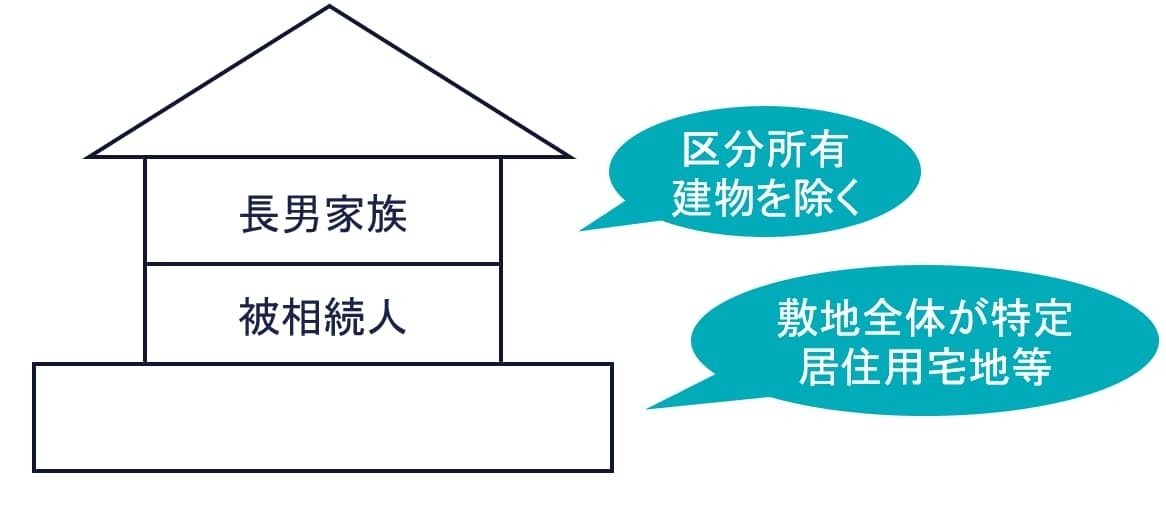

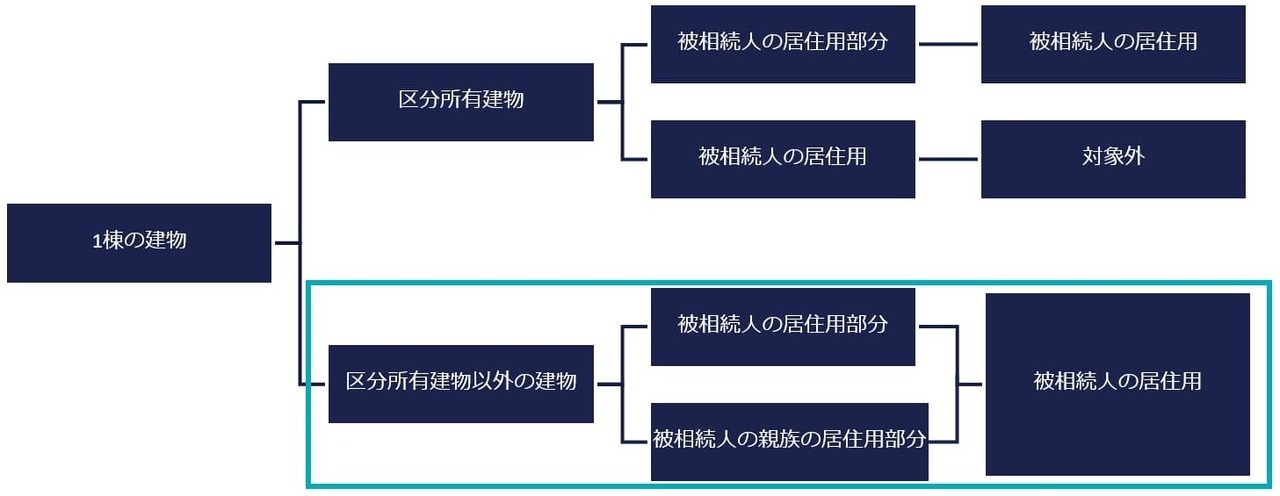

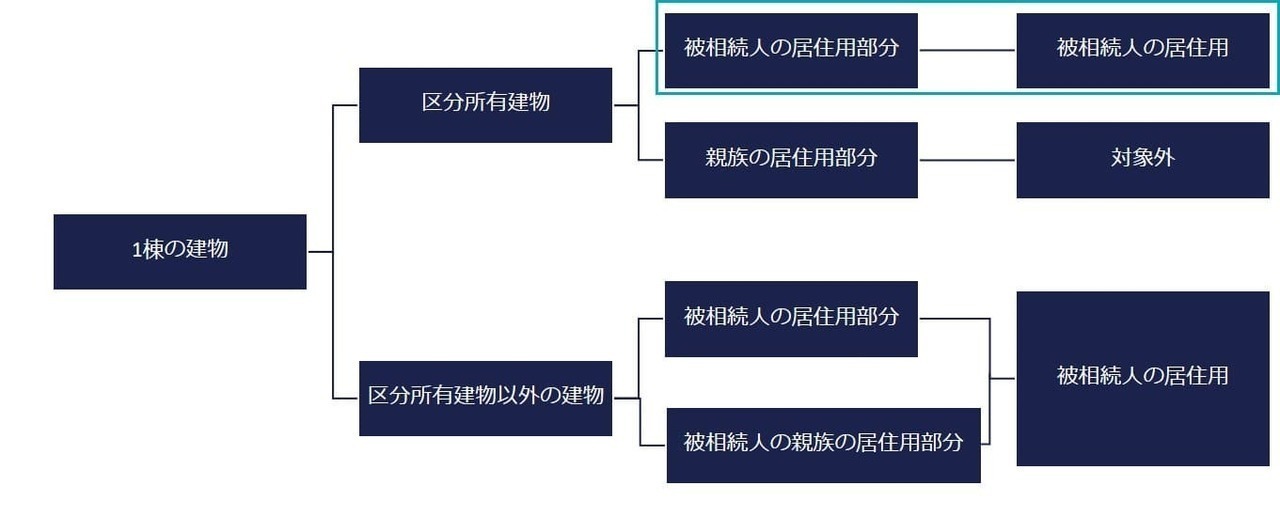

3-2.二世帯住宅の宅地に居住していた場合

二世帯住宅でも小規模宅地等の特例を使えます。

区分所有建物を除き、構造上区分された二世帯住宅についても、相続開始前から親族により相続等で取得された場合、敷地全体が特例の対象となります。

例えば、1階に故人が、2階に長女家族が住んでいた場合、建物が共有登記されていれば、長女も故人と同居扱いとされ、故人と長女の家屋敷地部分両方に特例が適用されます。

しかし、建物が区分登記されている場合は、長女は故人と同居扱いとされないため、長女が故人と生計を一にしている場合のみ、長女の家屋敷地部分に特例が適用可能です。

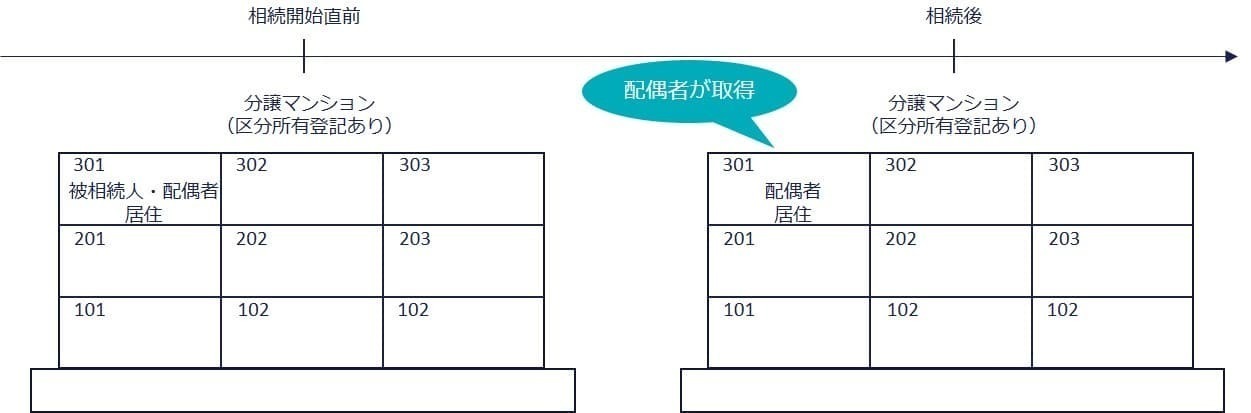

3-3.マンション

マンションでも小規模宅地等の特例を使えます。

分譲マンションで区分所有登記されている1室に故人が居住していた場合、その1室に相当するマンションの敷地部分が特例の対象になります。

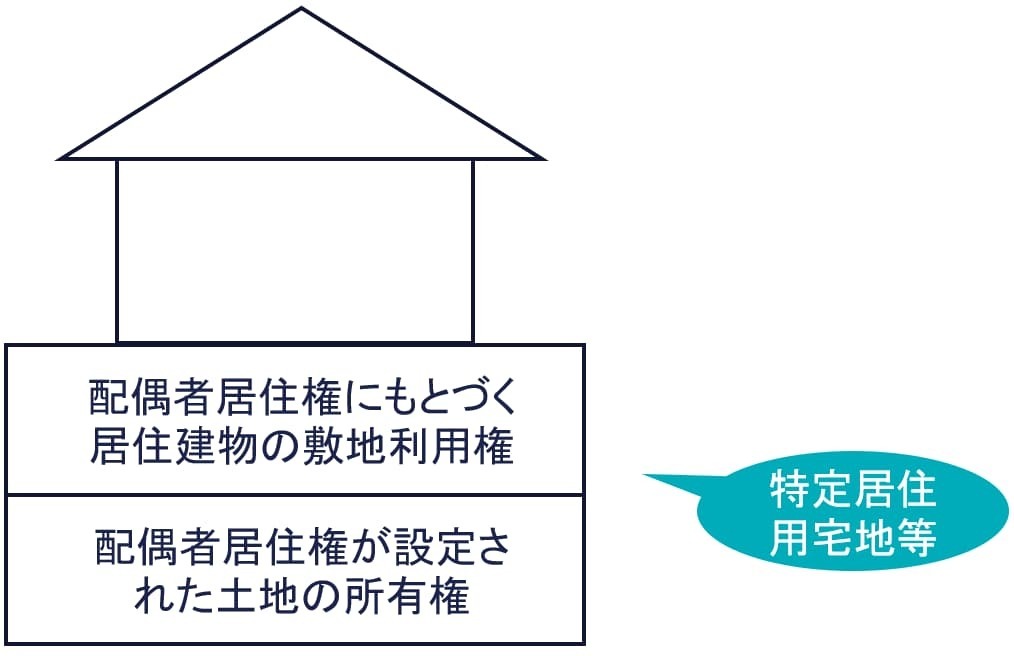

3-4.配偶者居住権

配偶者居住権自体は家屋の権利であり、特例対象外です。しかし、居住権に基づく居住建物の敷地利用権や、配偶者居住権が設定された敷地所有権は、親族が特定の要件を満たす場合、特例を適用できます。

配偶者居住権に基づく敷地利用権は、要件のない配偶者が取得するため、特例適用できます。一方、敷地所有権を故人と同居していた親族が取得し、特定の要件を満たした場合、これも特例が認められます。

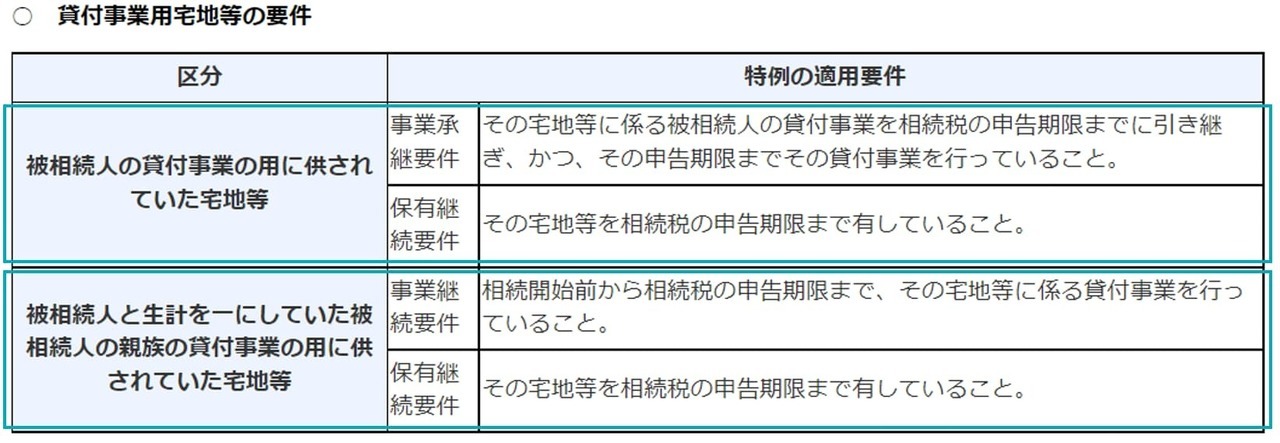

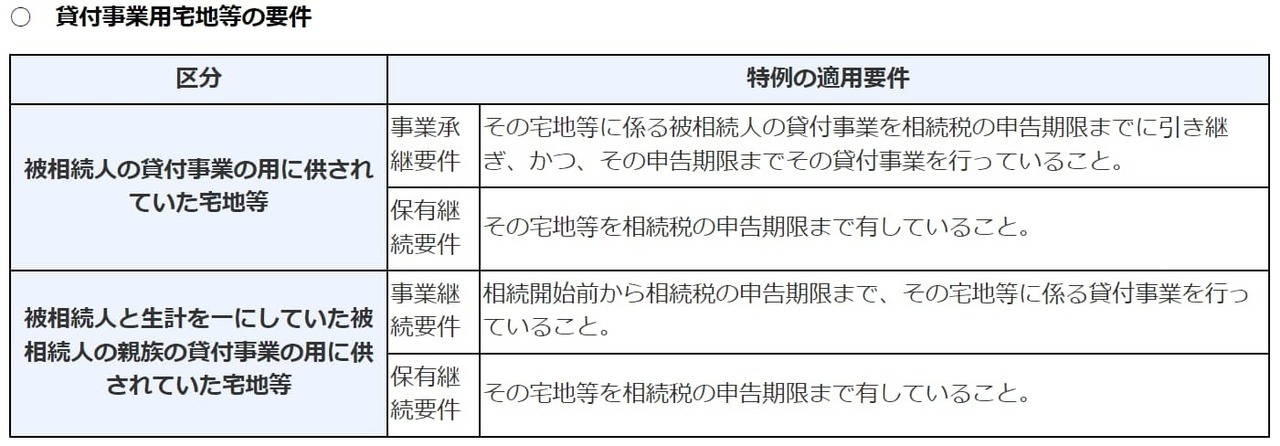

4.貸付事業用宅地等

貸付事業用宅地等は、故人や生計一親族の貸付事業に使われていた土地で、以下の要件を満たす故人の親族が相続や遺贈で取得したものです。

土地200㎡まで50%減額率は他の宅地よりも小さいですが、利用すると大きなメリットがあります。

貸付事業用宅地等は、故人が有償で貸し付けていた賃貸マンションの土地だけでなく、駐車場や自転車置き場も含まれます。ただし、貸駐車場にはアスファルト舗装や機械式の装置など、構築物が設置されている必要があり、いわゆる青空駐車場は含まれません。

貸付事業用宅地等の要件をより知りたい方は、以下の記事を参照してみてください。

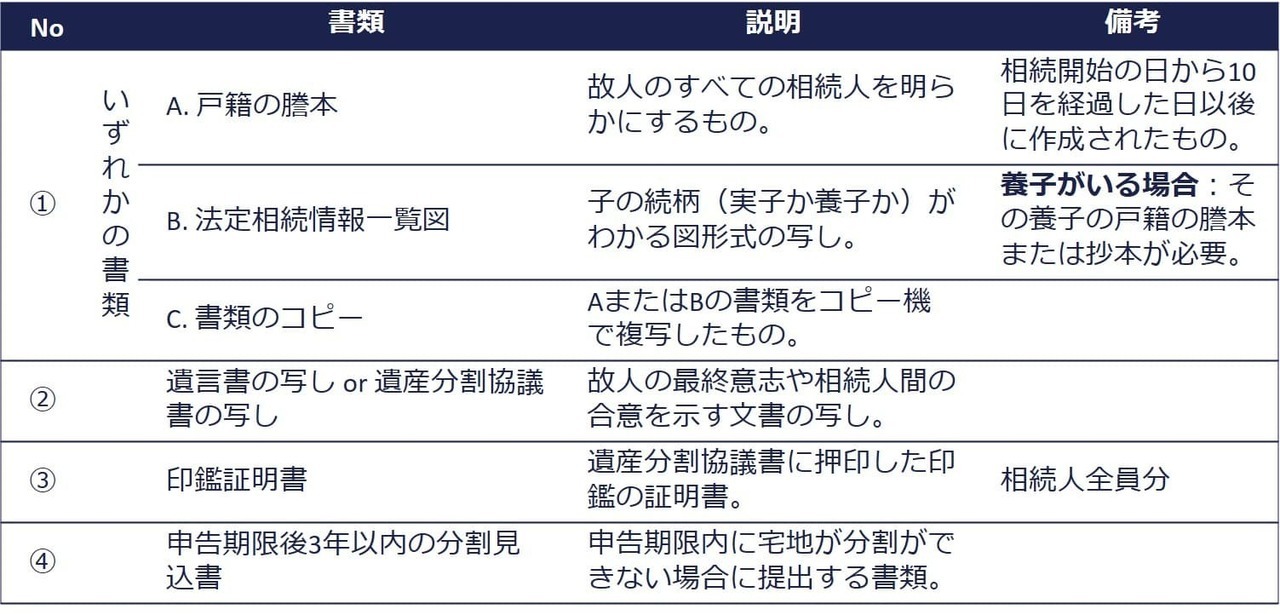

添付書類

特例を利用するためには、相続税の申告書にその旨を記載し、必要な書類を添付する必要があります。必要な書類には例えば、どの宅地の区分にも共通で必要な添付書類では以下のものがあります。

- 1. 故人の相続関係を証明する書類(いずれか一つ)

- A. 戸籍の謄本

- B. 法定相続情報一覧図の写し:子の続柄が実子または養子であるかが明記されている必要があります。被相続人に養子がいる場合は、養子の戸籍の謄本または抄本も必要です。

- C. AまたはBのコピー

- 2. 遺言書の写し、または遺産分割協議書の写し

- 3. 印鑑証明書:遺産分割協議書に使用された印鑑の証明書。

- 4. 申告期限後3年以内の分割見込書:申告期限内に分割ができない場合に提出が必要です。

宅地区分に基づく詳細な書類については、別の記事で詳しく説明しています。

相続税申告でお悩みの方は、お気軽にご相談ください

現在、故人の相続税申告に関するサービスのみを提供しており、生前対策に関するご相談は承っておりません。

電話受付時間 平日・土曜 9:00〜18:00

※ ご自身で申告を予定されている方からのご相談には対応していないため、問い合わせはお控えください。また、ホームページに掲載している記事に関する質問は、ご遠慮しています。

お問合せ・ご相談

お問い合せフォームで24時間受け付けています。

現在、故人の相続税申告に関するサービスのみを提供しており、生前対策に関するご相談は承っておりません。

※自己申告を検討されている方で、内容確認のみを求める相談はご遠慮ください。

営業時間/定休日

営業時間

平日 9:00~20:00

土曜 9:00~18:00

(電話受付18時まで)

定休日

日曜・祝日

事前に連絡いただける場合、営業時間外・日曜祝日も対応しています。お気軽にご相談ください。

アクセス

〒158-0094

東京都世田谷区玉川2-4-1

レフィーユ二子玉川403

東急田園都市線「二子玉川」駅下車 東口より徒歩5分(玉川税務署近く)

車でお越しの場合、二子玉川ライズバーズモールP2駐車場のほか、近隣に複数のコインパーキングあり