世田谷区玉川2-4-1 レフィーユ二子玉川403 二子玉川駅から徒歩5分

三軒茶屋、千歳烏山、仙川、成城学園、千歳烏山、溝の口、武蔵小杉、渋谷、新宿ほか

/ 土曜9:00〜18:00

休業日:日曜・祝日

※事前予約で日祝対応します

国税庁ホームページを参考に!小規模宅地特例の添付書類を解説

こんにちは、世田谷相続専門税理士事務所です。

相続税の負担を軽減する方法の一つに、小規模宅地等の特例の適用があります。この特例を利用することで、大幅な税額の軽減を期待できるため、相続人にとって重要です。しかし、この特例を受けるためには適切な書類の準備が必要です。

今回の記事では、国税庁のウェブサイトに掲載されている「相続税の申告のしかた」の「(参考)相続税の申告の際に提出していただく主な書類」を基に、特例対象の宅地区分ごと、取得者ごとに必要な書類を具体的に解説していきます。特例の適用を検討している方々は、ぜひ参考にしてください。

小規模宅地等の特例の概要については、以下の記事を参照ください。

1. 共通の添付書類

1. 共通の添付書類

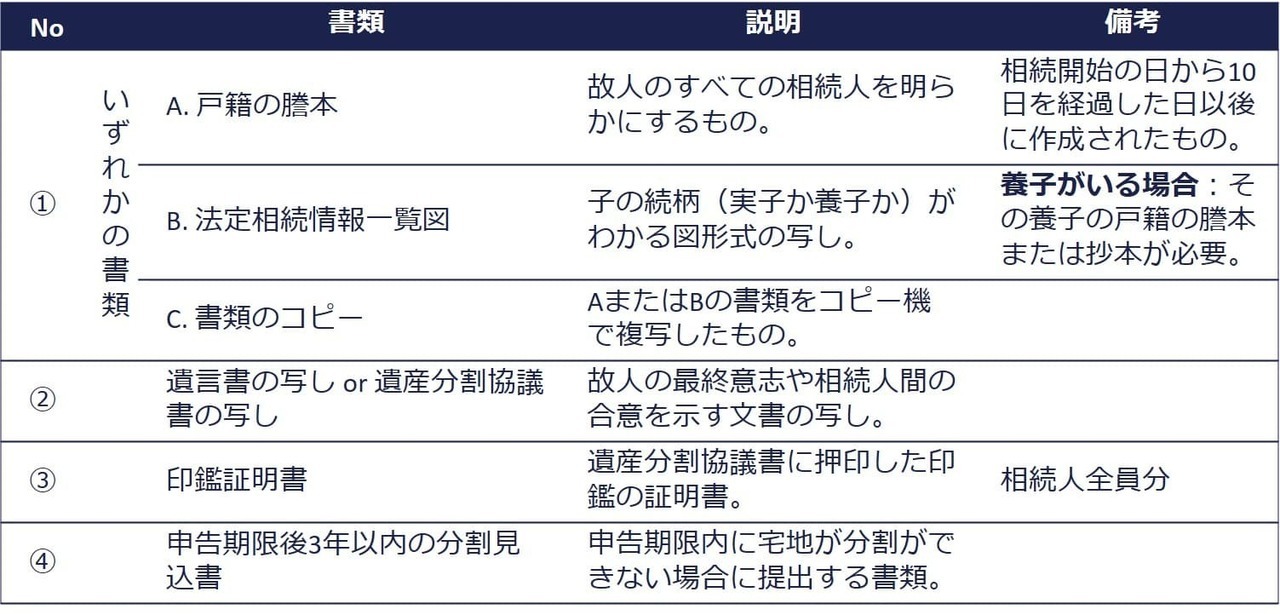

どの特例対象宅地の区分にも共通して必要な添付書類です。

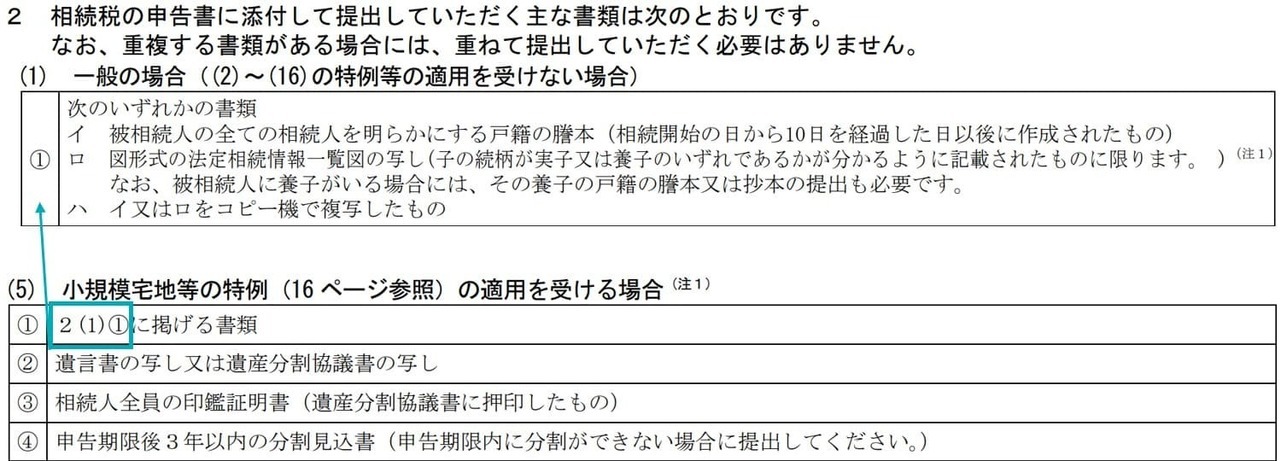

国税庁「相続税の申告のしかた」

解説

書類①は、A,B,Cのいずれかの書類を用意します。

①A 戸籍謄本の提出

故人の全ての相続人を特定するには、故人の出生から死亡までの戸籍謄本、改製原戸籍、除籍謄本や、各相続人の現在の戸籍謄本が必要です。これにより、故人の死亡と相続人が確定します。なお、相続開始から10日を経過後に作成されたものに限られます。

①B 法定相続情報一覧図の作成

法定相続情報一覧図は、図形式と列挙形式で作成可能ですが、列挙形式では相続人の法定相続分が確認できない場合があるため、相続税申告では図形式での提出が必要です。

また、子の続柄は、戸籍上の続柄(長男、長女、養子など)に基づき記載する必要があり、「子」とだけの記載では実子と養子を区別できず、相続税申告の添付書類としては不適切とされます。なお、故人に養子がいる場合、その養子の戸籍の謄本や抄本の添付も必要です。

詳細は以下の国税庁のウェブサイトを参照してください。

https://www.nta.go.jp/publication/pamph/sozoku/shikata-sozoku2017/pdf/h30kaisei.pdf

②遺言書や遺産分割協議書、③印鑑証明書

特例を適用するためには、特例対象宅地の取得者が決まっている必要があります。このため、取得者が特定されていることを証明するため、「遺言書」や「遺産分割協議書」の提出が必要です。遺産分割協議書は、すべての共同相続人および包括受遺者が署名し、実印を押したものである必要があります。

また、遺産分割協議に押印した「印鑑証明書」も添付します。印鑑証明書は写しの規定がないため、原本の提出が求められます。ただし、電子申告する場合は、PDFでの提出が可能です。

④3年以内の分割見込書

3年以内の分割見込書は、当初の申告までに特例対象宅地の取得者が決定していない場合に提出するものです。相続税の申告期限までに相続人等によって分割されていない特例対象宅地には特例を適用できません。ただし、遺産が未分割の状態であっても、当初申告時に「3年以内の分割見込書」を提出しておけば、後に分割が確定した後で特例を適用するための更正の請求が可能です。

相続税の申告期限に未分割の小規模宅地に特例を適用する手続2つ

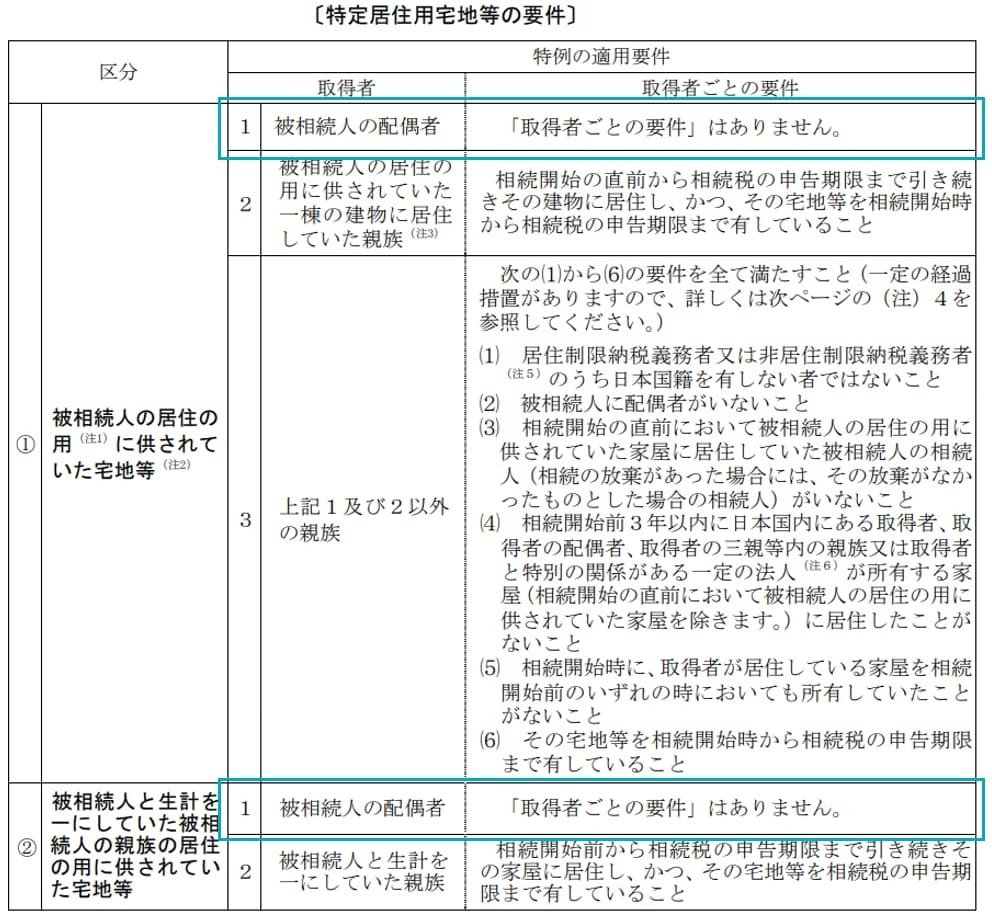

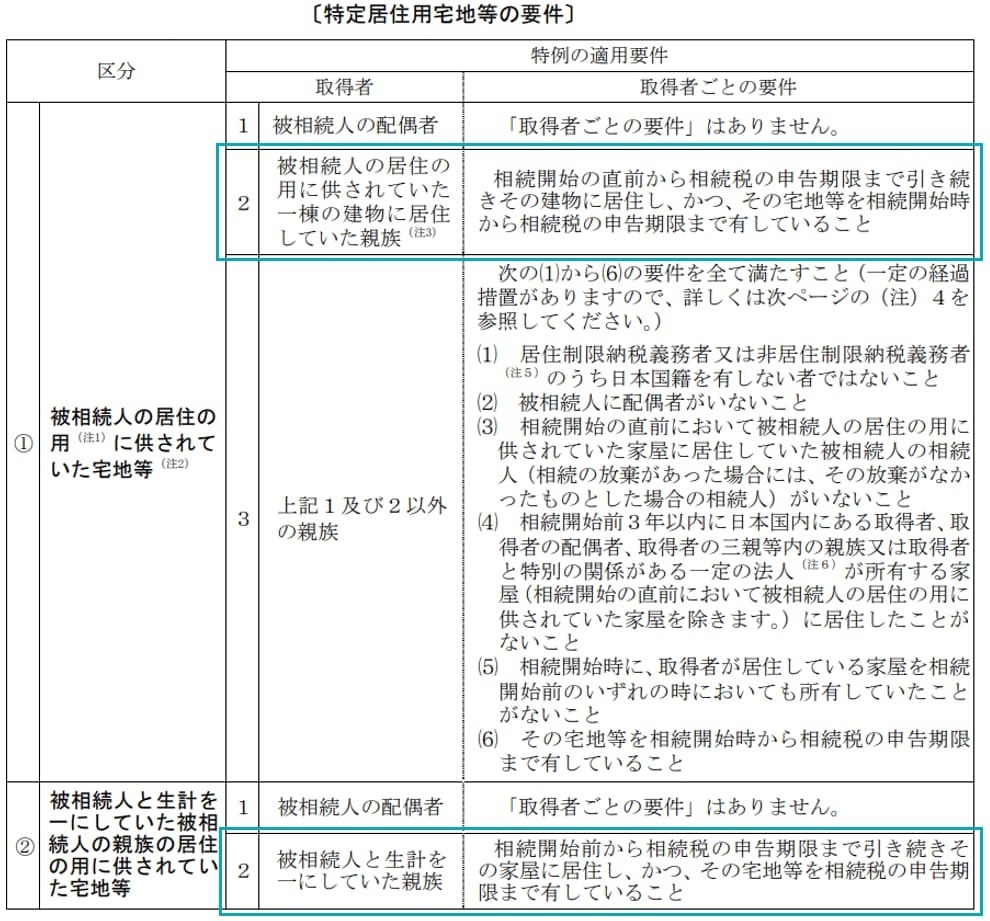

2. 特定居住用宅地等

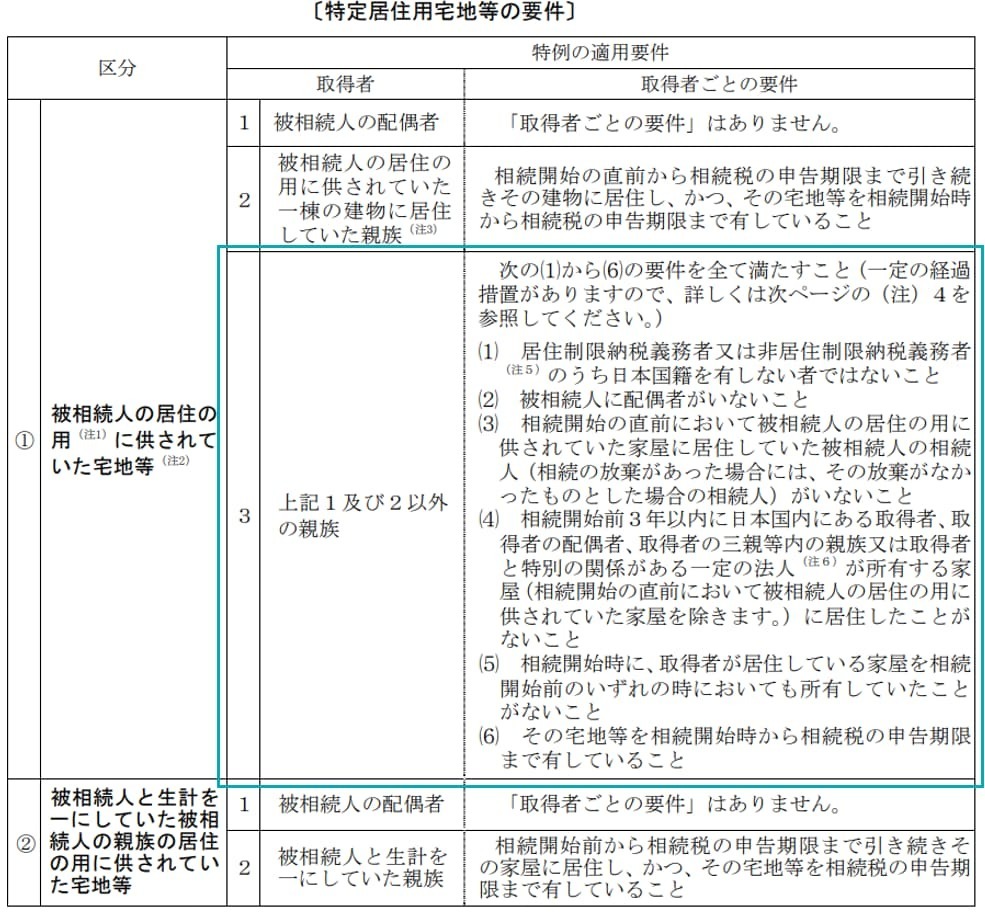

特定居住用宅地等の適用を受ける際は、取得者ごとに必要な書類が異なります。

2-1. 配偶者

2-2. 同居親族 or 生計を一にする親族

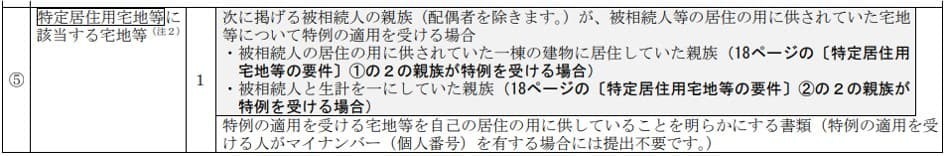

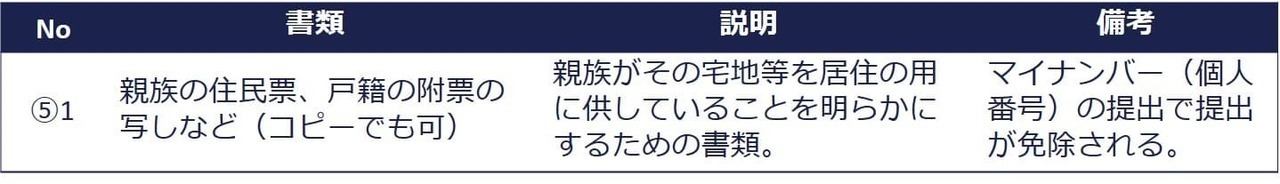

同居親族または生計一親族が宅地を取得する場合に必要な書類です。

国税庁「相続税の申告のしかた」

解説

親族の住民票、親族の戸籍の附票など、親族が、その宅地を居住用に使っていることを示す書類が必要です。

自宅の居住を示すために、家族の源泉徴収票や学校の在籍証明書、通勤・通学定期券なども使うことがあります。また、取得者が海外に転勤中などで住民票の住所と実際の居住地が異なる場合は、その理由を説明する書類も提出します。

※ 特例を受ける人がマイナンバー(個人番号)を提出する場合、この書類の提出を省略できます。

「同居」の判断基準については、「同居の要件」ってややこしい?小規模宅地の特例について解説を参照ください。

2-3. 別居親族、いわゆる家なき子

別居親族が宅地を取得する場合に必要な書類です。

国税庁「相続税の申告のしかた」

解説

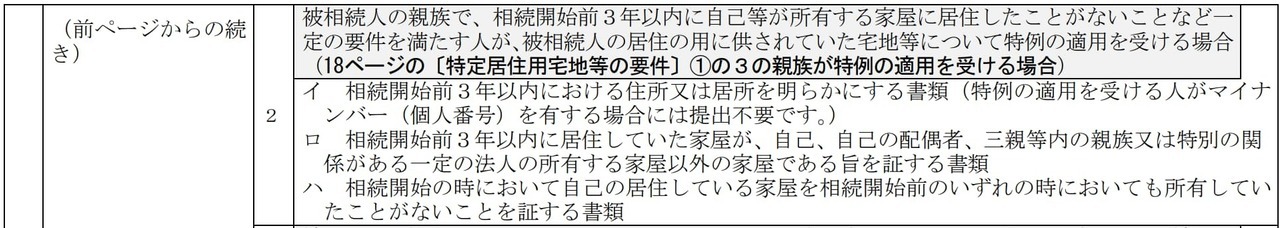

いわゆる家なき子特例を適用する際に必要な添付書類です。

この特例を受ける別居親族は、以下の要件を満たす必要があります(一部掲載)。家なき子のための小規模宅地!特例を使うために必要な要件とは

(4)相続開始前3年以内につぎの者が所有する家屋に居住したことがないこと

- 自己または自己の配偶者

- 3親等以内の親族

- 特別の関係のある法人

(5)相続開始時に居住していた家屋を過去に所有していたことがないこと

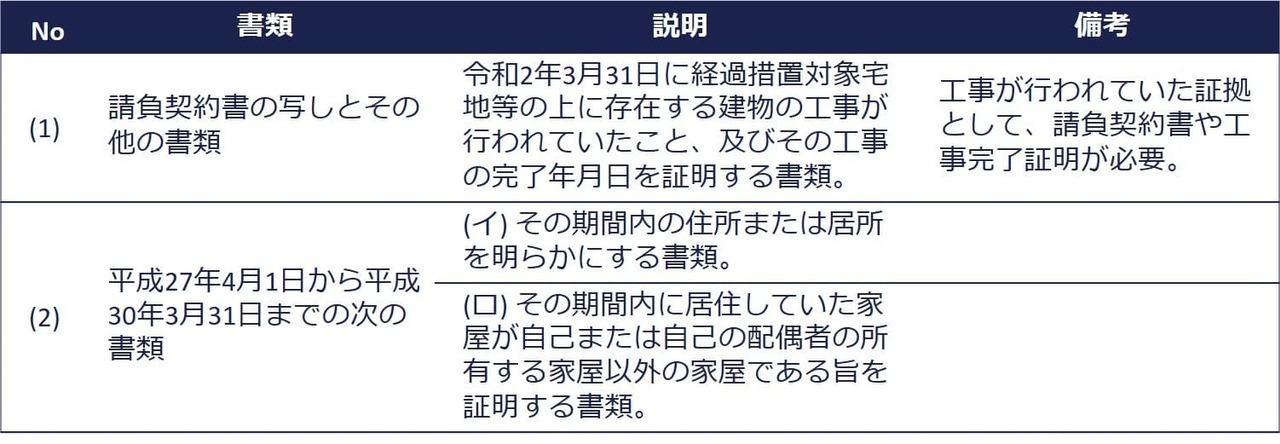

そのため、特例の適用を受けるためには、相続税の申告書に以下の書類を添付する必要があります。

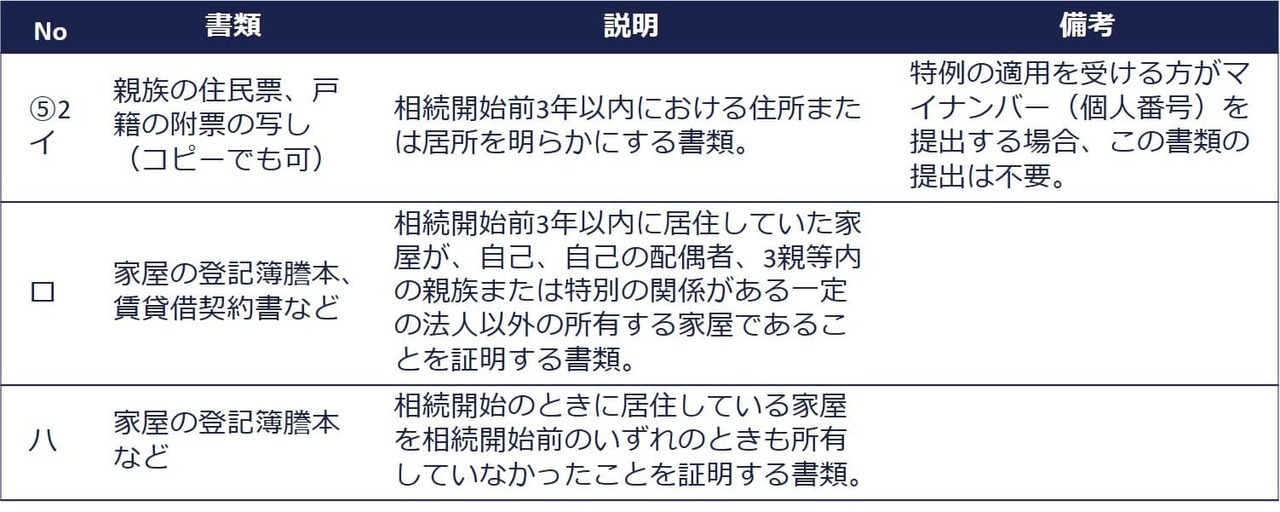

⑤2イ. 相続開始前3年以内の住所を証明する書類

・取得者の住民票や戸籍の附票の写し

※ 特例を受ける人がマイナンバー(個人番号)を提出する場合、この書類の提出を省略できます。

ロ. 相続開始前3年以内に居住していた家屋の所有者を証明する書類

居住していた家屋が本人、本人の配偶者、3親等以内の親族、特別の関係がある法人以外の所有する家屋であることを証明します。

・相続開始3年以内に住んでいた借家の賃貸契約書、社宅貸与証明書、家屋の登記簿など

ハ. 相続開始時に居住していた家屋を過去に所有していなかったことを証明する書類

・家屋の登記簿など

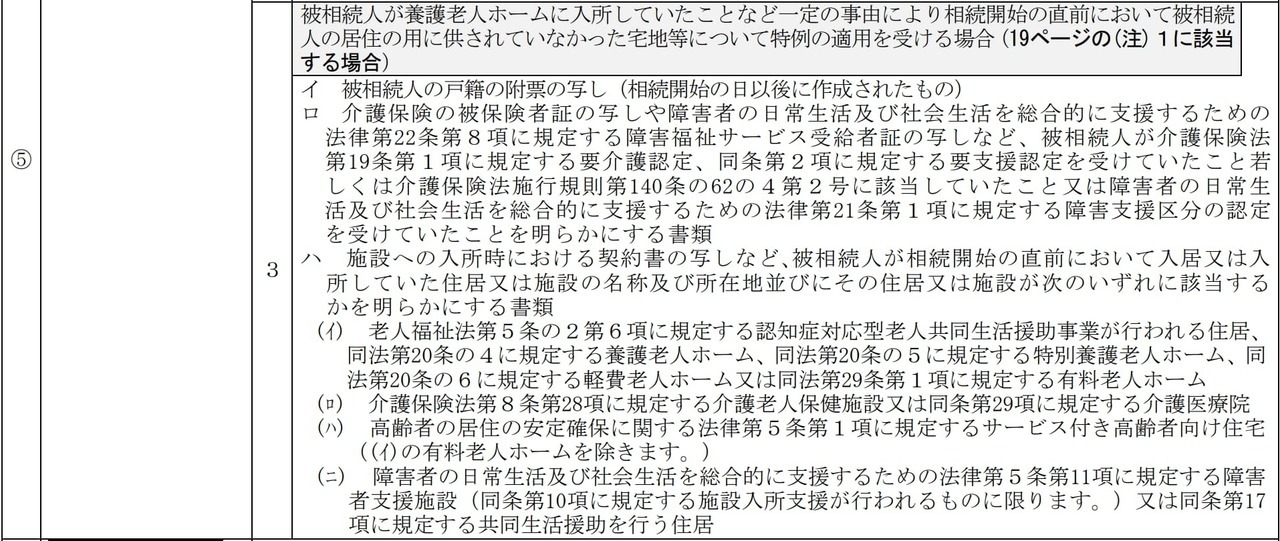

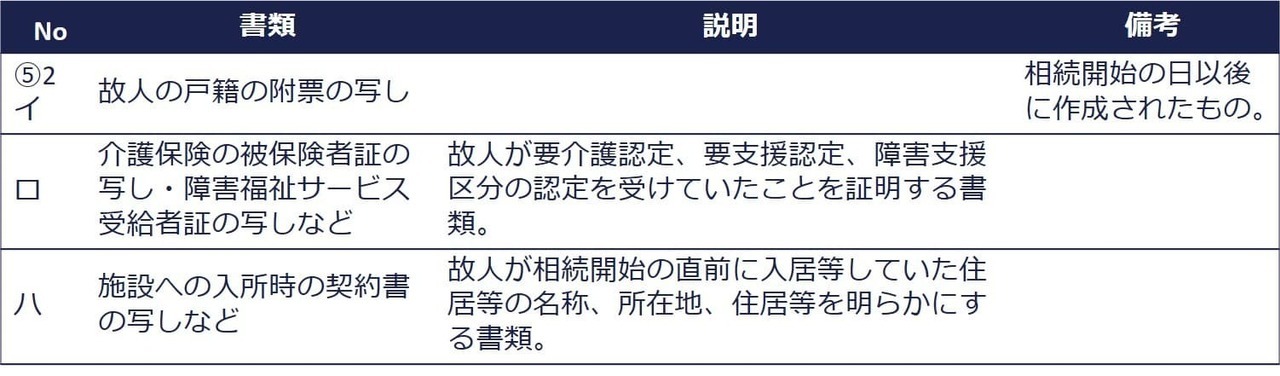

2-4. 故人が老人ホーム等に入居していた場合

故人が老人ホームに入居していた場合に必要な書類です。

国税庁「相続税の申告のしかた」

解説

- 被相続人が相続開始の直前までに要介護認定などを受けていること

- 老人福祉法等に規定する特別養護老人ホーム等に入居していること

- 老人ホームに入所後、死亡までの間に自宅を他人に貸したり事業に使ったりしていないこと

書類⑤2イは、故人の住所の移り変わりを確認するため、戸籍の附票が必要です。

書類ロについて、故人が要介護認定や要支援認定、障害者区分などを受けていたことを示すため、介護保険の被保険証や障害者福祉サービス受給証のコピーを提出します。

これらの証明書は故人が亡くなると通常、自治体に返却するため、事前にコピーを取ってもらいましょう。施設が、コピーを保管してる場合もあります。証明書の再発行はできないため、必要な場合は相続人全員の同意を得

書類ハに関し、 入居施設が適格認定施設であるかを確認するために、入所時の契約書、重要事項証明書、許認可の写しなどが必要です。

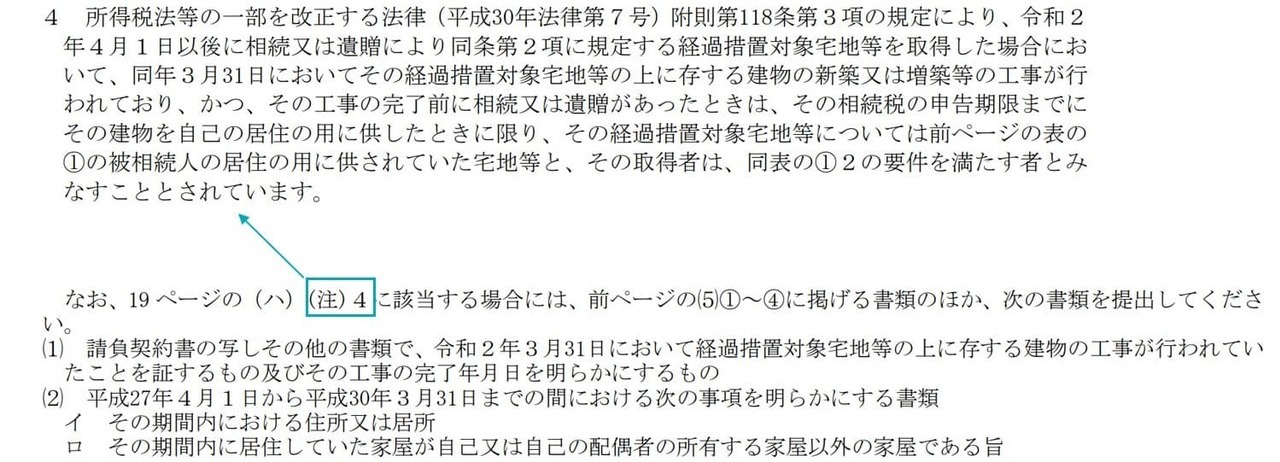

2-5.経過措置…自宅の新築や増改築中に相続開始した場合

経過措置に関する書類です。

国税庁「相相続税の申告のしかた」

解説

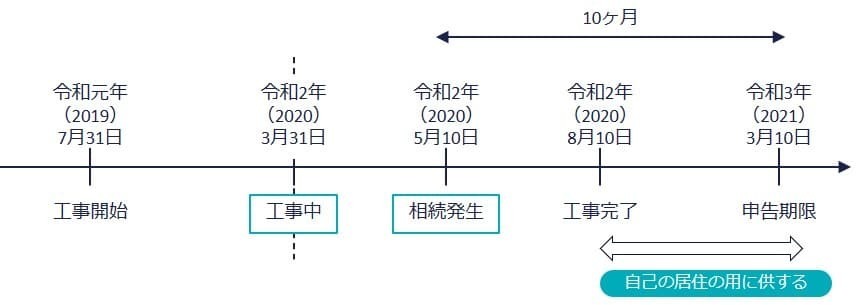

平成30年3月31において改正前の特定居住用宅地等の別居親族の要件を満たしている宅地で、令和2年(2020年)4月1日以降に相続等により取得するものについて、経過措置があります。以下の要件のもと、改正後の要件を満たしているものとして特例を適用できます。

- 令和2年(2020年)3月31日に、経過措置対象宅地等の上にある建物の新築、増築その他の工事が行われていること

- その工事の完了前に相続や遺贈が発生していることあったこと

- 相続税の申告期限までに取得者が自己の用に供したこと

69の4-22の2 平成30年改正法附則による特定居住用宅地等に係る経過措置について

この措置は、親名義の家屋に居住していた別居親族が、平成30年度の税制改正によって特定居住用宅地等の要件を満たさなくなってしまう場合の対応策です。これにより、例えば、父との同居を前提に自宅の新築や増改築をしている間に親が亡くなった場合でも、特例の対象となるよう設計されています。

建物の工事中や工事完了のタイミングが要件を満たしているかの判断に関わってくるため、工事の請負契約書や工事完了日を証明する書類の提出が必要です。

3. 特定事業用宅地等

特定事業用宅地等を取得する場合に必要な書類です。

国税庁「相続税の申告のしかた」

解説

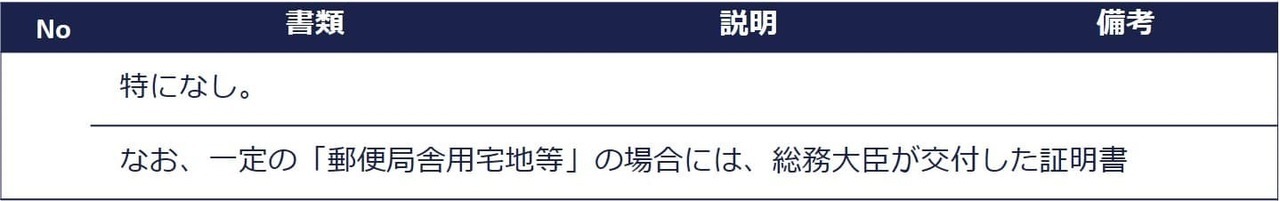

特定事業用宅地等の適用を受けるための書類は、特にありません。

小規模宅地の特定事業用宅地の要件:基礎から応用まで詳しく解説

ただし、相続開始前3年以内に被相続人等が新たに事業の用に供された宅地に特例を適用する場合、その宅地が一定の規模以上で事業の用に供されていたことを証明する書類として、「特定事業用宅地等についての事業規模の判定明細」(第11-11の2表の付表1(別表2))を添付する必要があります。

なお、被相続人が相続開始前に家屋を郵便局舎として特定郵便局に貸付けており、相続開始後5年以上その敷地が郵便局舎として使用される見込みである場合、「総務大臣が発行した証明書」を提出することで、その敷地は特定事業用宅地として認められます。

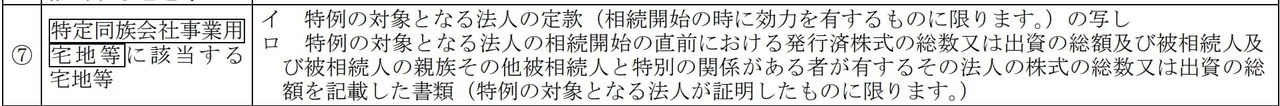

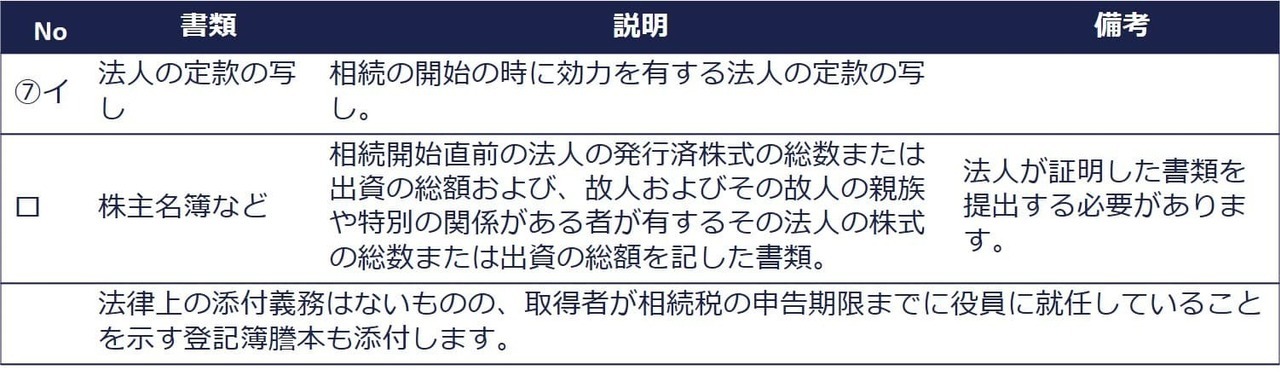

4. 特定同族会社事業用宅地等

特定同族会社事業用宅地等を取得する場合に必要な書類です。

国税庁「相続税の申告のしかた」

解説

- 被相続人の親族その他被相続人と特別の関係のある者の持分割合・出資割合が50%を超える法人であること

- 特定同族会社の事業(不動産貸付事業、駐車場業、自転車駐車場業および準事業を除きます)の用に供されていること

- 取得者が相続税の申告期限にその法人の役員にあること

そのため、以下の資料を準備します。

- 法人の事業内容が確認できる、相続開始時に効力を有する定款の写し

- 相続開始直前の、法人の出資状況がわかる株主名簿や法人税別表2など、その特定同族会社が証明したもの

申告書の添付義務はないものの、取得者が相続税の申告期限までに役員に就任していることを示す登記簿謄本も添付します。

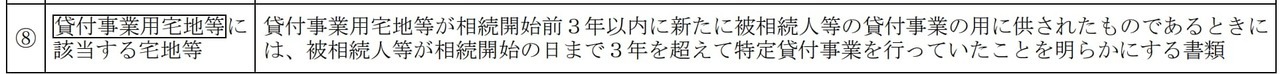

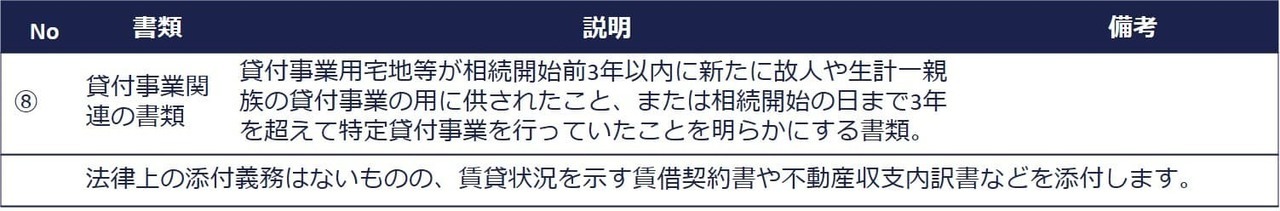

5. 貸付事業用宅地等

貸付事業用宅地等を取得する場合に必要な書類です。

国税庁「相続税の申告のしかた」

解説

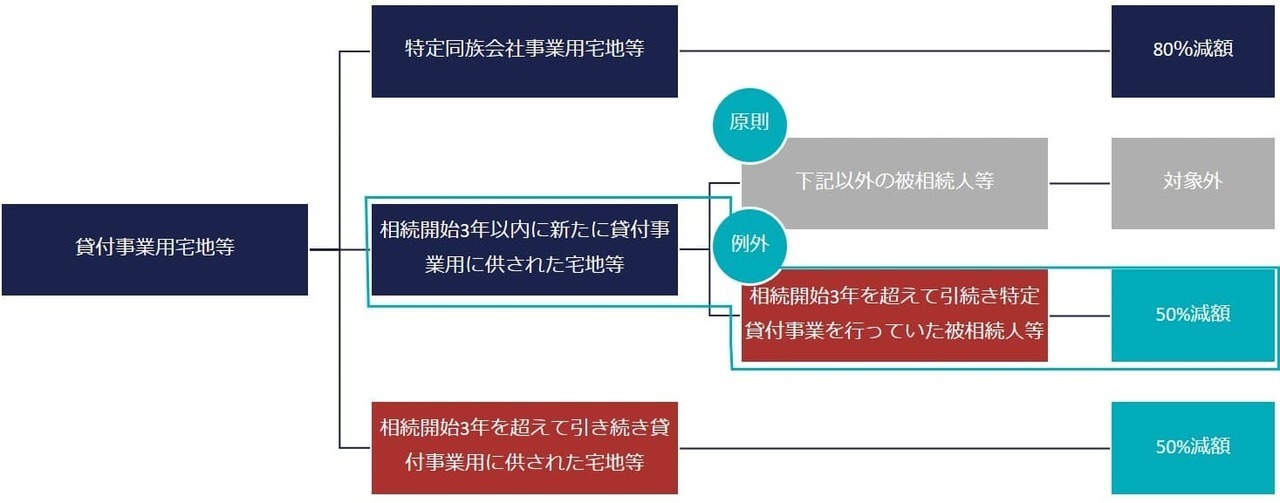

下図のとおり、通常、相続開始前3年以内に新たに故人や生計一親族の貸付事業の用に供された宅地は、貸付事業用宅地として除外されますが(原則)、相続開始の日まで3年超継続して特定貸付事業を行っていた場合、これらの宅地も特例の対象になります(例外)。

そのため、相続開始前3年以内に新たに貸付事業用として使用された宅地を取得する際には、故人や生計一親族が3年以上特定貸付事業を行っていたことを証明する書類が必要です。

これには以下のような書類が該当してきます。

・3年超の期間で賃貸されていたことを示す賃貸借契約書

・事業的規模が確認できる所得税青色申告決算書(不動産所得用)の過去4年分 など

相続税申告でお悩みの方は、お気軽にご相談ください

現在、故人の相続税申告に関するサービスのみを提供しており、生前対策に関するご相談は承っておりません。

電話受付時間 平日・土曜 9:00〜18:00

※ ご自身で申告を予定されている方からのご相談には対応していないため、問い合わせはお控えください。また、ホームページに掲載している記事に関する質問は、ご遠慮しています。

お問合せ・ご相談

お問い合せフォームで24時間受け付けています。

現在、故人の相続税申告に関するサービスのみを提供しており、生前対策に関するご相談は承っておりません。

※自己申告を検討されている方で、内容確認のみを求める相談はご遠慮ください。

営業時間/定休日

営業時間

平日 9:00~20:00

土曜 9:00~18:00

(電話受付18時まで)

定休日

日曜・祝日

事前に連絡いただける場合、営業時間外・日曜祝日も対応しています。お気軽にご相談ください。

アクセス

〒158-0094

東京都世田谷区玉川2-4-1

レフィーユ二子玉川403

東急田園都市線「二子玉川」駅下車 東口より徒歩5分(玉川税務署近く)

車でお越しの場合、二子玉川ライズバーズモールP2駐車場のほか、近隣に複数のコインパーキングあり