世田谷区玉川2-4-1 レフィーユ二子玉川403 二子玉川駅から徒歩5分

三軒茶屋、千歳烏山、仙川、成城学園、千歳烏山、溝の口、武蔵小杉、渋谷、新宿ほか

/ 土曜9:00〜18:00

休業日:日曜・祝日

※事前予約で日祝対応します

相続税の生命保険金の非課税枠とは?500万円×法定相続人数で解説

■このような方にオススメ

- 生命保険金を受け取ったけど非課税枠を使えるかどうか知りたい方

- 生命保険金の非課税枠の具体的な計算方法を知りたい方

■この記事のポイント

- 生命保険は相続人以外でも受け取ると課税されるが、非課税枠を使えるのは相続人のみ

- 相続を放棄すると相続人ではなくなるため非課税枠を使えない

- 非課税枠の計算に使われる法定相続人は相続人の考え方とは異なる

- 非課税枠が各相続人の受取保険金に足りない場合、各相続人の受取保険金の比で按分する

こんにちは世田谷相続専門税理士事務所です。

生前対策のなかでも代表的な節税提案として、生命保険への加入が挙げられます。生命保険金の非課税枠を利用したものが対策の内容です。比較的、節税の方法がわかりやすく、相続人の理解も得られやすいため、活用されるケースが多いです。

ただし課税関係をきちんと理解した上で活用しないと、いざ被相続人の相続が発生したときに、法定相続人ではない孫を受取人に指定していたため非課税枠を使えなかったという結果になるかもしれません。

本記事は、生命保険金の非課税枠「500万円 × 法定相続人の数」の内容をお伝えします。生前対策のためや、相続が発生したときに相続税を計算するために参考にしてみてください。

この記事の目次

- 相続税の生命保険の非課税枠とは

- 生命保険の非課税金額の計算方法

- ① 生命保険の合計額が非課税枠の範囲内の場合、全額が非課税枠

- ② 死亡保険金の合計額が非課税枠を超える場合、非課税枠を各相続人で按分

- 死亡保険金の非課税枠を計算するときの「法定相続人の数」とは

- 「法定相続人の数」を用いるのは恣意性の介入を防ぐため

- ① 相続放棄で第2順位から第3順位に相続順位を変更し相続人を増やす

- ② 養子縁組により相続人を増やす

- 民法上の相続人の数と法定相続人の数が異なるケース

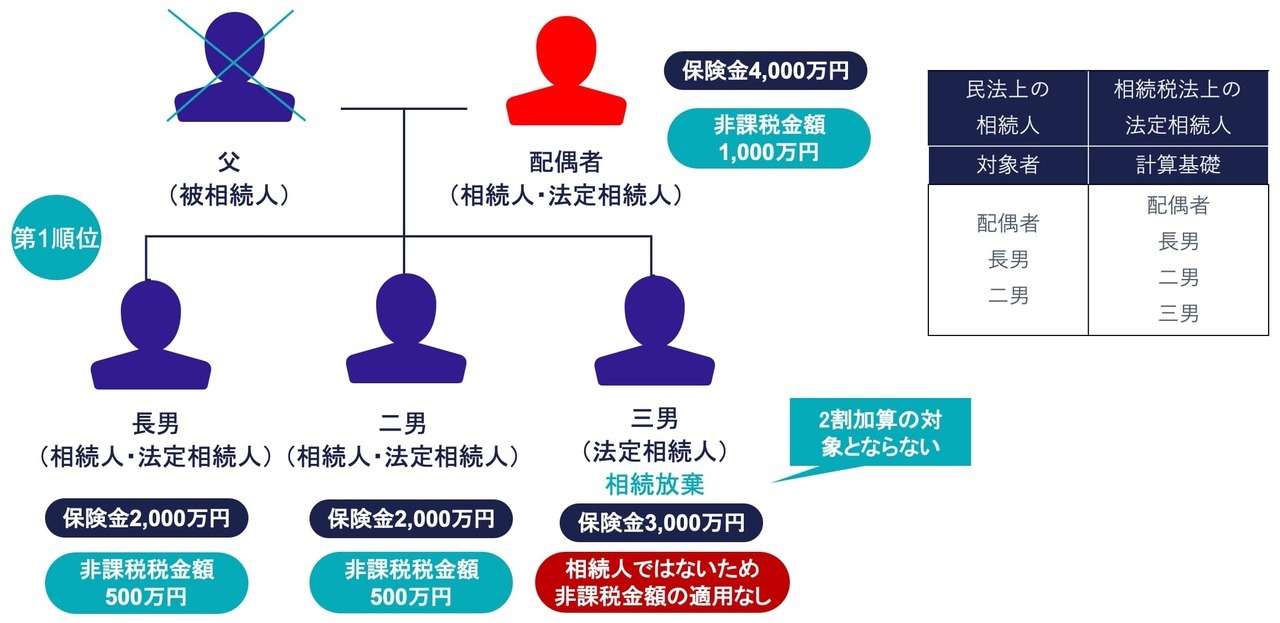

- ケース①:子どものうち1人が相続放棄した

- ケース②:子どもが相続放棄し相続順位が第2順位に移った

- ケース③:子どもが相続放棄し相続順位が第3順位に移った

- 生命保険金の非課税限度額と非課税金額の具体的な計算例

- ケース①:生命保険金の受取人が1人の相続人

- ケース②:死亡保険金の受取人が複数の相続人

- ケース③:死亡保険金の受取人が複数の相続人と相続人以外(放棄者)

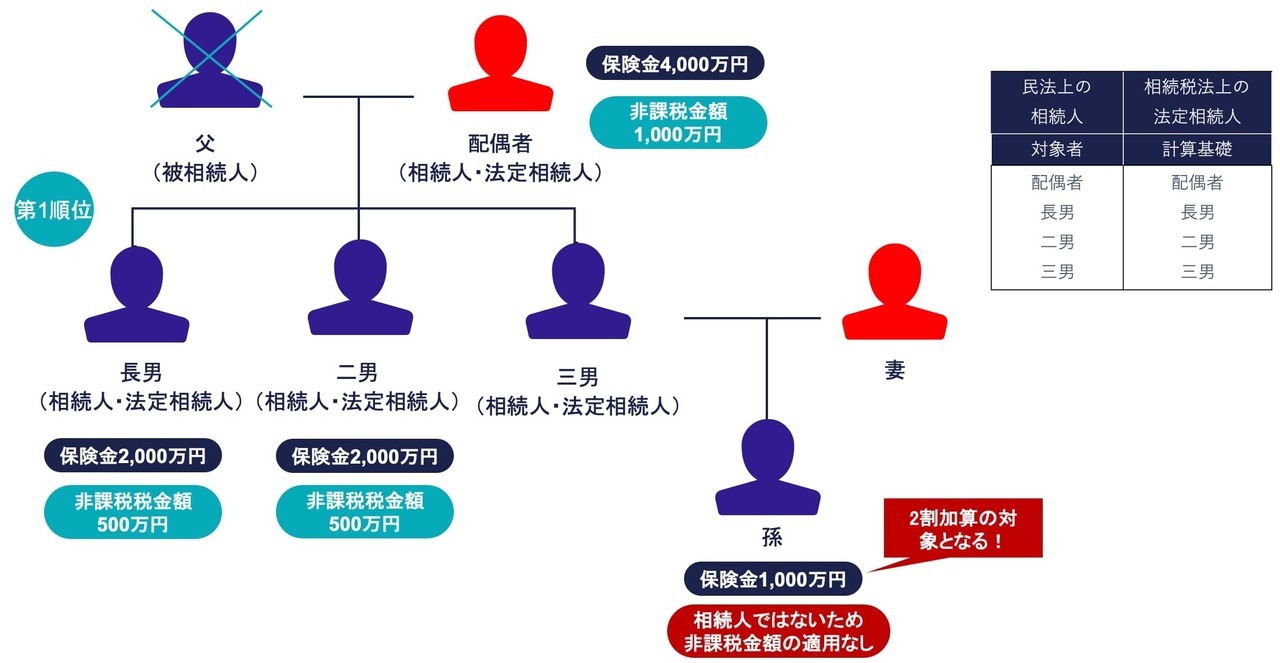

- ケース④:死亡保険金の受取人が複数の相続人と相続人以外(孫)

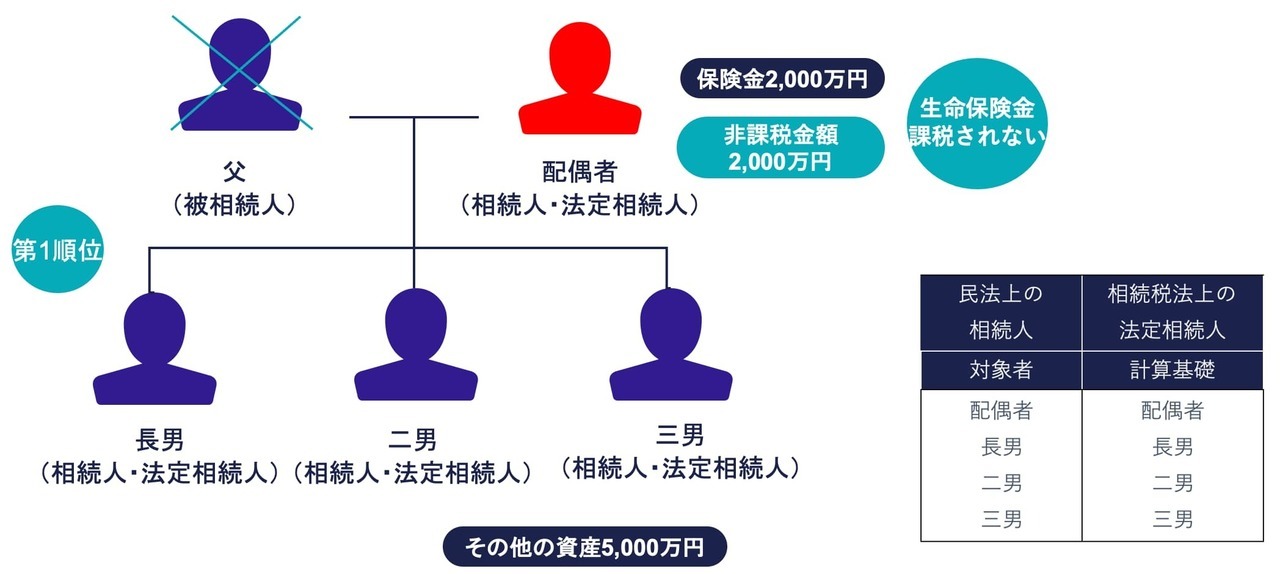

- 非課税枠を利用して遺産総額が基礎控除額以下なら申告不要に

- まとめ

相続税の生命保険の非課税枠とは

被相続人が亡くなり相続人や相続人以外の人が取得した生命保険金のうち、被相続人が支払っていた保険料に対応する部分は、みなし相続財産として相続税が課されます。

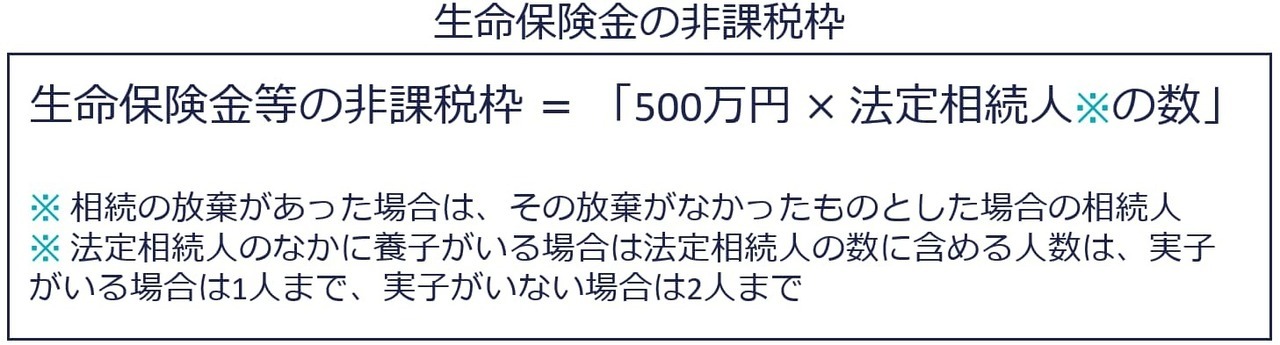

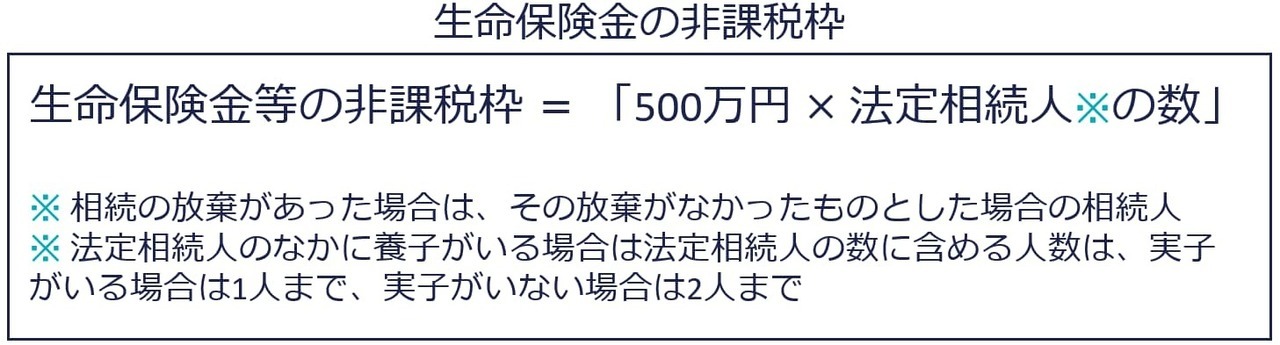

相続人が取得した保険金は、「500万円 × 法定相続人の数」の金額が非課税とされています。

生命保険金等の非課税の対象者は相続人のみです。一方で非課税限度額の計算の基礎となるのは法定相続人です。

生命保険制度を通じて貯蓄の増進を図ることや、被相続人が亡くなった後の相続人の生活の安定を図る目的から死亡保険金の非課税枠が設けられています。

そのため生命保険金の非課税の適用を受けられるのは相続人に限られています。たとえば相続人に当たらない場合の孫が生命保険を受け取った場合、非課税規定の適用はありません。

さらにいえば孫は被相続人の一親等の血族以外の者のため、相続税の2割加算が適用されますので、孫が生命保険を受け取ったときは、思わぬ相続税が課されることがあります。

非課税枠を使うには生命保険の契約で相続人を保険金等の受取人にしておく必要があります。

また相続を放棄した人や相続権を失った人は相続人から除かれますので、生命保険の非課税枠の適用はありません。生命保険を受け取る方は相続放棄をするかどうかを慎重に判断する必要がありますね。

[No.4114 相続税の課税対象になる死亡保険金|国税庁]

生命保険の非課税金額の計算方法

少し具体的な計算方法に入って行きましょう。

生命保険の非課税枠は下記の算式により計算します。

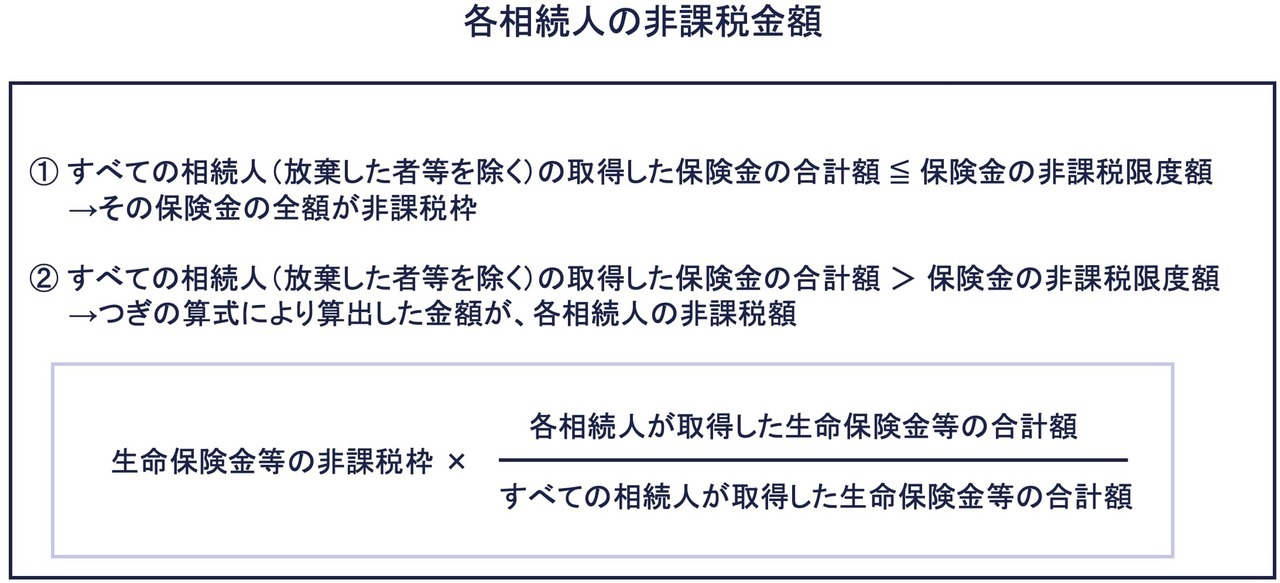

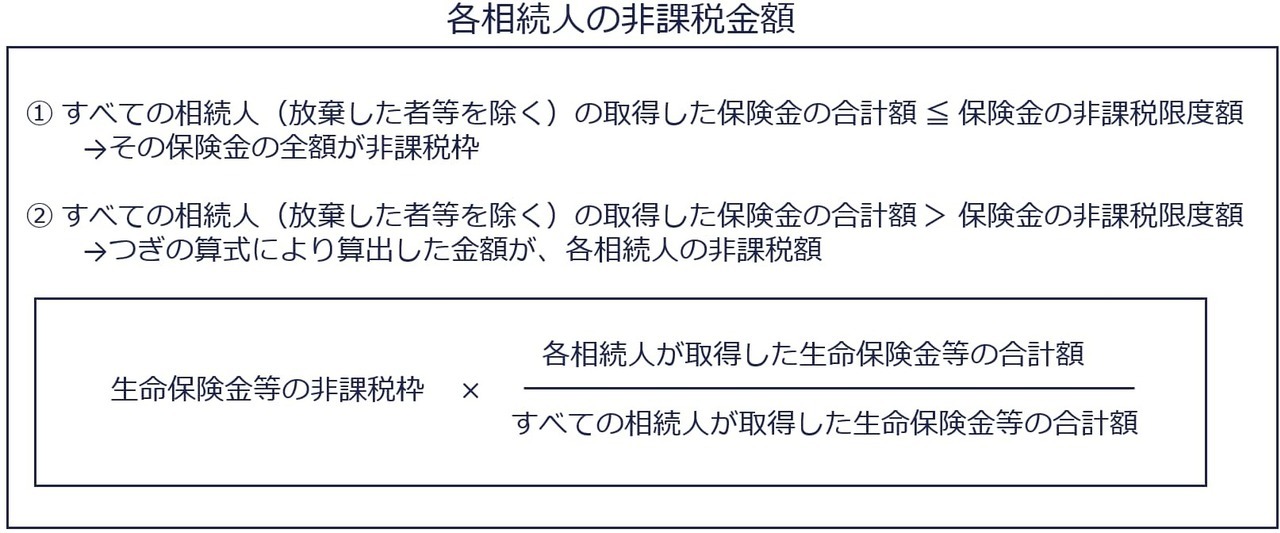

上で求めた死亡保険金の非課税枠のうち、各相続人が使える非課税金額はつぎの算式により計算します。

①と②は、すべての相続人の取得した保険金の合計額が、生命保険の非課税限度額の範囲内に収まるか、収まらないかの違いです。難しい内容ではありません。

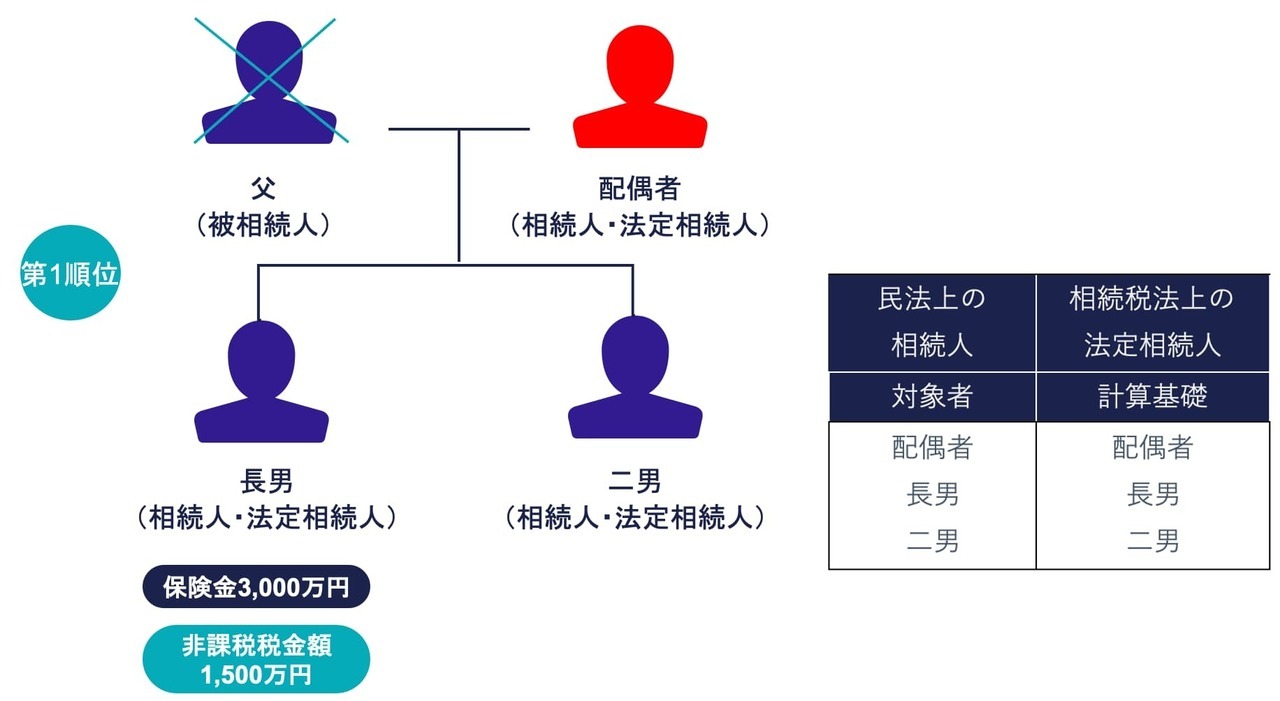

① 生命保険の合計額が非課税枠の範囲内の場合、全額が非課税枠

① すべての相続人の取得した保険金の合計額が、保険金の非課税枠の範囲内に収まる場合、その相続人が受け取った保険金の全額が非課税となります。

たとえば法定相続人が配偶者・長男・二男の場合、死亡保険金の非課税限度額は1,500万円(=500万円×法定相続人の数3人)です。

上表のとおり配偶者・長男・二男が受け取った生命保険金の合計額は1,200万円で、保険金の非課税限度額1,500万円の範囲内です。

したがって配偶者・長男・二男の受け取った保険金の全額について非課税を適用できます。配偶者・長男・二男の生命保険のそれぞれの非課税金額は、受け取った保険金額と同じ500万円、400万円、300万円です。

② 死亡保険金の合計額が非課税枠を超える場合、非課税枠を各相続人で按分

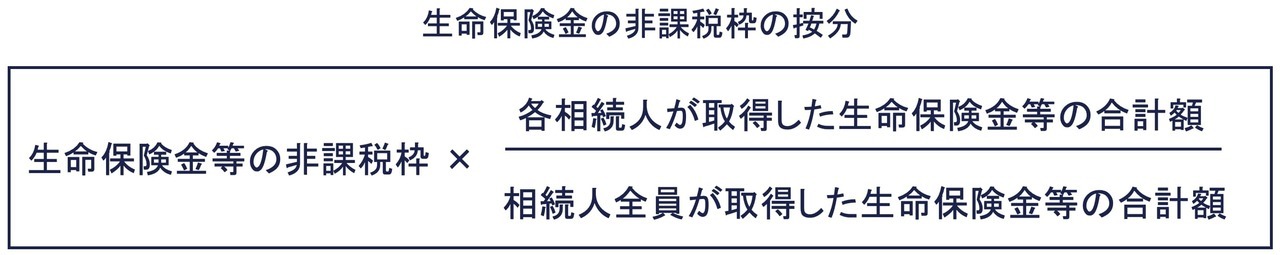

② すべての相続人の取得した保険金の合計額が、保険金の非課税枠を超えた場合、非課税枠を各相続人の受け取った生命保険の比で按分します。

たとえば法定相続人が配偶者・長男・二男の場合、死亡保険金の非課税限度額は、1,500万円(=500万円×法定相続人の数3人)です。①と同じ条件です。

上表のとおり配偶者・長男・二男が受け取った生命保険金の合計額は2,500万円で、保険金の非課税限度額1,500万円を超えています。

配偶者・長男・二男が受け取った生命保険に非課税を適用できる非課税枠が不足していますので、どの相続人にどれだけの非課税枠を配分するか決めなければなりません。各相続人が受け取った生命保険の比で非課税枠を配分します。

配偶者の場合では、上図の算式に照らすと生命保険金の非課税金額は600万円と計算できます。

生命保険金等の非課税枠1,500万円×(配偶者の受け取った生命保険1,000万円/全員の受け取った生命保険2,500万円)=600万円

同じように計算すると長男の非課税金額は600万円、三男は300万円となります。

なお上記の算式の相続人全員が取得した生命保険金等の合計額に、相続を放棄した者や第三者が受け取った生命保険を含めてはいけないことに注意です。

生命保険金の非課税の適用を受けられるのは相続人に限られているからですね。非課税枠の適用を受けられる相続人が受け取った生命保険だけを計算に含めます。

死亡保険金の非課税枠を計算するときの「法定相続人の数」とは

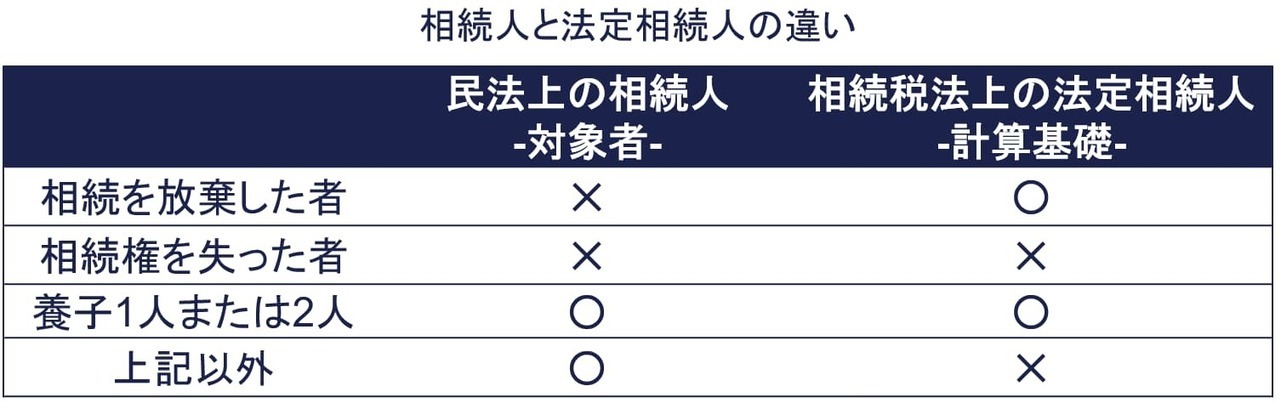

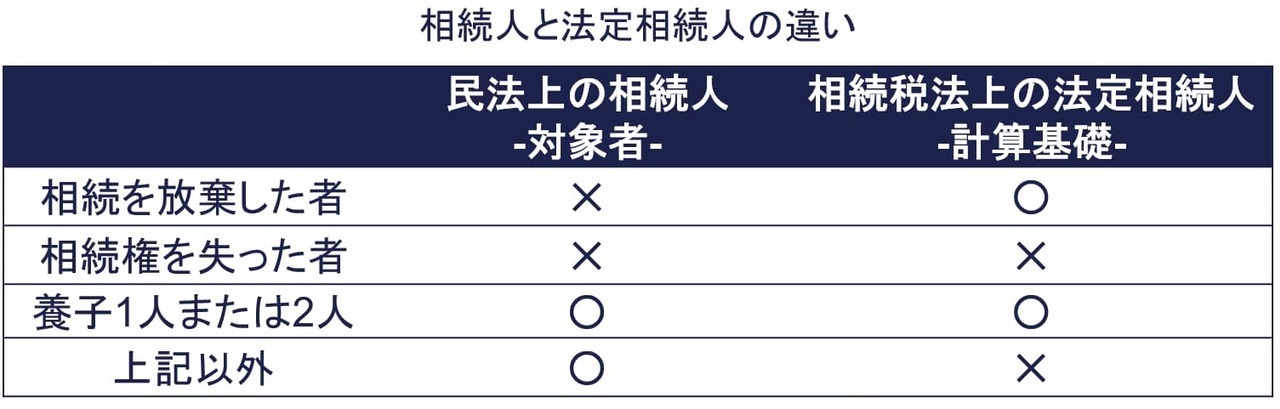

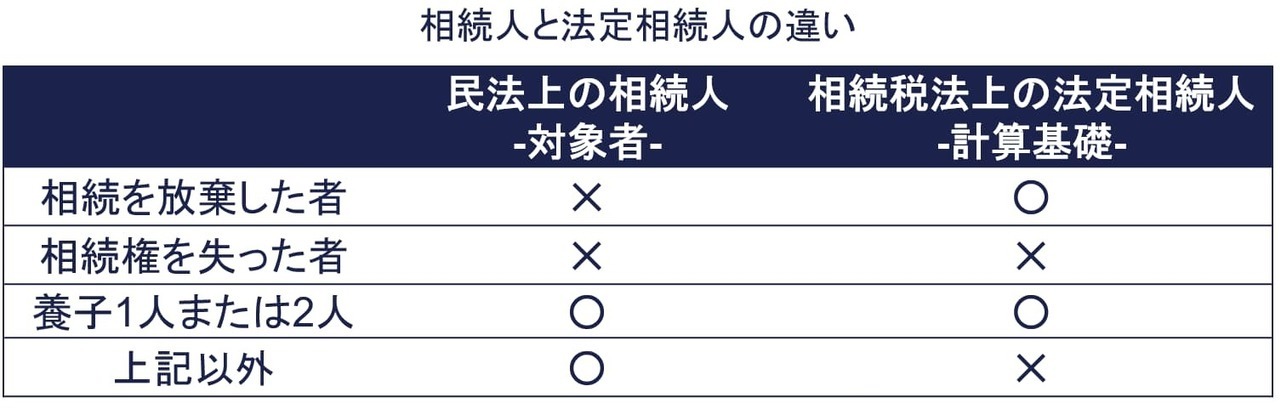

「法定相続人の数」とは相続税法第15条に規定する相続人の数をいい、民法に規定する相続人の数とはつぎの点で異なります。

① 相続の放棄があった場合には、その放棄がなかったものとする

② 被相続人に養子がいる場合には、つぎの区分に応じて「法定相続人の数」に算入する養子の数がつぎの人数に制限される

→ 被相続人に実子がいる場合 1人

→ 被相続人に実子がいない場合 2人

つぎの人は実子とみなして①または②の数の計算をします。

- 特別養子縁組により養子となった人

- 配偶者の実子で被相続人の養子となった人

- 配偶者の特別養子縁組による養子となった人で被相続人の養子となった人

- 実子などの代襲相続人

生命保険の非課税枠の適用対象者は相続人ですが、非課税枠の計算に用いるのは法定相続人です。両者を混同しないようにしましょう。ではなぜ非課税枠の計算に用いるのは相続人ではなく法定相続人の数なのでしょうか。

「法定相続人の数」を用いるのは恣意性の介入を防ぐため

死亡保険金の非課税限度額の計算で、民法上の相続人ではなく「法定相続人の数」を用いるのは、意図的に相続人の数を増やすことにより非課税枠を大きくすることを防ぐためです。

たとえば民法上の相続人を用いた場合は、以下の方法を用いることで意図的に相続人の数を増やせます。

- 相続順位の変更

- 養子縁組

相続税法で「法定相続人の数」を使っている規定には、生命保険金等の非課税枠の計算以外にもつぎのものがあります。

- 退職手当金等の非課税枠の計算

- 遺産にかかる基礎控除額の計算

- 相続税の総額の計算

いずれの規定も相続税の計算に恣意性が入ることを防ぐために「法定相続人の数」が用いられます。

①相続順位の変更や②養子縁組の方法を用いることで意図的に相続人の数を増やせるとはどういうことか説明します。

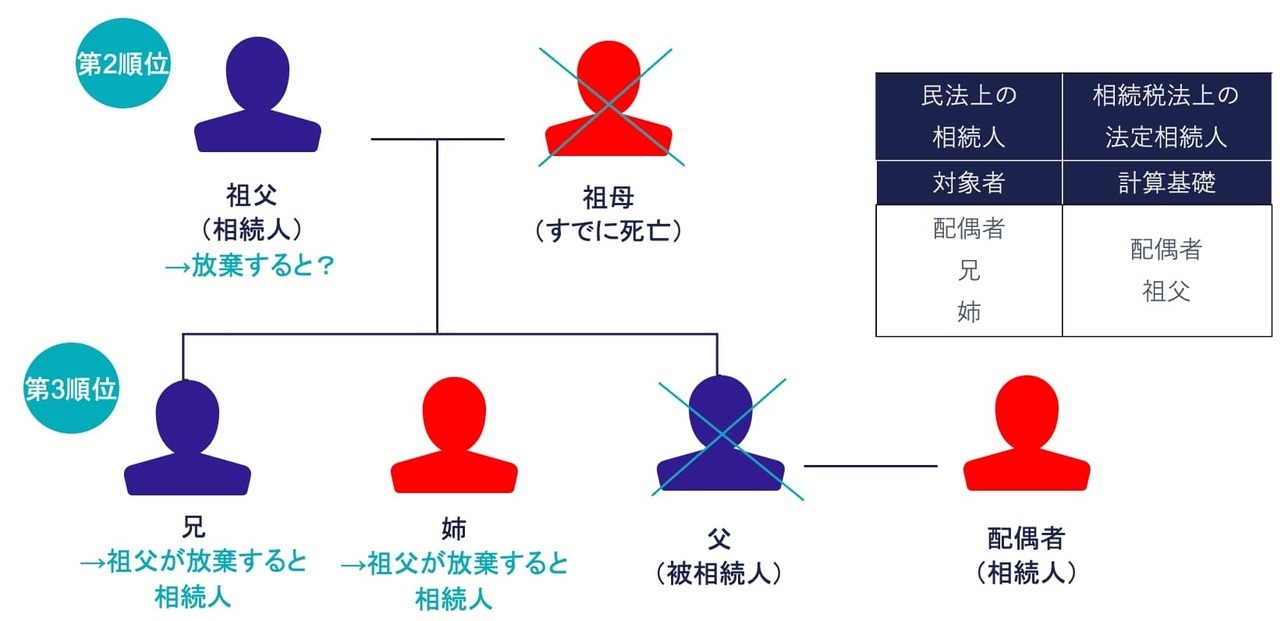

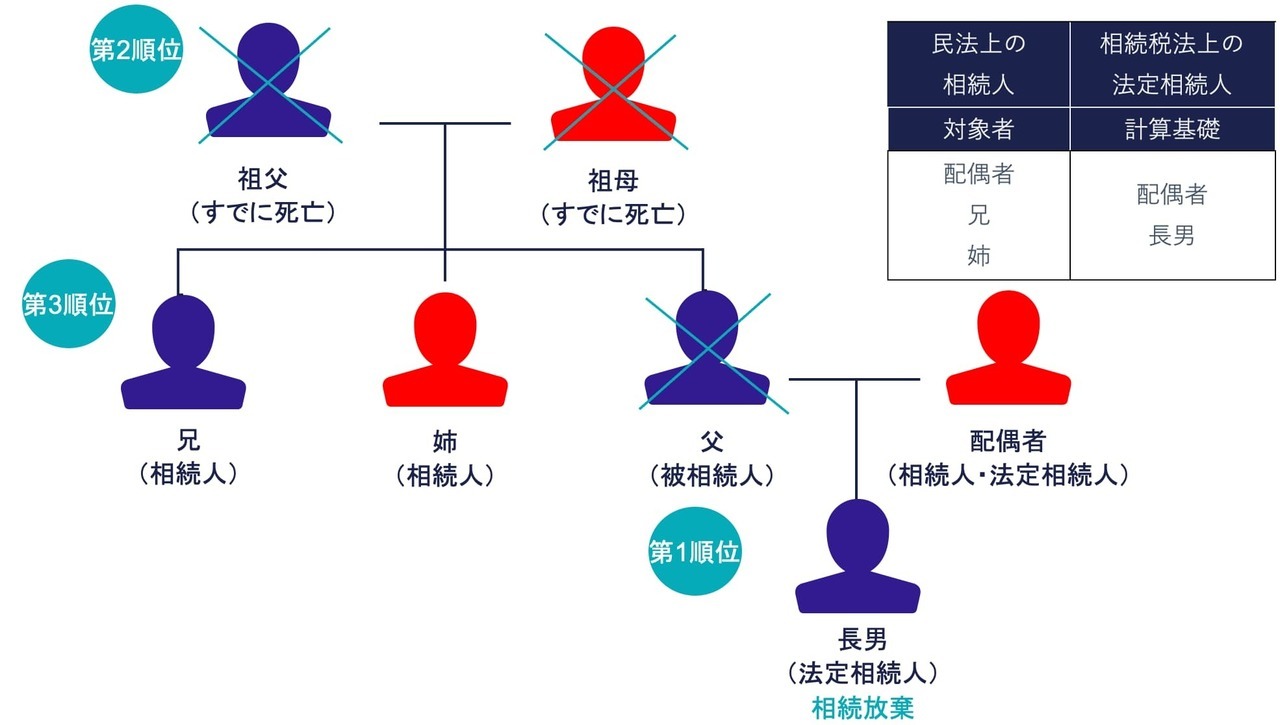

① 相続放棄で第2順位から第3順位に相続順位を変更し相続人を増やす

親族図では被相続人の父には第1順位である直系卑属の子どもがいないため、相続権は第2順位の直系尊属である祖父に移ります。配偶者は常に相続人です。第2順位の場合の相続人は配偶者と祖父の2人です。

第2順位の場合の相続人・・・配偶者・祖父の2人

ここで祖父が相続放棄した場合に相続人の数はどうなるでしょうか。相続権は第3順位の兄弟姉妹に移ります。第3順位の場合の相続人は配偶者と兄と姉の3人です。

第3順位の場合の相続人・・・配偶者・兄・姉の3人

祖父が相続放棄をする前と比べて相続人は2人から3人に増えています。

仮に民法上の相続人の数を生命保険の非課税枠の計算に使うとすれば、相続順位の変更により1人分の非課税枠500万円を増やせたこととなります。しかし現実は非課税限度額を恣意的にコントロールできないように法定相続人の数を用いることとされています。

なお本ケースの法定相続人の数は、相続の放棄があった場合にはその放棄がなかったとしたものとした場合の相続人の数のため、祖父が相続放棄をしようがしまいが、配偶者・祖父の2人です。

この法定相続人の数が死亡保険金の非課税枠の計算に使われます。

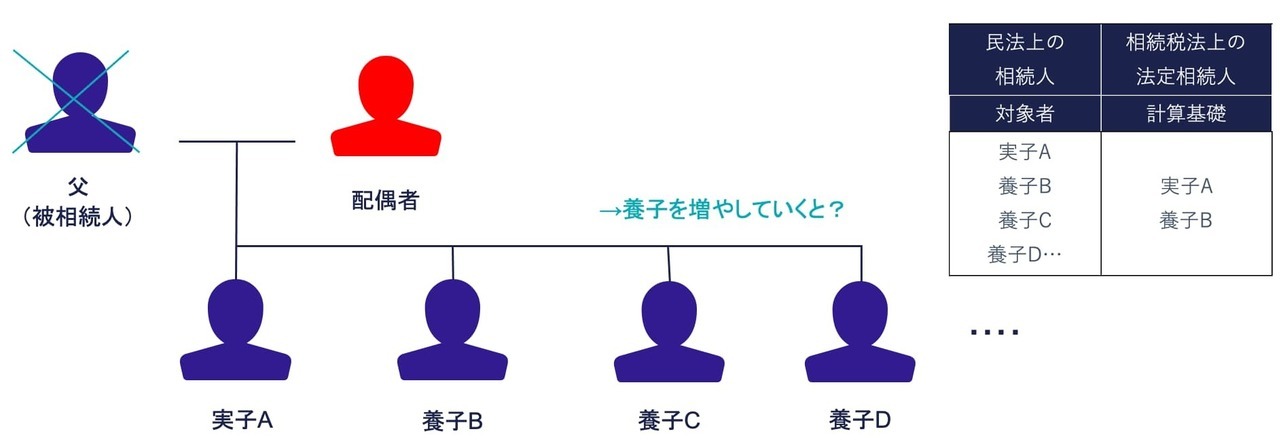

② 養子縁組により相続人を増やす

親族図では配偶者と実子Aがいます。養子がいない場合の相続人は配偶者と実子Aの2人です。

養子がいない場合の相続人・・・配偶者・実子A

民法上、養子の数に制限がありません。そこで養子を養子B、養子C、養子Dと増やしていったらどうでしょう。いくらでも相続人の数を増やせることとなります。

養子を増やしていった場合の相続人・・・増やしただけの養子

仮に民法上の相続人の数を生命保険の非課税枠の計算に用いるとすれば、養子を増やしていくことで、いくらでも生命保険の非課税枠を増やせることとなります。

このような恣意性の介入を排除するため、生命保険の非課税枠の計算では相続税法の法定相続人の数を用いることとし、また養子の数にも制限をかけています。

(養子の数の制限)

- 被相続人に実子がいる場合 → 1人まで

- 被相続人に実子がいない場合 → 2人まで

本ケースの法定相続人の数は実子Aが1人いますので、養子1人まで法定相続人と認められ、実子Aと養子1人の2人です。

実子Aだけのときと比べると生命保険金の非課税枠は養子1人分の500万円増えています。養子縁組を活用することで税率50%の場合であれば250万円(=500万円×50%)の節税効果を生み出していますね。

上記のほか、意図的にではなくても民法上の相続人の数と法定相続人の数が異なるケースはたくさんあります。

法定相続人の数は生命保険の非課税枠の計算の基礎となりますので、間違えることがように3つだけお伝えします。

民法上の相続人の数と法定相続人の数が異なるケース

民法上の相続人の数と法定相続人の数が異なるケースを3つお伝えします。

- ケース①:子どものうち1人が相続放棄した

- ケース②:子どもが相続放棄し相続順位が第2順位に移った

- ケース③:子どもが相続放棄し相続順位が第3順位に移った

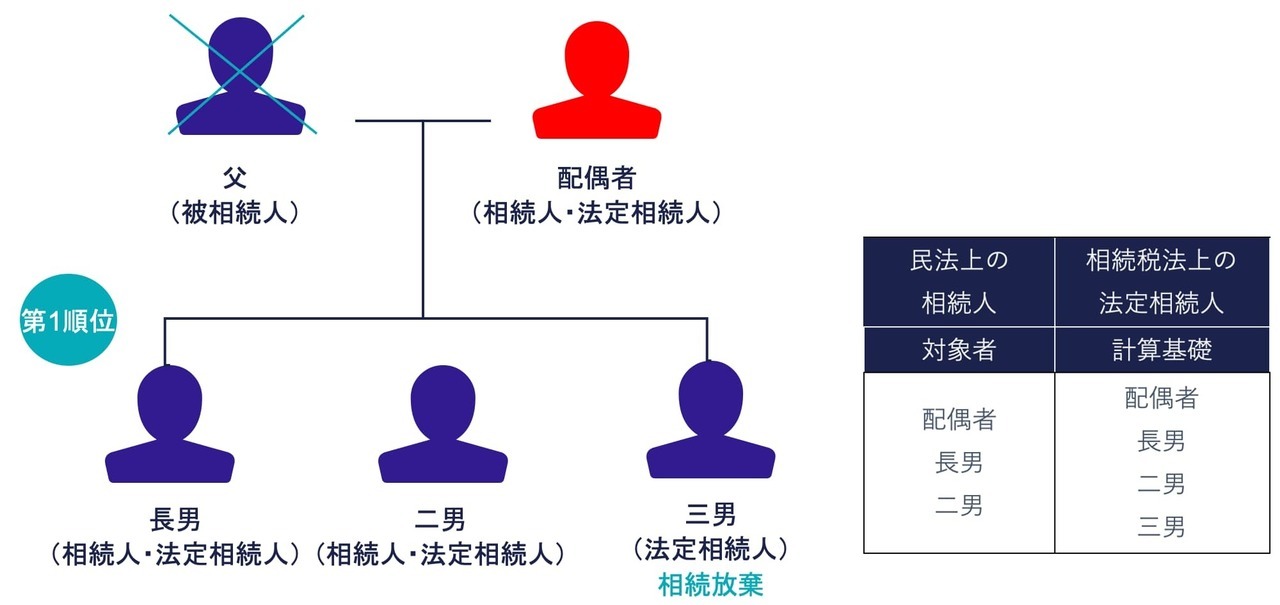

ケース①:子どものうち1人が相続放棄した

配偶者は常に相続人です。血族相続人に子どもがいますので、第1順位である直系血族の長男と二男が相続人です。三男は相続放棄をしているため民法上の相続人となりません。

相続人の数・・・配偶者・長男・二男の3人

一方で法定相続人は、相続の放棄があった場合には、その放棄がなかったものとした場合の相続人をいいます。長男は相続放棄をしていますが、相続がなかったものとして考えるため、法定相続人に該当します。

法定相続人の数・・・配偶者・長男・二男・三男の4人

繰り返しになりますが死亡保険金の非課税枠の計算には、法定相続人の数を使います。

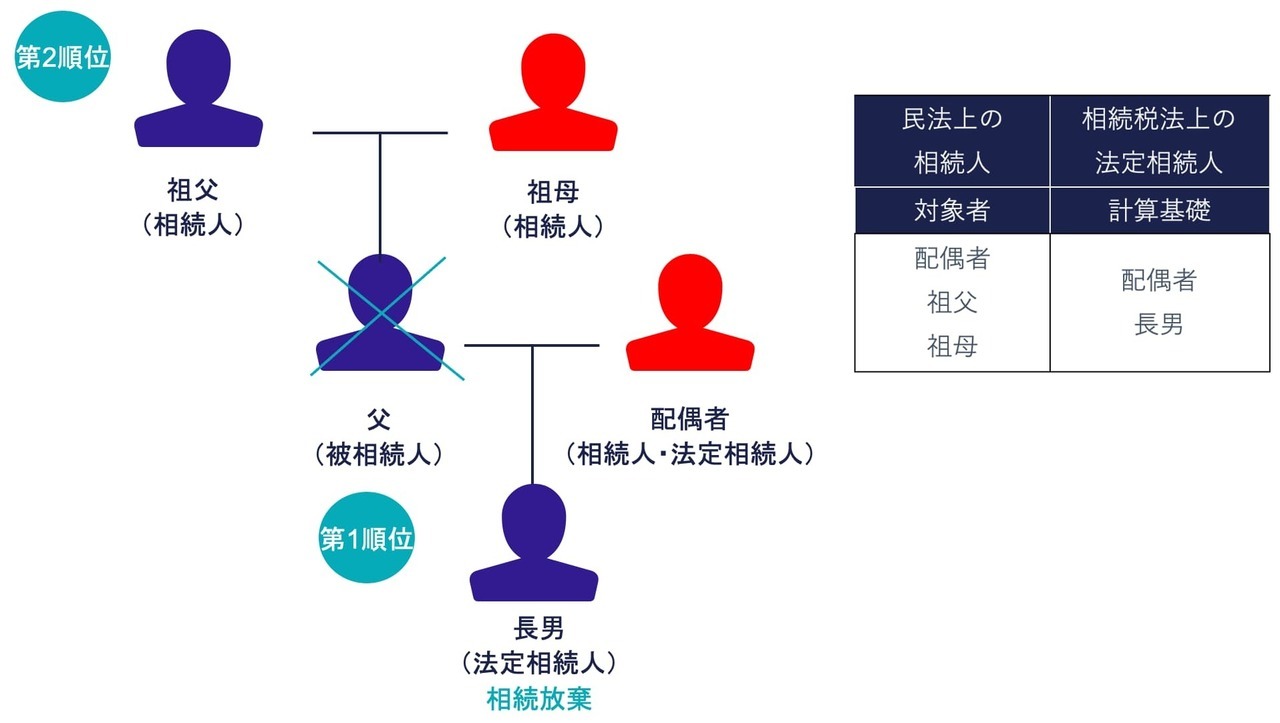

ケース②:子どもが相続放棄し相続順位が第2順位に移った

配偶者は常に相続人です。第1順位の直系血族の子どもがいますが相続放棄をしているので、第2順位の祖父母に相続権が移ります。

相続人・・・配偶者・祖父・祖母の3人

法定相続人は、第1順位の直系血族の子どもの相続放棄がなかったものと考えるので、子どもの長男が法定相続人です。

法定相続人・・・配偶者・長男の2人

- ケース③:子どもが相続放棄し相続順位が第3順位に移った

配偶者は常に相続人です。血族相続人である第1順位の長男が相続放棄しています。第2順位の直系卑属の祖父母はすでに死亡していますので、第3順位に相続権は移ります。兄・姉が相続人です。

相続人・・・配偶者・兄・姉の3人

法定相続人は、第1順位の直系血族の子どもの相続放棄がなかったものと考えるので、子どもの長男が法定相続人です。

法定相続人・・・配偶者・長男の2人

生命保険金の非課税限度額と非課税金額の具体的な計算例

生命保険の非課税限度額と非課税金額の具体例を見ていきます。

- ケース①:生命保険金の受取人が1人の相続人

- ケース②:死亡保険金の受取人が複数の相続人

- ケース③:死亡保険金の受取人が複数の相続人と相続人以外(放棄者)

- ケース④:死亡保険金の受取人が複数の相続人と相続人以外(孫)

すべてのケースで相続開始時に被相続人が保険料を負担していたこととします。生命保険金等に相続税が課税されるのは被相続人が保険料を支払っていたことが前提だからですね。

- ケース①:生命保険金の受取人が1人の相続人

生命保険金の受取人が1人の場合、その1人が非課税枠のすべてを適用できます。本ケースでは保険金の受取人が長男の1人のため、長男が非課税枠1,500万円のすべてを使えます。

・生命保険金の受取人・・・長男のみ3,000万円

・相続人・・・配偶者・長男・二男の3人

配偶者は常に相続人です。血族相続人の子どもがいるため第1順位の長男・二男が相続人となります。したがって保険金を受け取った長男は、生命保険の非課税の対象です。

・法定相続人・・・配偶者・長男・二男の3人

放棄者などがいないため、本ケースでは相続人の数と一致します。非課税枠の計算ではこの3人を用います。

・非課税限度額・・・1,500万円(=500万円 × 法定相続人の数3人)

・各人の非課税金額・・・長男1,500万円

長男の受け取った保険金3,000万円は、非課税枠1,500万円を超えるため、非課税枠の金額1,500万円がそのまま非課税金額となります。

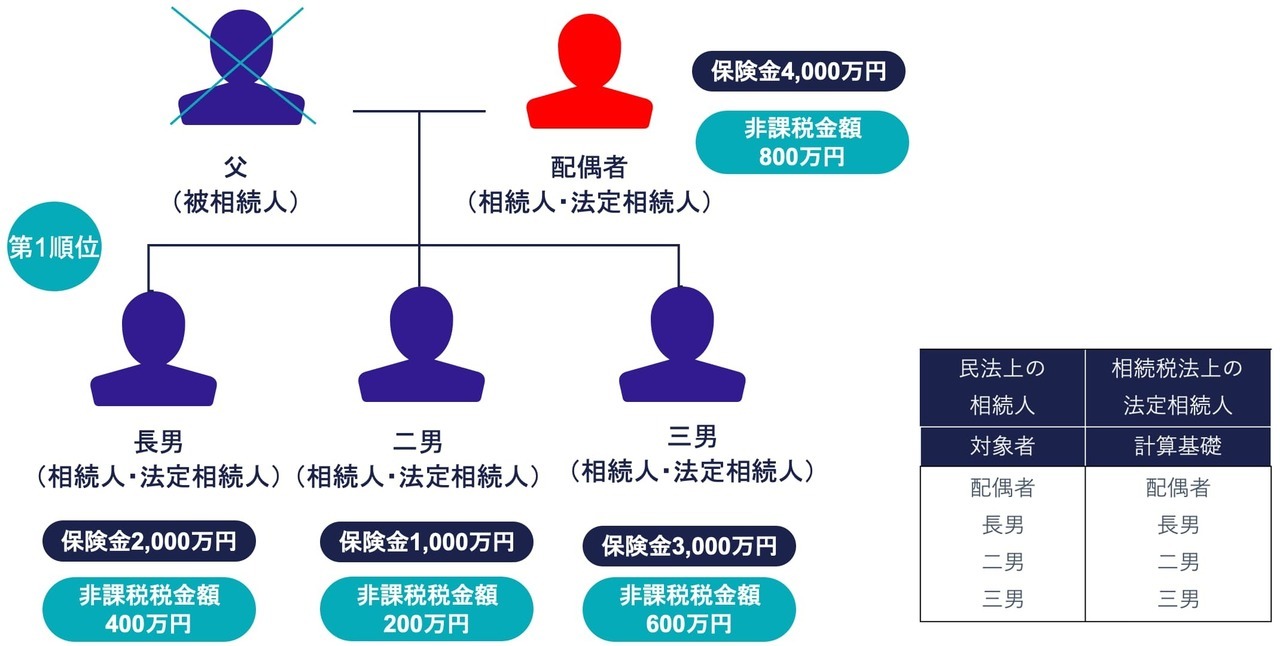

- ケース②:死亡保険金の受取人が複数の相続人

死亡保険金の受取人が複数で、非課税枠がその生命保険金の合計額に不足する場合、非課税枠を各相続人に按分しなければなりません。

・生命保険金の受取人・・・配偶者4,00万円・長男2,000万円・二男1,000万円・三男3,000万円

・相続人・・・配偶者・長男・二男・三男の4人

配偶者は常に相続人です。血族相続人の子どもがいるため第1順位の長男・二男・三男が相続人となります。したがって保険金を受け取った配偶者・長男・二男・三男の4人が、生命保険の非課税の対象です。

・法定相続人・・・配偶者・長男・二男・三男の4人

放棄者などがいないため、本ケースでは相続人の数と一致します。非課税枠の計算ではこの4人を用います。

・非課税限度額・・・2,000万円(=500万円 × 法定相続人の数4人)

・各人の非課税金額・・・配偶者800万円・長男400万円・二男200万円・三男600万円

生命保険金等の合計額10,000万円が生命保険金の非課税限度額2,000万円を上回ります。下表の②のケースです。

非課税枠を各相続人が取得した生命保険金の比で按分します。たとえば配偶者では、非課税枠2,000万円×(配偶者の受取保険金4,000万円/受取保険金合計10,000万円)=800万円と非課税金額を計算します。

長男・二男・三男も同じように計算してそれぞれの非課税金額を計算します。

- ケース③:死亡保険金の受取人が複数の相続人と相続人以外(放棄者)

死亡保険金の受取人のなかに相続放棄した三男がいます。相続放棄は相続人ではないため生命保険の非課税枠の適用はありません。また相続人と法定相続人の数に違いが出てくるため注意です。

・生命保険金の受取人・・・配偶者4,00万円・長男2,000万円・二男1,000万円・三男(放棄)3,000万円

・相続人・・・配偶者・長男・二男の3人

配偶者は常に相続人です。血族相続人の子どもがいるため第1順位の長男・二男が相続人となります。相続を放棄している三男は相続人から除かれます。したがって保険金を受け取った配偶者・長男・二男の3人が、生命保険の非課税の対象です。

・法定相続人・・・配偶者・長男・二男・三男の4人

三男が相続を放棄しています。法定相続人は、その放棄がなかったものとした場合の相続人をいいますので、三男は法定相続人に当たります。

・非課税限度額・・・2,000万円(=500万円 × 法定相続人の数4人)

非課税限度額は相続人の数3人ではなく法定相続人の数4人を使います。

・各人の非課税金額・・・配偶者800万円・長男400万円・二男200万円・三男600万円

生命保険金等の合計額11,000万円が生命保険金の非課税限度額2,000万円を上回りますので、各相続人への按分が必要です。相続人ではない放棄者の三男には按分しないことに注意です。

たとえば配偶者では、非課税枠2,000万円×(配偶者の受取保険金4,000万円/受取保険金合計8,000万円)=1,000万円と非課税金額を計算します。

受取保険金合計8,000万円は相続人が取得した保険金の合計です。放棄者の受け取った保険金は加えません。三男の受取保険金3,000万円を加えて11,000万円としないようにしましょう。

なお三男は相続を放棄していますが、一親等の血族が相続放棄をしても2割加算の対象となりません。被相続人の一親等の血族、配偶者、代襲相続人である孫以外の者が相続した場合に、相続税の2割加算の対象となります。

- ケース④:死亡保険金の受取人が複数の相続人と相続人以外(孫)

死亡保険金の受取人のなかに相続人以外の孫がいます。孫は相続人ではないため生命保険の非課税枠の適用はありません。なお孫は一親等の血族ではないため2割加算の対象になります。

・生命保険金の受取人・・・配偶者4,00万円・長男2,000万円・二男1,000万円・孫1,000万円

・相続人・・・配偶者・長男・二男・三男の4人

配偶者は常に相続人です。血族相続人の子どもがいるため第1順位の長男・二男・三男が相続人となります。孫は第1順位の相続人から外れますので、生命保険の非課税の適用を受けられません。

・法定相続人・・・配偶者・長男・二男・三男の4人

相続の放棄などがないため、相続人と一致します。

・非課税限度額・・・2,000万円(=500万円 × 法定相続人の数4人)

・各人の非課税金額・・・配偶者1,00万円・長男500万円・二男500万円

非課税金額の計算方法はケース③と同じです。

たとえば配偶者では、非課税枠2,000万円×(配偶者の受取保険金4,000万円/受取保険金合計8,000万円)=1,000万円と非課税金額を計算します。

受取保険金合計8,000万円に相続人以外の孫の受取保険金1,000万円を加えないように注意しましょう。

なお被相続人の一親等の血族、配偶者、代襲相続人である孫以外の者が相続した場合には、相続税の2割加算の対象となります。孫は一親等の血族ではなく、本ケースでは代襲相続人である孫でもありませんので、2割加算の対象となります。

生前対策で孫を受取人とする生命保険への加入には注意!

生前対策の代表的なものとして生命保険への加入があります。生命保険の非課税枠を利用したものとして相続人の理解も得られやすいので、活用しているケースも多いでしょう。

しかし孫を受取人とする生命保険への加入には注意しなければなりません。本ケースで見てきたとおり相続人に該当しない孫が受け取った生命保険金には非課税枠の適用がありません。また孫が代襲相続人でなければ2割加算の対象にもなります。

さらに孫が生命保険金以外の相続税が課税される財産を取得しなければ適用されることのなかった、生前贈与の3年内加算の持ち戻しの対象となります。

相続開始前3年以内に被相続人から贈与により財産を取得している場合は、3年間の贈与財産が3年内以内加算として相続財産のなかに含められ、相続税が課されてしまいます。これは贈与税の非課税枠の110万円以内の贈与でも関係がなく、その全てが相続財産への持ち戻しの対象となります。

生前対策において孫を受取人とする生命保険への加入はよく考えて行うようにしましょう。

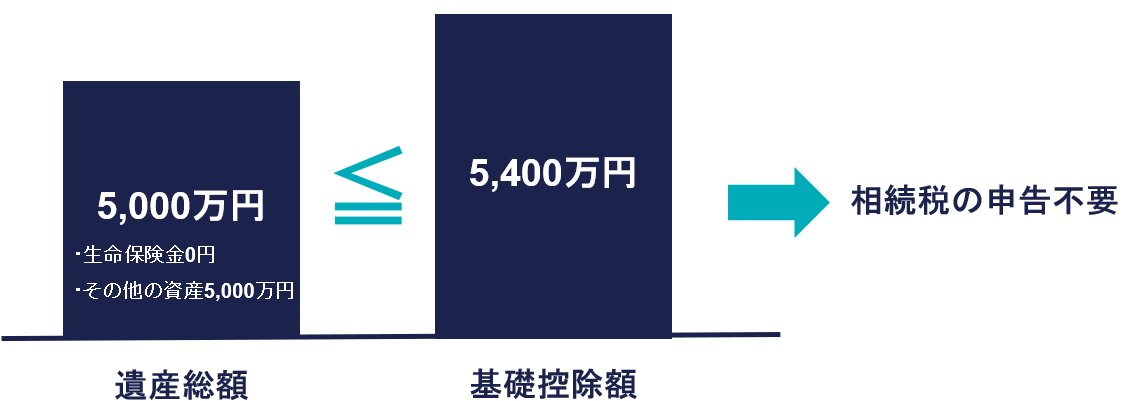

非課税枠を利用して遺産総額が基礎控除額以下なら申告不要に

生命保険の非課税枠を適用した後の遺産総額が相続税の基礎控除以下となるようであれば、相続税の申告は不要です。

生命保険金と同じように、みなし相続財産で相続税の非課税枠がある死亡退職金でも同じです。死亡退職金も「500万円×法定相続人の数」が相続税の非課税枠となりますからね。

具体的なケースに当てはめて見ましょう。相続税の課税の対象となる財産に配偶者が受け取った保険金2,000万円のほかに、その他の財産5,000万円があったとします。

死亡保険金の非課税枠は、2,000万円(=500万円×法定相続人の数4人)です。非課税枠は配偶者が受け取った保険金2,000万円と同額のため、生命保険金に課税されません。したがって遺産総額は、その他の資産の5,000万円です。

遺産総額5,000万円は法定相続人が4人の場合の基礎控除額5,400万円(=3,000万円+600万円×法定相続人の数4人)以下となりますので、相続税の申告は不要となります。

まとめ

生命保険の非課税枠を適用できるのは相続人のみです。相続を放棄すると相続人ではなくなるため、生命保険の非課税枠を使えなくなります。生命保険金の受取人の方は相続を放棄するかどうか慎重に判断しましょう。

非課税限度額は「500万円×法定相続人の数」です。相続の放棄があった場合には、その放棄がなかったものとした場合の相続人をいいました。相続人の数とは異なりますので注意です。

非課税金額の計算では、非課税枠が受取保険金の合計額以上か、未満かで非課税金額の計算が異なりました。

非課税枠が受取保険金の合計額以上の場合、取得金額そのものが非課税金額です。未満の場合、非課税枠を相続人の受取保険金の比で按分して非課税金額を計算しました。

生命保険金を受け取った方は自分が非課税枠を使えるのかどうか、使えるとしたらどの金額となるか、本記事で確認してみてください。

相続税申告でお悩みの方は、お気軽にご相談ください

現在、故人の相続税申告に関するサービスのみを提供しており、生前対策に関するご相談は承っておりません。

電話受付時間 平日・土曜 9:00〜18:00

※ ご自身で申告を予定されている方からのご相談には対応していないため、問い合わせはお控えください。また、ホームページに掲載している記事に関する質問は、ご遠慮しています。

お問合せ・ご相談

お問い合せフォームで24時間受け付けています。

現在、故人の相続税申告に関するサービスのみを提供しており、生前対策に関するご相談は承っておりません。

※自己申告を検討されている方で、内容確認のみを求める相談はご遠慮ください。

営業時間/定休日

営業時間

平日 9:00~20:00

土曜 9:00~18:00

(電話受付18時まで)

定休日

日曜・祝日

事前に連絡いただける場合、営業時間外・日曜祝日も対応しています。お気軽にご相談ください。

アクセス

〒158-0094

東京都世田谷区玉川2-4-1

レフィーユ二子玉川403

東急田園都市線「二子玉川」駅下車 東口より徒歩5分(玉川税務署近く)

車でお越しの場合、二子玉川ライズバーズモールP2駐車場のほか、近隣に複数のコインパーキングあり