世田谷区玉川2-4-1 レフィーユ二子玉川403 二子玉川駅から徒歩5分

三軒茶屋、千歳烏山、仙川、成城学園、千歳烏山、溝の口、武蔵小杉、渋谷、新宿ほか

/ 土曜9:00〜18:00

休業日:日曜・祝日

※事前予約で日祝対応します

死亡退職金が非課税?「500万円×法定相続人の数」の意味とは

■このような方にオススメ

- 死亡退職金の非課税枠の計算方法を知りたい方

- 受取った死亡保険金に非課税枠を使えるのか不安な方

■この記事のポイント

- 死亡退職金は相続人以外も課税されるが非課税枠の適用は相続人のみ

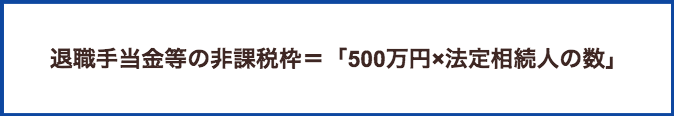

- 死亡退職金の非課税枠は500万円×法定相続人の数

- 死亡退職金等が限度額を超える場合は限度額を各相続人で按分

こんにちは、世田谷相続専門税理士事務所です。

死亡退職金はみなし相続財産のひとつです。生命保険金と同じように非課税枠を持っている制度です。死亡退職金は生命保険金と同じように民法上の本来の相続財産ではないのですが、経済的な実質に着目すると被相続人から引き継いだ相続財産と何ら変らない性質があるとして、相続財産とみなして相続税が課税されます。

死亡退職金はみなし相続財産として相続税が課税されるといっても、被相続人が亡くなった後の遺族の生活の安定を図る側面があることなどを考慮して、一定の金額を非課税としています。一定の金額とは「500万円×法定相続人の数」です。生命保険金等の非課税枠と内容は異なりませんので、下記の関連記事も参照してみてください。

死亡退職金のくわしい内容は関連記事に譲るとして、本記事では死亡退職金の非課税枠の内容を中心に解説していきます。具体的には死亡退職金のみなし相続財産や弔慰金の簡単なおさらいから、相続税法が定める死亡退職金の非課税の内容、法定相続人の意味、非課税枠の計算方法までを解説していきます。

では解説してきます。

この記事の目次

- 死亡退職金は相続財産とみなされる

- 死亡退職金が相続財産としてみなされない場合がある

- 相続税の弔慰金等の取り扱い

- 弔慰金の非課税部分は普通給与の3年分or6月分

- 相続税法の死亡退職金の非課税とは

- ケース①:相続人の取得した死亡退職金の合計額が非課税限度額以下

- ケース②:相続人の取得した死亡退職金の合計額が非課税限度額を超える

- 死亡退職金の非課税は生命保険金の非課税とも併用できる

- 非課税の計算式で「法定相続人の数」を使う理由

- 相続人の数と法定相続人の数が異なるケース

- ケース①:第1順位の特定の子どもが相続放棄してその他の子どもが相続

- ケース②:第1順位の子どもが相続放棄して第2順位の直系尊属が相続

- ケース③:第1順位の子どもが相続放棄して第3順位の兄弟姉妹が相続

- 【具体例】死亡退職金の非課税枠の計算方法

死亡退職金は相続財産とみなされる

退職金は一般的に勤務していた退職規定などにもとづいて、その従業員や役員の等級や勤続年数を考慮して計算され、本人に支給されます。生前の退職であれば退職金は本人に支給されるので論点は出てこないです。

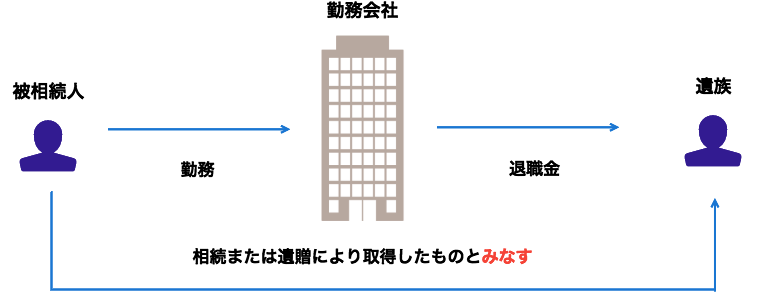

しかしその役員や従業員が死亡に伴い会社を退職する場合、もちろん亡くなった本人は退職金を受け取れないので、亡くなった人の遺族が代わりに支給を受けます。

民法上の本来の相続財産は被相続人が所有している財産を直接、相続人などが引き継ぐものです。被相続人ではなく被相続人が生前に勤務していた会社から遺族が受け取る死亡退職金は、本来の相続財産には当たりません。

しかし死亡退職金の経済的な実質に着目し、課税の公平を図る見地から、遺族が受け取る死亡退職金は被相続人から相続または遺贈により取得したものとみなして相続税が課税されます。

会社が退職金が支給する理由は、被相続人が生前に行った労働の対価としての性質があるので、被相続人が生前に受け取った財産と同様のものと考えられます。相続になどが遺産で1000万円を引き継ぐのとは退職金として1000万円をもらうのとで、一方は課税されて一方は課税されないでは、課税の公平性が保たれません。そこで遺族が受け取った死亡退職金は、被相続人から相続または遺贈により取得したものとみなして相続税が課されます。

死亡退職金が相続財産としてみなされない場合がある

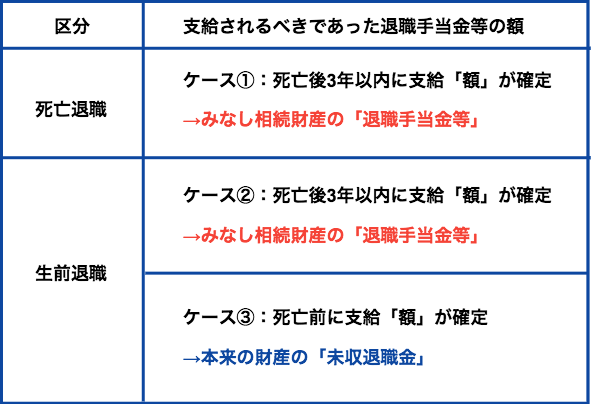

上の項目で死亡退職金は被相続人から相続または遺贈により取得したものとみなして相続税が課されますと書きました。細かい話をするとは死亡退職金のなかには相続財産とはみなされないものも出てきます。

結論から言うと、被相続人の死亡後3年以内に退職金の支給「額」が確定したものがみなし相続財産とされ相続税が課税されます。一方で生前退職で死亡前に支給「額」が確定していたものは本来の相続財産として扱われます。なお支給時期が死亡後3年を超えている場合は所得税の課税対象とされます。

ここでの注意点は退職金の「金額」が確定した時期のことをいっているのであって、支給する時期を決めた時期や実際に支給した時期のことをいっているわけではありません。また上記で「死亡前に支給額が確定したもの」と書いているように、相続税で出てくる退職金は死亡退職によるものだけではなく生前退職のものも含みます。

(参照元:相続税法基本通達3-30、3-31)

退職手当金の支給額の確定時期によるみなし相続財産か本来の相続財産の判断は、以下の記事でくわしくお伝えしてますので、ぜひ参照ください。

相続税の弔慰金等の取り扱い

弔慰金等とは被相続人が死亡により遺族が、被相続人の生前の勤務会社から受ける弔慰金、花輪代、葬祭料などのことをいいます(相続税法基本通達3-20)。

弔慰金や花輪代は見舞金としての性質があって社交上必要なものですので、社会通念上相当であると認められる金額は課税されないようにしています。ただし名義が弔慰金等であっても実質的に退職手当金に該当するものは、退職手当金等として課税することとしています(相続税法基本通達3-18)。

名義が弔慰金でも実質的に退職手当金のものは退職手当金と取り扱いますが、実質的に退職手当金かどうか判断できないものは一定の金額基準を設けて、その基準以下の部分は課税されない弔慰金等として、相続税が課税されないようにして、基準を超える部分は退職手当金等として課税します(相続税法基本通達3-20)。

弔慰金の非課税部分は普通給与の3年分or6月分

弔慰金の取扱いはまず、名義が弔慰金でも実質的に退職手当金等に該当するものは、弔慰金等から除いて退職手当金等として課税します。

つぎに弔慰金のなかで実質的に退職手当金等と判断できないものは、以下の一定の基準の金額を用いて、その金額以下の部分は課税されず、その金額を超える部分は退職手当金等として課税します。

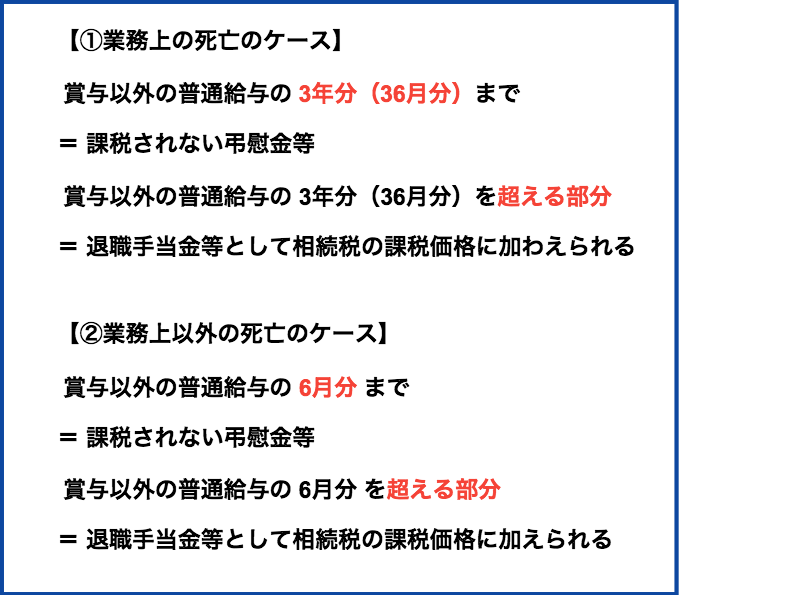

一定の基準とは被相続人の死亡が業務上の死亡である場合と、業務上以外の死亡である場合とで異なってきます。

まず被相続人の死亡が業務上の死亡の場合は、賞与以外の普通給与の3ヶ月分までを通達上の弔慰金、つまり課税されない弔慰金としています。3ヶ月分を超える部分は退職手当金等として相続税の課税価格に加えられます。

つぎに被相続人の死亡が業務上の死亡以外の場合は、業務上の死亡の場合と比べて課税されない弔慰金等の金額は小さくなります。賞与以外の普通給与の6ヶ月分までを通達上の弔慰金、つまり課税されない弔慰金とします。6ヶ月分を超える部分は退職手当金等として課税されます。

(参照元:相続税法基本通達3-20)

相続税の相続税に関係する内容は以下の記事でくわしく解説していますのでよろしければ参考ください。

相続税法の死亡退職金の非課税とは

死亡退職金の非課税枠の内容は、生命保険金等の非課税枠と変わりません。

非課税の対象者は相続人のみです。相続人には相続を放棄した人や欠格や排除により相続権を失った人を含みません。したがって相続を放棄をした人は死亡退職金の非課税を使えません。

死亡退職金の非課税限度額も生命保険と同じで「500万円×法定相続人の数」です。法定相続人とは、相続の放棄があった場合にはその放棄がなかったものとした場合における相続人です(相続税法15②)。

非課税金額の考え方も生命保険金と同じです。

六 相続人の取得した第三条第一項第二号に掲げる給与(以下この号において「退職手当金等」という。)については、イ又はロに掲げる場合の区分に応じ、イ又はロに定める金額に相当する部分

イ 第三条第一項第二号の被相続人のすべての相続人が取得した退職手当金等の合計額が五百万円に当該被相続人の第十五条第二項に規定する相続人の数を乗じて算出した金額(ロにおいて「退職手当金等の非課税限度額」という。)以下である場合 当該相続人の取得した退職手当金等の金額

ロ イに規定する合計額が当該退職手当金等の非課税限度額を超える場合 当該退職手当金等の非課税限度額に当該合計額のうちに当該相続人の取得した退職手当金等の合計額の占める割合を乗じて算出した金額

相続税法12①六

①相続人の取得した退職手当金等の合計額が非課税限度額の枠以下であれば課税されませんので、相続人が取得した退職手当金のすべてが非課税ですすね。

②一方で相続人が取得した退職手当金等の合計額が非課税限度額を超える場合は、退職手当金の非課税となる部分は非課税限度額までです。①と②のケースをそれぞれ解説します。

ケース①:相続人の取得した死亡退職金の合計額が非課税限度額以下

相続人が取得した退職手当金等の合計額が非課税限度額以下のケースです。たとえば相続人に配偶者、長男、次男がいて、それぞれ死亡退職金等を取得しましたとします。

各相続人の取得した死亡退職金等の合計が、非課税限度枠の「500万円×法定相続人の数」以下なら相続税は課税されません。死亡退職金等の非課税枠が、相続人の取得した死亡退職金等と同額になるので、死亡退職金等のすべてが非課税となるからですね。

ケース②:相続人の取得した死亡退職金の合計額が非課税限度額を超える

一方の相続人が取得した退職手当金等の合計額が非課税限度額を超えるケースです。各相続人の取得した死亡退職金等の合計が、非課税限度枠の「500万円×法定相続人の数」を部分に対して課税が生じます。

上記の例で、配偶者と長男と次男が取得した死亡退職金等の合計額5000万円が、非課税枠「500万円×法定相続人の数」の1500万円を超えた場合、超えた部分の3500万円に対して課税が生じます。

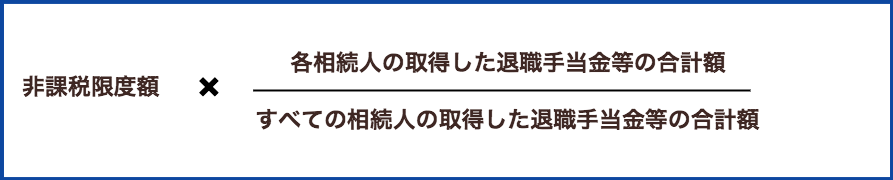

この場合、死亡退職金の全額が非課税とならないので、相続人が複数いる場合、非課税限度額までの金額をどのように相続人に割り振るかの問題が出てきます。これは各相続人が取得した死亡退職金等の割合で非課税限度額を按分します。

按分算式が下記の通りです。

非課税限度額かける、分母のすべての相続人が取得した退職手当金等の合計額、分子の各相続人の取得した退職手当金等の合計額です。相続人が取得した退職手当金等だけを集計することに注意が必要です。

上で説明したとおり、そもそも死亡退職金等の非課税枠は相続人しか使えないですからね。非課税制度の対象となる相続人が受け取った退職手当金だけを計算式の集計対象とします。

死亡退職金の非課税は生命保険金の非課税とも併用できる

死亡退職金の非課税枠は生命保険金の非課税とも併用できます。死亡退職金の非課税枠は、生命保険金等の非課税枠と完全に別枠です。生命保険金等で非課税枠を使ったので、退職手当金等の非課税が使えないということはありません。

規定でのいい方も「生命保険金等の」非課税限度額、「退職手当金等の」非課税限度額ときちんと「生命保険金等の」や「退職手当金等の」名前が付いていますからね(相続税法12①五、相続税法12①六)。

以上が退職手当金等の非課税枠の大枠です。

次項では、非課税枠の計算式「500万円×法定相続人の数」に出てきた法定相続人の数に着目します。非課税枠の計算で法定相続人が使われる理由などを解説していきます。

非課税の計算式で「法定相続人の数」を使う理由

非課税限度額の計算式で「相続人の数」ではなくて「法定相続人の数」が使われるのは、相続の放棄により相続順位を変えたり、養子縁組を活用して養子を増やしたり、相続人などが意図的に相続人の数を増やせるからです。

相続人などの恣意性が入らないように、死亡退職金等の非課税限度額の計算では「相続人の数」ではなく「法定相続人の数」が使われます。同様の趣旨により相続税の計算では法定相続人を使う規定がこの他にもいくつかあります。たとえば生命保険金等の非課税や、遺産の基礎控除などが該当します。

(参考)法定相続人の概念を使う規定は、厳密にいえば法定相続人の身分に着目するものと、法定相続人の数に着目するものがあります。死亡退職金等の非課税枠はこのうち法定相続人の数に着目した規定です。法定相続人の身分に着目した規定には障害者控除や未成年者控除、配偶者の税額軽減があります。

相続人が相続放棄により相続順位を変えたり、養子縁組の制度を使って養子を増やしたりして、意図的に相続人の数を増やすとはどういうことか、もう少し掘り下げて解説します。

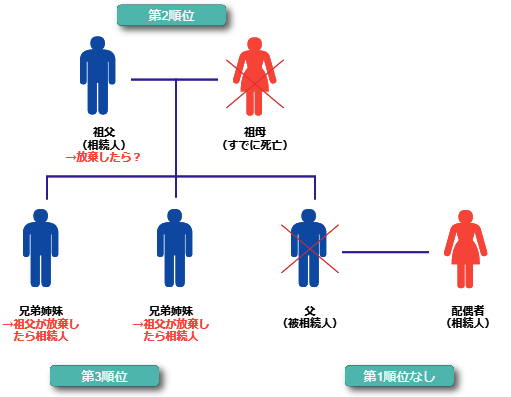

まず相続人が相続放棄により相続順位を変えて、意図的に相続人の数を増やすケースです。

<相続人が相続放棄により相続順位を変えて相続人を増やすケース>

上記の親族図表を確認してください。父に相続が発生したとします。祖母は以前死亡です。この場合の相続人を考えてみます。配偶者相続人は常に相続人ですので、まず配偶者は相続人です。

亡くなった父と配偶者との間に子供はいないので、血族相続人は第1順位の直系卑属から第2順位の直系尊属に移ります。第2順位の祖父はご存命なので祖父が相続人になります。したがってこの場合の相続人は配偶者と祖父の2人です。

このケースで祖父が相続放棄をした場合、相続人はどうなるでしょうか。血族相続人は第2順位の直系尊属から第3順位の兄弟姉妹に移りますね。そうすると相続人は配偶者と兄弟姉妹2人の計3人です。

祖父が相続を放棄しなかった場合の相続人は2人で放棄した場合は3人で、相続人が1人増えました。非課税枠は「500万円×法定相続人の数」ですので、法定相続人ではなく相続人を使った場合、相続人が2人のときの1000万円から3人のときの1500万円に非課税枠が500万円増えることになります。

相続人などが相続を放棄することによって相続人の数をコントロールできるですね。このような恣意性を排除するために法定相続人の数、すなわち相続の放棄があった場合にはその放棄がなかったものとした場合における相続人の数を使うわけですね。

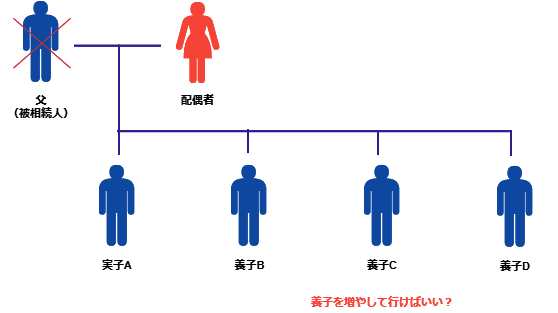

つぎに養子縁組の制度を使って養子を増やして恣意的に相続人の数を増やすケースです。

<養子縁組の制度を使って養子を増やして相続人を増やすケース>

父に相続が発生したとします。まず相続人に配偶者と実子 Aがいたとします。民法上の考えでは相続人を増やそうと考えれば、養子B、養子C、養子D・・・と増やせば相続人を増やせます。

養子を増やすことによって非課税限度額を増やせるのであれば、養子縁組を積極的に活用しようと考えるかもしれませんが、相続税の計算では養子の数に制限を加えられています。

<相続税法15条第2項が規定する相続人の数>

2 前項の相続人の数は、同項に規定する被相続人の民法第五編第二章(相続人)の規定による相続人の数(当該被相続人に養子がある場合の当該相続人の数に算入する当該被相続人の養子の数は、次の各号に掲げる場合の区分に応じ当該各号に定める養子の数に限る※2ものとし、相続の放棄があつた場合には、その放棄がなかつたものとした場合における相続人の数※1とする。)とする。

一 当該被相続人に実子がある場合又は当該被相続人に実子がなく、養子の数が一人である場合 一人

二 当該被相続人に実子がなく、養子の数が二人以上である場合 二人

相続税法15②

※1相続の放棄があった場合は、放棄がなかったものとした場合の相続人を考えます。これは1つ上の項目で説明したとおりです。

※2養子の数の制限の規定です。被相続人に実子がいるかいないかで養子の数が1人または2人に制限されます。被相続人に実子がいる場合、または実子がいなくて養子が1人のケースでは、追加できる養子の数は1人までです。

被相続人に実子がいない場合は養子の数は2人までです。つまり被相続人に実子がいる場合は1人まで、実子がいない場合は2人までです。

以下で相続人と法定相続人の数が異なるケースを解説します。

相続人の数と法定相続人の数が異なるケース

相続人は相続を放棄した人や相続権を失った人を含みませんでした。法定相続人は相続の放棄があった場合において、その放棄がなかったものとした場合における相続人をいいました。

以下では相続人と法定相続人の数が異なるケースとして第1順位、第2順位、第3順位の3つケースを紹介します。

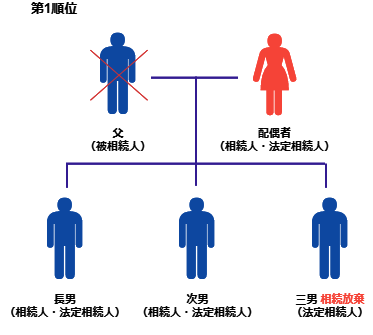

①第1順位の特定の子供が相続放棄してその他の子供が相続

②第1順位の子供が相続放棄をして第2順位の直系尊属が相続

③第1順位の子供が相続放棄して第3順位の兄弟姉妹が相続

ケース①:第1順位の特定の子どもが相続放棄してその他の子どもが相続

父に相続が発生し、三男は相続を放棄したとします。この場合の相続人と法定相続人の数はそれぞれ何人になるでしょうか。

<相続人の数>

配偶者相続人は常に相続になりますので、配偶者は相続人です。血族相続人に第1順位の子供がいますので長男と次男が相続人になります。三男は相続を放棄していますので相続人ではありませんよね。したがって相続人は配偶者、長男、次男の3人です。

<法定相続人の数>

法定相続人はどうなるでしょうか。法定相続人とは相続の放棄があった場合には、その放棄がなかったものとした場合における相続人です。そのため長男は相続を放棄していますが、放棄はなかったものとして考えるので、長男は法定相続人に該当します。したがって法定相続人は配偶者、長男、次男、三男の4人です。

相続人3人、法定相続人4人で数が異なりますね。この場合の死亡退職金等の非課税限度額は「500万円×法定相続人の数」で法定相続人を使いますので、500万円x4人の2000万円です。

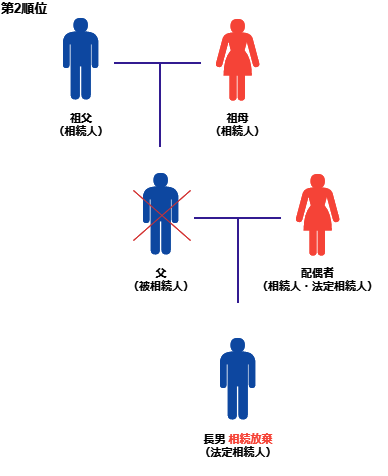

ケース②:第1順位の子どもが相続放棄して第2順位の直系尊属が相続

第2順位の場合を見てみましょう。父に相続が発生したときに長男は相続を放棄しています。

<相続人の数>

配偶者相続人は常に相続人のため配偶者は相続人です。血族相続人は第1順位の長男が放棄していますので、第2順位の直系尊属の祖父と祖母です。したがって民法上の相続人は配偶者、祖父、祖母の3人です。

<法定相続人の数>

法定相続人を考えてみましょう。法定相続人は相続の放棄がなかったものとした場合における相続人ですね。長男に相続放棄がなかったら相続人は第1順位の長男です。相続順位が相続人の場合は第2順位ですが、法定相続人の場合は第2順位となることに注意です。したがって法定相続人は配偶者、長男の2人です。

相続人3人、法定相続人2人で人数が異なります。この場合の退職手当金等の非課税限度額は1000万円(=500万円×2人)です。計算式に法定相続人を使うことで恣意的に相続人を増やせないのがわかります。

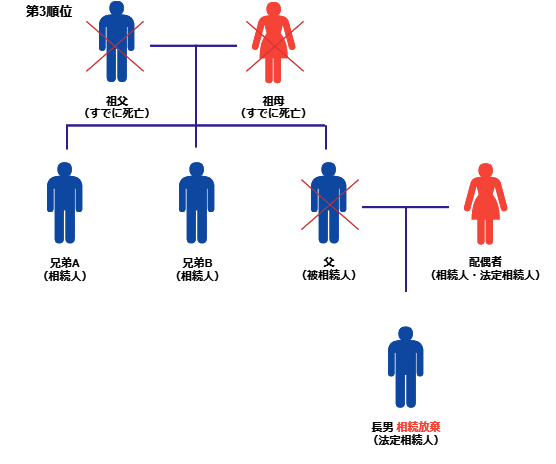

ケース③:第1順位の子どもが相続放棄して第3順位の兄弟姉妹が相続

第3順位を見てみます。父の相続が発生しました。以前死亡は祖父と祖母です。長男は相続を放棄しています。

<相続人の数>

配偶者相続人は常に相続人ですので、配偶者は相続人です。血族相続人は第1順位の子供がいなくて、第2順位の直系尊属もいないので、第3順位の兄弟姉妹です。したがって相続人は配偶者、兄弟A、兄弟Bの3人です。

<法定相続人の数>

長男に放棄がなかったものとしたら第1順位の長男が相続人になりますよね。相続人は第3順位ですが、法定相続人は第1順位なので注意が必要です。このように順位が変わるところが難しいところですね。したがって法定相続人は配偶者、長男の2人です。

相続人3人、法定相続人2人で人数が異なります。この場合の死亡退職金等の非課税限度額は1000万円(=500万円×2人)です。特定の人に相続放棄の意思表示があっても法定相続人の数は変わらないので、恣意性の介入を防げるんですね。

以上が相続人と法定相続人の数の違いや考え方の違いです。次に死亡退職金等の非課税限度額の計算方法を数字を用いて解説します。

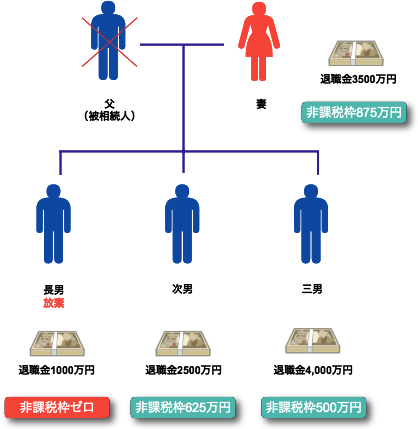

【具体例】死亡退職金の非課税枠の計算方法

上の親族図表に出てくる各相続人の退職手当金の非課税枠を計算します。被相続人は父です。配偶者の妻がいて、長男、次男、三男の3人の子供がいます。ただ長男は相続を放棄している状況です。

父の死亡で相続人などが取得した退職手当金は以下のとおりです。

<退職手当金>

・妻3500万円

・長男1000万円(放棄)

・次男2500万円

・三男2000万円

相続人を確認します。配偶者相続人には常に相続人になりますので妻は相続人です。血族相続人は子どもがいるので第1順位の次男と三男です。長男は相続を放棄していますので相続人から除かれます。すなわち民法上の相続人は妻、次男、三男の3人です。

法定相続人はどうでしょう。放棄がなかったものとした場合における相続人なので、妻、長男、次男、三男の4人です。

<①非課税枠>

500万円x法定相続人の数4人=2000万円

非課税限度額は「500万円x法定相続人の数」でした。したがって500万円に法定相続人の数の4を乗じた2000万円が非課税枠です。

<②相続人が取得した退職手当金等の合計額>

・妻・・・3500万円

・次男・・・2500万円

・三男・・・2000万円 合計8000万円

非課税枠は相続人が使える制度なので、相続を放棄している長男の退職手当金1000万円は集計対象から除かれます。相続人だけで合計します。相続人が取得した保険金の合計額は1億円です。相続人が取得した保険金の合計額が非課税枠を超える本ケースでは、非課税限度額は金額が少ない方の2000万円です。この場合は非課税枠を各相続人に按分する必要があります。

<③各人の非課税枠>

①<② ∴2000万円

・妻・・・200万円×(3500万円/8000万円)=875万円

・次男・・・2000万円×(2500万円/8000万円)=625万

・三男・・・2000万円×(2000万円/8000万円)=500万円

非課税は相続人だけの規定ですので、相続人ではない長男に非課税の適用はありません。法定相続人の中にはカウントされるますが、非課税制度自体の適用はできません。

各相続人の課税される退職手当金等の金額も載せておきます。

<④課税される退職手当金等>

・妻3500万円-非課税875万円=2625万円

・長男1000万円(放棄)-非課税0※=1000万円

・次男2500万円-非課税625万円=1875万円

・三男2000万円-非課税500万円=1500万円

※長男は相続放棄をしていて相続人ではないので非課税の適用はありません。

相続税申告でお悩みの方は、お気軽にご相談ください

現在、故人の相続税申告に関するサービスのみを提供しており、生前対策に関するご相談は承っておりません。

電話受付時間 平日・土曜 9:00〜18:00

※ ご自身で申告を予定されている方からのご相談には対応していないため、問い合わせはお控えください。また、ホームページに掲載している記事に関する質問は、ご遠慮しています。

お問合せ・ご相談

お問い合せフォームで24時間受け付けています。

現在、故人の相続税申告に関するサービスのみを提供しており、生前対策に関するご相談は承っておりません。

※自己申告を検討されている方で、内容確認のみを求める相談はご遠慮ください。

営業時間/定休日

営業時間

平日 9:00~20:00

土曜 9:00~18:00

(電話受付18時まで)

定休日

日曜・祝日

事前に連絡いただける場合、営業時間外・日曜祝日も対応しています。お気軽にご相談ください。

アクセス

〒158-0094

東京都世田谷区玉川2-4-1

レフィーユ二子玉川403

東急田園都市線「二子玉川」駅下車 東口より徒歩5分(玉川税務署近く)

車でお越しの場合、二子玉川ライズバーズモールP2駐車場のほか、近隣に複数のコインパーキングあり