世田谷区玉川2-4-1 レフィーユ二子玉川403 二子玉川駅から徒歩5分

三軒茶屋、千歳烏山、仙川、成城学園、千歳烏山、溝の口、武蔵小杉、渋谷、新宿ほか

/ 土曜9:00〜18:00

休業日:日曜・祝日

※事前予約で日祝対応します

弔慰金は相続税でどう計上する?業務上死亡と業務外の違いに注意

■このような方にオススメ

- 会社から受取った弔慰金に税金が課税されるのか知りたい方

- 弔慰金の相続税の取扱がイマイチわからなくて困っている方

■この記事のポイント

- 弔慰金は原則として贈与税・所得税は課税されない

- 名義が弔慰金でも実質的に退職手当金等に当たるものは課税される

- 弔慰金の課税されない部分は業務上死亡は普通給与×36月、業務上以外は6月

- 課税されない弔慰金を超える部分は退職手当金等として課税価格に加わる

- 2社以上の勤務会社から弔慰金の支給があったら会社ごとに弔慰金を判定

こんにちは、世田谷相続専門税理士事務所です。

社員が亡くなった時に会社が遺族に対して見舞金として弔慰金を出すことがあります。弔慰金は見舞金の性質があるのでなるべく税金をかからないようするのが日本の税制の考え方です。弔慰金で社会通念上相当と認められるものは、所得税や贈与税を課されないとしています。

相続税もこのスタンスは同じです。実質的に退職金にあたるものを除いて、一種の形式基準を設けて、それ以下の部分の弔慰金に相続税を課さないとしています。相続税で取り扱う弔慰金のポイントは、この一種の形式基準を計算して、弔慰金に課税される部分があるのか、課税されないのかを判断するところです。

本記事では弔慰金の意味から相続税での取り扱い、具体的な計算方法をお伝えします。

では解説していきます。

この記事の目次

- 弔慰金は基本的に贈与税や所得税は非課税となる弔慰金は退職手当金等として相続税が課される場合がある実質的に退職手当等に当たるか判断できない弔慰金の取扱いケース①:業務上の死亡の場合は普通給与×3年(36月分)ケース②:業務上以外の死亡の場合普通給与×6月分業務上の死亡の意義相続税の課税されない弔慰金等の計算例ケース①:業務上の死亡の場合ケース②:業務上以外の死亡の場合2社以上の勤務会社から弔慰金等の支給を受けた場合は会社ごとに判定退職手当金等の相続税の取扱い退職手当金等の非課税枠死亡退職金の非課税枠と死亡退職金+弔慰金の計算例相続税申告でお悩みの方は、お気軽にご相談ください

弔慰金は基本的に贈与税や所得税は非課税となる

弔慰金等とは被相続人が死亡により遺族が、被相続人の生前の勤務会社から受ける弔慰金、花輪代、葬祭料などのことをいいます(相続税法基本通達3-20)。

弔慰金等は被相続人の死亡により会社から遺族に支払われるもので見舞金としての性質があります。見舞金の性質をもつものは課税にふさわしくないとするのが日本の税制の考え方ですので、社交上必要なもので、社会通念上相当なものである場合は、税金を課さないようにしています。

弔慰金で社会通念上相当と認められるものは、所得税や贈与税が課されないことが通達で書かれています(所得税基本通達9-23、相続税法基本通達21の3-9、贈与税の対象とならない弔慰金等|国税庁)。

贈与税の非課税は以下の記事で網羅的に解説していますので、よろしければ確認ください。

弔慰金は退職手当金等として相続税が課される場合がある

<実質的に退職手当金等に当たるもの>

ただし名義が弔慰金等であっても、実質的に退職手当金等に当たるものは、弔慰金等から除かれ退職手当金等として相続税の課税対象となります(相続税法基本通達3-18)。

実質的に退職手当金等に当たるかの判断は、弔慰金等を退職金・給与規程にもとづいて支給を受ける場合は、その規程にもとづきます。その他の場合は、被相続人の役職や勤務での貢献を考慮して、同業の同じような立場にある人が受け取るであろう金額などを勘案して判断します(相続税法基本通達3-19)。

弔慰金といっても会社によって様々なものがあります。名前は弔慰金であっても、会社で何等級の社員でどれぐらい勤続してたら、これぐらいの弔慰金を支給するといった規程があるのであれば、実質的には退職手当金を支給しているのと同じと考えられます。そうであるなら名前が弔慰金であっても実質を尊重して退職手当金として扱います。

<実質的に退職手当等に当たるか判断できないもの>

実質的に退職手当金等に当たるか判断できないものは、一種の形式基準を設けて、基準以下の部分は課税されない弔慰金として、基準を超える部分を退職手当金等として相続税の課税対象とします(相続税法基本通達3-20)。

会社によって弔慰金はさまざまなので個別にこれは退職手当金で、これは退職手当金ではないと、国からしたらなかなか一律に決めれません。そのため弔慰金としてこの程度を支給するのが相当で、その金額を超えてしまったら退職手当金といわざるをえない、との枠を課税されない弔慰金として通達で決めています。

このように一種の形式基準を設けて、その基準以下の部分は見舞金としての性質があるとして課税させない弔慰金と判断していきます。ベストな方策ではないですが、次善の策として形式基準の規程が設けられています。

実質的に退職手当等に当たるか判断できない弔慰金の取扱い

被相続人が業務上で死亡した場合と業務上以外で死亡した場合とで、見舞金として支給する金額は異なると国は考えています。業務上の死亡の場合はやはり会社で業務を行っていたわけですから、業務上以外の場合と比べてお見舞金も少し手厚くなるのではないかと考えています。

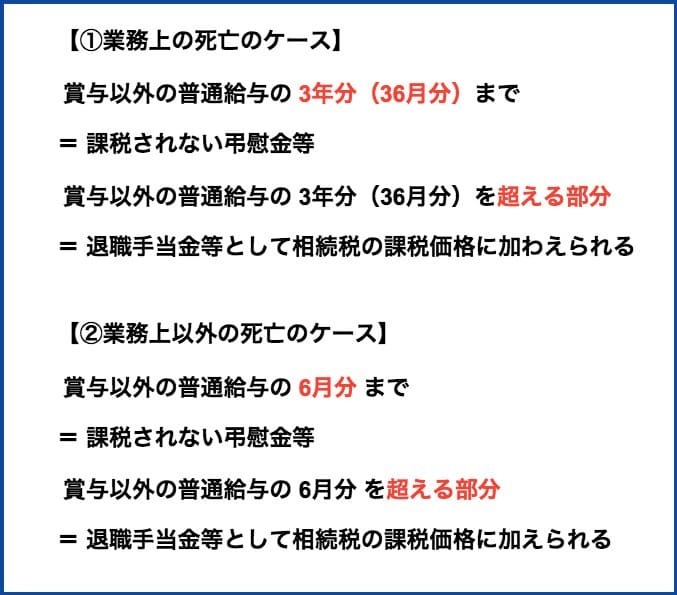

ケース①:業務上の死亡の場合は普通給与×3年(36月分)

被相続人が業務上で死亡した場合は、業務上以外の場合と比べて大きな枠、賞与以外の普通給与の3年分までを通達条の弔慰金等、つまり課税されない弔慰金としています。3年分を超える部分の弔慰金等は退職手当金等として相続税の課税価格に加えられます。

<普通給与>

ここで普通給与は俸給、給料、賃金、扶養手当、勤務地手当などの手当、これらの合計です。俸給は公務員の給料のことです。賃金は工場で勤務している人の給料をいったり、会社によっては給料を賃金と読んだりします。

特別に支払われる給与ではなくて、月給として毎月支払われてるものの3年分です。各種手当ての金額は含まれますが、賞与は除かれますので注意しましょう。会社が見舞金を遺族に支給したとしても、業務上の死亡のケースでは、賞与以外の普通給与の3年分まで課税されない弔慰金として取り扱われます。

ケース②:業務上以外の死亡の場合普通給与×6月分

被相続人の死亡が業務上以外の場合は、業務上の場合と比べて、課税されない弔慰金の金額は小さくなります。会社の業務中に亡くなった人と会社の業務以外で亡くなった人では、会社が支給する弔慰金の金額は違うのが通常と考えられています。

被相続人の死亡が業務上以外の場合は課税されない弔慰金等の金額は普通給与の6月分です。6月分を超える部分は退職手当金等として相続税の課税価格に加えられます。被相続人の死亡が業務上の死亡だと3年の36月分で業務以外の場合だと6月分なので1/6の期間ですね。

(参照元:相続税法基本通達3-20)

業務上の死亡の意義

業務上の死亡の「業務」とは、被相続人が行うべきものとして割り当てられた仕事のことをいいます。労働保険の業務と考え方は似ているものだと思っていただいて結構です。通勤中に亡くなった、出張中に亡くなったというのも業務上の死亡に当たってきます。

「業務上の死亡」は直接業務に起因する死亡、あるいは業務と相当因果関係があると認められる死亡をいいます。

(参照元:相続税法基本通達3-22)

相続税の課税されない弔慰金等の計算例

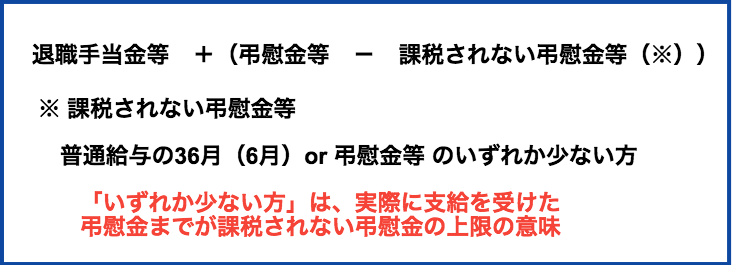

課税されない部分は業務上の死亡なら普通給与の36月分、業務上以外の死亡であれば普通給与6月分です。これを通達上の弔慰金等とします。課税されない部分と実際に支給する弔慰金等とを比べて、いずれか小さい方の金額が課税されない弔慰金です。

退職手当金等として相続税の課税価格に算入される金額は、退職手当金等にいったん弔慰金等を加えて、課税されない弔慰金等を差し引いて計算します。

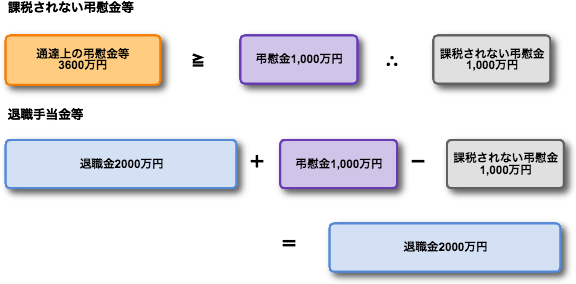

具体例で見てみます。被相続人の死亡により退職金2,000万円、弔慰金1,000万円が遺族に支払われました。被相続人の生前の給与の額は月100万円としましょう。相続税の課税価格に算入される退職手当金等とみなされる金額を計算します。

ケース①:業務上の死亡の場合

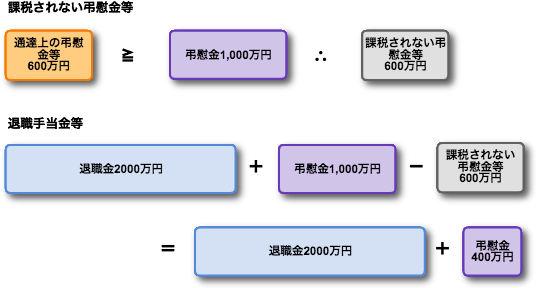

※課税されない弔慰金等の判定

普通給与100万円x36月=3600万円≧1000万円 ∴1000万円

退職金2000万円+弔慰金1000万円-1000万円※=2000万円

被相続人の死亡が業務上の死亡の場合です。退職手当金2000万円、弔慰金1000万円が支給されています。ただこの弔慰金は一部は見舞金の性質があるので課税されない部分があります。業務上の死亡の場合では、月額の普通給与100万円x36ヶ月の3600万円までが課税されない弔慰金の上限です。これと実際の弔慰金1000万円と比べて、いずれか少ない方の金額1000万円が課税されない弔慰金です。

なぜ小さい方かといえば、ここで課税されない部分として3600万円を引いてしまうと、実際の弔慰金1000万円を超えてしまいますよね。実際の弔慰金を超えてしまい退職手当金等からも課税されない部分を引くことになるので、実際に支給を受けた弔慰金までが課税されない弔慰金の上限です。

本ケースでは退職手当金2000万円で弔慰金1000万円ですが、弔慰金はすべて課税されない部分ですので、相続税の課税価格に算入されるのは退職手当金の2000万円です。

ケース②:業務上以外の死亡の場合

※課税されない弔慰金等の判定

普通給与100万円x6月=600万円<1000万円 ∴600万円

退職金2000万円+弔慰金1000万-600万円※=2400万円

被相続人の死亡が業務上の以外の場合は、弔慰金の判定で普通給与に乗じる月数は6ヶ月ですね。そうすると600万円(=100万円x6月)が課税されない部分です。600万円と実際の弔慰金1000万円を比べていずれか少ない方の金額の600万円が課税されない弔慰金です。

すなわち実際の弔慰金1000万円のうち課税されない弔慰金の600万円を差し引いた400万円が課税の対象とされます。弔慰金のうち課税されない部分は600万円までなので、それを超える400万円を退職手当金等として考えてます。したがって退職手当金等2000万円に課税されない弔慰金を除いた400万円を合わせた2400万円が、相続税の課税価格に算入される退職手当金等です。

2社以上の勤務会社から弔慰金等の支給を受けた場合は会社ごとに判定

2社以上の勤務会社から弔慰金等の支給を受けた場合は、弔慰金等の支払をする会社ごとに判定して計算します。これは具体例を見た方がわかりやすいので、具体例で見ていきましょう。

被相続人の「 A 社」での「業務上の死亡」に伴い、生前の勤務会社のA社とB社から以下の退職金と弔慰金が、配偶者に支給されたとします。このケースで配偶者の相続税の課税価格に加えられる退職手当金等を計算します。

<前提条件>

A社

・退職手当金 2000万円

・弔慰金 1000万円

・月額の普通給与 100万円

B社

・退職手当金 1000万円

・弔慰金 500万円

・月額の普通給与 50万円

<計算式>

A社(退職金手当金2000万円+弔慰金1000万円-1000万円※)

+B社(退職手当金1000万円+弔慰金500万円-300万円※)=3200万円

※課税されない弔慰金等の判定

A社 普通給与100万円×36月=3600万円≧1000万円 ∴1000万円

B社 普通給与50万円×6月=300万円<500万円 ∴300万円

ポイントは2社以上の会社から弔慰金等の支給がある場合、業務上の死亡に当たるのはいずれか1社となり、それ以外の会社は業務上以外の死亡と扱われます。本ケースはA社が業務上の死亡なので、それ以外の会社のB社は業務上以外の死亡です。

<A社>

まずA社です。課税されない部分は、業務上の死亡ですから普通給与に36月を乗じた3600万円(=100万円x36ヶ月)です。課税されない部分3600万円は、実際に支給された弔慰金1000万円より多いので、少ない方の1000万円が課税されない弔慰金とされます。

したがってA社からは退職手当金2000万円と弔慰金1000万円が支給されていますが、実際の弔慰金1000万円がすべて課税されない弔慰金なので、退職手当金2000万円だけが課税扱いとされます。

<B社>

B 社も同じように計算します。退職手当金1000万円と弔慰金500万円が支給されています。A社が業務上の死亡なのでB社は業務上の死亡ではないと考えます。そのため課税されな部分に使う月数は6ヶ月です。

普通給与50万円に非業務上の月数の6ヶ月をかけた300万円が課税されない部分です。実際の弔慰金500万円と比べて課税されない部分300万円の方が少ないので、課税されない弔慰金は少ない方の300万円です。

退職手当金1000万円と弔慰金は500万円が支給がありましたが、弔慰金のうち課税されない弔慰金は300万円なので、弔慰金で課税される部分は200万円です。したがって退職手当金1000万円と弔慰金200万円を加えた1200万円がB社での課税の扱いです。

<A社+B社>

A社の2000万円とB社の1200万円を足した3200万円が、配偶者が相続または遺贈により取得したものとみなされる相続財産の退職手当金等です。

以上までが弔慰金の内容の大枠です。弔慰金は退職手当金等とセットで計算されるケースが多いので、相続税の退職手当等の取扱をおさらいします。

退職手当金等の相続税の取扱い

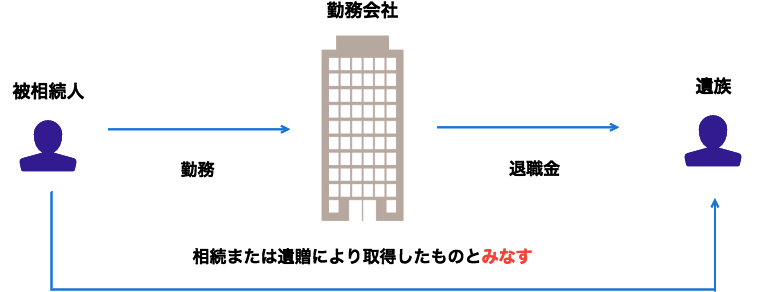

民法上の本来の相続財産は被相続人が所有していた財産を直接、相続人などが引き継ぐものです。ここで退職手当金等は被相続人から直接、受け取るものではなくて、被相続人が生前に勤務していた会社から受け取るものです。したがって民法が定める本来の相続財産ではありません。

しかし相続税法では退職手当金等は遺族が被相続人から相続または遺贈により取得したものとみなして相続税が課税されます。相続財産といわれます。なお退職手当金等が即座に相続財産とみなされるのではなくて、被相続人の死亡後3年以内に支給金額が確定したものに限られます。

遺族が退職金を受け取れる理由は、被相続人が生前の勤務会社で労働で貢献したことによるので、相続により遺産を引き継ぐことと同じと考えられます。死亡退職金が支給される経済的な実質に着目して、課税の公平の見地から遺族が被相続人から相続または遺贈により取得した死亡退職金は、相続または遺贈により取得したものとみなされ、相続税の課税対象とされます。

退職手当金等のみなし相続財産をくわしく知りたい方は、以下の記事を参照ください。

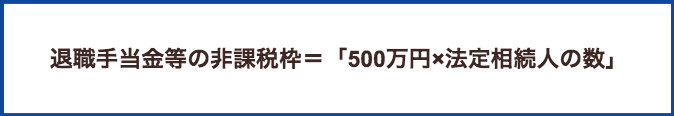

退職手当金等の非課税枠

死亡退職金が相続税の課税対象となるいっても、非課税枠「500万円×法定相続人の数」が容易されています。法定相続人とは、相続の放棄があった場合にはその放棄がなかったものとした場合における相続人をいいます(相続税法15②)。

たとえば被相続人の法定相続人は配偶者、長男、次男、三男の4人の場合、退職手当金等の非課税枠は2000万円(=500万円×4人(法定相続人の数))です。

退職手当金等の非課税枠をくわしく知りたい方は、以下の記事を参照ください。

死亡退職金の非課税枠と死亡退職金+弔慰金の計算例

<前提条件>

被相続人の死亡退職により、生前に被相続人が勤務していた会社から、配偶者は退職金4000万円、弔慰金400万円を受取っているとします。被相続人の死亡時の普通給与の額は月額80万円としましょう。被相続人の死亡は業務上の死亡ではないとします。被相続人の法定相続人は配偶者、長男、次男、三男の4人です。

<課税されない弔慰金等>

普通給与80万円×6月(業務上以外の死亡)=480万円≧400万円 ∴400万円

月額の普通給与80万円に、業務上の死亡ではないので6ヶ月を乗じた480万円が課税されない部分です。課税されない部分480万円が実際支給額400万円を超えているので、実際支給額400万円=課税されない弔慰金です。したがって弔慰金に課税はされないので、課税される部分は退職手当金だけです。

<退職手当金等の非課税枠>

①500万円×法定相続人の数4人=2000万円

②退職手当金等4000万円

③①<② ∴2000万円

500万円に法定相続人の数4人を乗じた2000万円と退職手当金4000万円を比べて、いずれか少ない方の2000万円が死亡退職金の非課税枠です。

相続人の取得した退職金が非課税枠を超えますが、退職金を取得したのは配偶者のみなので、非課税限度枠の各相続人への按分の論点はでてきません。

<課税される退職手当金等の金額>

退職手当金等4000万円+弔慰金等400万円

-課税されない弔慰金等400万円-非課税2000万円=2000万円

以上より、配偶者が相続により取得したとみなされ相続税の課税価格に加えられる退職手当金等の金額は2000万円です。

相続税申告でお悩みの方は、お気軽にご相談ください

現在、故人の相続税申告に関するサービスのみを提供しており、生前対策に関するご相談は承っておりません。

電話受付時間 平日・土曜 9:00〜18:00

※ ご自身で申告を予定されている方からのご相談には対応していないため、問い合わせはお控えください。また、ホームページに掲載している記事に関する質問は、ご遠慮しています。

お問合せ・ご相談

お問い合せフォームで24時間受け付けています。

現在、故人の相続税申告に関するサービスのみを提供しており、生前対策に関するご相談は承っておりません。

※自己申告を検討されている方で、内容確認のみを求める相談はご遠慮ください。

営業時間/定休日

営業時間

平日 9:00~20:00

土曜 9:00~18:00

(電話受付18時まで)

定休日

日曜・祝日

事前に連絡いただける場合、営業時間外・日曜祝日も対応しています。お気軽にご相談ください。

アクセス

〒158-0094

東京都世田谷区玉川2-4-1

レフィーユ二子玉川403

東急田園都市線「二子玉川」駅下車 東口より徒歩5分(玉川税務署近く)

車でお越しの場合、二子玉川ライズバーズモールP2駐車場のほか、近隣に複数のコインパーキングあり