世田谷区玉川2-4-1 レフィーユ二子玉川403 二子玉川駅から徒歩5分

三軒茶屋、千歳烏山、仙川、成城学園、千歳烏山、溝の口、武蔵小杉、渋谷、新宿ほか

/ 土曜9:00〜18:00

休業日:日曜・祝日

※事前予約で日祝対応します

どんな駐車場に使える?小規模宅地特例を適用できる事例を紹介

こんにちは世田谷相続専門税理士事務所です。

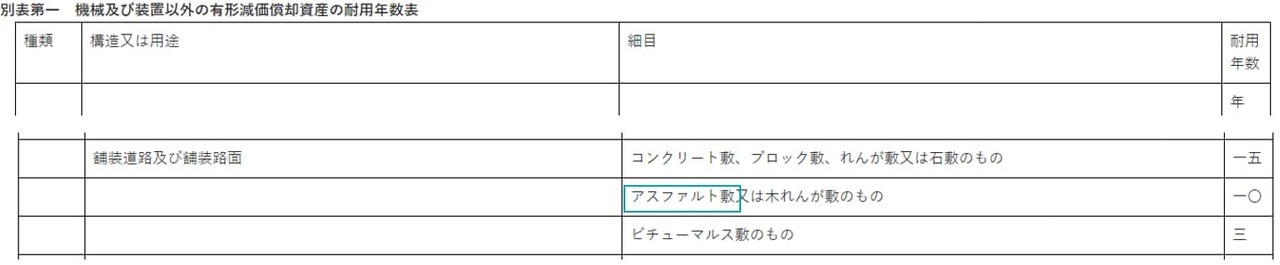

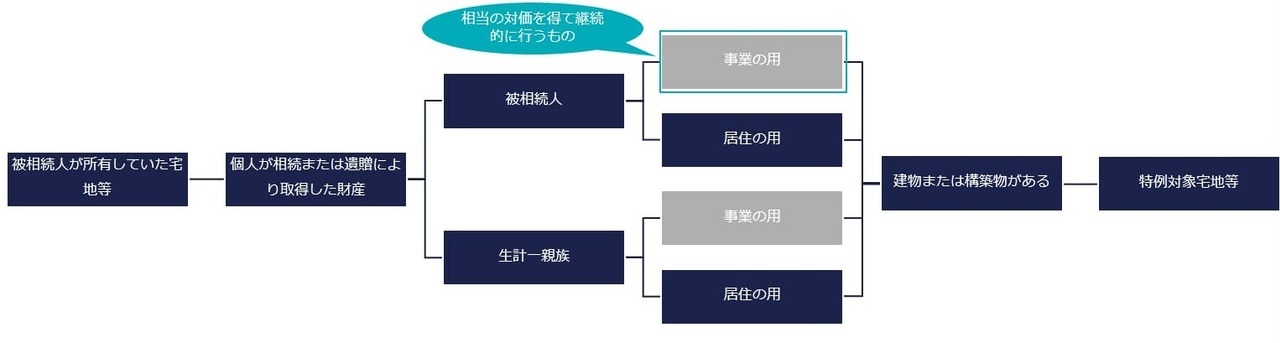

駐車場にも小規模宅地等の特例を適用できます。この特例を受けるためには、駐車場の上に一定の建物や構築物があります。また駐車場業が事業として継続的に行われ相当の対価を得ていることが必要です。

今回は、これらのポイントについて、具体的な事例を交えながら分かりやすく解説していきます。

この記事の目次

- ①月極駐車場(青空駐車場)②月極駐車場(アスファルト舗装)③月極駐車場(砂利敷き)④自営の時間貸し駐車場(コインパーキング)⑤業者が営む時間貸し駐車場(コインパーキング)⑥賃貸マンションの駐車場⑦店舗専用の駐車場⑧自宅の駐車場⑨親戚に低額で貸している駐車場

①月極駐車場(青空駐車場)

①月極駐車場(青空駐車場)

被相続人は、貸駐車場を所有していました。駐車場はアスファルト舗装などがされていない、いわゆる青空駐車場です。小規模宅地等の特例の適用に当っての取得者の要件は満たしているものとします。以下の事例も同様に満たしているものとします。

1. 土地評価

自用地評価 2,000万円

貸し付けられている雑種地は、原則、自用地評価です。貸駐車場は、自動車を預かる契約であり、土地そのものの利用を目的とした賃貸契約とは本質的に異なると考えられます。駐車場の利用権は土地に及ばないと考えられるため、貸宅地評価ではなく自用地として評価します。

2. 小規模宅地等の特例

小規模宅地等の特例の適用なし

建物または構築物のない青空駐車場のため、小規模宅地等の減額の適用対象外です。

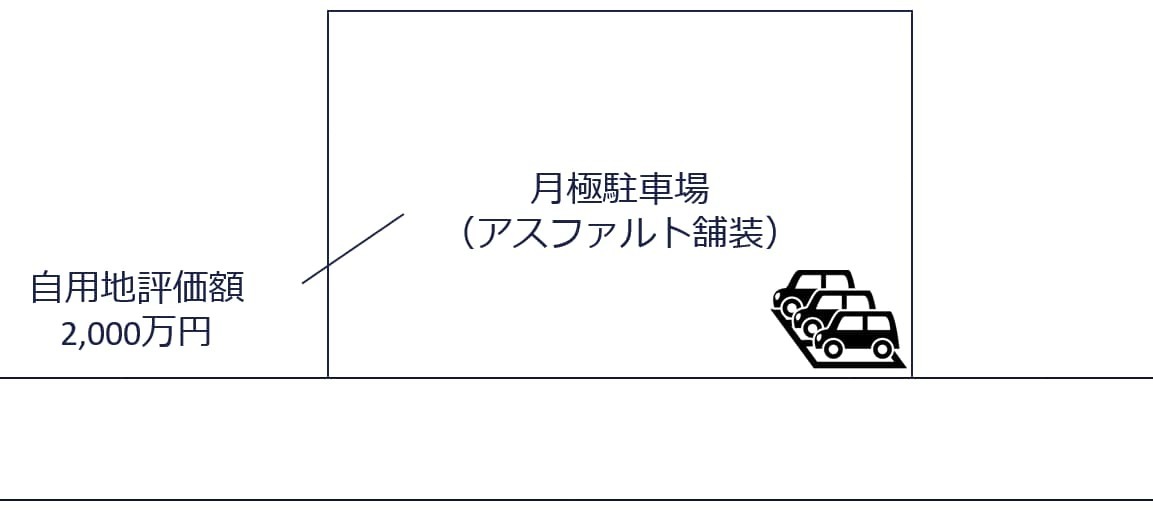

小規模宅地等の特例とは、以下のように定義されています。

小規模特例の適用対象となる宅地等は、建物や構築物の敷地として利用されている宅地等に限定されています。本事例のように貸し駐車場の敷地上に、アスファルトや機械式の設備などの構築物が設置されておらず、ただ区画を示すロープなどを張っただけの青空駐車場は特例の対象となりません。

②月極駐車場(アスファルト舗装)

被相続人は、雑種地をアスファルト舗装して月極駐車場として第三者に貸し出しています。

1. 土地評価

自用地評価 2,000万円

原則通り自用地評価とします。

2. 小規模宅地等の特例

貸付事業用宅地等として小規模宅地等の特例の適用あり(50%減額)

小規模宅地等の特例による評価減 2,000万円×50%=1,000万円

実務では、「減価償却資産の耐用年数等に関する省令」を使用して、建物や構築物の範囲を判断することが一般的です。この省令では、アスファルトも構築物に該当するとされています。

減価償却資産の耐用年数等に関する省令 | e-Gov法令検索

本事例の場合、駐車場にアスファルト敷きの構築物があるため、貸付事業用宅地等として特例が適用されます。なお、駐車場の一部にしかアスファルト舗装がない場合は、その部分のみが特例の対象となることに注意です。

ただし過去の裁決によれば、敷地の約8%程度がアスファルト舗装され、金属製パイプを使ったフェンスが設置されているだけでは、適用が認められなかった例がありました(H21.1.29 札幌地裁判決)。アスファルト舗装やフェンスを撤去して宅地に転用することが容易であり、小規模宅地等の特例の趣旨に合致しないと考えられたからです。本特例の適用が認められるためには、単に駐車場用地にアスファルト舗装が施されているだけでなく、その舗装が駐車場の相当部分に及んでいる必要があると思われます。

③月極駐車場(砂利敷き)

宅地は、被相続人が営んでいた駐車場のために使われていました。月極駐車場で、敷地内全体が砂利で覆われており、地面が見えない状態です。また照明や車止め、区画ロープも設置されています。

1. 土地評価

自用地評価額 2,000万円

原則通り自用地評価とします。

2. 小規模宅地等の特例

貸付事業用宅地等として小規模宅地等の特例の適用あり(50%減額)

小規模宅地等の特例による評価減 2,000万円×50%=1,000万円

砂利敷は、「減価償却資産の耐用年数等に関する省令」において構築物(耐用年数15年)に当たるものとされています(耐用年数通達2-3-13)。

2-3-13 表面に砂利、砕石等を敷設した砂利道又は砂利路面については、別表第一の「構築物」の「舗装道路及び舗装路面」に掲げる「石敷のもの」の耐用年数を適用する。(昭55年直法2-8「一」により改正)

この特例が適用されるのは、ある程度堅固で、事業を行うためにある程度の資本が投入され、その施設を使って事業が行われている構築物に限られます。

この事例では、駐車場全体に砂利が敷かれており、区画ロープなどが整備されているため、ある程度資本が投入され、事業を行うための構築物が駐車場の上にあると考えられます。

単に砂利を窪みに敷いただけの場合などは、構築物には当たらず、特例の適用ができない場合があります。砂利敷き駐車場に特例が適用されるかどうかの判断基準に明確なものはありません。構築物とされるためには、砂利が埋まって地面が露出しないように、きちんと敷地全体に砂利を敷くことが必要と考えられます。

④自営の時間貸し駐車場(コインパーキング)

被相続人は、アスファルトで舗装された敷地を所有し、自らコインパーキング業を営んでいます。被相続人は所得税の確定申告において、時間貸し駐車場業から得られた収入を事業所得として申告していました。

1. 土地評価

自用地評価額 2,000万円

原則通り自用地評価とします。

2. 小規模宅地等の特例

貸付事業用宅地等として小規模宅地等の特例の適用あり(50%減額)

小規模宅地等の特例による評価減 2,000万円×50%=1,000万

時間貸駐車場の土地は、特定事業用宅地としての評価減の対象にならず、代わりに貸付事業用宅地としての評価減の対象になります。本特例の規定においては特定事業用宅地に該当する事業から、貸付事業は除かれています。時間貸駐車場の土地について、そこから得られる所得が事業所得として申告されていても、特定事業用宅地には該当せず、貸付事業用宅地に該当することになることに注意です。

⑤業者が営む時間貸し駐車場(コインパーキング)

被相続人は、全ての土地をコインパーキング業者に賃貸し、業者は自らの費用でアスファルトを敷き、パーキングメーターを設置し、駐車場業を営んでいます。

1. 土地評価

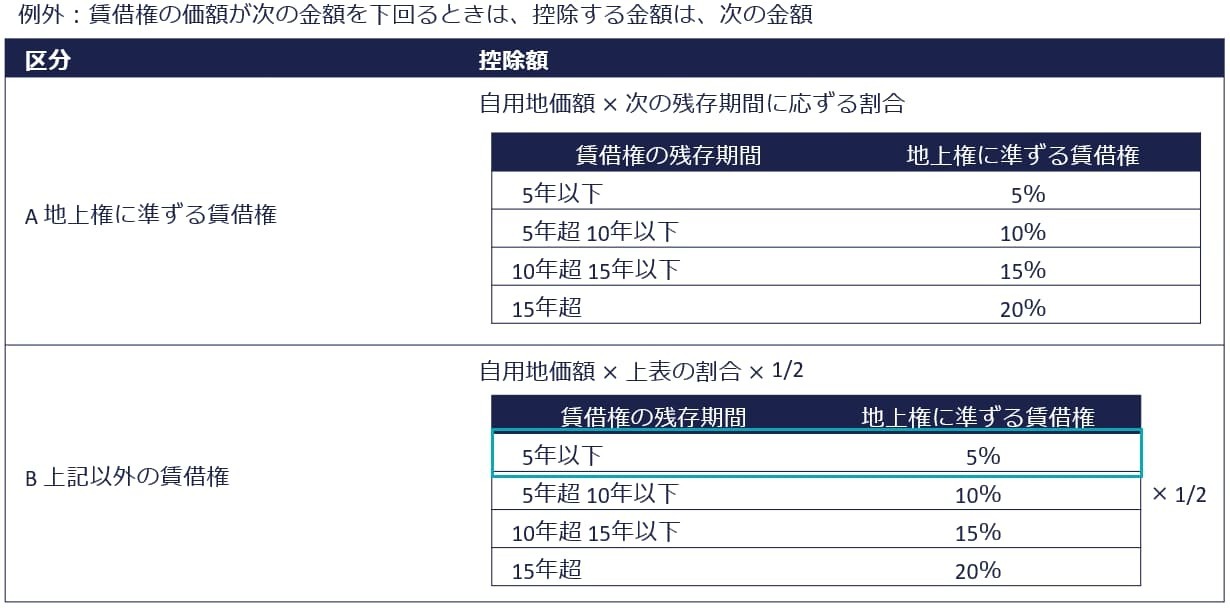

一般的に、自用地評価額から賃借権を控除した金額

自用地評価額2,000万円×(1ー5%×1/2(賃借権割合))=1,950万円

コインパーキング業者が駐車場の土地にコンクリートを敷き、駐車場の設備を設置した場合、業者は土地の賃借権を持つことになります。この場合、土地の自用地価額から賃借権の価額を差し引いた金額で評価します。

本事例の駐車場は一定の設備が整っているものの、一般的には強固な建築物とはみなされません。アスファルトなどは取り除けるので、賃借権の弱い権利として地上権とした場合の法定地上権割合の1/2の金額で評価するのが適切です。

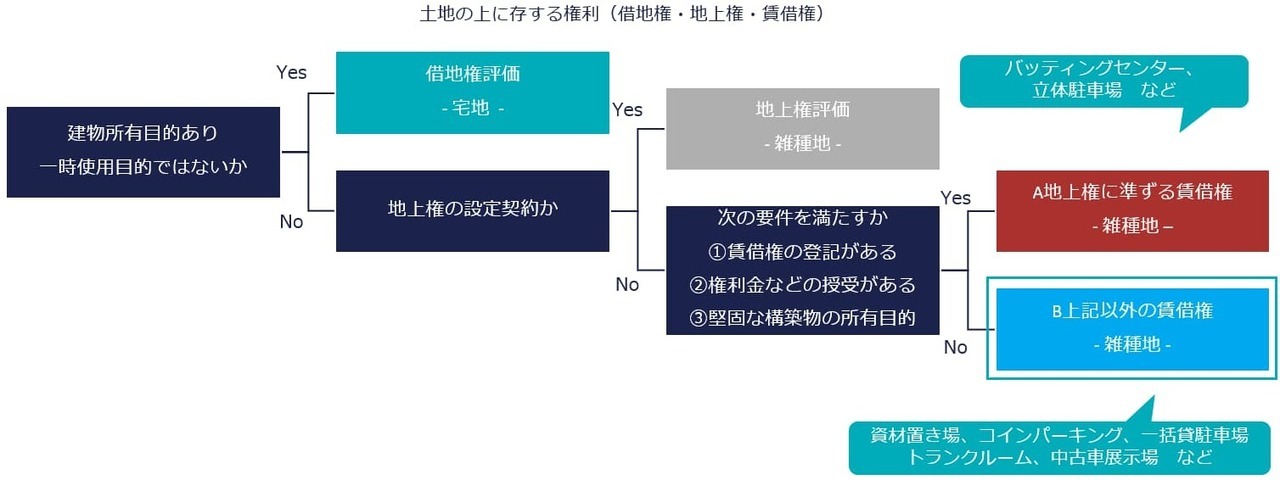

貸駐車場の土地評価については、貸し付けられている賃借権に関する記事を参照してください。

2. 小規模宅地等の特例

貸付事業用宅地等として小規模宅地等の特例の適用あり(50%減額)

小規模宅地等の特例による評価減 1,950万円×50%=975万円

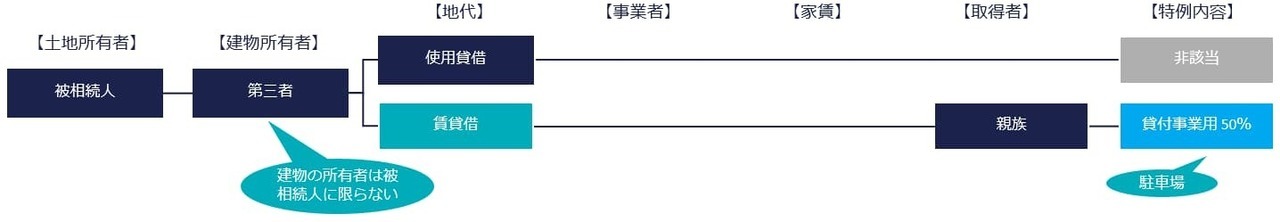

更地の状態で駐車場の事業者に敷地を貸し出し、借りた事業者が設置した車止めや精算機、アスファルト舗装などが構築物と認められた場合は、その敷地は、貸付事業用宅地等に当たります。

小規模宅地等の特例は、建物や構築物の所有者が必ずしも被相続人である必要はありません。被相続人が所有する宅地の上に、第三者のコインパーキング業者が所有する建物や構築物があっても、その土地は特例を適用できます。

詳細については、土地名義と建物名義の関係に関する記事を参照してください。

⑥賃貸マンションの駐車場

被相続人は、賃貸マンションの敷地の一部を貸駐車場として貸し出しています。貸し出された駐車場の利用は入居者に限られています。

1. 土地評価

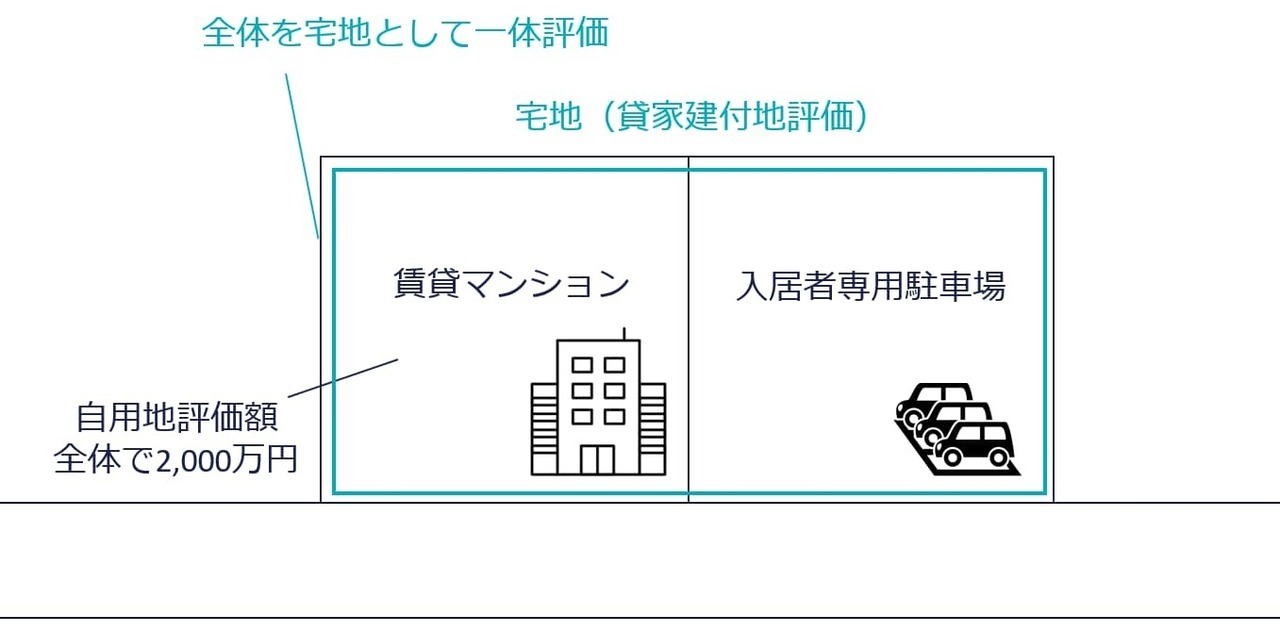

全体を宅地として一体で、貸家建付地評価

自用地評価額2,000万円×(1ー0.6×0.3)=1,640万円

賃貸マンションと隣接する貸駐車場とで、地目が異なる場合、原則として2つに分けて評価します。ただし、駐車場を利用するのはマンションの入居者だけであり(経済的一体性)、アパートと駐車場との間に公共性のある道路がなく、物理的に隣り合っている場合(物理的一体性)、全体を宅地として一体で貸家建付地評価します。

この場合、駐車場の部分も、賃貸マンションの敷地と同じ割合で賃貸割合を計算し、貸家建付地として評価することができます。

2. 小規模宅地等の特例

貸付事業用宅地等として小規模宅地等の特例の適用あり(50%減額)

小規模宅地等の特例による評価減 1,640万円×50%=820万円

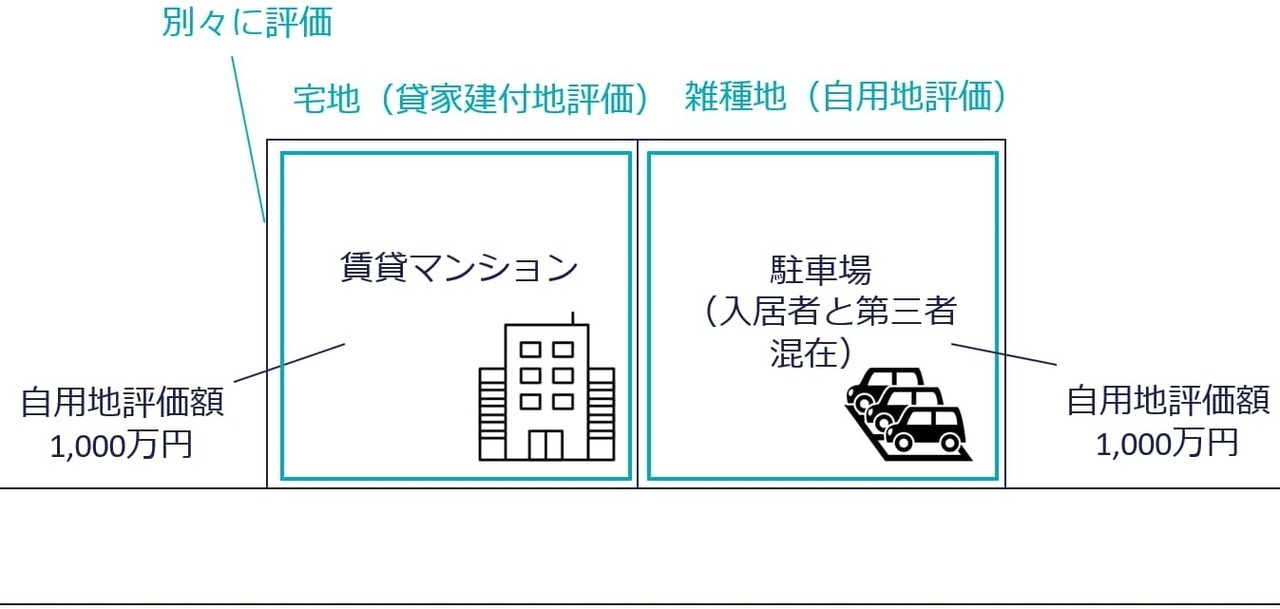

一方、経済的一体性または物理的一体性を満たさない敷地の場合、貸駐車場の土地は自用地として評価します。

たとえば上図のように貸駐車場の利用者に賃貸マンションの入居者とその他の者が混在している場合です。経済的一体性を満たさないないため、それぞれの敷地を別々に評価します。

また、上図のように貸駐車場と賃貸マンションが道路を隔てて離れている場合です。物理的一体性を満たさないため、それぞれの敷地を別評価します。

1. 土地評価

マンション敷地を貸家建付地評価、駐車場の敷地は自用地評価

-

マンション部分の敷地 自用地価額1,000万円×(1ー0.6×0.3)=820万円

-

駐車場部分の敷地 自用地価額1,000万円

2. 小規模宅地等の特例

貸付事業用宅地等として小規模宅地等の特例の適用あり(50%減額)

-

マンション部分の敷地 820万円×50%=410万円

-

駐車場部分の敷地 自用地価額1,000万円×50%=500万円

各敷地の面積を合算した結果、限度面積を上回る場合、有利判定します。

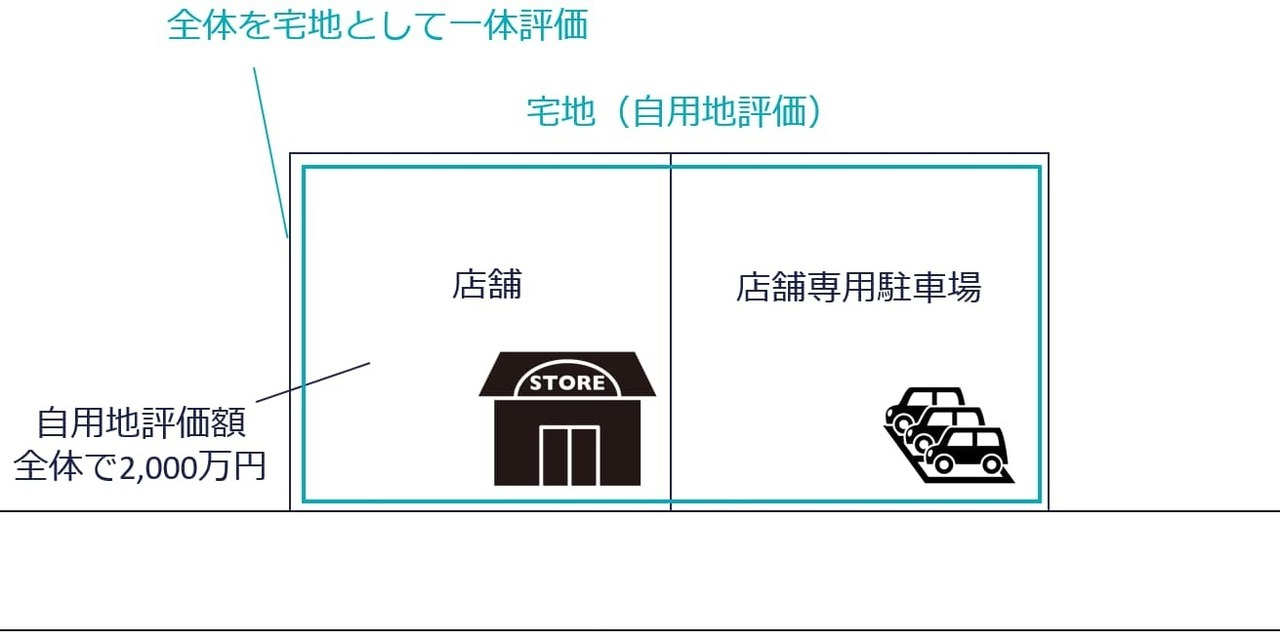

⑦店舗専用の駐車場

被相続人はスーパーの小売業を営み、店舗とその敷地を所有しています。

1. 土地評価

全体を宅地として一体で、自用地評価

自用地評価額 2,000万円

店舗とその専用駐車場は一体として利用されていると見なされ、全体を主たる地目の宅地からなるものとして一体評価します。

2. 小規模宅地等の特例

特定事業用宅地等として小規模宅地等の特例の適用あり(80%減額)

小規模宅地等の特例による評価減 2,000万円×80%=1,600万円

店舗用建物の敷地内に駐車場がある場合、その駐車場も一緒に特定事業用宅地等としての評価減が適用されます。

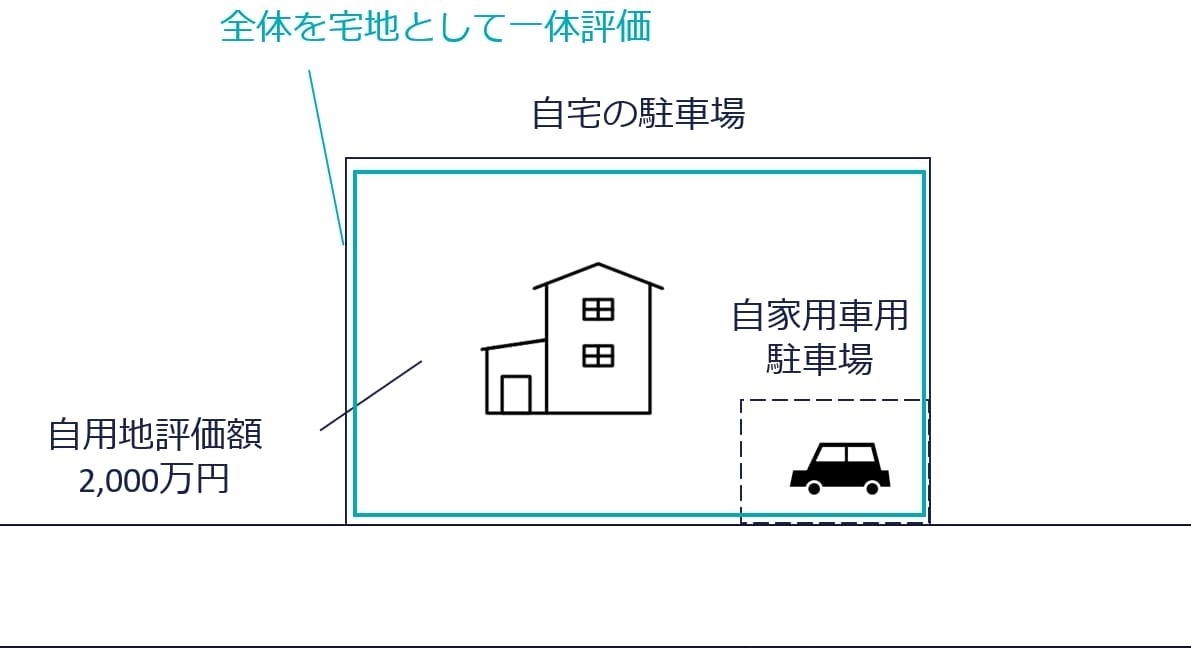

⑧自宅の駐車場

1. 土地評価

自用地評価額 2,000万円

この土地は宅地と駐車場として利用されていて、地目はそれぞれ異なりますが、駐車場は自宅の一部として使われているため、一団の土地と考えることができます。地目別に評価する原則から外れて、敷地全体を宅地として一体評価します。

2. 小規模宅地等の特例

特定居住用宅地等として小規模宅地等の特例の適用あり(80%減額)

小規模宅地等の特例による評価減 2,000万円×80%=1,600万円

自宅の敷地の隣に自家用車を駐車している場合、特定居住用宅地等として小規模宅地等の特例を受けられます。

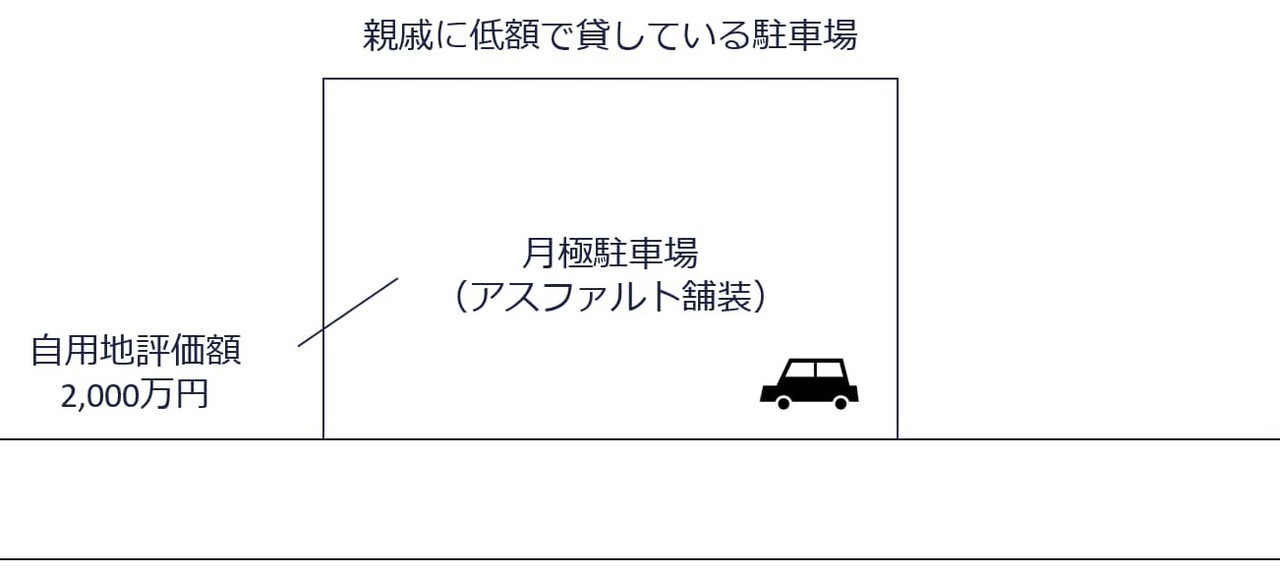

⑨親戚に低額で貸している駐車場

被相続人はアスファルトで舗装された駐車場を、通常の家賃の約3割程度で長男に貸しています。

1. 土地評価

自用地評価額 2,000万円

2. 小規模宅地等の特例

小規模宅地等の特例の適用なし

事業用の土地として、小規模宅地等の税制上の特例を受けるためには、その土地を利用して事業を行っていることが必要です。

ここでいう「事業」とは、本来の業務のほかに、「準事業」として、「事業と称するに至らない不動産の貸付け、その他これに類する行為で、相当の対価を得て継続的に行うもの」を指します。「相当の対価を得て継続的に行うもの」とされているため、親族に対して著しく低い賃料で貸し出す場合は、特例の対象にはなりません。

被相続人は、所有する駐車場の敷地を、長男に貸し出していますが、通常の賃料の3割しか受け取っていないため、「相当の対価」に該当しません。相当の対価を得られない貸し出しは、継続していても事業として認められません。そのため、小規模宅地等の特例の対象外となります。

相続税申告でお悩みの方は、お気軽にご相談ください

現在、故人の相続税申告に関するサービスのみを提供しており、生前対策に関するご相談は承っておりません。

電話受付時間 平日・土曜 9:00〜18:00

※ ご自身で申告を予定されている方からのご相談には対応していないため、問い合わせはお控えください。また、ホームページに掲載している記事に関する質問は、ご遠慮しています。

お問合せ・ご相談

お問い合せフォームで24時間受け付けています。

現在、故人の相続税申告に関するサービスのみを提供しており、生前対策に関するご相談は承っておりません。

※自己申告を検討されている方で、内容確認のみを求める相談はご遠慮ください。

営業時間/定休日

営業時間

平日 9:00~20:00

土曜 9:00~18:00

(電話受付18時まで)

定休日

日曜・祝日

事前に連絡いただける場合、営業時間外・日曜祝日も対応しています。お気軽にご相談ください。

アクセス

〒158-0094

東京都世田谷区玉川2-4-1

レフィーユ二子玉川403

東急田園都市線「二子玉川」駅下車 東口より徒歩5分(玉川税務署近く)

車でお越しの場合、二子玉川ライズバーズモールP2駐車場のほか、近隣に複数のコインパーキングあり