世田谷区玉川2-4-1 レフィーユ二子玉川403 二子玉川駅から徒歩5分

三軒茶屋、千歳烏山、仙川、成城学園、千歳烏山、溝の口、武蔵小杉、渋谷、新宿ほか

/ 土曜9:00〜18:00

休業日:日曜・祝日

※事前予約で日祝対応します

相次相続控除ってどういうもの?記載例付きでわかりやすく解説!

こんにちは世田谷相続専門税理士事務所です。

3年前、お父様がお亡くなりになり、今年はお母様までがこの世を去ってしまいました。このように、短い間に立て続けに相続が起こると、同じ財産に二度も税金が課されることがあります。そんな時に活用できる制度が、「相次相続控除」です。

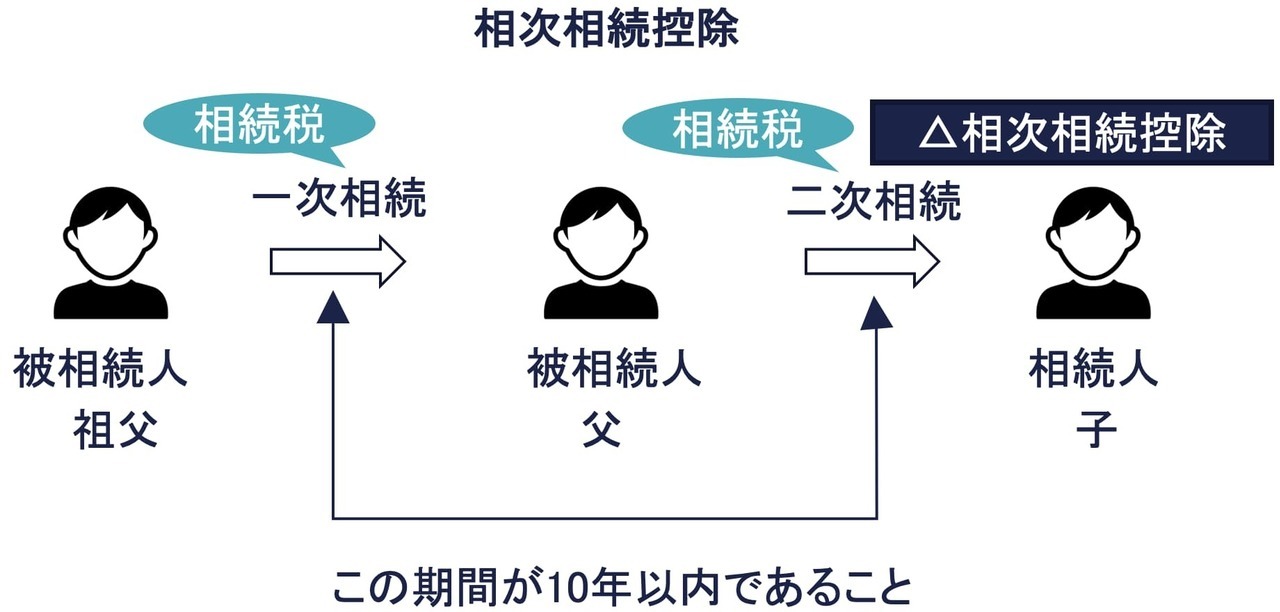

相次相続控除とは、最初の相続から次の相続までの間が10年以内の時、前回の相続税の一部を今回の相続税から差し引くことができる制度です。同じ財産に2回の相続税が課されることによる重い税負担を和らげるもので、相続が短期間に2度起こるという特殊な状況に対して設けられています。

本記事では、相次相続控除が、どういった条件が必要で、どのような書類が必要か、また、気をつけるべき点を解説します。

この記事の目次

- 相次相続控除(そうじそうぞくこうじょ)とは相次相続控除の要件3つ要件①:被相続人の相続人であること要件②:その相続の開始前10年以内に開始した相続により被相続人が財産を取得していること要件③:その相続の開始前10年以内に開始した相続により取得した財産に被相続人に対し相続税が課税されたこと相次相続控除の計算式STEP1:控除額の総額STEP2:各相続人の控除額相次相続控除の計算例STEP1:控除額の総額STEP2:各相続人の控除額第7表 相次相続控除の計算書の記載例相次相続控除の添付書類相次相続控除にかかる留意点9つその①:相続人以外の人が遺贈により財産を取得した場合、適用できないその②:相続人以外の人が包括遺贈により財産を取得した場合、適用できないその③:兄弟姉妹の間の相続でも相次相続控除を適用できるその④:三次相続が起きた場合でも適用できるその⑤:相続税がゼロの場合、申告不要であるその⑥:取得費加算の適用が予定される場合、相続税がゼロでも申告するその⑦:未分割財産がある場合でも適用できるその⑧:期限後申告、修正申告や更正の請求でも適用できるその⑨:相続税を控除しきれいない場合、他の扶養親族から控除できない

相次相続控除とは

相次相続控除とは

相次相続控除は、今回の相続が発生する10年以内に被相続人が相続・遺贈・相続時精算課税にかかる贈与によって財産を取得し相続税が課されていた場合、その被相続人から相続・遺贈・相続時精算課税にかかる贈与によって取得した相続人の相続税額から、一定の金額控除する制度です。

相次相続控除の読み方は「そうじそうぞくこうじょ」です。

この相次相続控除は、「短期間で相続が何度も起こる場合に、税負担を軽減しよう」という目的で設けられた制度です。長い時間をかけて相続がある場合と、短期間に相続が続いた場合の税負担を、適切に調整することを目的とした制度といえます。

相次相続控除の要件3つ

相次相続控除は、以下の3つの要件を押さえてる必要があります。

- 要件①:被相続人の相続人であること

- 要件②:その相続の開始前10年以内に開始した相続により被相続人が財産を取得していること

- 要件③:その相続の開始前10年以内に開始した相続により取得した財産に被相続人に対し相続税が課税されたこと

一つずつ解説します。

要件①:被相続人の相続人であること

(適用対象者)

「相次相続控除」は、相続人のみが利用できる規定です。必然的に財産を受け継ぐ相続人に限定されています。

例えば、故人が遺言で指名した受遺者が偶然に財産を受け取った場合、この受遺者が税負担を軽減するための控除を受ける必要はあまりないと考えられています。

そのため、以下のような相続人の身分を持っていない人は、相次相続控除の対象にはなりません。

- 相続を放棄した人

- 相続権を失った人

上記の人々がたとえ遺贈により財産を受け取ったとしても、相次相続控除は適用されません。

基通20-1 相続を放棄した者等の相次相続控除

(取得原因)

取得原因は、相続人が相続または遺贈により財産を取得したことです。

相続人であれば、遺言によって財産が分けられた場合でも、相次相続控除は適用可能です。しかし、相続人以外への遺贈については、その受遺者は相次相続控除を受けることはできません。

重要なことは、一次相続でも二次相続でも、適用対象者であることと、取得原因を満たしていることです。つまり、一次相続も相続、二次相続も相続でなければなりません。

(納税者区分との関係)

「納税者の区分」は、未成年者控除や障害者控除とは異なり、相次相続控除の対象は無制限納税義務者に限らず、制限納税義務者でも受けられます。

要件②:その相続の開始前10年以内に開始した相続により被相続人が財産を取得していること

その相続の開始前10年以内に開始した相続により被相続人が財産を取得していることです。

たとえば一次相続で夫が亡くなり、二次相続でその配偶者の妻が亡くなったケースです。一次相続の夫が亡くなったときに妻が相続により財産を取得していなければなりません。

要件③:その相続の開始前10年以内に開始した相続により取得した財産に被相続人に対し相続税が課税されたこと

その相続の開始前10年以内に開始した相続により取得した財産に被相続人に対し相続税が課税されたこと

一次相続と二次相続とで同じ財産に二重に相続税が課税されることを排除する趣旨の規定のため、一次相続において二次相続の被相続人に相続税が課税されていることが前提です。

たとえば一次相続で夫が亡くなり、二次相続でその配偶者の妻が亡くなったケース。一次相続の夫が死亡したときに、妻が相続により取得した財産に相続税が課されている必要があります。

仮に一次相続のときに妻が配偶者の税額軽減により納めた相続税がなかった場合、二次相続の妻の相続において相次相続控除の規定の適用はありません。

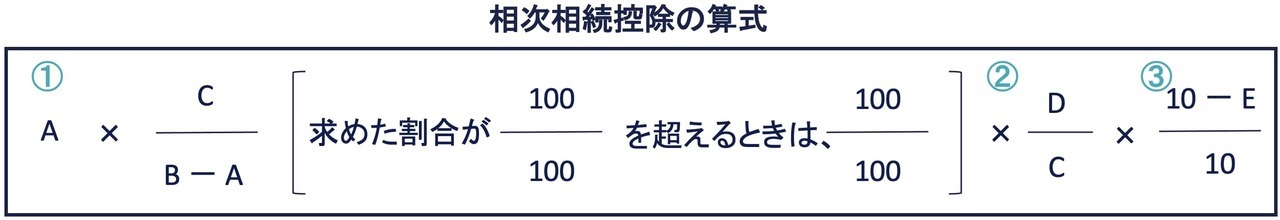

相次相続控除の計算式

相次相続控除の計算式

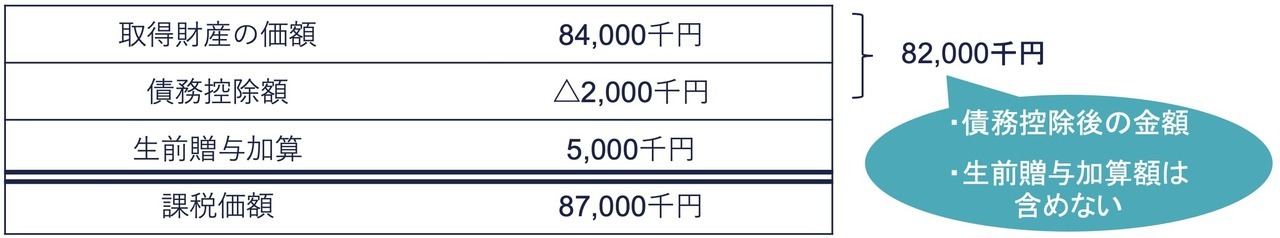

- A:二次相続の被相続人が一次相続のときに課された相続税額

- B:二次相続の被相続人が一次相続で取得した純資産価額※

- C:二次相続で財産を取得したすべての人の純資産価額※の合計額

- D:相次相続控除の適用要件を満たす相続人の純資産価額※

- E:一次相続から二次相続までの期間(1年未満切り捨て)

※取得財産の価額+相続時精算課税適用財産の価額△債務および葬式費用の金額(←生前贈与加算額を含めない)

生前贈与加算額を含めた課税価格ではなく純資産価額を使う理由は、相次相続控除は一次相続と二次相続が相次いで発生したときに税負担を調整することを趣旨とした規定のため、相続により取得した財産をもとづいて相次相続控除の計算を行いたいからです。

生前贈与加算額は贈与により取得した財産のため相次相続控除の計算上、考慮しません。そのためそのため生前贈与加算額を含めた課税価格ではなく純資産価額を使います。

なお相続時精算課税適用財産の価額は、相続と贈与の一体課税を実現するためのものであり、相続と一体と考えられるので、生前贈与加算額と異なり純資産価額に含められます。

STEP1:控除額の総額

- ①は、大ざっぱいうと今回の相続財産が前回と比べて増加しているかを確認しています。

今回の相続財産と前回の相続財産を比べて今回の相続財産が大きい場合、前回の相続で被相続人が納めた相続税額をそのまま控除額の計算に使います。

一方で今回の相続財産が小さい場合、前回の相続で被相続人が納めた相続税額から相続財産が減った分に対応する相続税額を減らした上で、控除額の計算に使います。

②を飛ばして先に③です。

- ③は、①の金額を前回の相続から今回の相続までの期間に応じて、控除額を1年ごとに10%ずつ減額するように調整します。

「E」は経過年数ですね。前回の相続から今回の相続までの期間が短いと控除額が大きく、一方で長くなると控除額は小さくなります。

前回の相続から今回の相続までの期間が短く1年未満の場合、③は(10年ー10年)/10年 →10年/10年となり、今回の相続の被相続人が前回の相続のときに納めた相続税がまるまる控除額の対象となりますね。

STEP2:各相続人の控除額

相次相続控除の計算例

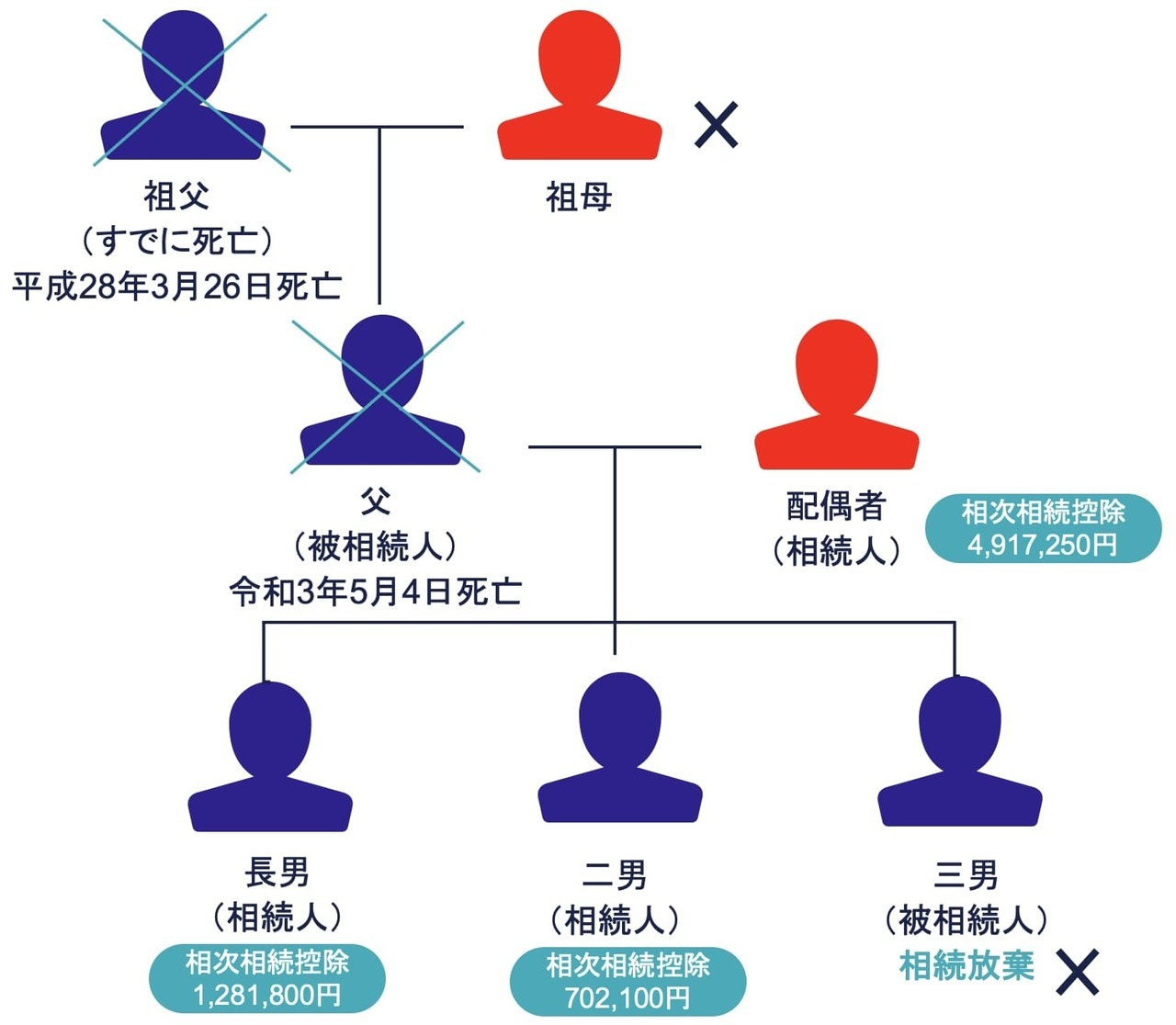

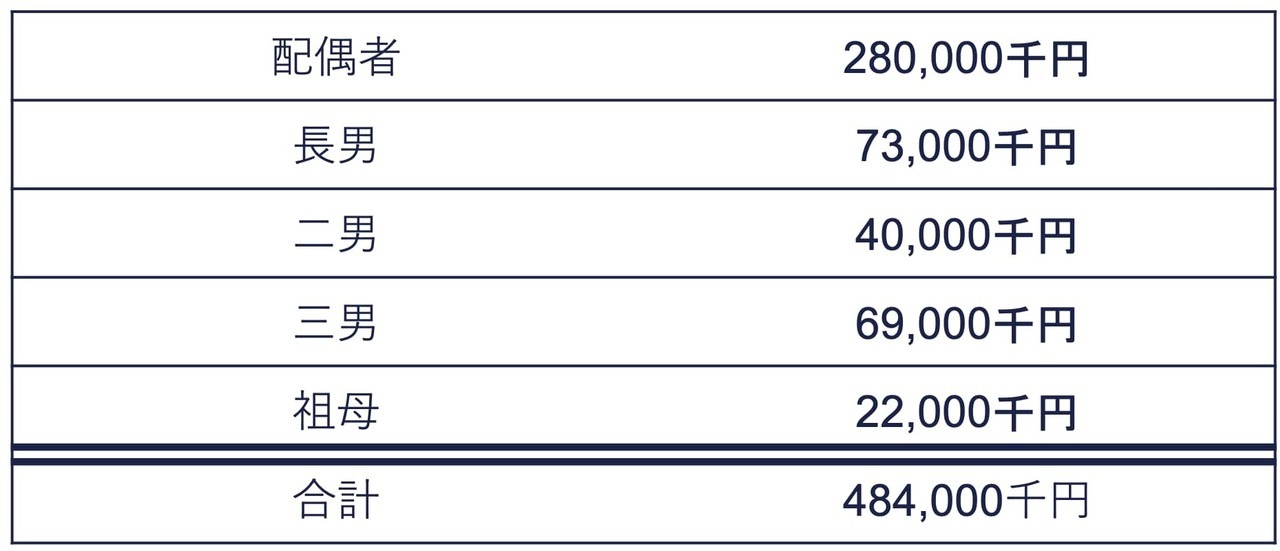

前提条件

- 被相続人(父)の死亡日:令和3年5月4日

- 三男は相続を放棄(←相続人の身分がないため相次相続控除の適用なし)

- 祖父の死亡にかかる情報

死亡日:平成28年3月26日

被相続人(父)が祖父の相続により取得した純資産価額:82,000千円

被相続人(父)が祖父の相続により納付した相続税:17,000千円

- 被相続人(父)での各相続人の純資産価額:

計算過程は以下のとおりです。

STEP1:控除額の総額

相続税17,000千円×(純資産価額合計484,000千円/取得財産の価額84,000千円ー債務控除額2,000千円ー相続税17,000千円)>100/100 ∴100/100

平成28年3月~令和3年5月 → 5年2月 → 5年(1年未満切捨て)

相続税17,000千円×(10年ー5年)/10年=控除額の総額8,500千円

STEP2:各相続人の控除額

- 配偶者:8,500千円×(各相続人純資産価額280,000千円/純資産価額合計484,000千円)=4,917,250円

- 長男:8,500千円×(各相続人純資産価額73,000千円/純資産価額合計484,000千円)=1,281,800円

- 二男:8,500千円×(各相続人純資産価額40,000千円/純資産価額合計484,000千円)=702,100円

- 三男:相続人ではないため相次相続控除の適用なし

- 祖母:相続人ではないため相次相続控除の適用なし

したがって、各相続人の相次相続控除は、以下のとおりです。

- 配偶者:4,917,250円

- 長男:1,281,800円

- 二男:702,100円

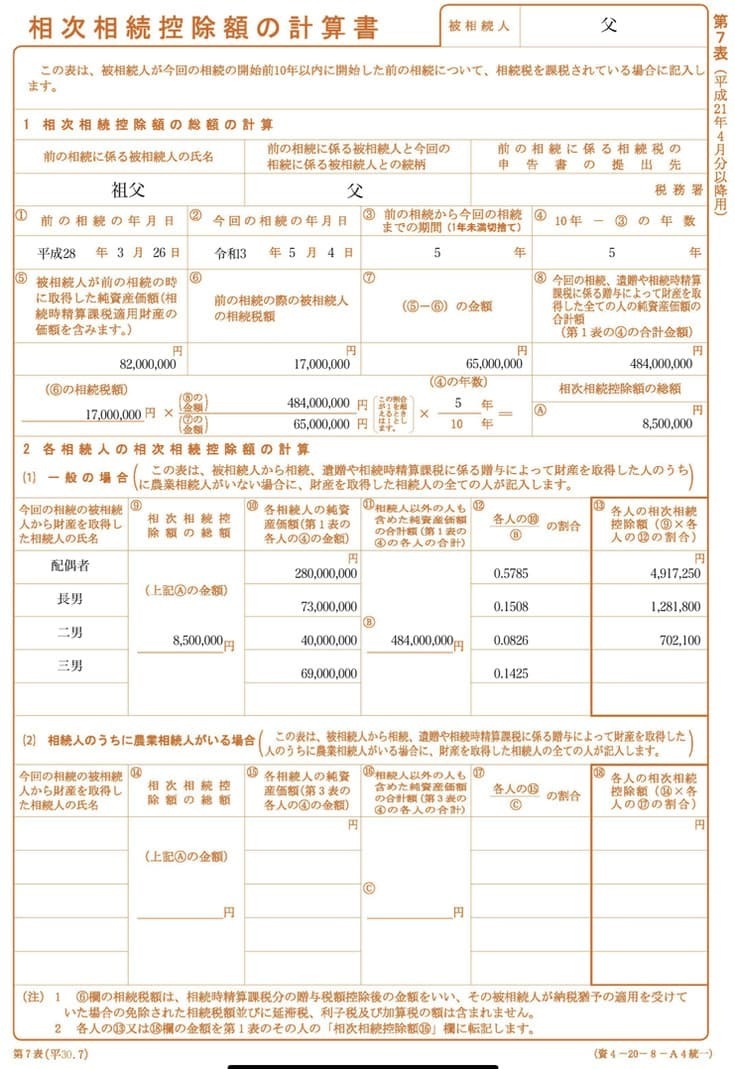

第7表 相次相続控除の計算書の記載例

計算例でお伝えした内容を、第7表 相次相続控除の計算書に記載したものが以下のものです。

相次相続控除の計算書の書き方自体はそれほど難しいものではありませんね。

三男は、相続を放棄しているため相次相続控除の適用はありませんので、「⑬ 各人の相次相続控除(⑨×各人の⑫の割合)」の項目は空欄としています。

相次相続控除の添付書類

相次相続控除の規定を適用するに当たって、前述の「第7表 相次相続控除の計算書」の他に、必要な添付書類はとくに定められていません。ただし一次相続の申告の際に提出した書類のうち、二次相続で相次相続控除の計算のもととなる以下の書類は提出することが望ましいでしょう。

- 第1表 相続税の申告書

- 第11表 相続税がかかる財産の明細書

- 第11の2表 相続時精算課税適用財産の明細書・相続時精算課税分の贈与税額控除額の計算書

- 第14表 純資産価額に加算される暦年課税分の贈与財産価額等の明細書

- 第15表 相続財産の種類別価額表

相次相続控除にかかる留意点9つ

留意点を9つお伝えします。

その①:相続人以外の人が遺贈により財産を取得した場合、適用できない

相続人以外の人が遺贈により財産を取得した場合、その受遺者への相次相続控除の適用はありません。一方で相続人が遺贈により財産を取得した場合は、その受遺者への相次相続控除の適用はあります。

その②:相続人以外の人が包括遺贈により財産を取得した場合、適用できない

相続人以外の人が包括遺贈により財産を取得した場合、その包括受遺者への相次相続控除の適用はありません。

民法990では「包括受遺者は、相続人と同一の権利義務を有する」と規定されています。相続人に適用できるのであれば包括受遺者にも使えるのではないかと疑問が生じます。しかし、これはあくまで民法の建付けであって、税法の相次相続控除の規定まではその考え方は及びません。

相次相続控除の規定では相続人と包括受遺者は別に扱われているため、相続人以外の包括受遺者に相次相続控除の適用はありません。

相続人のみに適用される規定は、相次相続控除の他にたとえば以下のものがあります。

- 生命保険金等の非課税

- 退職手当金等の非課税

- 農地等の相続税の納税猶予

その③:兄弟姉妹の間の相続でも相次相続控除を適用できる

兄弟姉妹の間の相続でも要件を満たすのであれば相次相続控除を適用できます。たとえば一次相続で兄が亡くなり、相続人の弟が相続財産を引き継ぎ相続税を納税し、それから10年以内に二次相続で弟が亡くなったケース。弟が亡くなった二次相続において相次相続控除を適用できます。

その④:三次相続が起きた場合でも適用できる

一次相続、二次相続に続き三次相続が起こった場合でも、二次相続と三次相続との関係で要件を満たしているのであれば、三次相続において二次相続で被相続人が納めた相続税を対象に相次相続控除を適用できます。

基通20-4 第2次相続に係る被相続人の範囲

その⑤:相続税がゼロの場合、申告不要である

相次相続控除を使って相続税がゼロのときは相続税の申告は不要です。小規模宅地等の特例や配偶者の税額軽減の特例を受けることによって相続税がゼロの場合、申告が必要でした。しかし相次相続控除の場合、相続税がゼロとなったときは相続税の申告は必要ありません。

その⑥:取得費加算の適用が予定される場合、相続税がゼロでも申告する

相次相続控除を使って相続税がゼロのときは相続税の申告は不要です。

しかし相続開始から3年10ヶ月以内に相続財産を売却した場合に適用できる「取得費加算の特例」の所得税の特例を使うことが予想される場合、たとえば相続財産の売却が予定されている場合など、相続税の申告をしておく方がよいでしょう。

「取得費加算の特例」は相続税の申告をしている場合に適用できる特例だからですね。

その⑦:未分割財産がある場合でも適用できる

相続財産を相続人間で誰が取得するのか決まっておらず遺産が未分割の状態でも、相次相続控除を適用できます。小規模宅地等の特例や配偶者の税額軽減のような規定の適用に当たっての分割要件はありません。

なお未分割の遺産がある場合は、その未分割財産について各相続人の法定相続分で財産を取得したものとして課税価格を計算し、相次相続控除はそれにもとづき計算します。

その⑧:期限後申告、修正申告や更正の請求でも適用できる

相次相続控除は期限内申告の要件はありませんので、相続税の提出期限後の期限後申告において相次相続控除を適用できます。また修正申告や更正の請求でも相次相続控除の規定は適用できます。

当初申告の際に相次相続控除の適用を失念していたために納付した相続税が過大だったとき、相続税の申告期限から5年以内に限り、更正の請求により相次相続控除を適用できます。

その⑨:相続税を控除しきれいない場合、他の扶養親族から控除できない

納付すべき相続税から相次相続控除の税額控除をして、その税額控除の金額が控除しきれない場合、その相続人の納付すべき相続税額はないものとなります。

障害者控除や未成年者控除のように控除不足額がある場合、その障害者や未成年者の扶養義務者の相続税から控除できるといった規定はありません。

なお相続税の税額控除には、相次相続控除を含めて以下のものがあります。ただし税額控除は控除される順番が決まっています。相続税の税額控除等の順序(①→⑥の順)は以下のとおりです。

① 贈与税額控除

② 配偶者に対する相続税額の軽減

③ 未成年者控除

④ 障害者控除

⑤ 相次相続控除

⑥ 外国税額控除

先順位の税額控除をして、相続税額がゼロとなる場合、またはその税額控除の金額が控除しきれない場合、後順位の税額控除をすることなく、その人の納付すべき相続税額はないものとなります。

基通20の2-4 相続税の税額控除等の順序

相続税申告でお悩みの方は、お気軽にご相談ください

現在、故人の相続税申告に関するサービスのみを提供しており、生前対策に関するご相談は承っておりません。

電話受付時間 平日・土曜 9:00〜18:00

※ ご自身で申告を予定されている方からのご相談には対応していないため、問い合わせはお控えください。また、ホームページに掲載している記事に関する質問は、ご遠慮しています。

お問合せ・ご相談

お問い合せフォームで24時間受け付けています。

現在、故人の相続税申告に関するサービスのみを提供しており、生前対策に関するご相談は承っておりません。

※自己申告を検討されている方で、内容確認のみを求める相談はご遠慮ください。

営業時間/定休日

営業時間

平日 9:00~20:00

土曜 9:00~18:00

(電話受付18時まで)

定休日

日曜・祝日

事前に連絡いただける場合、営業時間外・日曜祝日も対応しています。お気軽にご相談ください。

アクセス

〒158-0094

東京都世田谷区玉川2-4-1

レフィーユ二子玉川403

東急田園都市線「二子玉川」駅下車 東口より徒歩5分(玉川税務署近く)

車でお越しの場合、二子玉川ライズバーズモールP2駐車場のほか、近隣に複数のコインパーキングあり