世田谷区玉川2-4-1 レフィーユ二子玉川403 二子玉川駅から徒歩5分

三軒茶屋、千歳烏山、仙川、成城学園、千歳烏山、溝の口、武蔵小杉、渋谷、新宿ほか

/ 土曜9:00〜18:00

休業日:日曜・祝日

※事前予約で日祝対応します

相続税の負担を軽減する!8つの税額控除の使い方とポイント

こんにちは世田谷相続専門税理士事務所です。

相続税から控除できる各種の税額控除の概要やポイントを知りたい。

各相続人などの相続税を計算するときに、一定の要件の下、相続税から贈与税控除、配偶者の税額軽減、未成年者控除、障害者控除、相次相続控除、外国税額控除などの各種の税額控除が認められています。

本記事ではこれらの各種の税額控除について、要件、計算式やポイントなど概要をお伝えします。

この記事の目次

- 相続税の税額控除とは① 暦年課税分の贈与税額控除② 配偶者の税額軽減③ 未成年者控除④ 障害者控除⑤ 相次相続控除⑥ 外国税額控除⑦ 相続時精算課税分の贈与税額控除

⑧ 医療法人持分税額控除相続税の税額控除の順番相続税の計算におけるその他の控除基礎控除債務控除

まとめ

相続税の税額控除とは

相続税の税額控除とは

各相続人などの納める相続税は、算出相続税額から個々の事由に応じた税額控除を行います。税額控除は、相続税と贈与税の二重課税の排除や、その相続人等の人的な事情などにより設けられています。

税額控除には、つぎのものがあります。

- ① 暦年課税分の贈与税額控除

- ② 配偶者の税額軽減

- ③ 未成年者控除

- ④ 障害者控除

- ⑤ 相次相続控除

- ⑥ 外国税額控除

- ⑦ 相続時精算課税分の贈与税額控除

- ⑧ 医療法人持分税額控除

① 暦年課税分の贈与税額控除

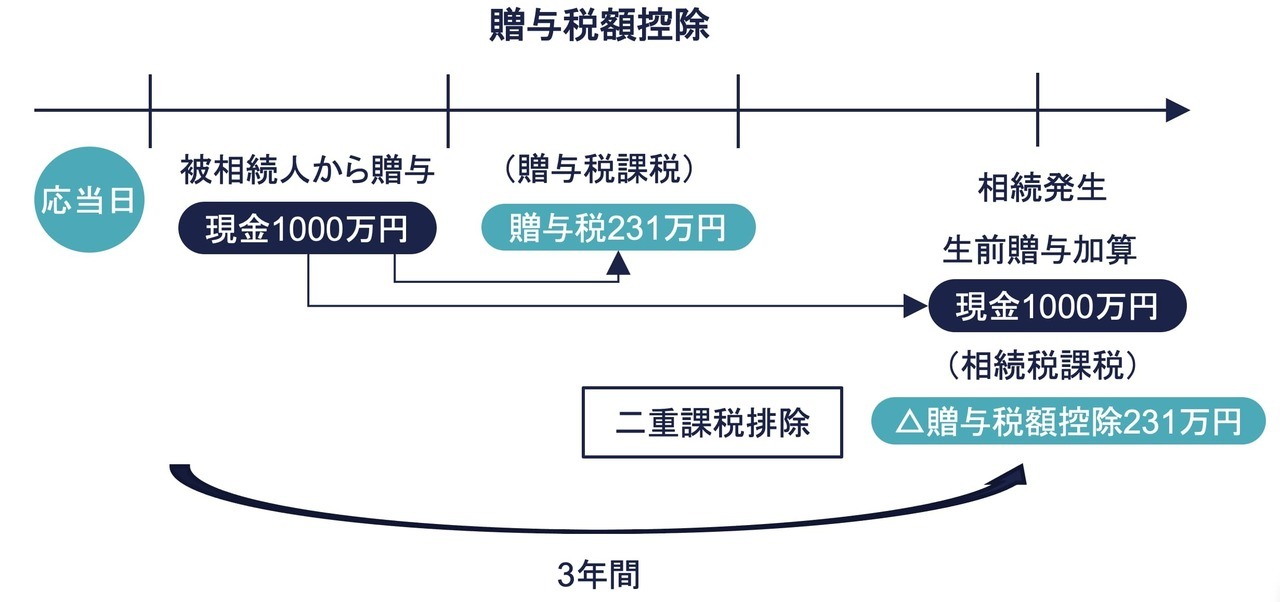

暦年課税分の贈与税額控除は、相続、遺贈や相続時精算課税制度にかかる贈与によって財産を取得した人に、相続開始前3年以内に被相続人から贈与を受けた贈与財産に課された贈与税がある場合、その人の相続税から贈与税額を控除する制度です。

相続開始前3年以内の贈与財産が生前贈与加算の対象とされることによる相続税と贈与税の二重課税を排除するために設けられています。

適用できる人・要件

- ① 生前贈与加算されていること

- ② 課された贈与税があること

控除できる金額

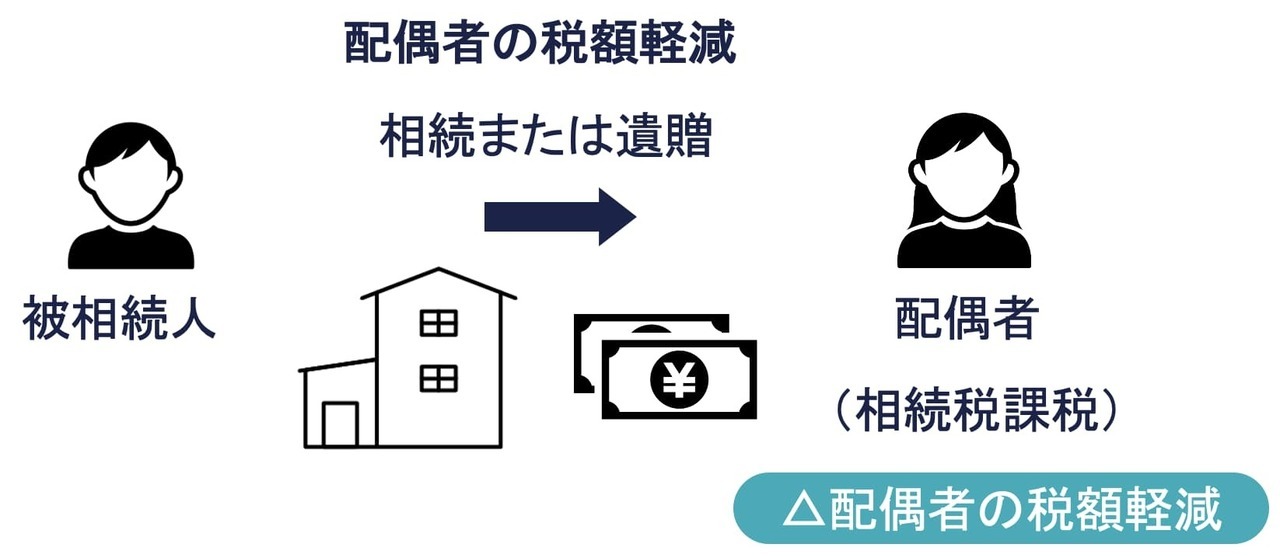

加算する年分ごとに、つぎの算式により計算した金額の合計額を控除します。

ポイント

- 課せられた贈与税には、課せられるべき贈与税も含まれます。贈与税申告を失念していたような場合でも贈与税控除の対象です。

相続開始前3年以内の贈与財産が生前贈与加算と贈与税額控除は以下の記事にてくわしく解説しています。

② 配偶者の税額軽減

配偶者の税額軽減は、被相続人の配偶者の実際に取得した遺産額が「課税価格の合計額 × 配偶者の法定相続分」または「1億6,000万円」のいずれか大きい金額まで、相続税がかからない制度です。

被相続人の亡くなった後の配偶者の生活保障や、被相続人の財産形成への配偶者の寄与などを考慮して配偶者の税額軽減は設けられています。

適用できる人・要件

- 相続または遺贈により財産を取得した配偶者

控除できる金額

控除額は、つぎの算式により計算した金額です。

-

㋑ 課税価格の合計額に配偶者の法定相続分を掛けて計算した金額または1億6,000万円のいずれか多い方の金額

-

㋺ 配偶者の課税価格(相続税の申告期限までに分割されていない財産の価額を除く)

ポイント

- 配偶者は相続を放棄していても適用があります。

- 正式な婚姻関係のある配偶者である必要があり、内縁関係の人には適用はありません。

- 婚姻期間にとくに定めはありません。

- 配偶者の税額軽減の適用により相続税がゼロになる人も、相続税の申告は必要です。

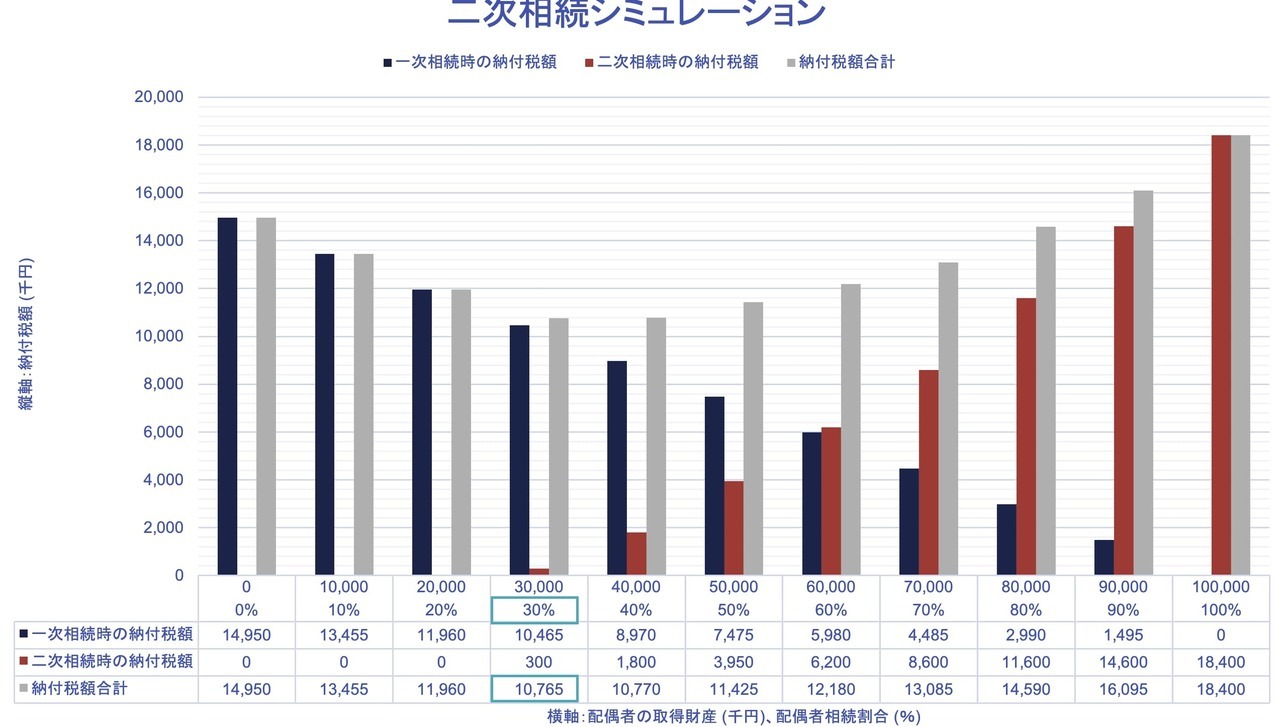

- 一次相続で配偶者が多くの財産を相続すると、二次相続(配偶者が亡くなった相続)の相続税が大きくなります。

ポイントの最後には気をつける必要があります。

たとえば相続人が配偶者、長男、二男の3人、被相続人の相続財産は、1億5,000万円のケース。配偶者が相続財産の全部を相続するか、少な目の法定相続分を相続するかで、一次相続と二次相続の相続税の合計額は698万円もの差が生じます。

配偶者の相続割合に応じた一次相続・二次相続にかかる相続税の推移を示したものが下のグラフです。

一次相続で配偶者が被相続人の相続財産のうち30%を相続した場合が、一次相続と二次相続のトータルの相続税をもっとも少なくできます。

一次相続で配偶者が多くの財産を相続した場合のデメリットは、以下の記事でくわしく解説しています。

③ 未成年者控除

未成年者控除は、相続人が18未満※の場合、その人の相続税から一定の金額を控除できる制度です。

※民法改正により成年年齢が20歳から18歳に引き下げられています。それに伴い2022年(令和4年)4月1日以後の相続等から未成年者控除の年齢要件が満20歳に達するまでから満18歳に達するまでに引き下げられました。

未成年者が成年になるまで養育費がかかる負担に配慮して設けられています。

適用できる人・要件

相続または贈与により財産を取得した人で、つぎのすべての要件を満たすものに適用があります。

- ① 相続税の無制限納税義務者であること

- ② 18歳未満であること

- ③ 被相続人の法定相続人(相続の放棄があった場合、その放棄がなかったものとした場合の相続人)であること

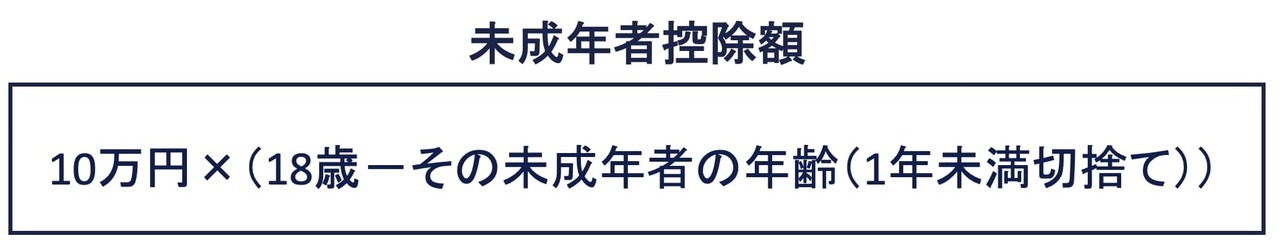

控除できる金額

控除額は、10万円に相続開始日からその人が満18歳に達するまでの年数を掛けて計算した金額です。

たとえば未成年者が17歳の場合、以下のように10万円が未成年者控除額と計算できます。

- 10万円 ×(18歳ー17歳)=10万円

ポイント

- 未成年者がまったく財産を取得しないと、障害者控除の適用を受けられません。

- 未成年者の相続税から控除しきれない場合は、未成年者の扶養親族の相続税から控除できます。

- 未成年者控除を適用して相続税がゼロの場合、相続税の申告は不要です。

- 遺産分割協議で未成年者と親権者と相続人の利益が相反する場合、特別代理人の選任が必要です。

適用対象者が満18歳未満に引き上げられたことに、過去に未成年者控除の適用を受けていた場合、計算が難しくなるかもしれません。以下の記事でくわしい計算方法を解説しています。

関連記事

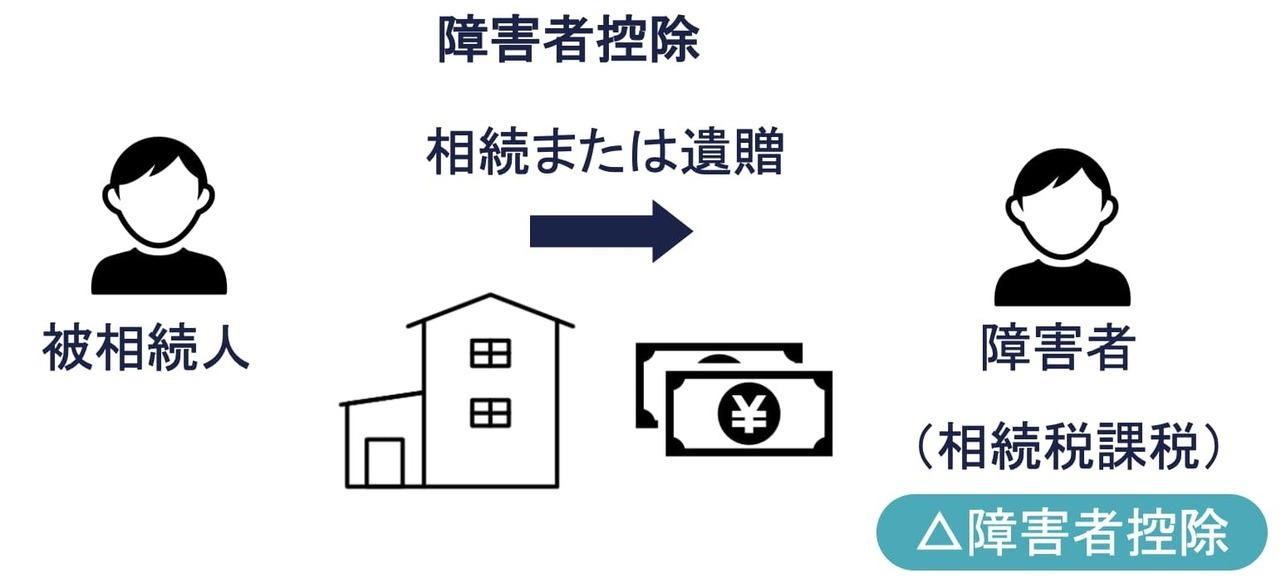

④ 障害者控除

障害者控除は、相続、遺贈や相続時精算課税にかかる贈与により財産を取得した人が、障害者かつ相続人の場合、その人の相続税から、一定の金額を控除できる制度です。

障害者は、健常者よりも生活費が必要となるといった特殊な事情に配慮し規定が設けられています。

控除できる人・要件

相続または贈与により財産を取得した人で、つぎのすべての要件を満たすものに適用があります。

- ① 国内に住所があること

- ② 相続税の無制限納税義務者であること

- ③ 85歳未満であること

- ④ 法定相続人(相続の放棄があった場合、その放棄がなかったものとした場合の相続人)であること

- ⑤ 障害者であること

障害者の範囲

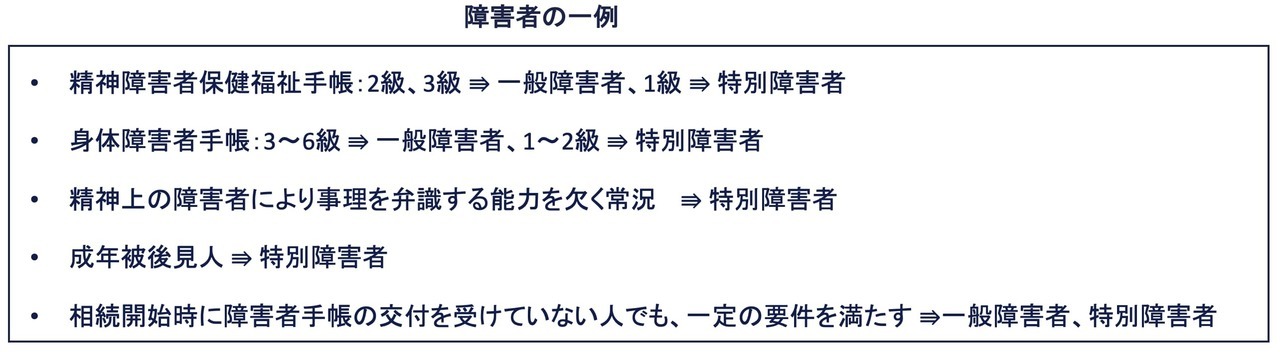

障害者とはたとえば以下のような人をいいます。

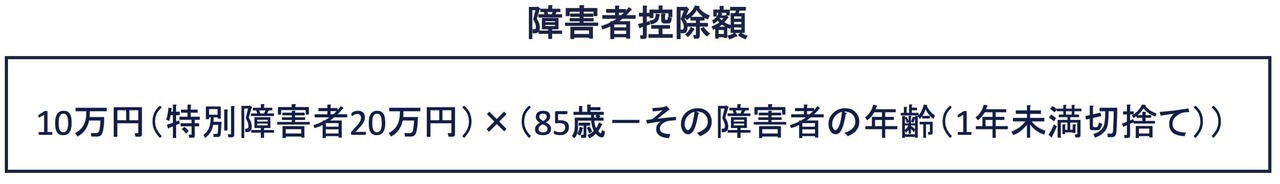

控除できる金額

控除額は、10万円(特別障害者は20万円)に相続開始日からその人が満85歳に達するまでの年数を掛けて計算した金額です。

ポイント

- 障害者がまったく財産を取得しないと、障害者控除の適用を受けられません。

- 障害者の相続税から控除しきれない場合は、その扶養親族の相続税から控除できます。

- 相続開始時に障害者手帳がなくても、一定の要件により適用を受けられる場合があります。

- 成年被後見人は特別障害者の対象です。

- 障害者控除を適用して相続税がゼロの場合、相続税の申告は不要です。

障害者控除は、障害者の方が財産を取得しないと適用を受けられません。障害者の方に財産を取得させるのは心配という方は、ぜひ以下の記事を参考ください。少額でも相続した方がよいかもしれません。

関連記事

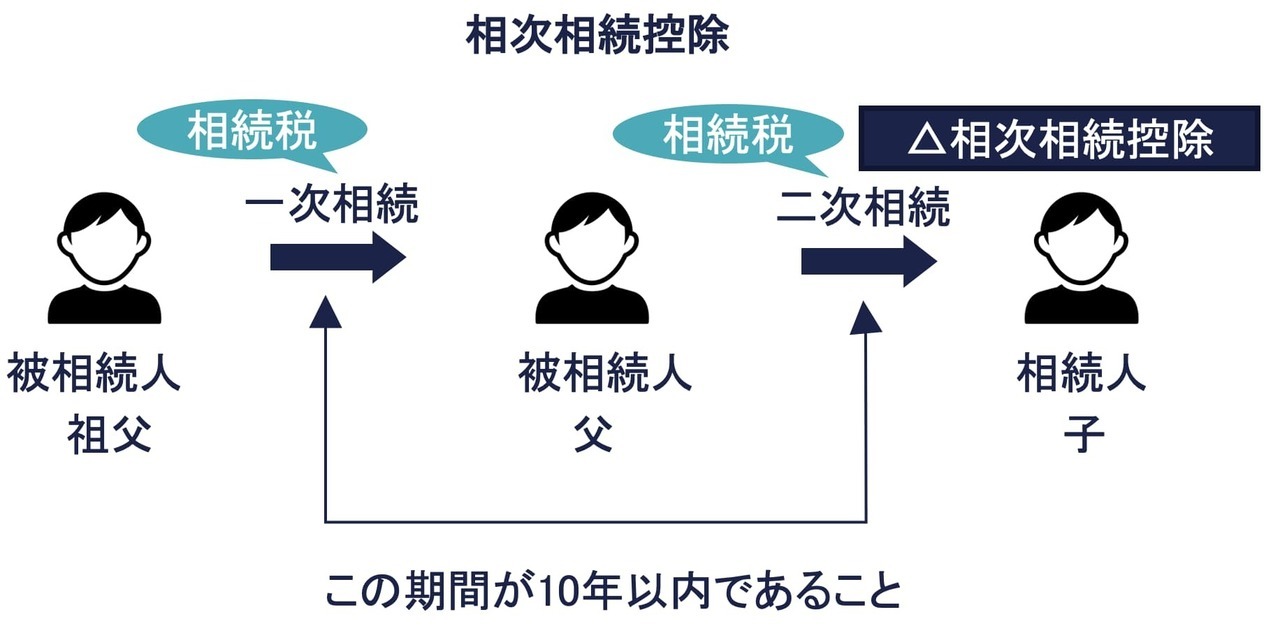

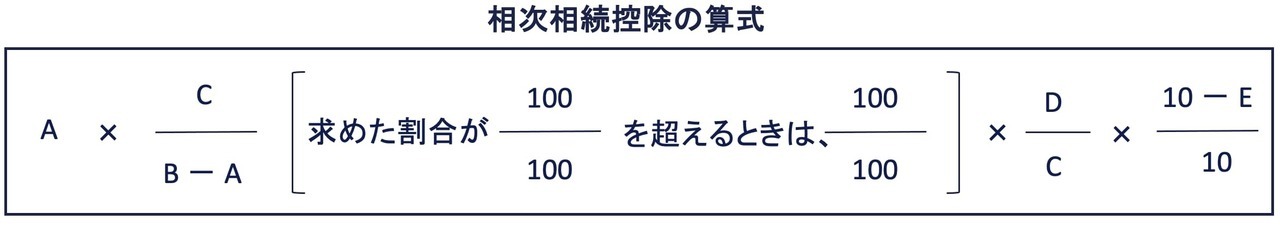

⑤ 相次相続控除

相次相続控除は、今回の相続(二次相続)開始前10年以内に、被相続人が相続、遺贈や相続時精算課税にかかる贈与により財産を取得し相続税が課せられた場合(一次相続)、二次相続の被相続人から相続、遺贈や相続時精算課税にかかる贈与により財産を取得した人の相続税から一定の金額を控除する制度です。

短期間に重ねて相続が開始した場合、同じ財産に何回も相続税が課されます。短期間に重ねて相続があった場合と、長期間にわたって相続があった場合との税負担の調整を図るため相次相続控除が設けられています。

適用できる人・要件

- ① 被相続人の相続人であること

- ② 今回の相続(二次相続)開始前10年以内に開始した相続(一次相続)により、被相続人が財産を取得し、相続税が課されていること

ポイント

- 相続人に限定されているため、相続を放棄した人や相続権を失った人に適用はありません。

- 二次相続の被相続人が、一次相続で相続を放棄していた場合、適用はありません。

控除できる金額

控除額は、つぎの算式により計算した金額です。

- A:二次相続の被相続人が一次相続のときに課された相続税額

- B:二次相続の被相続人が一次相続で取得した純資産価額

- C:二次相続で財産を取得したすべての人の純資産価額の合計額

- D:相次相続控除の適用要件を満たす相続人の純資産価額

- E:一次相続から二次相続までの期間(1年未満切り捨て)

相次相続控除の計算方法は、以下の関連記事で解説しています。

関連記事

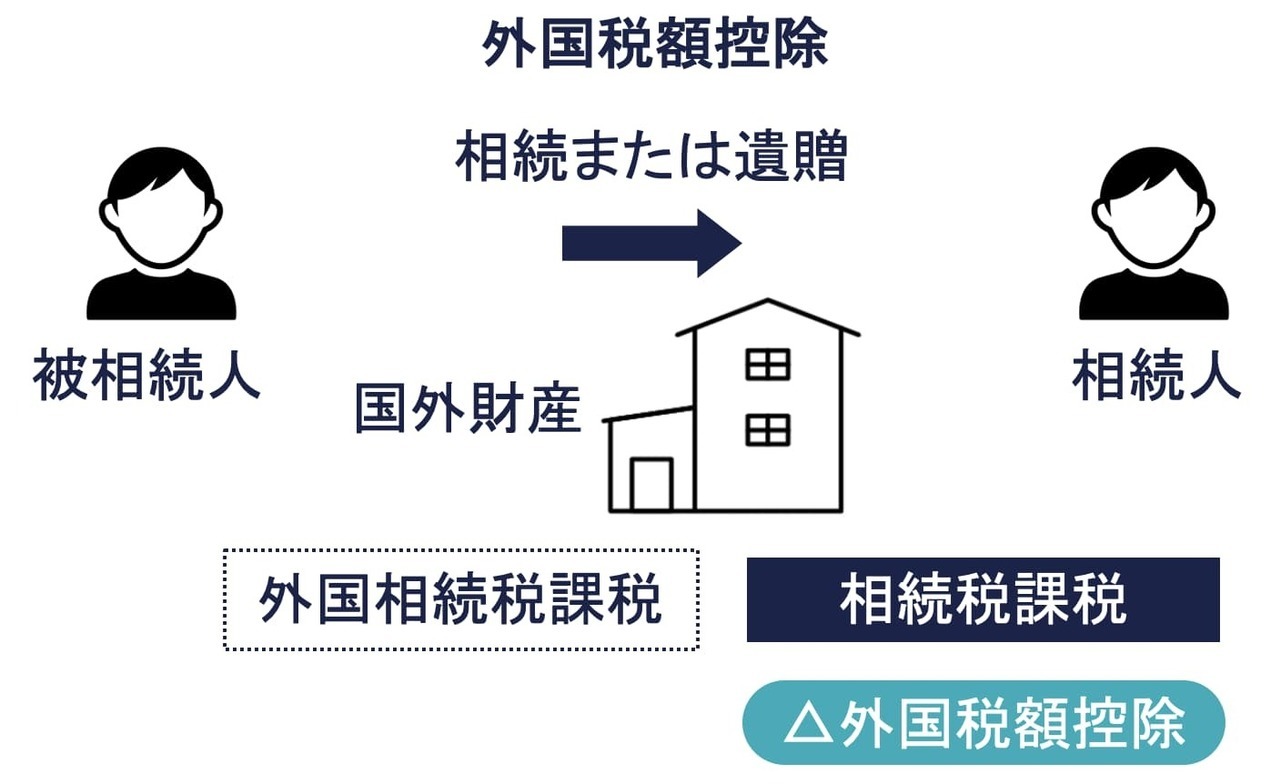

⑥ 外国税額控除

外国税額控除は、相続、遺贈や相続時精算課税にかかる贈与により外国の財産を取得したため、国外の財産に外国で相続税に相当する税金が課されたとき、その人の相続税から一定の金額を控除する制度です。

相続などにより取得した国外財産は、日本の相続税が課されるだけでなく、その国の法令による相続税などが課されることがあります。国外財産に日本とその国の税金が二重に課税されることとなるため、税額を調整するため、外国税額控除が設けられています。

適用できる人・要件

国外財産を取得した人が以下の要件を満たしている必要があります。

- ① 相続または遺贈により取得したこと

- ② ①により取得した財産が国外にあること

- ③ ①により取得した財産が、その国の相続税などの税金が課されていること

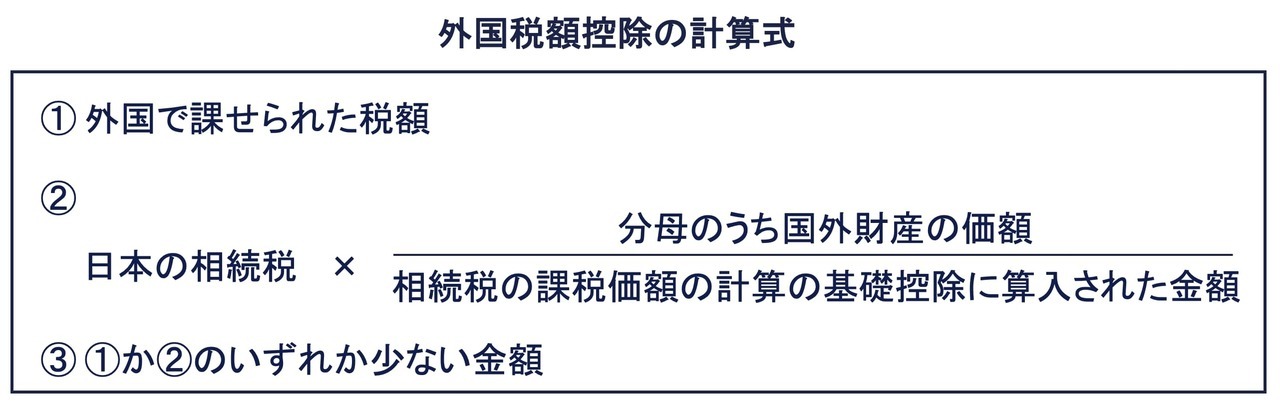

控除できる金額

控除額は、つぎの算式により計算した金額です。

ポイント

- 国際的な二重課税が生じていない場合は外国税額控除の適用はありません。

関連記事

⑦ 相続時精算課税分の贈与税額控除

相続時精算課税分の贈与税額控除は、相続時精算課税適用者に相続時精算課税適用財産に課された贈与税がある場合、その人の相続税からその贈与税に相当する金額を控除する制度です。

適用できる人・要件

- 相続時精算課税適用者に相続時精算課税適用財産に課された贈与税があること

控除できる金額

相続時精算課税の適用を受けて課せられた贈与税額を控除します。

ポイント

- 相続税から控除しきれない金額がある場合、その控除しきれない金額の還付を受けられます。

- 還付を受けるためには、納付する相続税がなくても、相続税の申告をする必要があります。

⑧ 医療法人持分税額控除

医療法人の持ち分を相続や遺贈により取得し、相続開始のときから相続税額の申告期限までに放棄した場合で、一定の要件を満たすときに、放棄した持分の額に対応する部分の相続税額に相当する金額を控除できます。

相続税の税額控除の順番

相続税の税額控除はつぎの順序により行います。

- ① 暦年課税分の贈与税額控除

- ② 配偶者の税額軽減

- ③ 未成年者控除

- ④ 障害者控除

- ⑤ 相次相続控除

- ⑥ 外国税額控除

- ⑦ 相続時精算課税分の贈与税額控除

- ⑧ 医療法人持分税額控除

①から⑥までの税額控除を順番に控除していき相続税がマイナスになる場合は、納める相続税はゼロです。①から⑦までで相続税から控除しきれない金額がある場合、相続税の還付を受けられます。

⑧ 医療法人持分税額控除について、①から⑦まで計算していき相続税額に残額があるときは、その金額を限度として控除できます。相続税額がゼロまたは控除しきれない金額があるときは、医療法人持分税額控除額はゼロです。

相続税の計算におけるその他の控除

相続税の計算上、税額控除以外の控除に基礎控除と債務控除があります。

基礎控除

相続税の計算上、基礎控除額は相続税の課税最低限の価額です。課税価額の合計額(遺産総額)が基礎控除以下の場合、相続税は課税されず、相続税の申告も不要です。

基礎控除額は、つぎの算式により計算します。

- 基礎控除額 = 3,000万円 + 600万円 × 法定相続人の数

たとえば相続人が妻と子供2人の場合は、法定相続人は3人です。基礎控除額は =3,000万円 + 600万円 × 3人 = 4,800万円と計算できます。課税価格の合計額が4,800万円以下であれば、相続税の申告は不要です。

債務控除

相続税は正味財産に課税することとされています。そのため相続税の計算上、相続人などが負担した借入金といった債務の金額は、取得価額から控除します。

民法では、相続人などは原則、被相続人の財産の一切の権利義務を承継すると規定されています。そこで相続税法でも、積極財産から消極財産を控除した正味財産に対して課税することとされています。

相続税申告でお悩みの方は、お気軽にご相談ください

現在、故人の相続税申告に関するサービスのみを提供しており、生前対策に関するご相談は承っておりません。

電話受付時間 平日・土曜 9:00〜18:00

※ ご自身で申告を予定されている方からのご相談には対応していないため、問い合わせはお控えください。また、ホームページに掲載している記事に関する質問は、ご遠慮しています。

お問合せ・ご相談

お問い合せフォームで24時間受け付けています。

現在、故人の相続税申告に関するサービスのみを提供しており、生前対策に関するご相談は承っておりません。

※自己申告を検討されている方で、内容確認のみを求める相談はご遠慮ください。

営業時間/定休日

営業時間

平日 9:00~20:00

土曜 9:00~18:00

(電話受付18時まで)

定休日

日曜・祝日

事前に連絡いただける場合、営業時間外・日曜祝日も対応しています。お気軽にご相談ください。

アクセス

〒158-0094

東京都世田谷区玉川2-4-1

レフィーユ二子玉川403

東急田園都市線「二子玉川」駅下車 東口より徒歩5分(玉川税務署近く)

車でお越しの場合、二子玉川ライズバーズモールP2駐車場のほか、近隣に複数のコインパーキングあり