世田谷区玉川2-4-1 レフィーユ二子玉川403 二子玉川駅から徒歩5分

三軒茶屋、千歳烏山、仙川、成城学園、千歳烏山、溝の口、武蔵小杉、渋谷、新宿ほか

/ 土曜9:00〜18:00

休業日:日曜・祝日

※事前予約で日祝対応します

障害者控除で相続税が軽減!申告不要のケースもあるって本当?

こんにちは世田谷相続専門税理士事務所です。

障害者控除は、障害者に大きな支援を提供する税制措置ですが、制度を正しく理解していないとその恩恵を逃すことがあります。

たとえば、障害者控除の適用を受けるためには、障害者が相続財産を引き継ぐことが必須ですが、資産管理が難しいことを理由に相続を避ければ、控除の機会を逃してしまいます。また、障害者本人のが使いきれない控除額は、扶養義務者の相続税から差し引くことが可能ですが、この規定を知らないために活用されないこともあります。

記事では、障害者控除の基本的な要件から計算方法、注意点に至るまでを詳しく解説し、どのようにしてこの制度を最大限に活用できるかをご紹介します。

税額控除の全体像は以下の記事を参照ください。

この記事の目次

- 相続税の障害者控除とは障害者控除の要件①相続または遺贈により財産を取得したこと②相続開始時に障害者であること③居住無制限納税義務者であること④法定相続人であること⑤85歳未満であること障害者の範囲一般障害者特別障害者障害者控除額の計算例1.基本的な計算例2.過去に障害者控除を受けている場合3.前回から障害の程度が重くなった場合4.控除額が大きく障害者本人で使い切れない場合必要書類障害者控除に関するQ&AQ 相続を放棄しても控除を受けられますか?Q 障害者の判定はいつで行われますか?Q 相続開始時に障害者手帳がなくても控除を受けられますか?Q 療育手帳を持っている場合、控除を利用できますか?Q 成年被後見人は控除を受けられますか?Q 要介護状態でも控除を受けることは可能ですか?Q 相続税がゼロの場合、申告は不要ですか?Q 期限後申告や修正申告、更生の請求でも控除を適用できますか?Q 遺産が未分割の場合でも控除を適用できますか?Q 配偶者控除と障害者控除は併用できますか?Q 障害者が財産を取得しない場合、控除は適用できますか?

相続税の障害者控除とは

相続税の障害者控除は、障害者が相続や遺贈によって財産を受け取る場合、納付額から、10万円(特別障害者の場合は20万円)に、その障害者が85歳になるまでの年数をかけた金額を差し引いて計算します。この制度は、障害者が生活費が多くかかることを考慮して設けられました。

障害者控除の要件

障害者控除を受けるためには、次の条件をすべて満たす必要があります。

- ①相続または遺贈により財産を取得したこと

- ②相続開始時に障害者であること

- ③居住無制限納税義務者であること

- ④法定相続人であること

- ⑤85歳未満であること

①相続または遺贈により財産を取得したこと

障害者控除を受けるためには、障害者が財産を相続または遺贈で取得する必要があります。財産を取得しないと控除を受けられないため、適用を受けるためには少額でも財産を取得する必要があります。

②相続開始時に障害者であること

障害者控除の対象となるには、相続時に障害者である必要があります。

障害者手帳を持っている場合は証明されます。手帳がない場合は、申告時に手帳の交付を受けているか、申請中であり、相続開始時に障害があることを診断書等で証明する必要があります。診断書が要件を満たす場合は、速やかに手帳の申請をし、間に合わない場合は診断書を申告書に添付して提出します。

国税庁 基通19の4-3 障害者として取り扱うことができる者

③居住無制限納税義務者であること

障害者控除を受けるには、居住無制限納税義務者である必要があります。そのため、以下のような人には障害者控除の適用はありません。

- 非居住無制限納税義務者

- 居住制限納税義務者

- 非居住制限納税義務者

国外に住所を有する人には障害者控除が適用されません。また、日本に住所を有していても、日本との関わりが薄いと判断される制限納税義務者にも適用されません。納税義務者については、以下の記事を参照ください。

未成年者控除は、死亡した人の住所が国内であれば、法定相続人が国内に住んでいなくても適用されます。しかし、障害者控除は、法定相続人が国内に住んでいない場合には適用されません。

特定納税義務者で国内に住所があれば控除を利用できます。

④法定相続人であること

障害者控除を受けるには、法定相続人であることが必要です。民法上の相続人ではありません。財産を受け取った人が相続を放棄し、民法上の相続人でなくなっても、法定相続人であれば控除を受けられます。また、遺贈を受けた場合も法定相続人であれば、適用を受けられます。

⑤85歳未満であること

障害者控除を受けるには、85歳未満であることが必要です。

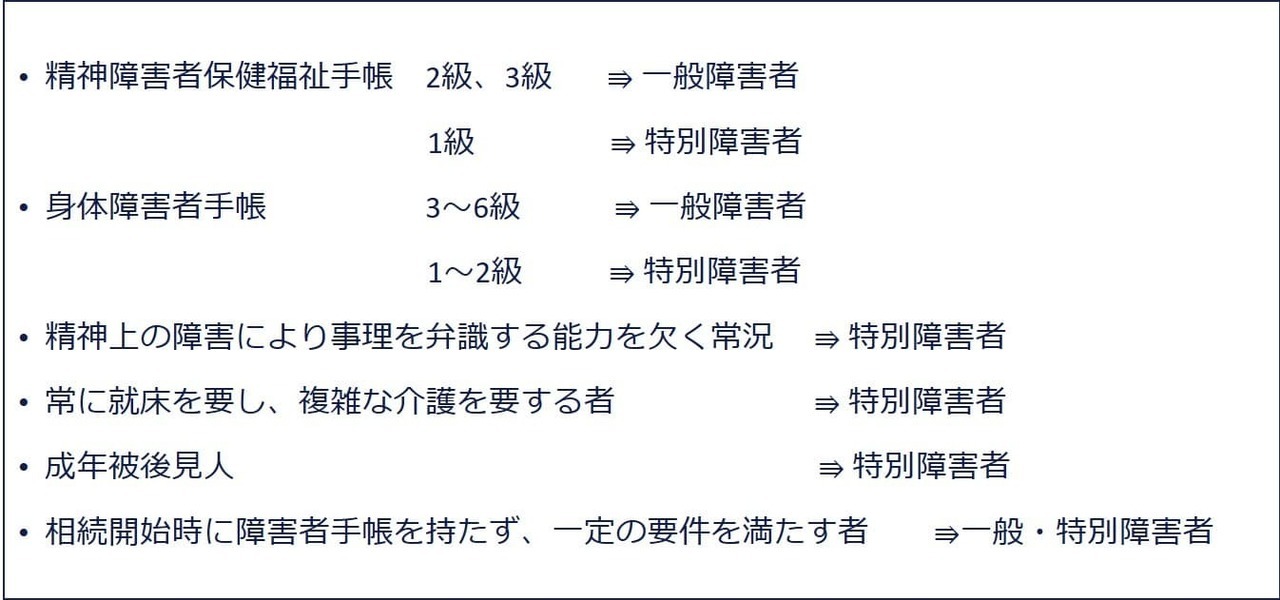

障害者の範囲

障害者とは精神または心身に障害がある一定の人をいい、特別障害者とは、障害者のうち精神または身体に重度の障害のある一定の人をいいます。

一般障害者

-

① 精神上の障害により事理を弁識する能力を欠く常況にある者、精神保健指定医等の判定により知的障害者と判定された者

-

② 精神障害者保健福祉手帳の交付を受けている者(障害等級が2級または3級)

-

③ 身体障害者手帳に身体上の障害があると記載されている者(障害の程度が3級から6級)

-

④ 戦傷病者手帳の交付を受けている者

-

⑤ 負傷または疾病が原子爆弾の傷害作用に起因する旨の厚生労働大臣の認定を受けている者

-

⑥ 精神または身体に障害のある65歳以上の者で、その障害の程度につき市区町村長から一定の認定を受けている者

-

⑦ 常に就床を要し複雑な介護を要する者のうち、市区町村長等から一定の認定を受けている者

国税庁 基通19の4-1 一般障害者の範囲

特別障害者

-

① 一般障害者①のうち精神上の障害により事理を弁識する能力を欠く常況にある者、重度の知的障害者と判定された者

-

② 一般障害者②のうち障害等級が1級の者

-

③ 一般障害者③のうち障害の程度が1級または2級の者

-

④ 一般障害者④のうち精神上または身体上の障害の程度が特別項症から第三項症までの者

-

⑤ 一般障害者⑤と同じ

-

⑥ 一般障害者⑥のうち障害の程度が一定以上であることにつき市区町村長から認定を受けている者

-

⑦ 一般障害者⑦のうち障害の程度が一定以上であることにつき市区町村長から認定を受けている者

国税庁 基通19の4-2 特別障害者の範囲

この他、成年被後見人や、相続開始時に障害者手帳の交付を受けていない場合でも、一定の条件を満たせば障害者控除の適用が可能です。条件は、申告時に手帳の交付を受けているか申請中であること、及び医師の診断書等により相続開始時に手帳に記載される程度の障害があることが証明される必要があります。

障害者控除額の計算例

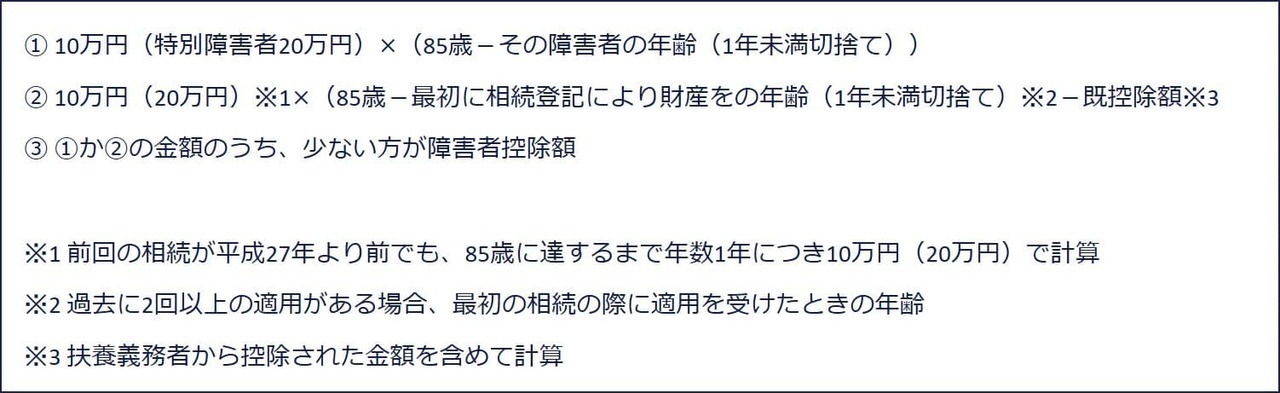

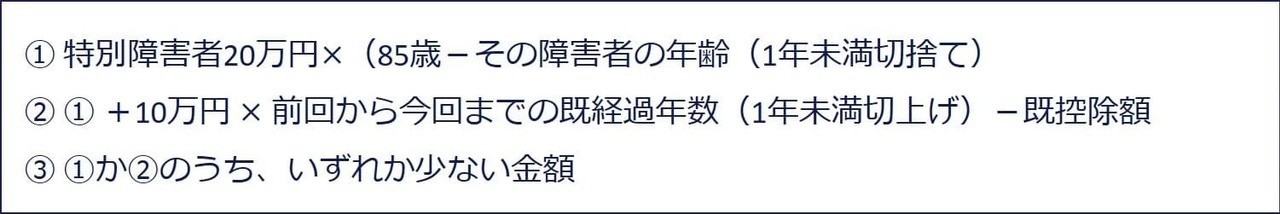

障害者控除の計算式は次の通りです。

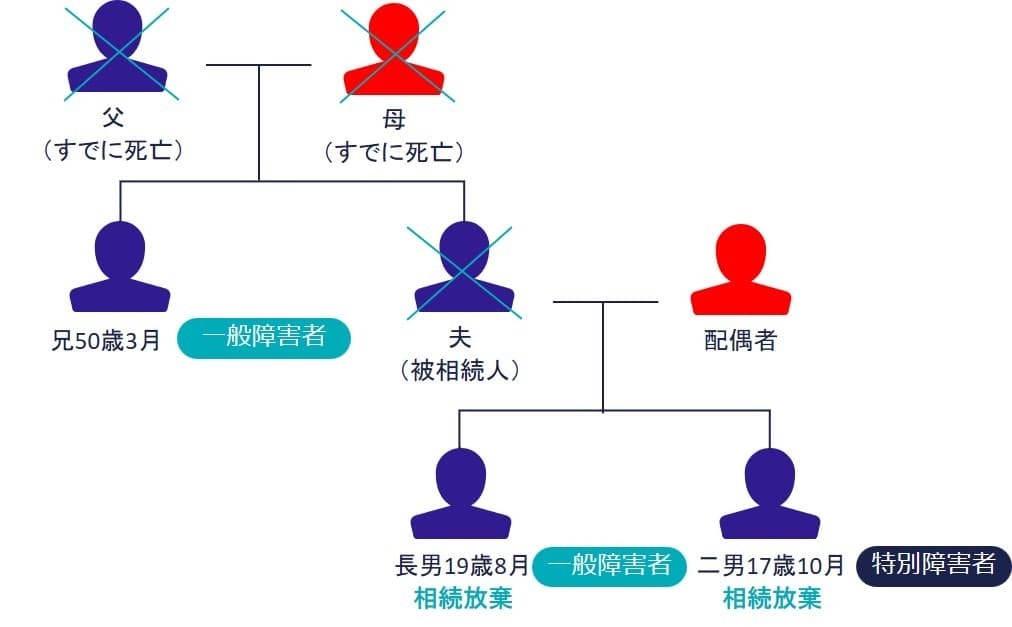

1.基本的な計算例

長男と兄は一般障害者、二男は特別障害者です。兄は遺贈により財産を取得し、長男と次男は相続を放棄して遺贈で財産を取得しています。

障害者控除額は以下の通りです。

- 長男:660万円

- 二男:1,360万円

- 兄:適用なし

相続を放棄しても、法定相続人であれば障害者控除が適用されます。長男と二男は法定相続人のため、遺贈により取得した財産に障害者控除を適用できます。兄は法定相続人ではないため、障害者控除の適用はありません。

2.過去に障害者控除を受けている場合

障害者が2回以上相続した場合、各相続で障害者控除が適用されます。前回の相続で控除されなかった金額が今回の相続での控除の上限となります。そのため、過去の相続で全額の控除を受けていた場合、今回の相続では控除は受けられません。

二次相続時の例です。

- 1回目:1998年の一次相続時、2歳の一般障害者である長男には300万円の控除が適用

- 2回目:2020年の二次相続時、24歳の長男には530万円の控除が適用

1回目の相続(一次相続)

1回目の相続(一次相続)のとき、長男は、父の一次相続時に、障害者控除額の計算式を用いて算出される498万円(=6万円×(85歳-2歳))のうち300万円を相続税の控除に使用しました。

障害者控除は段階的に引き上げられています。父が亡くなった1998年の一般障害者の控除額は年間6万円です。

2回目の相続(二次相続)

2回目の相続(二次相続)の控除額の計算は次の通りです

① 610万円:10万円 ×(85歳 - 24歳)

② 530万円:10万円 ×(85歳 - 2歳) - 1回目の既控除額300万円

①>② 控除額530万円

- ①の金額は通常通りに計算されます。過去の相続の有無に関わらず同じ方法が適用されます。

- ②の金額は、前回の相続が平成27年以前であっても、85歳に達するまで1年ごとに10万円(20万円)で計算されます。

3.前回から障害の程度が重くなった場合

前回の相続時より障害の程度が重くなる場合もあります。その場合、一般障害者から特別障害者に変わった場合の計算例を確認します。

二次相続時の例です。

- 1回目:2011年の一次相続時、15歳の長男は一般障害者で、控除額330万円を使用

- 2回目:2020年の二次相続時、24歳になった長男は特別障害者で、控除額830万円を使用

1回目の相続(一次相続)

父の死後の一次相続で、長男は420万円の障害者控除のうち330万円を使用しています。420万円は、6万円×(85歳-15歳)で計算したものです。

2回目の相続(二次相続)

2回目の相続(二次相続)の控除額の計算は次の通りです。

- ① 20万円 ×(85歳ー40歳)=900万円

- ② ①+10万円 ×26歳※ ー 1回目の既控除額330万円=830万円

- ③ ①>② ∴ 障害者控除額830万円

※15歳1月~40歳2月 25年1月 → 26年

①は原則的な方法により計算します。この計算は、過去の相続の有無に関わらず変わりません。

上記より、二次相続時、長男の障害者控除額は830万円です。

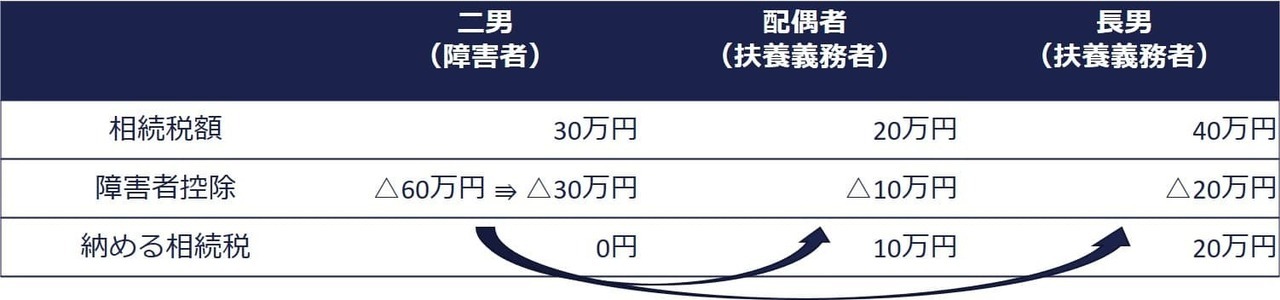

4.控除額が大きく、障害者本人で使い切れない場合

障害者控除で本人が使い切れない分は、扶養義務者の相続税額から控除可能です。扶養義務者には、配偶者、直系血族、兄弟姉妹、家庭裁判所によって認められた3親等内の親族、同一生計の3親等内の人が含まれます。

扶養義務者には相続人のような順位はなく、配偶者が最優先である必要はありません。また、実際に扶養しているかどうかは問われず、扶養義務者の身分があれば控除が可能です。扶養義務者が複数いる場合、控除額は分割協議で自由に配分できます。協議が成立しない場合は、各扶養義務者の相続税額に応じて控除額を按分します。

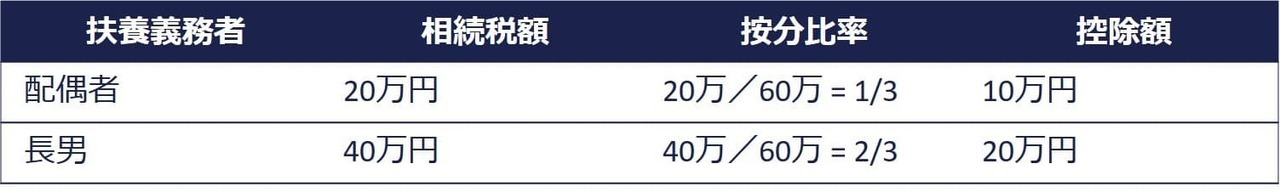

以下、扶養義務者全員で控除額を決定しなかった場合の、各扶養義務者の控除金額の計算例です。

二男の障害者控除額が60万円と算定されましたが、本人の相続税が30万円のため、30万円の控除できない分が生じます。この控除できない分を、扶養義務者の相続税額に基づいて按分し、各扶養義務者から控除する金額を次のように算定します。

このようにして、各扶養義務者から控除する控除額が決定されます。

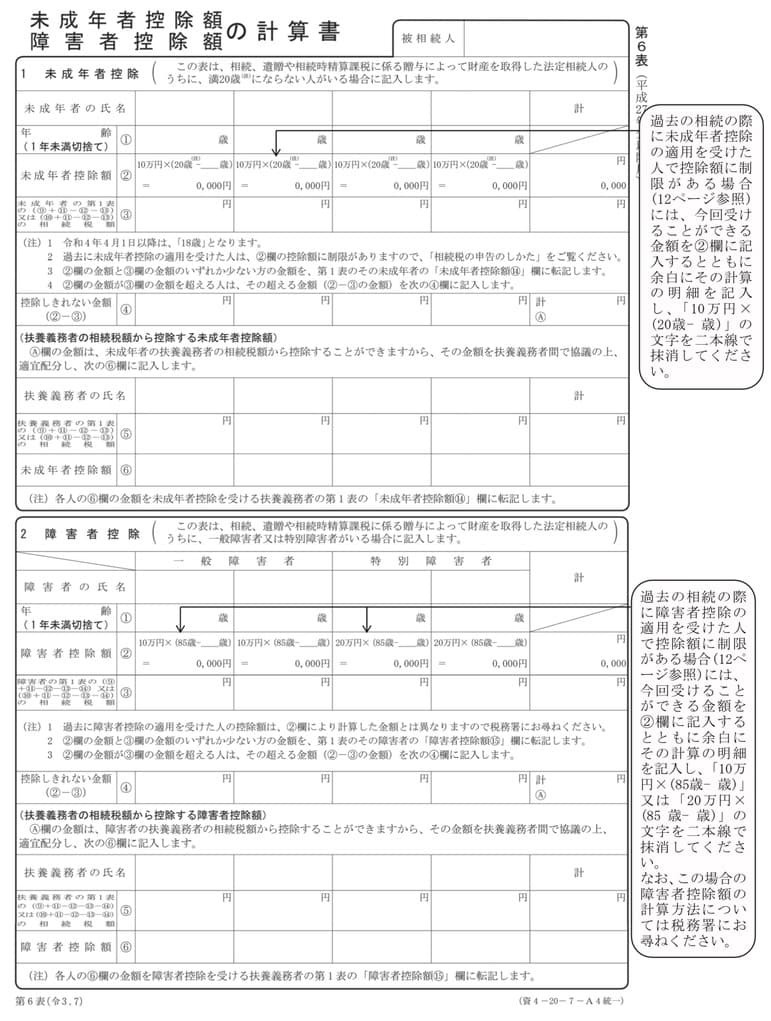

必要書類

障害者控除を申請する際には、相続税の申告書に「第6表 未成年者控除・障害者控除額の計算書」を含める必要があります。また、障害者であることを証明するために、障害者手帳のコピーや医師の診断書などの要件を満たしていることを証明する書類を申告書に添付します。

障害者控除に関するQ&A

障害者控除適用に関するQAです。

Q 相続を放棄しても控除を受けられますか?

A はい、法定相続人であれば、相続を放棄しても遺贈により財産を取得した受遺者は障害者控除の適用を受けることができます。

Q 障害者の判定はいつで行われますか?

A 障害者の判定は相続開始日に行われます。この日に障害者手帳の交付を受けていなくても、障害者控除の適用が可能な場合があります。

Q 相続開始時に障害者手帳がなくても控除を受けられますか?

A はい、相続開始時に障害者手帳の交付を受けていない場合でも、一定の条件を満たせば障害者控除の適用が可能です。条件は、申告時に手帳の交付を受けているか申請中であること、及び医師の診断書等により相続開始時に手帳に記載される程度の障害があることが証明される必要があります。

国税庁 基通19の4-3 障害者として取り扱うことができる者

Q 療育手帳を持っている場合、控除を利用できますか?

A はい、療育手帳を持っている人も障害者控除の適用を受けることができます。療育手帳は知的障害のある人に交付されるものです。

特別障害者で障害が重度の場合は「A(マルA、A2)など」と表示し、一般障害者の場合は「B」などと表示します。また、療育手帳の呼称は自治体により「愛護手帳」、「愛の手帳」、「みどりの手帳」などと異なります。

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1160_qa.htm

Q 成年被後見人は控除を受けられますか?

A はい、成年被後見人も障害者控除の適用を受けることができます。

成年被後見人は、「「精神上の障害により事理を弁識する能力を欠く常況にある者」として家庭裁判所から後見開始の審判を受けた人です。国税庁によると、成年被後見人も特別障害者に該当し、障害者控除の適用を受けられるとしています。障害者の認定がなくても控除の適用を忘れないようにしましょう。

別紙 成年被後見人の相続税における障害者控除の適用について|国税庁

Q 要介護状態でも控除を受けることは可能ですか?

A はい、介護認定だけでは障害者控除を利用できませんが、要介護状態の方も市区町村から「障害者控除対象者認定書」を受け取り、障害者控除対象者として認められた場合、控除を利用できます。

要介護の方は、常に寝たきりで介護を必要とするなど、生活上の困難が障害者と変わらるところがないと考えられるからです。相続人の中に介護を受けている方がいる場合、市区町村に問い合わせみることをお勧めします。

Q 相続税がゼロの場合、申告は不要ですか?

A 障害者の相続税が障害者控除によりゼロになった場合、その障害者の相続税の申告は不要です。ただし、他の相続人に納付すべき相続税がある場合は、その人は申告する義務があります。

障害者控除により相続税がゼロになれば、遺産総額が基礎控除を超えていても申告義務はありません。これは相次相続控除や未成年者控除、外国税額控除も同様です。ただし、小規模宅地等や配偶者控除の特例を適用する場合は、申告が必要なため、ご注意ください。

相次相続控除ってどういうもの?記載例付きでわかりやすく解説!

なお、過去に障害者控除を受けた人が再び相続時に控除を利用する場合、以前の控除額を知っていないと、次の相続で控除額の計算ができません。相続税の申告をしない場合であっても、過去の相続税や控除額を記録しておくことが重要です。

Q 期限後申告や修正申告、更生の請求でも控除を適用できますか?

A はい、障害者控除は期限内申告の要件がないため、期限後申告、修正申告、更正の請求でも適用が可能です。

Q 遺産が未分割の場合でも控除を適用できますか?

A はい、遺産が未分割の状態でも障害者控除を適用することができます。小規模宅地や配偶者控除の特例のような遺産が未分割であることによる適用の制限はありません。

Q 配偶者控除と障害者控除は併用できますか?

A はい、配偶者が障害者である場合、配偶者控除と障害者控除を併用することができます。また、配偶者の相続税が税額軽減でゼロになった場合、未使用の障害者控除額を他の扶養義務者の相続税から控除できます。

Q 障害者が財産を取得しない場合、控除は適用できますか?

A いいえ、障害者控除はその障害者が相続または遺贈により財産を取得することが前提です。障害者が財産を一切相続しない場合、控除の適用はありません。

障害者が財産を全く相続しない場合、本人だけでなく、扶養義務者の相続税からも控除できません。対策として、障害者が少額でも財産を相続すれば、相続税から控除しきれない金額を扶養義務者の相続税からも控除できます。

また、障害者に財産管理が心配な場合は、代償分割を利用して、障害者には管理しやすい現金を、他の相続人には維持管理が難しい不動産を相続させることも一つの方法です。

相続税申告でお悩みの方は、お気軽にご相談ください

現在、故人の相続税申告に関するサービスのみを提供しており、生前対策に関するご相談は承っておりません。

電話受付時間 平日・土曜 9:00〜18:00

※ ご自身で申告を予定されている方からのご相談には対応していないため、問い合わせはお控えください。また、ホームページに掲載している記事に関する質問は、ご遠慮しています。

お問合せ・ご相談

お問い合せフォームで24時間受け付けています。

現在、故人の相続税申告に関するサービスのみを提供しており、生前対策に関するご相談は承っておりません。

※自己申告を検討されている方で、内容確認のみを求める相談はご遠慮ください。

営業時間/定休日

営業時間

平日 9:00~20:00

土曜 9:00~18:00

(電話受付18時まで)

定休日

日曜・祝日

事前に連絡いただける場合、営業時間外・日曜祝日も対応しています。お気軽にご相談ください。

アクセス

〒158-0094

東京都世田谷区玉川2-4-1

レフィーユ二子玉川403

東急田園都市線「二子玉川」駅下車 東口より徒歩5分(玉川税務署近く)

車でお越しの場合、二子玉川ライズバーズモールP2駐車場のほか、近隣に複数のコインパーキングあり