世田谷区玉川2-4-1 レフィーユ二子玉川403 二子玉川駅から徒歩5分

三軒茶屋、千歳烏山、仙川、成城学園、千歳烏山、溝の口、武蔵小杉、渋谷、新宿ほか

/ 土曜9:00〜18:00

休業日:日曜・祝日

※事前予約で日祝対応します

二世帯住宅にも使える!小規模宅地の特例を13ケースで解説

こんにちは、世田谷相続専門税理士事務所です。

本記事では小規模宅地等の特例のうち二世帯住宅の論点をお伝えします。二世帯住宅の構造上の要件に加えて取得者の要件も一緒に検討できるように作成しました。理解しやすいようにケース別に解説しています。ぜひ参考にしてみてください。

この記事の目次

- 二世帯住宅で小規模宅地等の特例を使うための要件区分所有建物登記のない二世帯住宅配偶者がいるケース① 配偶者が取得(○)② 生計一の子が取得(○)③ 生計別の子が取得(○)④ 生計一の子が取得・共有(○)⑤ 配偶者と生計別の子が土地を共有で取得(○)⑥ 住宅内部で行き来ができる非分離型(○)配偶者がいないケース⑦ 生計一の子が取得(○)⑧ 生計別の子が取得(○)⑨ 家なき子が取得(○)⑩ 生計一の子が取得・老人ホーム(○)区分所有建物登記のある二世帯住宅配偶者がいるケース① 配偶者が取得(1階部分○、2階部分☓)② 生計一の子が取得(1階部分☓、2階部分○)配偶者がいないケース③ 生計別の子が取得(☓)二世帯住宅の平成25年度改正

二世帯住宅で小規模宅地等の特例を使うための要件

二世帯住宅で小規模宅地等の特例を使うための要件

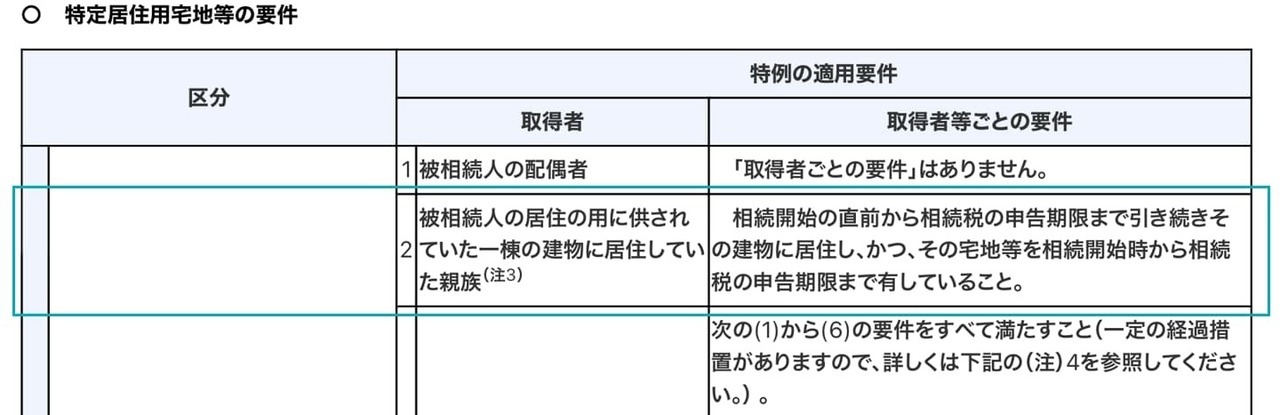

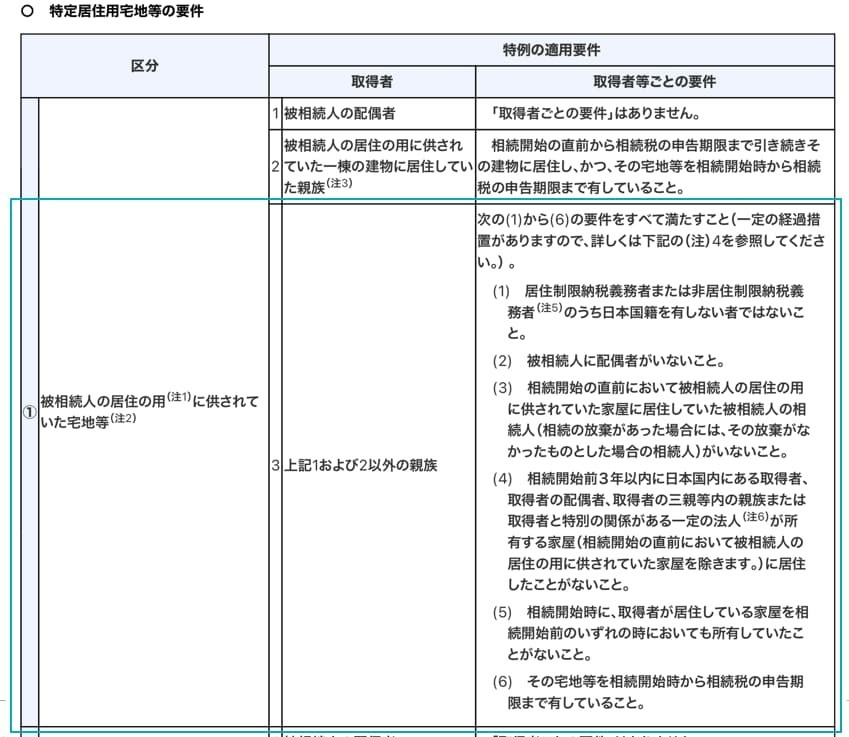

以下の①から⑧の条件に当てはまる場合、二世帯住宅の敷地に特定居住用宅地等として小規模宅地等の特例を適用できます。

-

① 二世帯住宅の建物に区分所有の登記がされていない

-

② 被相続人の居住の用に供されていた宅地である

-

③ 建物の所有者が親族であること

-

④ 土地を無償で親族に貸し付けしていること(※建物が親族所有の場合)

-

⑤ 建物を被相続人に無償で貸し付けていること(※建物が親族所有の場合)

-

⑥ 取得者の要件を満たしていること(配偶者・同居親族・家なき子)

-

⑦ 宅地を申告期限まで引き続き所有していること

-

⑧ 家屋に申告期限で引き続き居住していること

ただし上記に当てはまらない場合でも二世帯住宅の宅地に本特例を適用できる場合があります。

たとえば「① 二世帯住宅の建物に区分所有の登記がされていない」は、区分所有の登記がされていても、本特例を適用できる場合があります。くわしくは本記事の「区分所有建物登記のある二世帯住宅」の「① 配偶者が取得(1階部分○、2階部分☓)」の項目を参考にしてください。

また「② 被相続人の居住の用に供されていた宅地である」は、生計一親族の居住の用に供されていた宅地でも、本特例を利用できる場合があります。くわしくは、本記事の「区分所有建物登記のある二世帯住宅」の「② 生計一の子が取得(1階部分☓、2階部分○)」の項目を確認ください。

以下では二世帯住宅の特例の適用関係を、区分登記していない建物と、区分登記をしている建物にわけて解説します。

区分所有建物登記のない二世帯住宅

区分所有建物登記のない二世帯住宅

区分所有建物登記のない二世帯住宅について、配偶者がいるケースと配偶者のいないケースにわけてお伝えします。

配偶者がいるケース

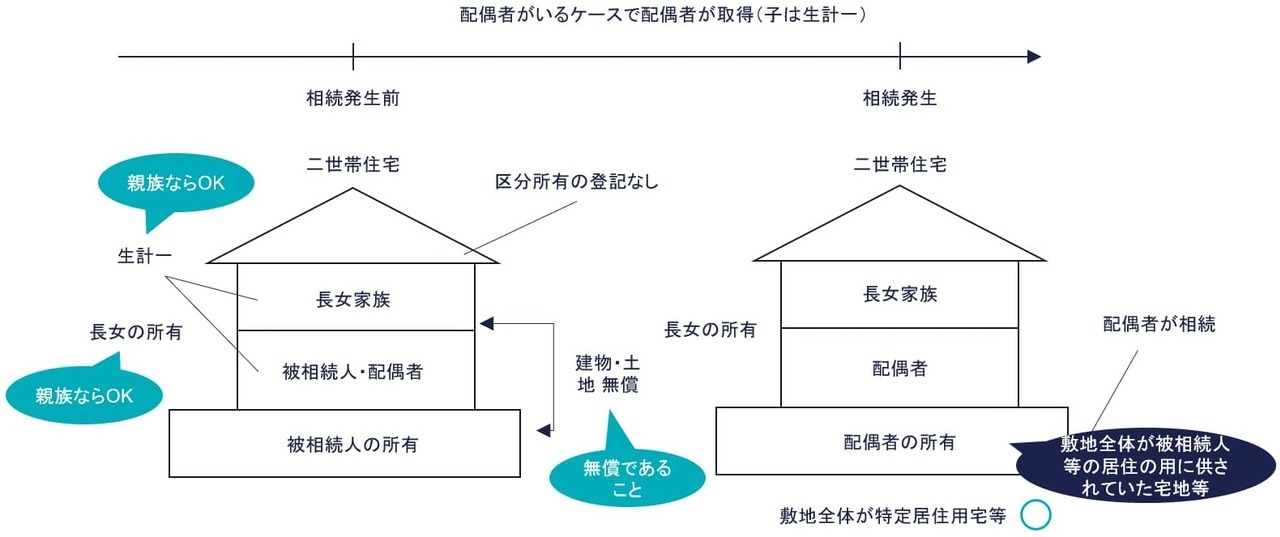

① 配偶者が取得(○)

配偶者が土地を相続しています。

結論は、被相続人の所有していた土地全体が特定居住用宅地等に該当します。

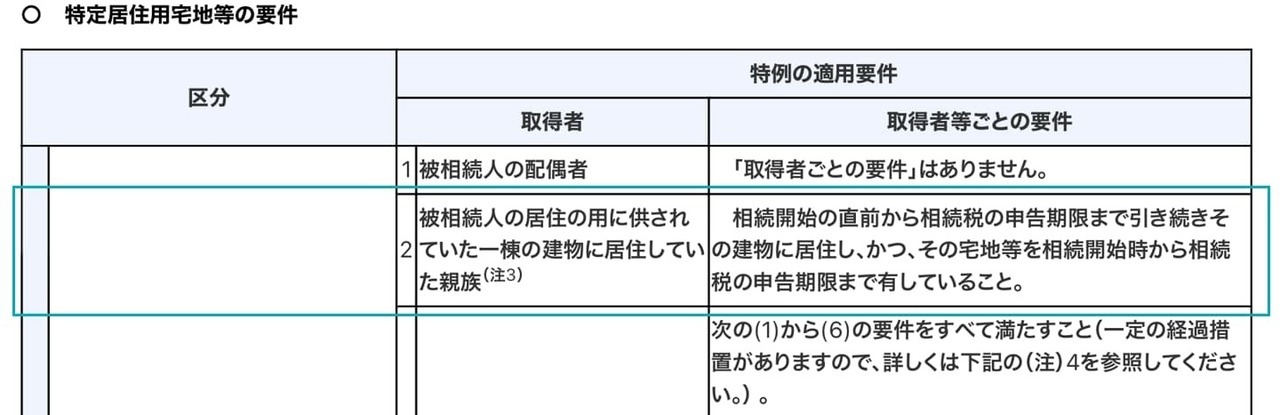

1. 被相続人等の居住の用に供されていた宅地等の判定です。

建物に区分所有建物の登記がされていない場合、被相続人の親族の居住の用に供されていた部分も、被相続人等の居住の用に供されていた宅地等の部分に含まれます。被相続人の親族には、配偶者と生計別親族も含みます。

そのため生計を一にしていた長女の居住の用に供されていた部分も、被相続人等の居住の用に供されていた宅地等の部分に含まれるため、敷地全体が被相続人等の居住の用に供されていた宅地等に該当します。

※ 二世帯住宅の2階に居住しているのは生計一の長女です。居住者の親族は生計一、生計別を問いません。

※ 生計一の長女が建物を所有しています。被相続人の所有している建物の敷地に限らず、生計一や生計別を問わず親族が所有している場合も認められます。

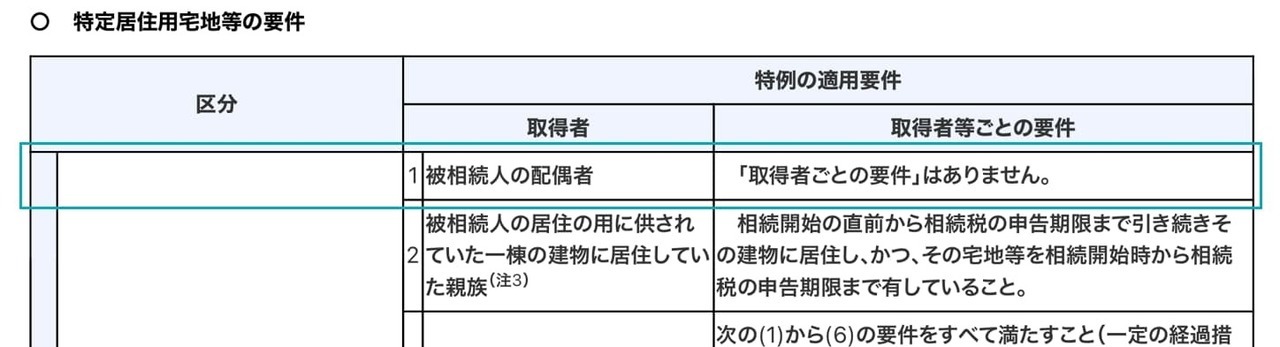

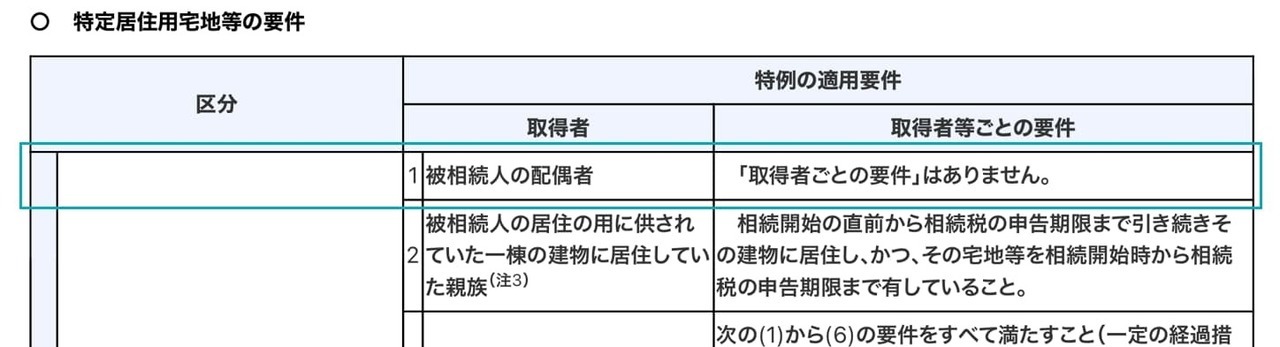

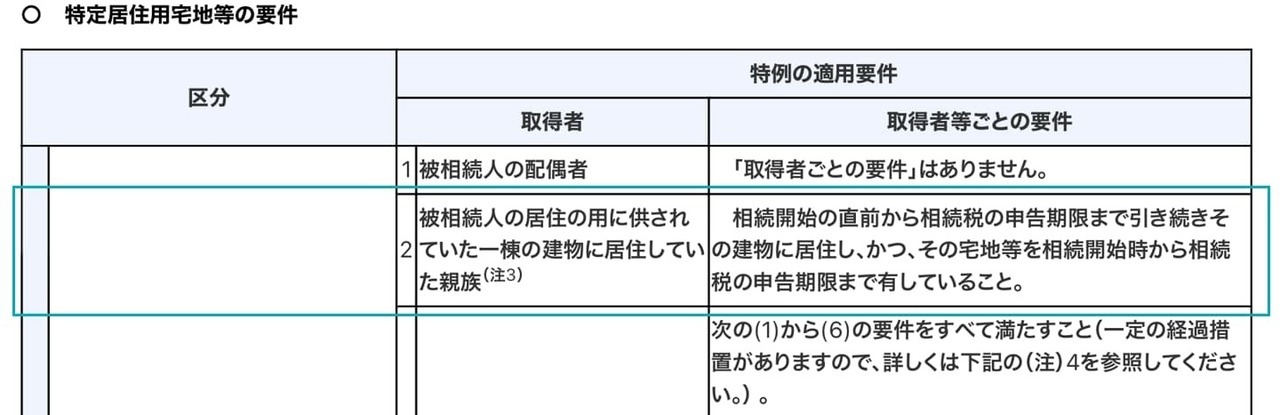

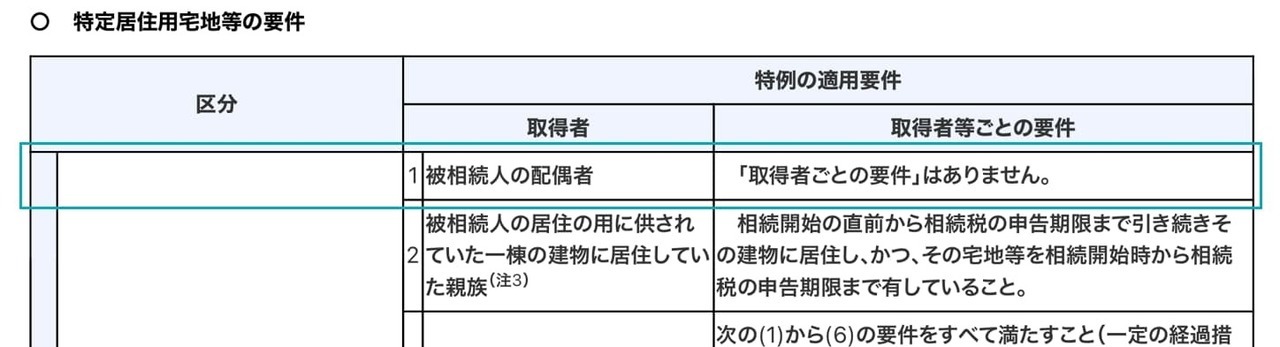

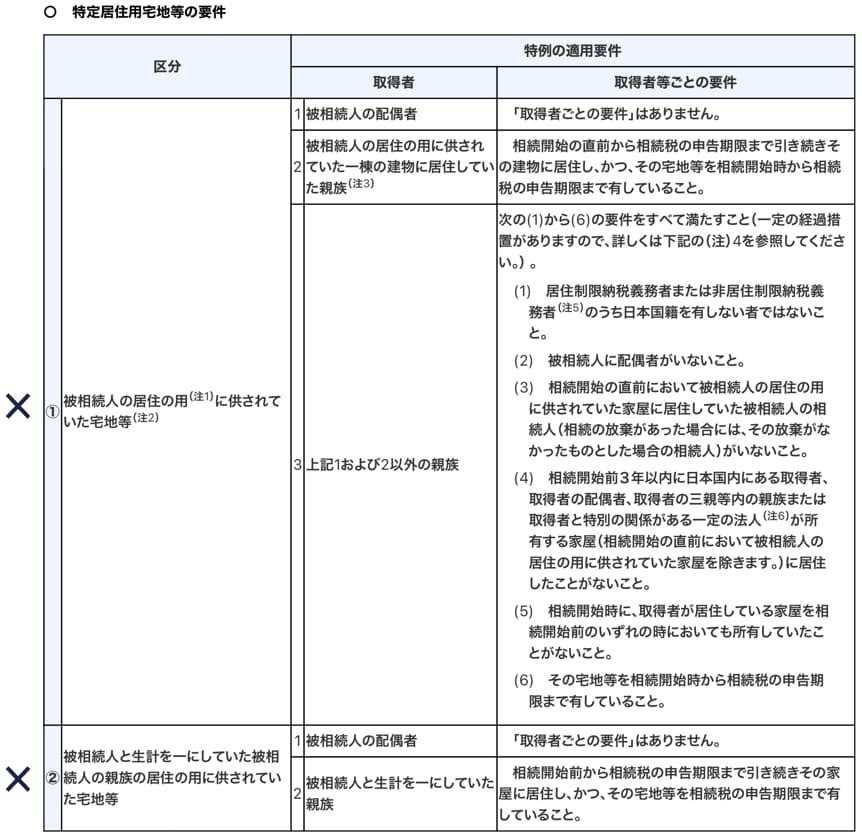

2. 特定居住用宅地等の判定です。

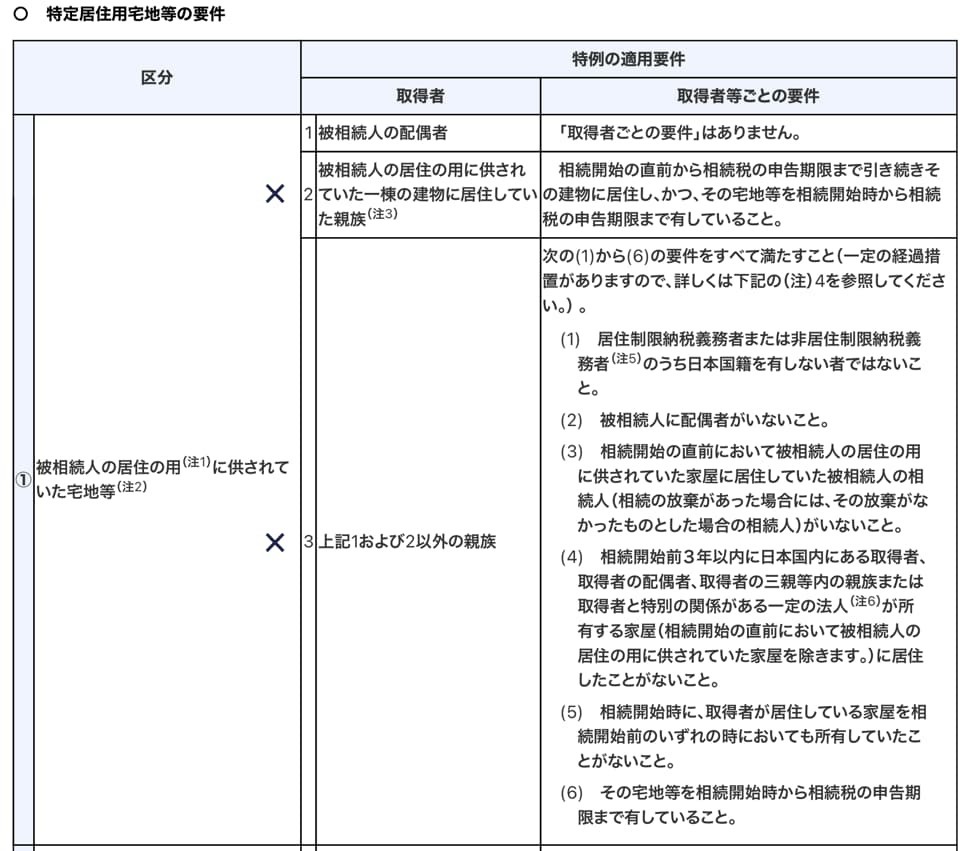

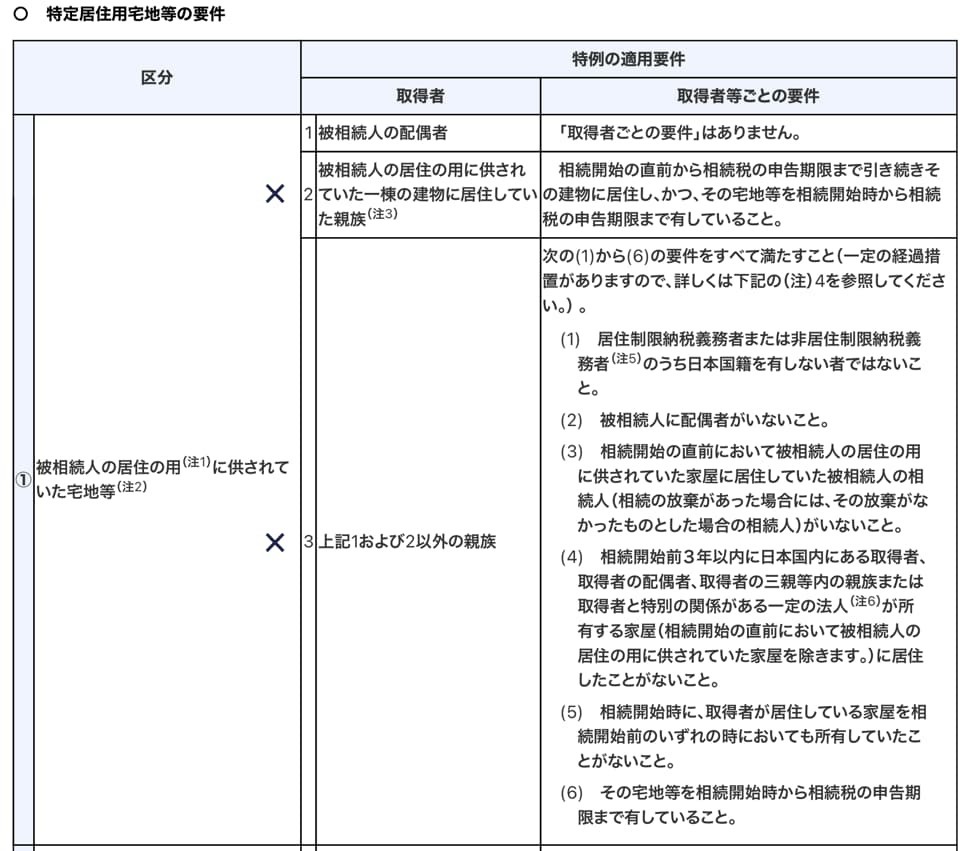

上表のとおり、被相続人の居住の用に供されていた宅地等を配偶者が取得した場合、「取得者の要件」はとくにありません。敷地全体が、被相続人等の居住の用に供されていた宅地等に当たるため、配偶者が取得した敷地全体が特定居住用宅地等に該当します。

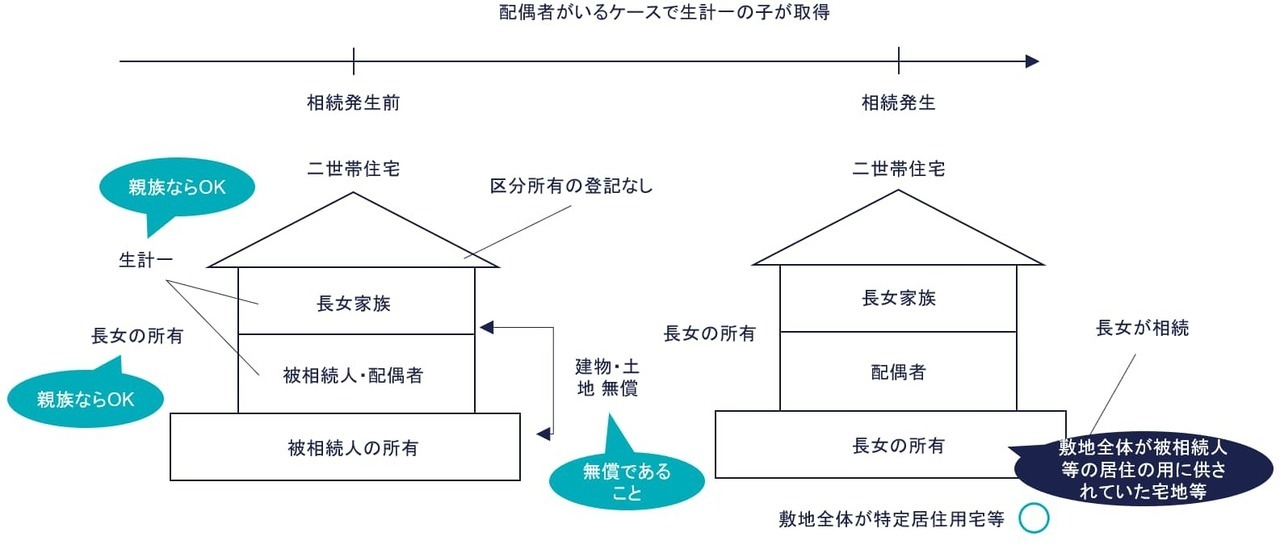

② 生計一の子が取得(○)

生計一の長女が被相続人の宅地を取得しています。

結論は、被相続人の所有していた土地全体が特定居住用宅地等に該当します。

1. 被相続人等の居住の用に供されていた宅地等の判定です。

① 配偶者が取得した場合と同じです。敷地全体が被相続人等の居住の用に供されていた宅地等に該当します。

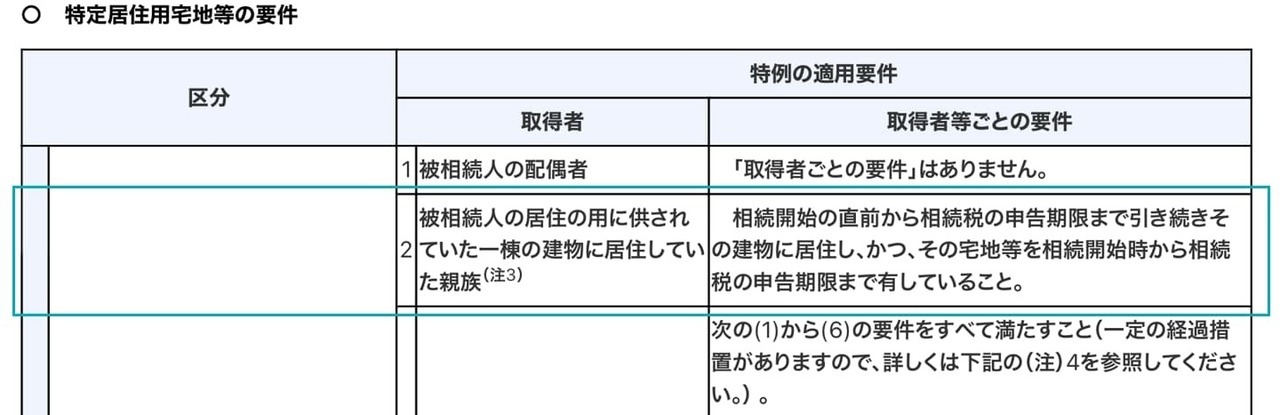

2. 特定居住用宅地等の判定です。

被相続人の居住の用に供されていた宅地等を長女が取得した場合、上表の取得者のうち長女は、「被相続人の居住の用に供されていた一棟の建物に居住していた親族」、つまり同居親族に当たります。

敷地全体が、被相続人等の居住の用に供されていた宅地等に当たるのは前述のとおりです。そのため長女が相続開始から申告期限まで被相続人の居住の用に供されていた宅地を所有し、引き続き建物に居住していた場合、敷地全体が特定居住用宅地等に該当します。

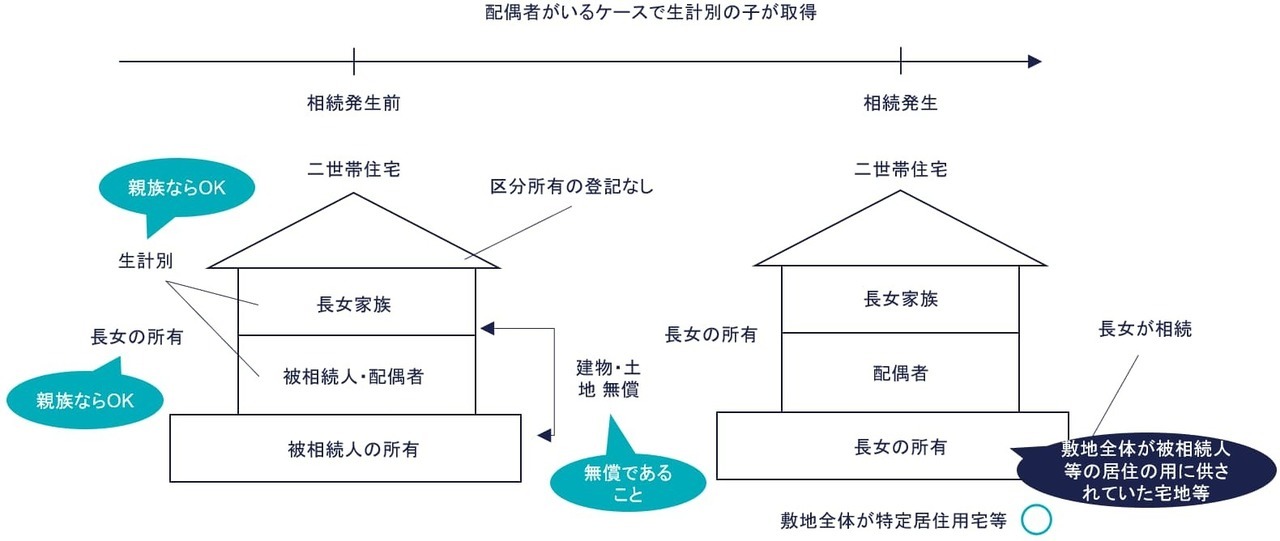

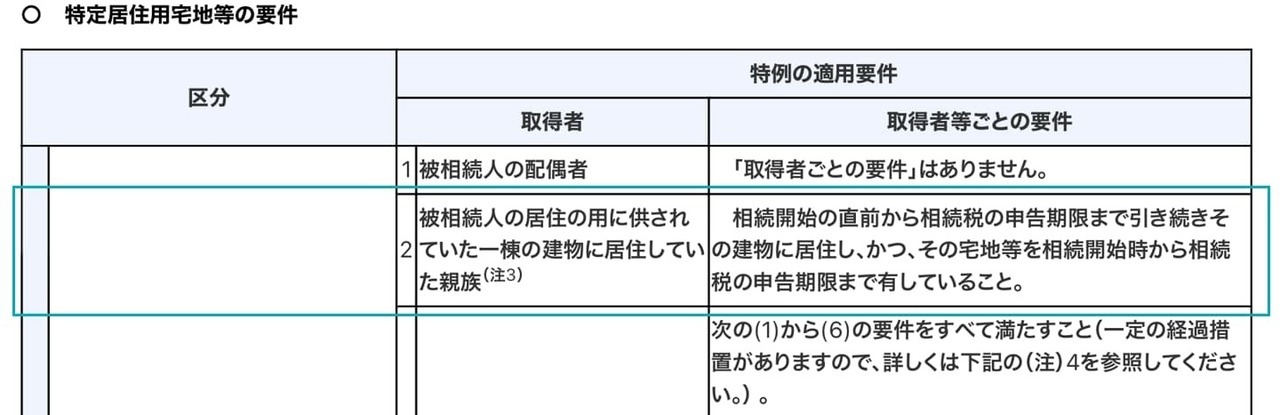

③ 生計別の子が取得(○)

生計別の長女が被相続人の宅地を取得しています。

結論は、被相続人の所有していた土地全体が特定居住用宅地等に該当します。

1. 被相続人等の居住の用に供されていた宅地等の判定です。

①、②のケースと同じです。被相続人と長女が生計一かどうかで取り扱いは変わりません。敷地全体が被相続人等の居住の用に供されていた宅地等に該当します。

2. 特定居住用宅地等の判定です。

②のケースと同じです。そのため長女が相続開始から申告期限まで被相続人の居住の用に供されていた宅地を所有し、引き続き建物に居住していた場合、敷地全体が特定居住用宅地等に該当します。

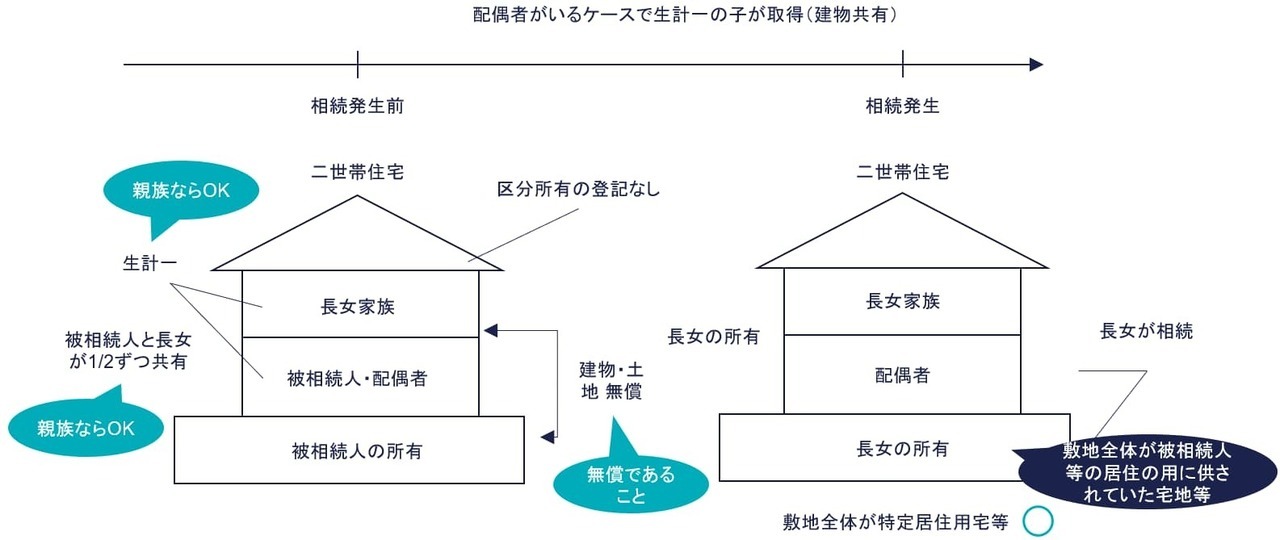

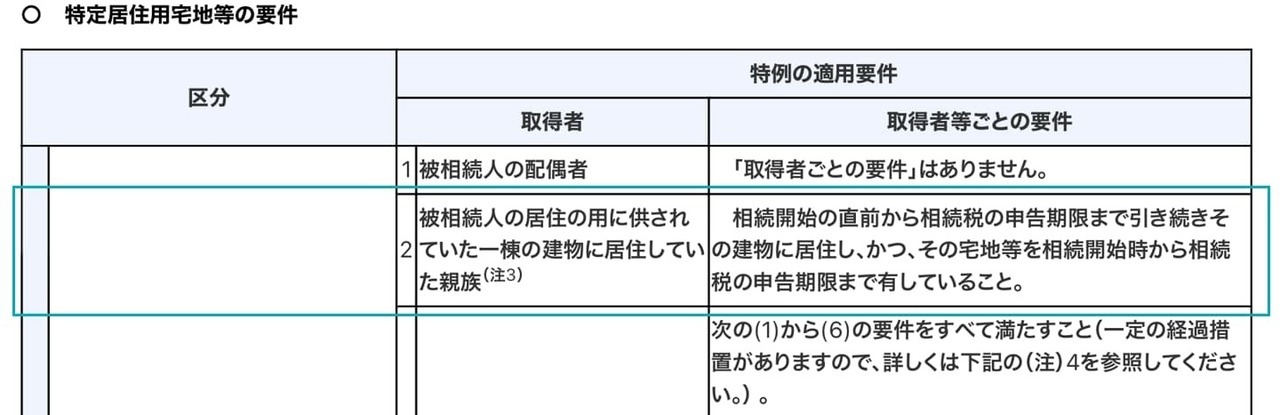

④ 生計一の子が取得・共有(○)

相続開始前に、被相続人と生計一の長女が建物を1/2ずつ共有しています。相続が発生し長女が建物と宅地の被相続人の持分1/2を取得しています。

結論は、被相続人の所有していた土地全体が特定居住用宅地等に該当します。

1. 被相続人等の居住の用に供されていた宅地等の判定です。

①、②、③のケースと同じです。敷地全体が被相続人等の居住の用に供されていた宅地等に該当します。

2. 特定居住用宅地等の判定です。

②、③のケースと同じです。長女が相続開始から申告期限まで被相続人の居住の用に供されていた宅地を所有し、引き続き建物に居住していた場合、敷地全体が特定居住用宅地等に該当します。

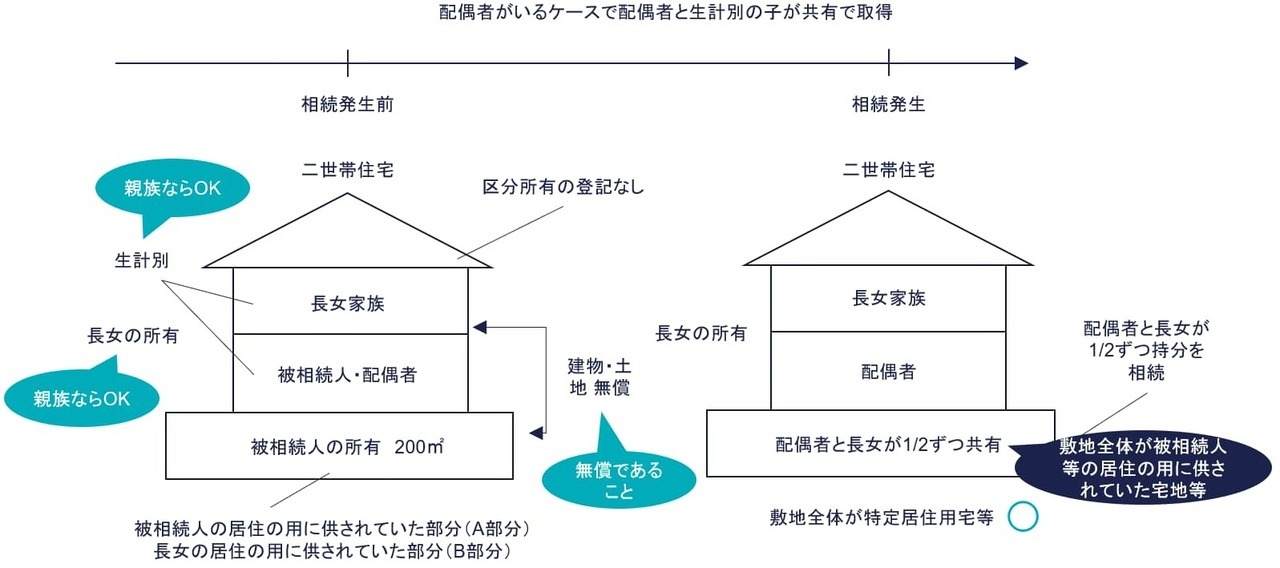

⑤ 配偶者と生計別の子が土地を共有で取得(○)

相続が発生し、配偶者と長女が土地を1/2ずつ共有で取得しています。

結論は、被相続人の所有していた土地全体が特定居住用宅地等に該当します。

1. 被相続人等の居住の用に供されていた宅地等の判定です。

①~④のケースと同じです。敷地全体が被相続人等の居住の用に供されていた宅地等に該当します。

2. 特定居住用宅地等の判定です。

配偶者が取得した持分は、①の配偶者が取得したケースと同じです。配偶者は取得者の要件はありません。

被相続人の居住の用に供されていた部分(A部分)と長女の居住の用に供されていた部分(B部分)のそれぞれ1/2が特定居住用宅地等に該当します。

① 被相続人の居住の用に供されていた部分(A部分)100㎡×1/2=50㎡

② 長女の居住の用に供されていた部分(B部分)100㎡×1/2=50㎡

③ ① + ②=100㎡

長女は、②~④のケースと同じです。長女が相続開始から申告期限まで被相続人の居住の用に供されていた宅地を所有し、引き続き建物に居住していた場合、以下の面積に対して特定居住用宅地等を使えます。

配偶者の場合と同じで、被相続人の居住の用に供されていた部分(A部分)と長女の居住の用に供されていた部分(B部分)のそれぞれ1/2が特定居住用宅地等に該当します。

① 被相続人の居住の用に供されていた部分(A部分)100㎡×1/2=50㎡

② 長女の居住の用に供されていた部分(B部分)100㎡×1/2=50㎡

③ ① + ②=100㎡

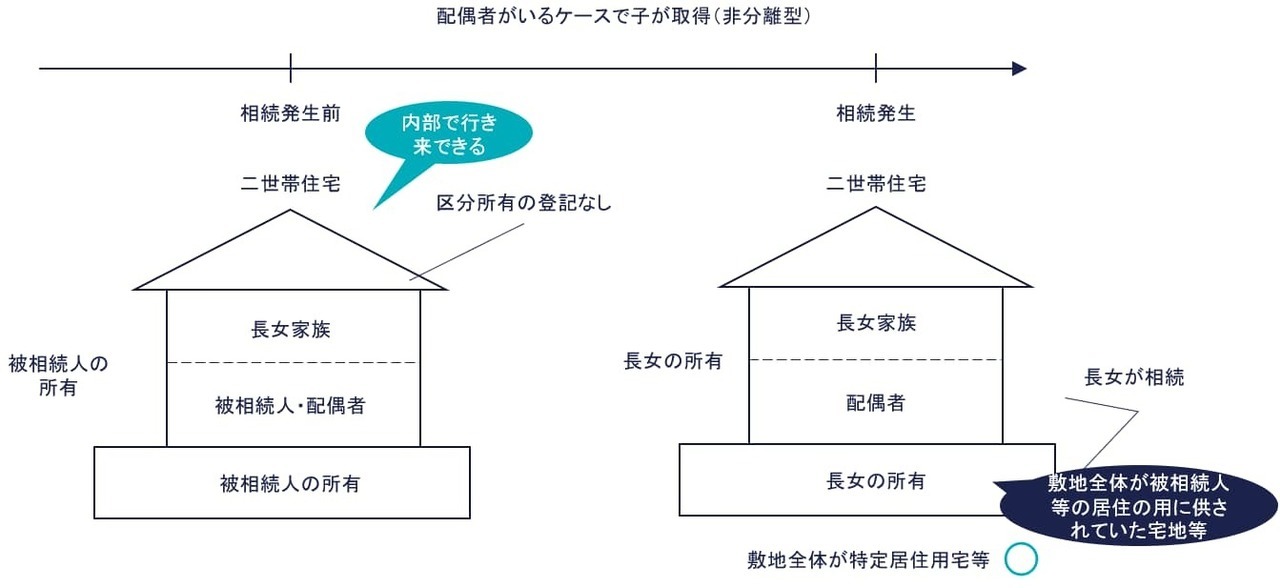

⑥ 住宅内部で行き来ができる非分離型(○)

①~⑤は、内部で行き来ができない構造である完全分離型の建物を前提にお伝えしてきました。⑥は区分所有建物ではない二世帯住宅で、住宅内部で行き来できる建物です。

結論は、被相続人の所有していた土地全体が特定居住用宅地等に該当します。

1. 被相続人等の居住の用に供されていた宅地等の判定です。

内部で行き来できる構造でも建物が単独登記または共有登記である二世帯住宅は、行き来できない構造の建物と同じように、敷地全体が被相続人の特定居住用宅地等に該当します。

①~⑤のケースと同じです。敷地全体が被相続人等の居住の用に供されていた宅地等に該当します。

2. 特定居住用宅地等の判定です。

②~⑤のケースと同じです。長女が相続開始から申告期限まで被相続人の居住の用に供されていた宅地を所有し、引き続き建物に居住していた場合、敷地全体が特定居住用宅地等に該当します。

配偶者がいないケース

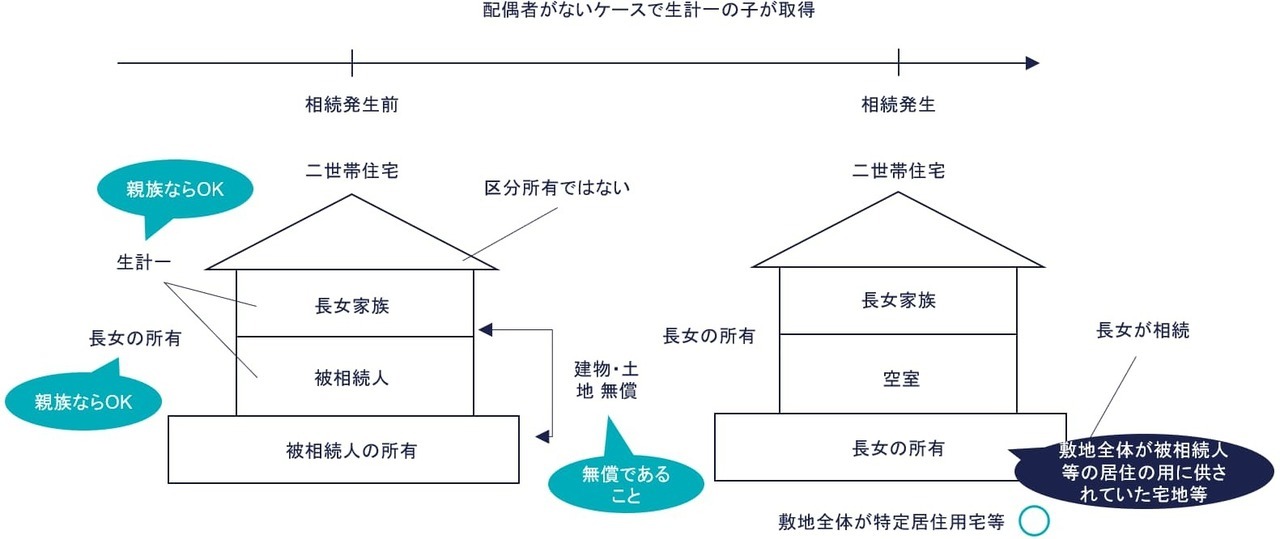

⑦ 生計一の子が取得(○)

被相続人の生前にすでに配偶者が亡くなっています。被相続人と生計一の長女が宅地を取得しています。

結論は、被相続人の所有していた土地全体が特定居住用宅地等に該当します。

配偶者がいるケースと同じです。被相続人の配偶者がいるかどうかで取り扱いは変わりません。

⑧ 生計別の子が取得(○)

被相続人の生前にすでに配偶者が亡くなっています。被相続人と生計別の長女が宅地を取得しています。

結論は、被相続人の所有していた土地全体が特定居住用宅地等に該当します。

配偶者がいるケースと同じです。被相続人の配偶者がいるかどうかで取り扱いは変わりません。

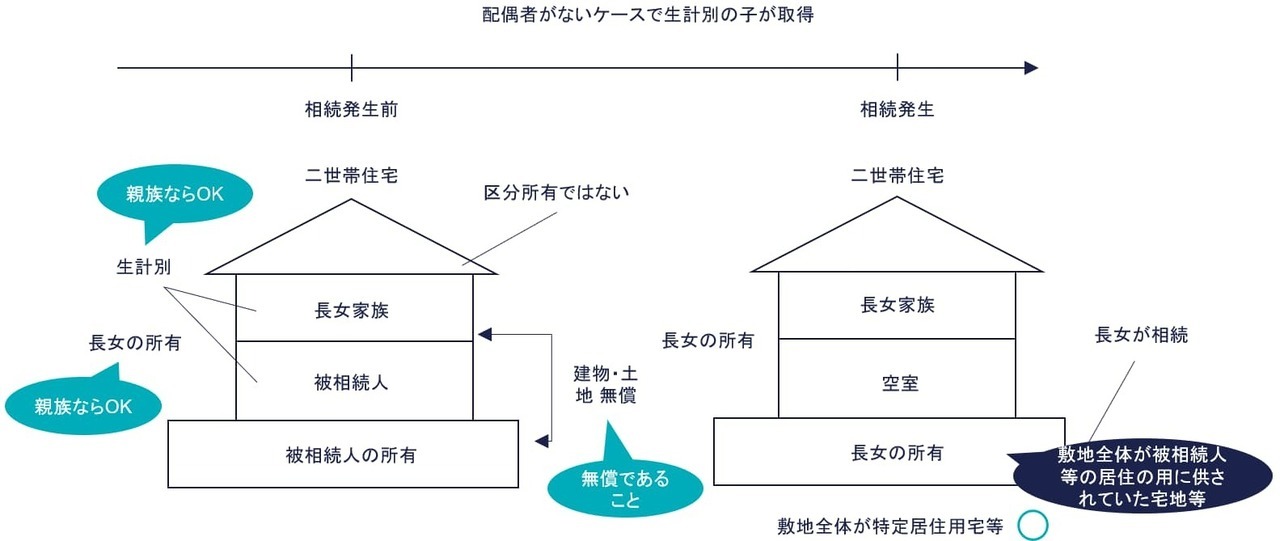

⑨ 家なき子が取得(○)

相続が発生し、二世帯住宅に住んでいない家なき子の長男が宅地を相続しています。

結論は、被相続人の所有していた土地全体が特定居住用宅地等に該当します。

1. 被相続人等の居住の用に供されていた宅地等の判定です。

①~⑧のケースと同じです。敷地全体が被相続人等の居住の用に供されていた宅地等に該当します。

2. 特定居住用宅地等の判定です。

二世帯住宅に住んでいない親族が取得した場合、家なき子の要件を満たすかどうかを検討します。上表では取得者が「3 上記1および2以外の親族」の場合ですね。

家なき子の要件は以下の関連記事でくわしく解説していますので、本記事では要件の一部だけをお伝えします。

「(2) 被相続人に配偶者がいないこと。」

家なき子特例を適用できるのは、二次相続が前提です。被相続人の配偶者がすでに亡くなっていることが条件です。

(3)はどうでしょうか。

「(3) 相続開始の直前において被相続人の居住の用に供されていた家屋に居住していた被相続人の相続人(相続の放棄があった場合には、その放棄がなかったものとした場合の相続人)がいないこと。」

相続開始直前に被相続人と同居する法定相続人がいないことが要件です。

ここまで長女は被相続人の同居親族に当たるとお伝えしてきました。しかし家なき子特例を判定するときの同居親族は、異なる考え方をします。構造上区分された2つの独立部分があり、被相続人と親族がそれぞれの独立部分に居住していた場合、同居親族として取り扱われません。独立部分ごとに判定します。

被相続人は1階、長女は2階に、それぞれ独立部分に居住しています。したがって被相続人と長女は同居に当たりません。相続開始直前に被相続人と同居する法定相続人がいないことの要件を満たします。

長男は家なき子として敷地全体について特定居住用宅地等の適用を受けられます。

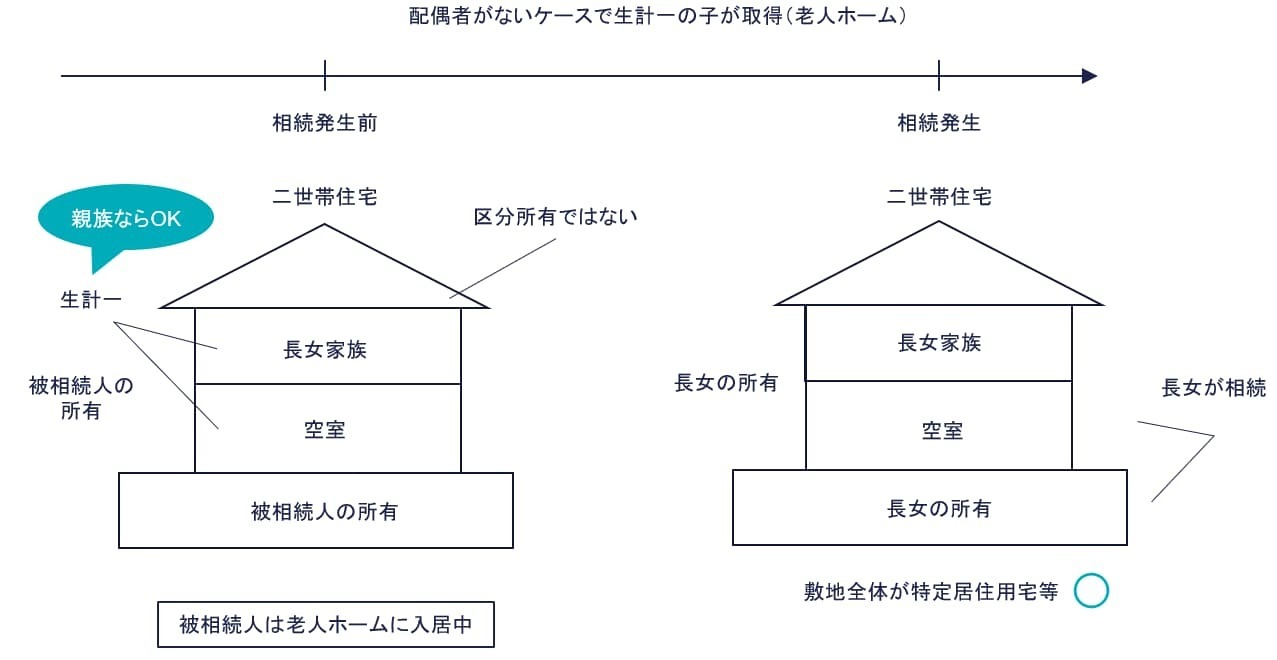

⑩ 生計一の子が取得・老人ホーム(○)

被相続人は老人ホームに入居しており、相続開始のときまで1階は空室です。

結論は、被相続人の所有していた土地全体が特定居住用宅地等に該当します。

1. 被相続人等の居住の用に供されていた宅地等の判定です。

①~⑨のケースと同じです。敷地全体が被相続人等の居住の用に供されていた宅地等に該当します。

もちろん被相続人が相続開始直前の相続開始の直前までに要介護認定等を受けて、老人福祉法等に規定する特別養護老人ホーム等に入居しているなど、老人ホームに入居していたときの要件は満たす必要がありますよ。

くわしい要件は以下の関連記事を参考ください。

2. 特定居住用宅地等の判定です。

これまでの長女が取得したケースと同じです。長女が相続開始から申告期限まで被相続人の居住の用に供されていた宅地を所有し、引き続き建物に居住していた場合、敷地全体が特定居住用宅地等に該当します。

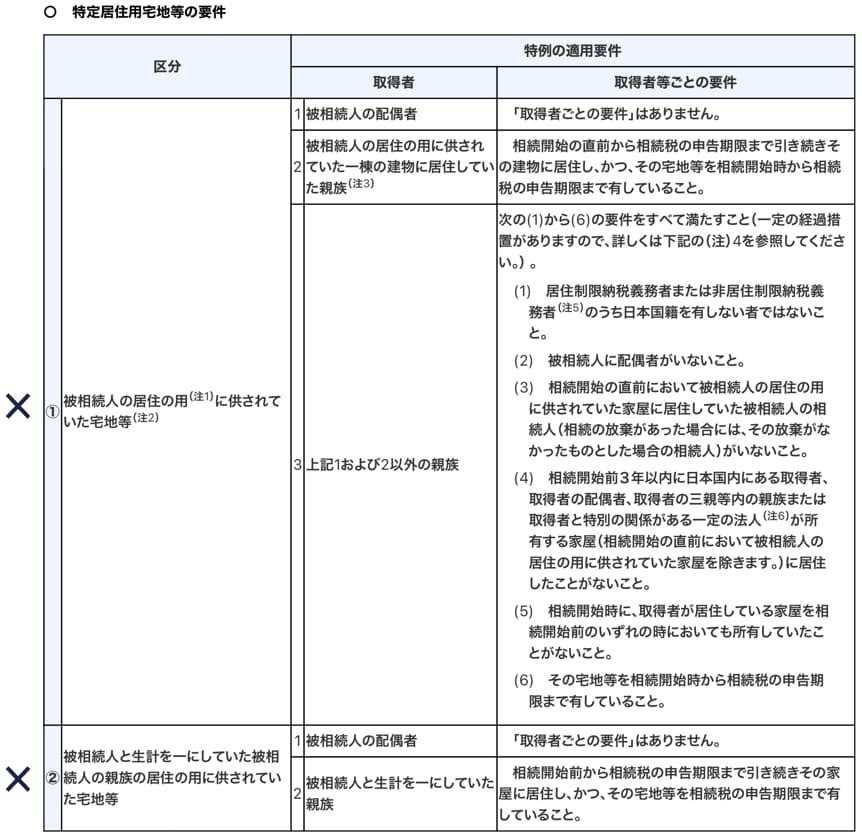

区分所有建物登記のある二世帯住宅

区分所有建物登記のある二世帯住宅について、配偶者がいるケースと配偶者のいないケースにわけてお伝えします。

配偶者がいるケース

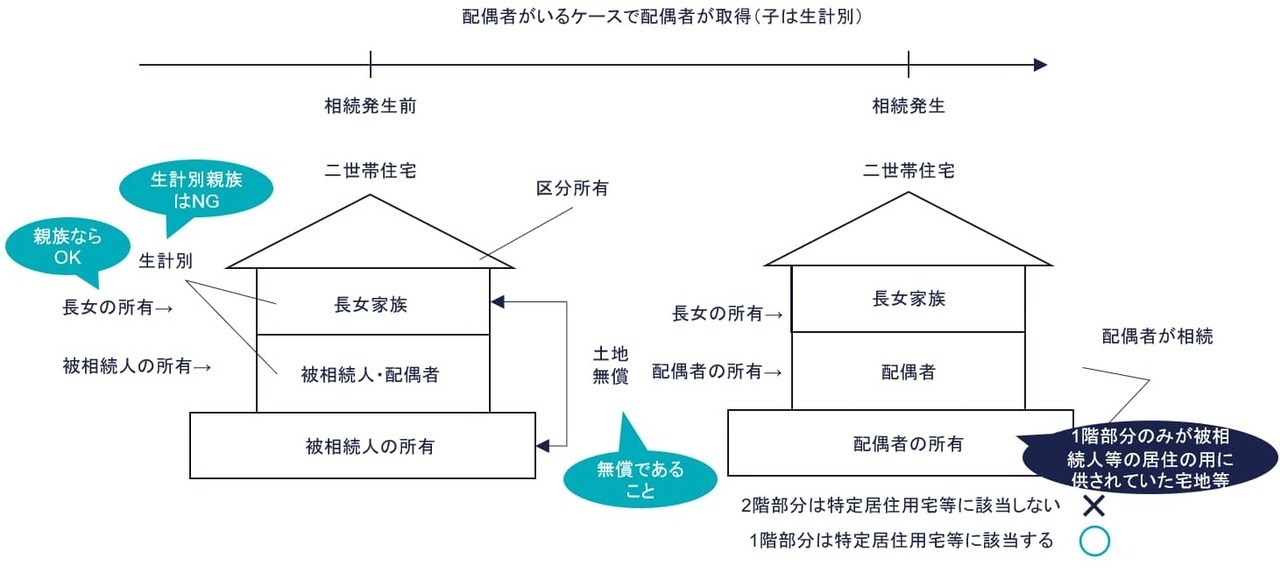

① 配偶者が取得(1階部分○、2階部分☓)

被相続人と長女は生計別です。配偶者が被相続人の建物と敷地を取得しています。

結論は、1階部分に対応する敷地は特定居住用宅地等に該当しますが、2階部分は該当しません。

1. 被相続人等の居住の用に供されていた宅地等の判定です。

建物に区分所有建物の登記がされている場合、被相続人の親族の居住の用に供されていた部分は、被相続人の居住の用に供されていた部分に限られます。したがって1階部分が被相続人等の居住の用に供されていた宅地等に該当します。

2. 特定居住用宅地等の判定です。

配偶者が宅地を相続する場合、取得者の要件はありません。配偶者が取得した1階部分に対応する敷地は、特定居住用宅地等に該当します。

2階部分は、生計別親族の居住用宅地等に当たるため、取得者の要件を検討するまでもなく特定居住用宅地等に該当しません。

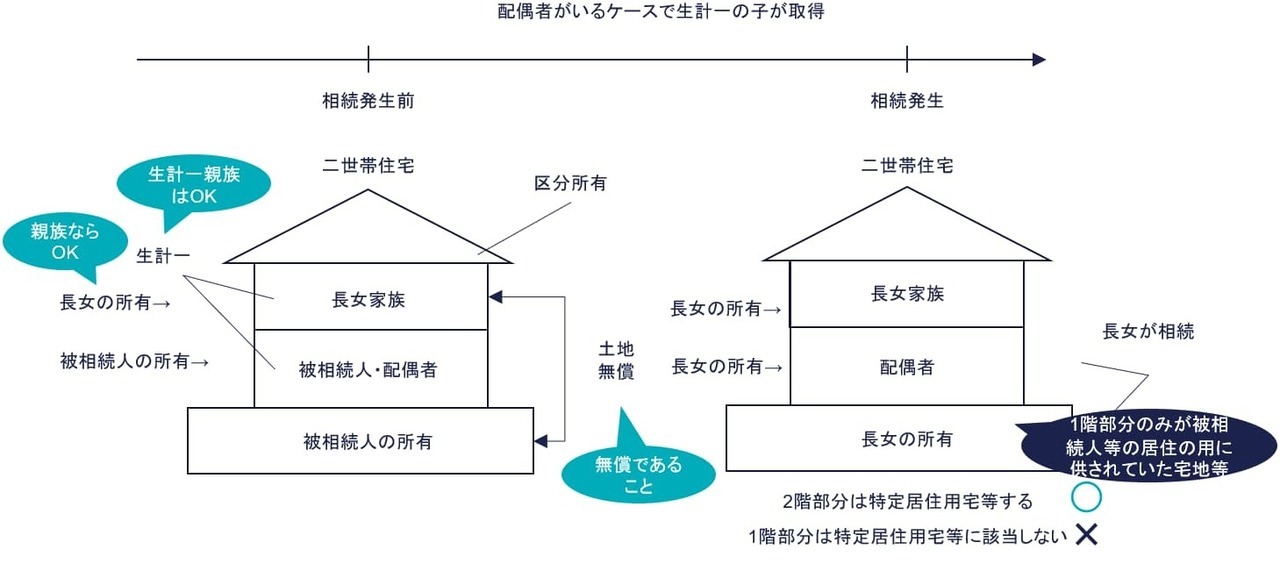

② 生計一の子が取得(1階部分☓、2階部分○)

生計一親族の長女が被相続人部分の宅地と土地を取得しています。

結論は、2階部分に対応する敷地は特定居住用宅地等に該当しますが、1階部分は該当しません。

1. 被相続人等の居住の用に供されていた宅地等の判定です。

①と同じです。1階部分のみが被相続人等の居住の用に供されていた宅地等に該当します。

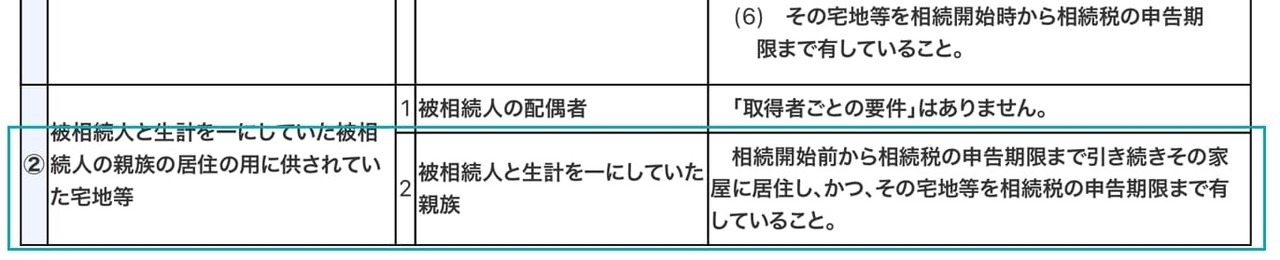

2. 特定居住用宅地等の判定です。

2階部分は、被相続人等の居住の用に供されていた宅地等に該当しません。しかし生計一親族の居住用宅地等に該当します。上表のとおり、生計一親族の長女が、相続税の申告期限まで家屋に居住し宅地を所有していた場合、特定居住用宅地等に該当します。

1階部分に対応する土地は、被相続人等の居住の用に供されていた宅地等に該当します。しかし長女は、被相続人の同居親族に該当せず、また一次相続のため家なき子の要件も満たさないため、特定居住用宅地等を使えません。

配偶者がいないケース

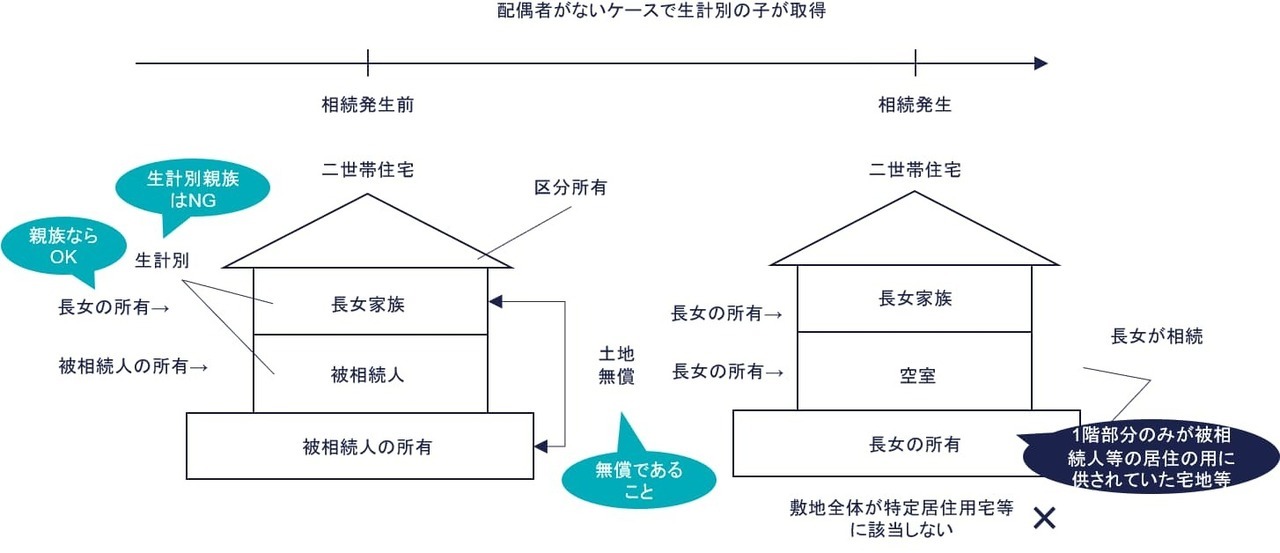

③ 生計別の子が取得(☓)

被相続人と長女は生計別です。生計別の長女が被相続人の建物と敷地を取得しています。

結論は、全体が特定居住用宅地等に該当しません。

1. 被相続人等の居住の用に供されていた宅地等の判定です。

建物に区分所有建物の登記がされている場合、被相続人の親族の居住の用に供されていた部分は、被相続人の居住の用に供されていた部分に限られます。したがって1階部分のみが被相続人等の居住の用に供されていた宅地等に該当します。

2. 特定居住用宅地等の判定です。

1階部分に対応する土地は、被相続人等の居住の用に供されていた宅地等に該当します。しかし長女は、被相続人と同居親族に該当せず、また自己の所有する家屋に住んでおり家なき子の要件も満たさないため、特定居住用宅地等に該当しません。

2階部分に対応する土地は、生計別親族の居住用宅地等に当たるため、特定居住用宅地等に該当しません。

二世帯住宅の平成25年度改正

平成25年度改正により、区分所有登記建物ではない二世帯住宅について、構造上区分のあるものについても、被相続人とその親族が各独立部分に居住していた場合、被相続人が居住していた部分に加え、その親族が居住していた部分に対応する宅地も特例の対象とすることとされました。

区分所有登記建物のある二世帯住宅は、従来どおり被相続人の居住する独立部分に対応する宅地のみが特定居住用宅地等に該当します。

従来は、たとえば建物内部に階段があり1階、2階を自由に行き来ができる二世帯住宅の場合、その敷地のすべてが特例の対象となっていました。一方で自由に行き来ができない場合、親の居住用に相当する部分しか特例の対象となりませんでした。

しかし改正により建物内部で自由に行き来ができるかどうかに拘わらず、敷地すべてに特例を適用できるようになっています。

ただし登記状況によって取り扱いが変わります。建物がすべて親名義の単独名義や子の名義が入っていても共有登記である場合、敷地全体が特例の対象となります。

しかし1階部分が子、2階部分が親の所有というように、建物の場所を特定してその持分が登記されている区分所有登記の場合、従来の建物内部で自由の行き来ができない場合と同じ取り扱いです。つまり親の建物の持分に対応する宅地にしか特例を適用できません。

すでに二世帯住宅の建物に区分所有登記をしている場合、区分所有登記から共有登記に変更する方法もあります。本記事では区分所有登記から共有登記に変更する方法についての詳細は割愛します。

相続税申告でお悩みの方は、お気軽にご相談ください

現在、故人の相続税申告に関するサービスのみを提供しており、生前対策に関するご相談は承っておりません。

電話受付時間 平日・土曜 9:00〜18:00

※ ご自身で申告を予定されている方からのご相談には対応していないため、問い合わせはお控えください。また、ホームページに掲載している記事に関する質問は、ご遠慮しています。

お問合せ・ご相談

お問い合せフォームで24時間受け付けています。

現在、故人の相続税申告に関するサービスのみを提供しており、生前対策に関するご相談は承っておりません。

※自己申告を検討されている方で、内容確認のみを求める相談はご遠慮ください。

営業時間/定休日

営業時間

平日 9:00~20:00

土曜 9:00~18:00

(電話受付18時まで)

定休日

日曜・祝日

事前に連絡いただける場合、営業時間外・日曜祝日も対応しています。お気軽にご相談ください。

アクセス

〒158-0094

東京都世田谷区玉川2-4-1

レフィーユ二子玉川403

東急田園都市線「二子玉川」駅下車 東口より徒歩5分(玉川税務署近く)

車でお越しの場合、二子玉川ライズバーズモールP2駐車場のほか、近隣に複数のコインパーキングあり