世田谷区玉川2-4-1 レフィーユ二子玉川403 二子玉川駅から徒歩5分

三軒茶屋、千歳烏山、仙川、成城学園、千歳烏山、溝の口、武蔵小杉、渋谷、新宿ほか

/ 土曜9:00〜18:00

休業日:日曜・祝日

※事前予約で日祝対応します

「家なき子」の活用法:同居していない親族の小規模宅地特例

こんにちは、世田谷相続専門税理士事務所です。

「小規模宅地等の特例」は、亡くなった方の自宅を相続する際、土地の価格を大きく減額でき、相続税が軽減される制度です。

通常、故人と生活を共にしていた親族に使われることが多いですが、「家なき子特例」と呼ばれ、一定の条件下で同居していなかった親族もこの特例を受けられる場合があります。

この記事では、「家なき子特例」について、どのような場合に適用されるのか、具体的な条件や事例を通じて詳しくご説明します。

「家なき子」を含む居住用宅地に関する特例や、特例の全体的な情報は、以下の記事を参照してください。

この記事の目次

- 小規模宅地等の特例の「家なき子特例」とは?家なき子特例の適用要件1.被相続人の要件①配偶者がいないこと②相続開始時に故人と同居の法定相続人がいないこと2.取得者の要件①相続開始3年以内に持ち家に住んでいないこと②相続開始時に住んでいた家を過去に所有していないこと③相続税の申告期限まで、相続した土地を所有し続けること3.被相続人と取得者の要件フローチャートで確認家なき子特例についてのQ&A①故人に別居の配偶者がいる場合は?(☓)②故人と同居していた子が相続放棄した場合は?(☓)③故人が親と同居していた場合は?(◯)④3年内に別居親族の持ち家に故人と同居していた場合は?(◯)⑤申告期限までに持ち家を購入した場合は?(◯)⑥申告期限までに家屋を貸し出した場合は?(◯)⑦申告期限「前」に売却した場合は?(☓)⑧申告期限「後」に売却した場合は?(◯)⑨申告期限までに家屋を取り壊した場合は?(◯)⑩二世帯住宅を相続した場合は?(◯)⑪故人が老人ホームに入所していた場合は?(◯)平成30年度税制改正の内容とその影響について子と同居の孫に自宅が遺贈された場合(☓)子が自宅家屋を売却し、その家屋を借りて居住した場合(☓)改正後も有効な生前対策賃貸物件での継続居住賃貸物件への転居孫への遺贈特例を適用するための必要書類リスト

小規模宅地等の特例の「家なき子特例」とは?

小規模宅地等の特例の「家なき子特例」とは?

「家なき子特例」は、故人と同居していなかった親族が故人の家を引き継ぐ際に、土地の価格が大幅に減額される制度です。

例えば、故人が一人暮らしで、仕事で地方にいた子どもが故人の自宅を引き継ぐ場合にこの特例が適用されます。故人と同居できなかったが将来的に戻る意向のある親族は、税金面で優遇されます。このため、借家に住む持ち家のない親族が特例の対象になります。

家なき子特例の適用要件

家なき子特例の適用要件

No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)|国税庁

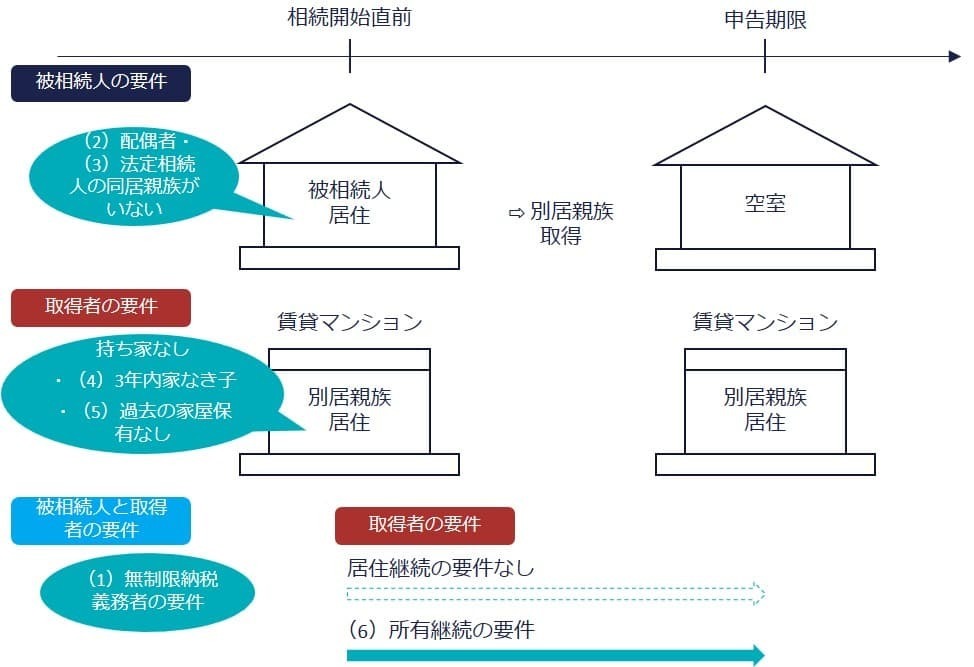

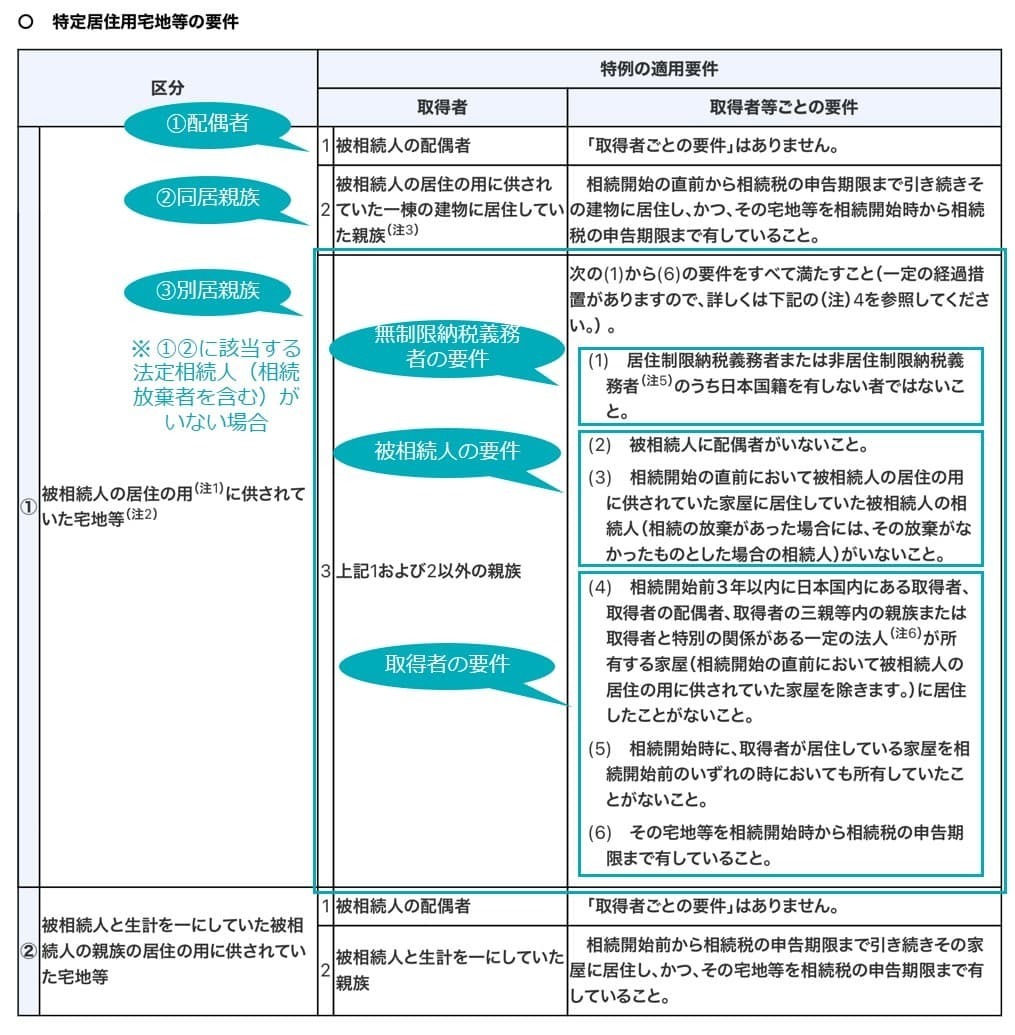

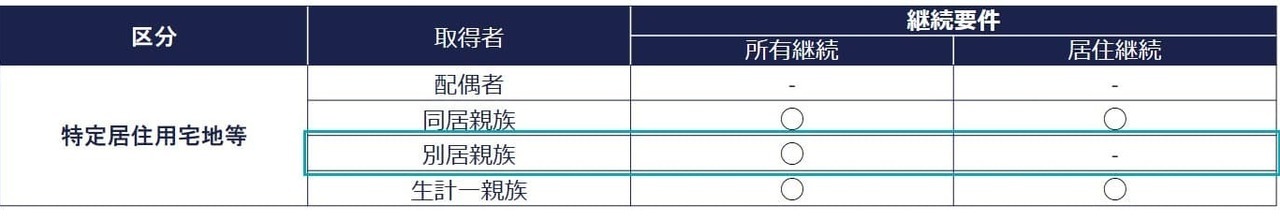

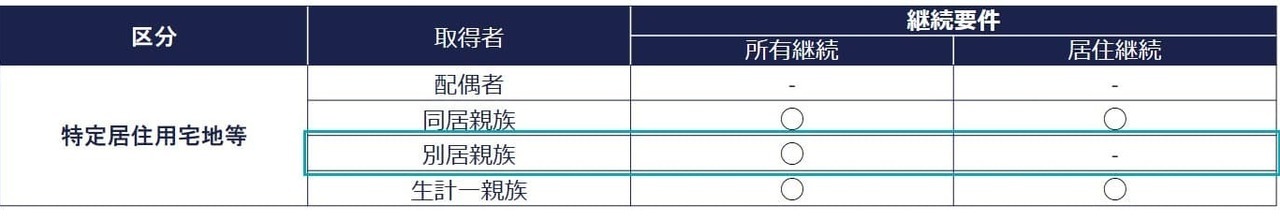

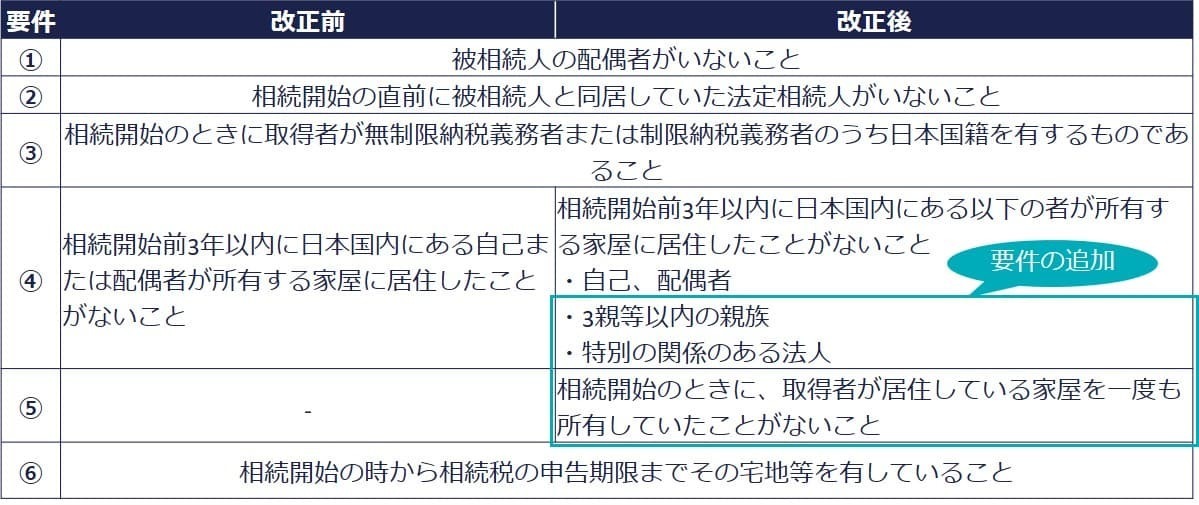

家なき子特例は、上表の「③別居親族」のケースです。特例の適用には、(1)から(6)の全要件を満たす必要があります。

1.被相続人の要件

被相続人の要件は、相続開始時に自宅で一人暮らしをしていたイメージです。

基本的には、故人が相続開始時に一人暮らししていたという状況を想定しています。

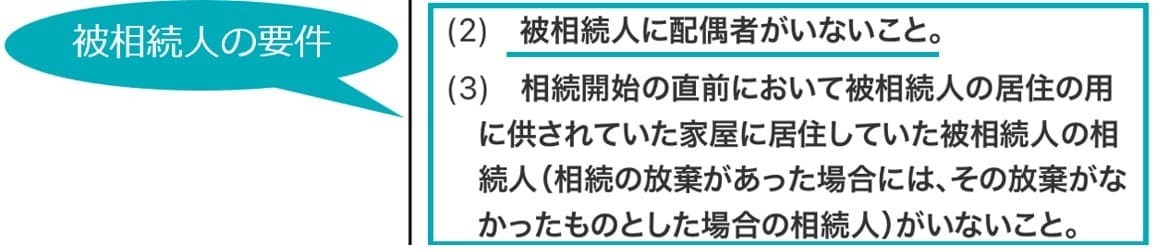

①配偶者がいないこと

故人に配偶者がいないことです。配偶者と死別や離婚した、または未婚の状態が条件となります。

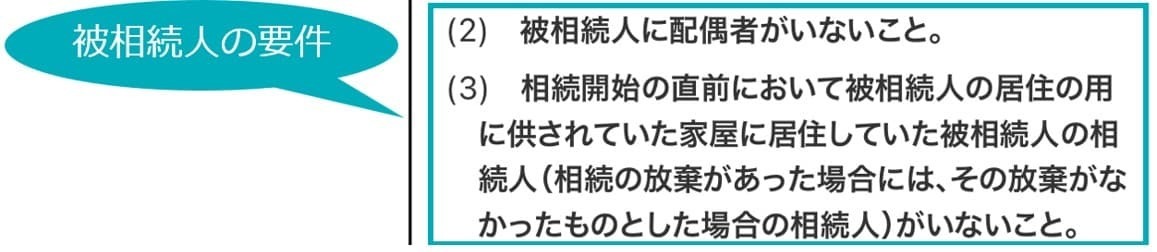

②相続開始時に故人と同居の法定相続人がいないこと

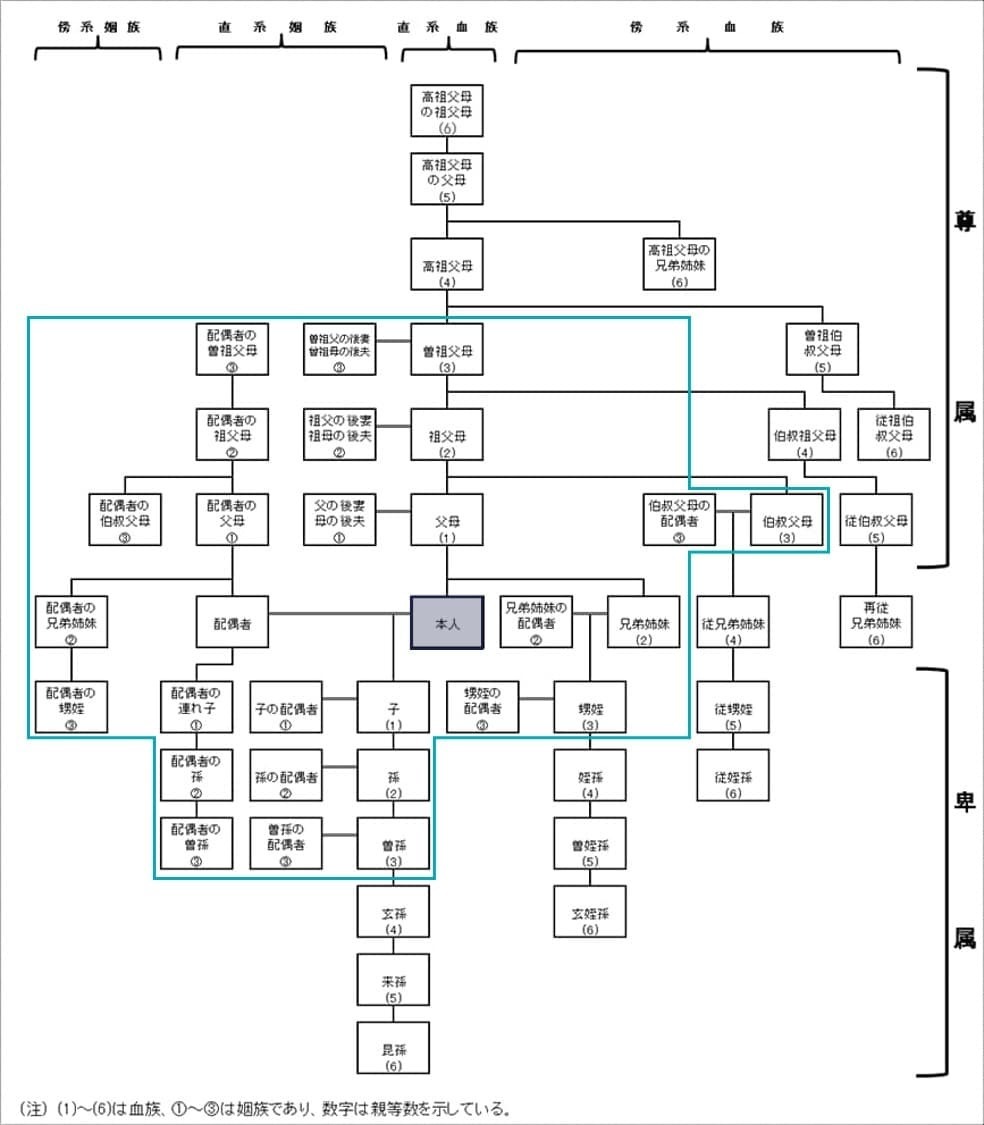

相続開始直前に、故人の家に住んでいた法定相続人がいないことです。ここで言う法定相続人とは、民法上の相続人とは異なりますので注意です。

法定相続人は、相続の放棄があった場合には、その放棄がなかったものとした場合の相続人です。相続人が相続を放棄した場合、民法上の相続人と法定相続人の範囲が異なることが起こり得ます。

例えば、親が法定相続人で、相続放棄した場合、法定相続人は変わらず親のままですが、相続人は次の順位の兄弟姉妹になることがあります。この場合、相続放棄した親が故人と同居していた場合、特例の適用は受けられません。

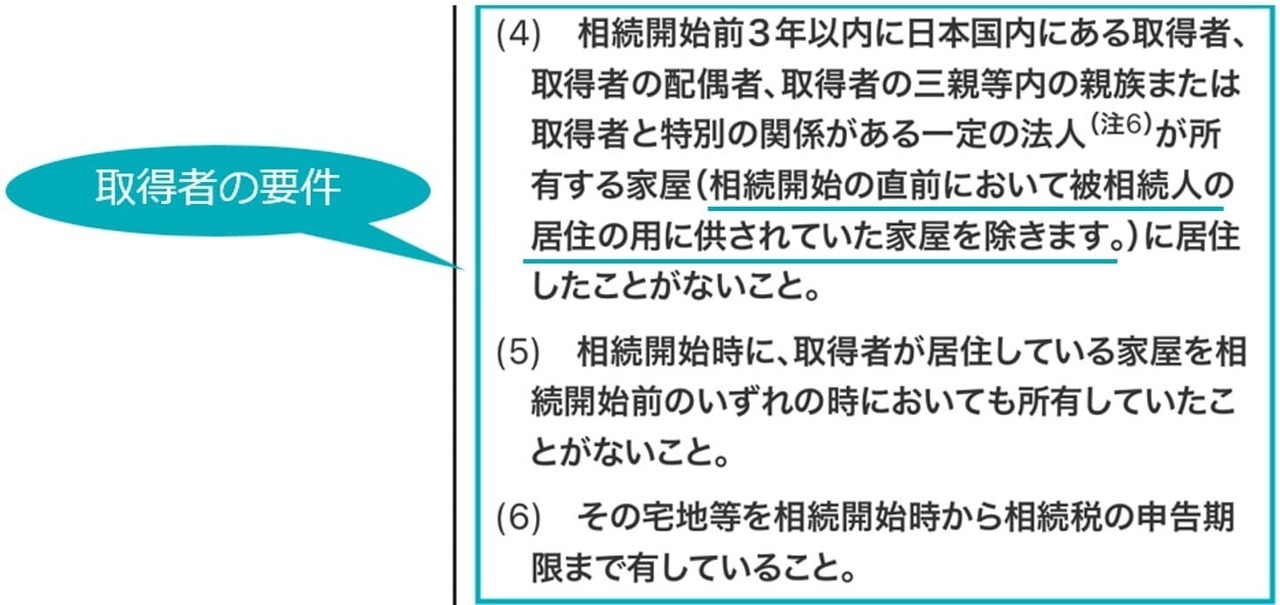

2.取得者の要件

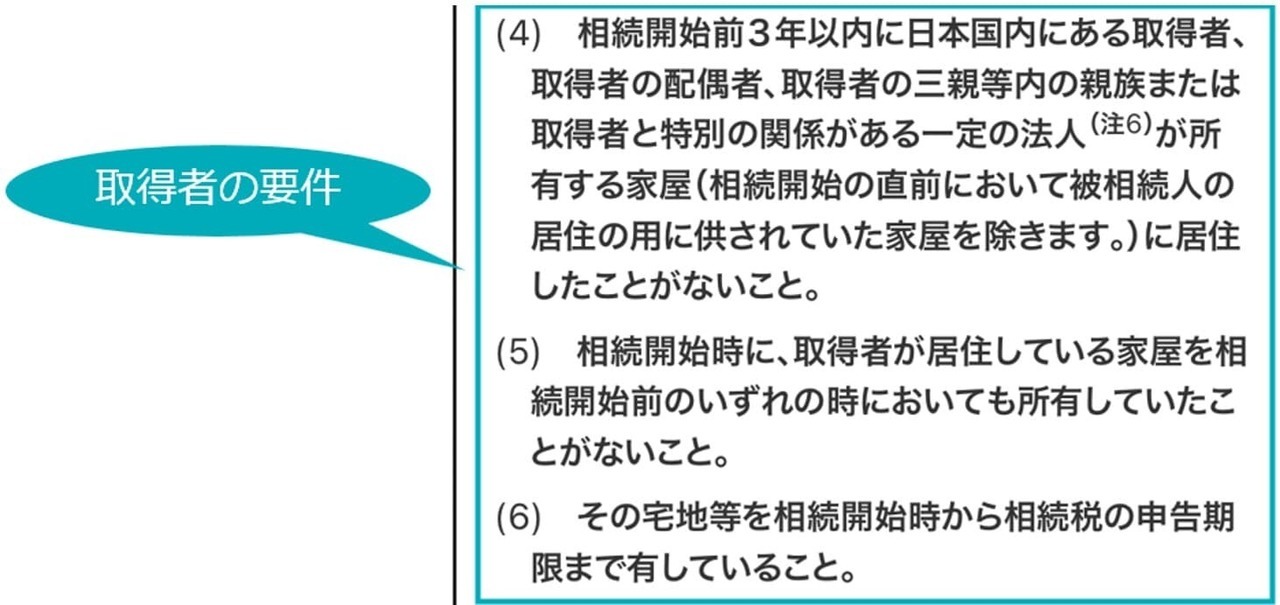

①相続開始3年以内に持ち家に住んでいないこと

別居親族は、相続開始前3年以内に、以下のいずれかが国内で所有する家屋に居住していないことが必要です。

- 本人

- 配偶者

- 三親等内の親族

- 特別の関係がある法人

国内の家屋に限定されているため、別居親族が海外の家屋に居住していても要件を満たします。

特別の関係がある法人

特別の関係がある法人は、以下の法人を指します。

1. 居住用宅地等を取得した親族、その他配偶者、3 親等内の親族、その他 一定の者(「親族等」)が、あおの法人の発行済株式または出資(自己の株式または出資を除く)の総数または総額(「発行済株式総数等」)の10分の5を超える数または金額の株式または出資を有する場合における当該法人

2. 親族等と上記1の法人が他の法人の発行済株式総数等の10分の5を超える数または金額の株式または出資を有する場合における当該他の法人

3. 親族等および上記1および2の法人が他の法人の発行済株式総数等の10分の5を超える数または金額の株式または出資を有する場合における当該他の法人

4. 親族等が理事、監事、評議員その他これらの者に準ずるものとなっている持分の定めのない法人

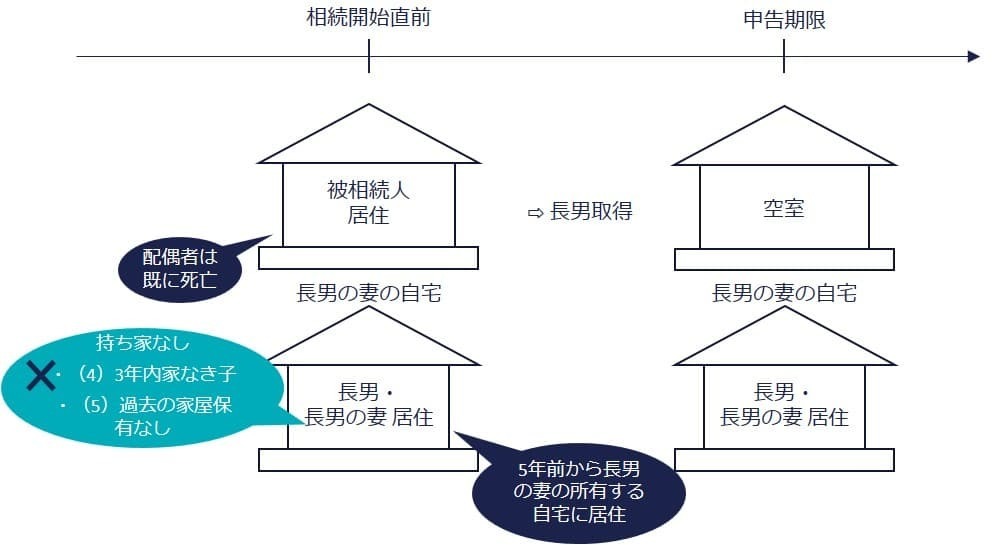

事例:長男が過去5年間、妻の家に住んでいた場合(☓)

例えば、故人が亡くなり、自宅は長男に相続されています。長男は過去5年間、長男の妻の持ち家に住んでいます。この場合、長男は、相続開始前3年以内に「本人の配偶者」の持ち家に住んでいるため、特例は適用されません。

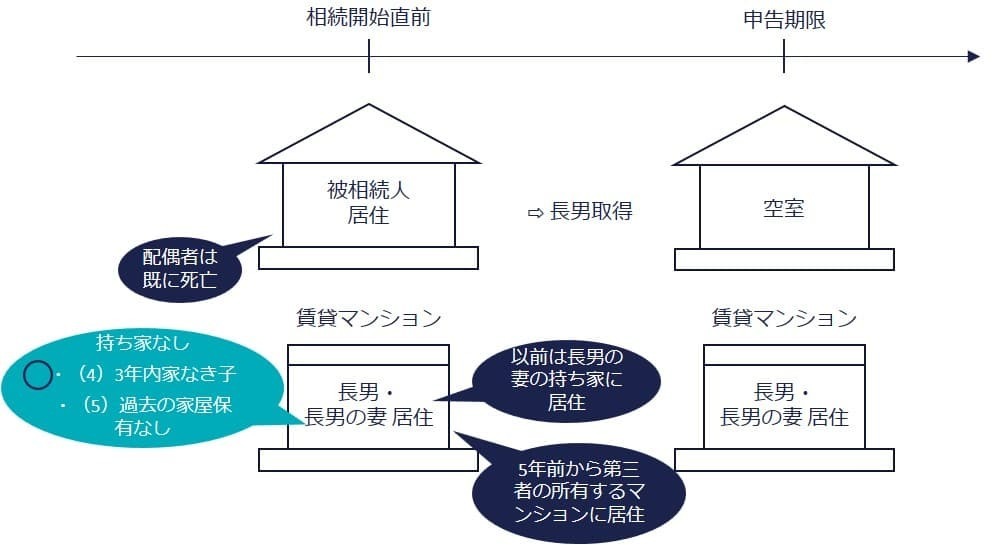

事例:長男が5年前、妻の家から貸家に移り住んでいた場合(◯)

例えば、自宅を長男が相続しました。長男は以前、長男の妻の家に住んでいたが、5年前から賃貸マンションに移り住んでいます。この場合、長男は「相続開始前3年以内」に「本人の配偶者」の持ち家に住んでいなかったため、特例が適用されます。

②相続開始時に住んでいた家を過去に所有していないこと

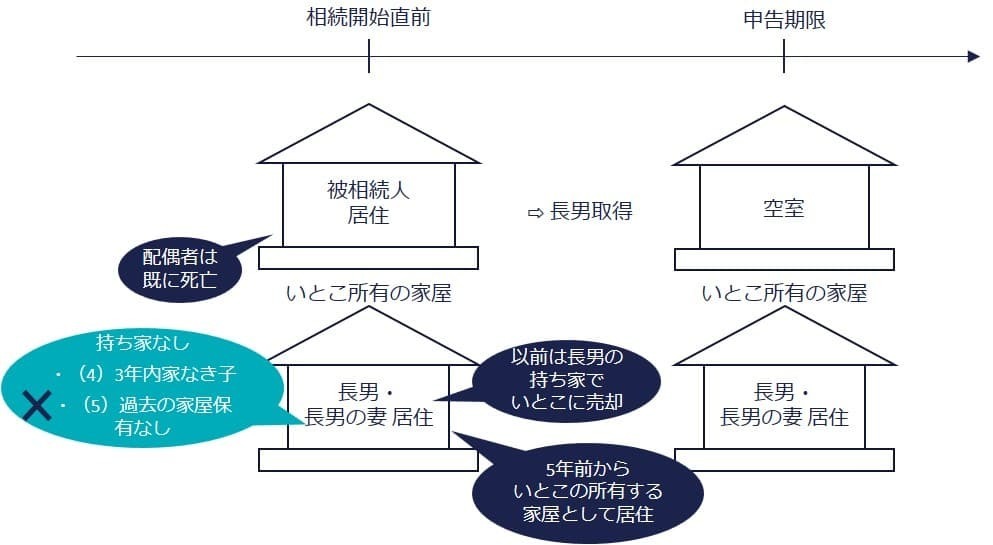

事例:長男が5年前に自身の自宅をいとこに売却し、その家を借りていた場合(☓)

故人の自宅は長男に相続されています。長男は自身の持ち家を5年前にいとこに売却し、現在は借りて住んでいます。

いとこは4親等の血族で、3親等以内の親族には該当しないため、長男は相続開始前3年以内に3親等以内の親族の持ち家には住んでいません。しかし、相続開始時に以前自分が所有していた家に住んでいるため、特例の要件を満たしません。

③相続税の申告期限まで、相続した土地を所有し続けること

そのため、相続開始から申告期限の10ヵ月以内に土地を売却した場合、特例は適用されません。ただし、居住要件はないため、この期間中、家屋に住んでいる必要はありません。

3.被相続人と取得者の要件

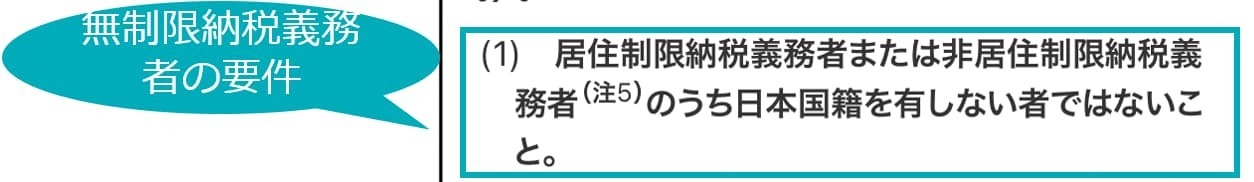

居住制限納税義務者または非居住制限納税義務者のうち日本国籍を有しないものではないことが必要です。

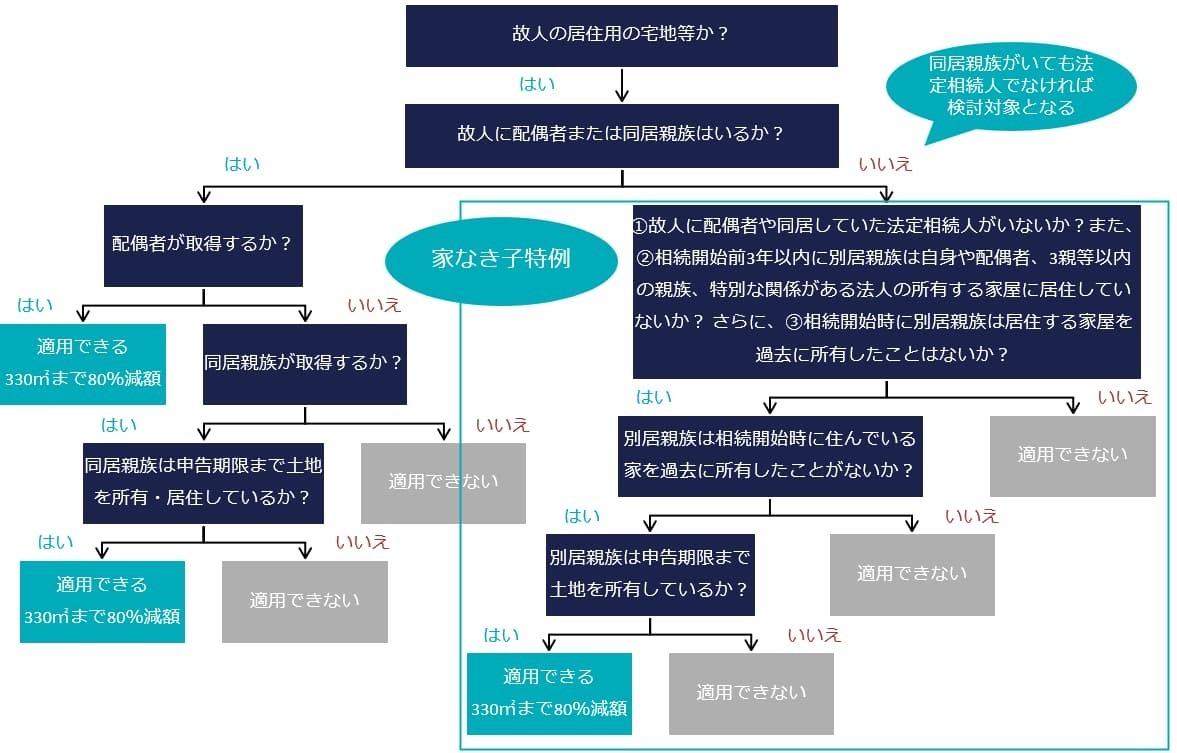

フローチャートで確認

家なき子特例についてのQ&A

家なき子特例に関するQ&Aです。この特例を受けるためには、前述の通り、要件(1)から(6)までの全てを満たしている必要があることに注意してください。

①故人に別居の配偶者がいる場合は?(☓)

故人に別居中の配偶者がいる場合、特例は適用されません。この特例は通常、二次相続を想定としており、故人の配偶者が存命である場合、たとえその配偶者が故人の自宅に住んでいなくても特例の適用は受けられません。

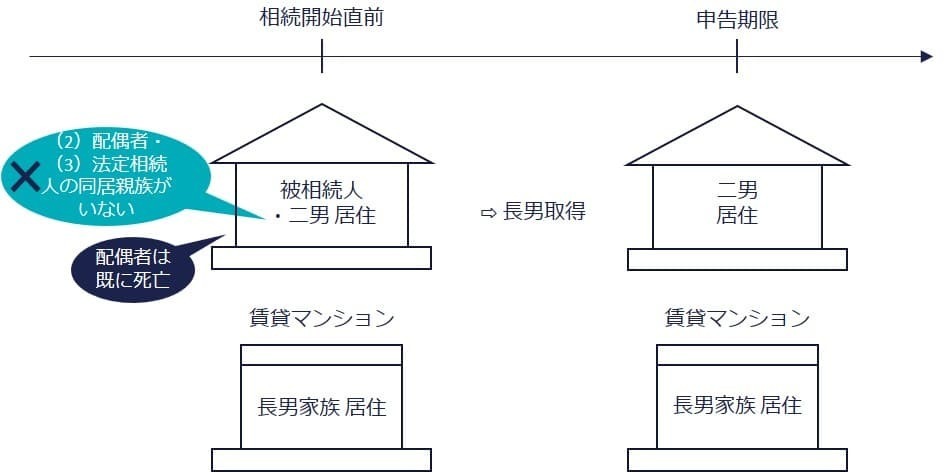

②故人と同居していた子が相続放棄した場合は?(☓)

子が法定相続人である場合、その子が相続を放棄しても特例は適用されません。家なき子特例の「相続人」とは、民法上の相続人ではなく、「法定相続人」を指します。これら二つは異なる概念です。例えば、子が相続を放棄した場合、民法上の相続人が親に移ることがあっても、法定相続人の地位は子のままです。

このため、故人が放棄した子と同居していた場合、「被相続人の居住の用に供されていた家屋に居住していた被相続人の相続人がいないこと」という特例の要件を満たさないため、特例の適用は受けられません。

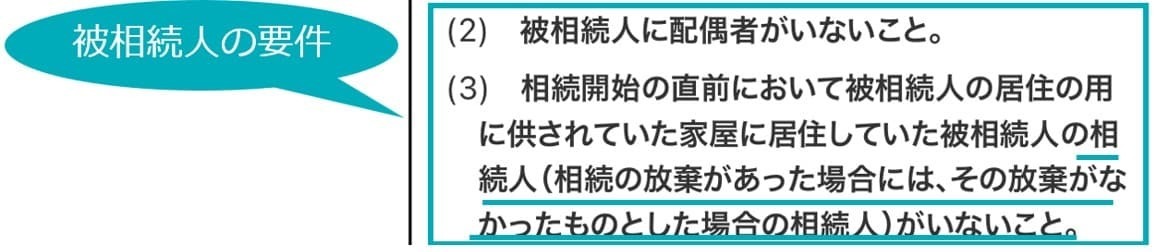

③故人が親と同居していた場合は?(◯)

親が法定相続人でなければ特例を適用できます。具体的には、子が法定相続人で、同居している親が法定相続人でない場合、相続開始時に故人と同居している法定相続人がいないこととなりますので、特例が適用される条件を満たします。

例えば、子が法定相続人で、故人が父母、兄弟姉妹、孫などと同居していた場合、これらの親族が法定相続人でない限り、特例の適用が可能です。

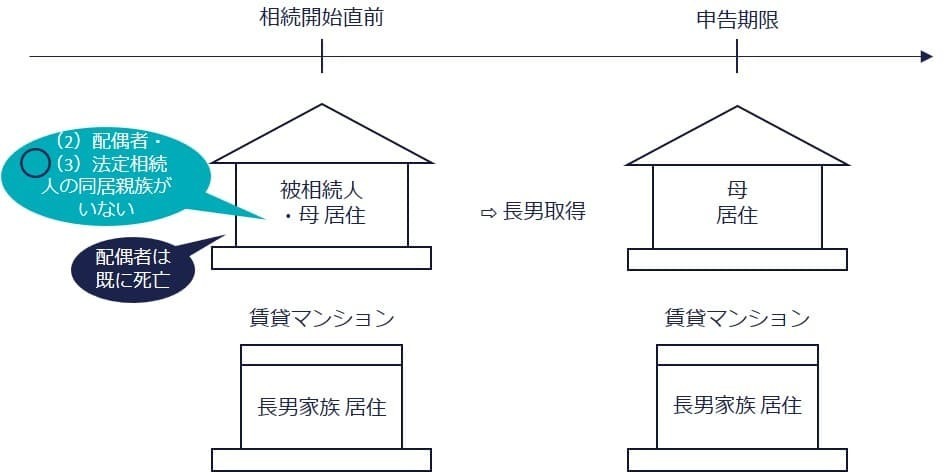

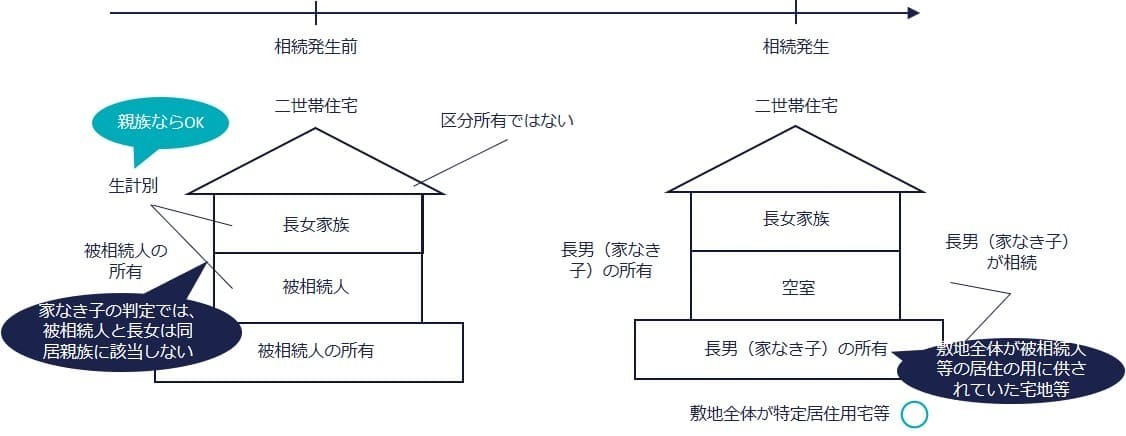

④3年内に別居親族の持ち家に故人と同居していた場合は?(◯)

特例が適用される可能性があります。

例えば、長男が故人の所有する土地に建てた自分の持ち家で故人と共に住んでいましたが、転勤のため2年前に賃貸マンションに移り、故人はその家で単独で生活を続けていました。この場合、長男は相続開始前3年以内に自身の持ち家に居住していましたが、相続開始前に故人がその家に住んでいたため、特例が適用されます。

特例の適用条件には、相続開始前3年以内に、取得者(ここでは長男)が本人やその配偶者、3親等内の親族、特別の関係がある法人の所有する家屋に住んでいないことが含まれます。しかし、相続が始まる直前に故人が居住用として使っていた家屋は、これらの家屋から除かれることになっているからです。

⑤申告期限までに持ち家を購入した場合は?(◯)

相続が発生した時点で賃貸住宅に住んでおり、その後、申告期限までに自己所有の家を購入した場合でも、特例の対象になります。特例の適用を判断する際、相続開始時から遡る3年間にどこに住んでいたのため、相続開始後に家を購入したとしても、その事実が特例適用に影響を及ぼすことはありません。

⑥申告期限までに家屋を貸し出した場合は?(◯)

相続した家屋を相続税の申告期限までに賃貸に出しても、特例要件を満たします。別居親族が宅地の所有権を継続して保持する必要がありますが、その期間中にどのように使用するかについては、特に制限はありません。

⑦申告期限「前」に売却した場合は?(☓)

相続した自宅を相続税の申告期限までに売却すると、特例の要件を満たしません。この場合、宅地を申告期限まで所有し続ける必要があるため、売却すると所有継続要件が満たさなくなります。

⑧申告期限「後」に売却した場合は?(◯)

相続税の申告期限後に自宅を売却しても、特例の適用は可能です。重要なのは、申告期限までに宅地等の所有を継続していることです。申告期限後の売却に特別な制限はありません。

なお、申告期限後に空き家を売却する場合、「空き家特例」が適用されることがあります。この特例では、譲渡所得から最大3,000万円まで控除が可能です。

この特例を活用する方法については、以下の関連記事を参照してください。

相続空き家特例3000万円を使う方法

⑨申告期限までに家屋を取り壊した場合は?(◯)

申告期限までに故人が居住していた家屋を取り壊しても、特例の適用は可能です。条件は宅地を申告期限まで所有し続けることであり、家屋自体の存続に関しては特別な要件は設けられていません。

⑩二世帯住宅を相続した場合は?(◯)

二世帯住宅を住んでいない親族が取得した場合でも、要件を満たしていれば特例を適用することができます。

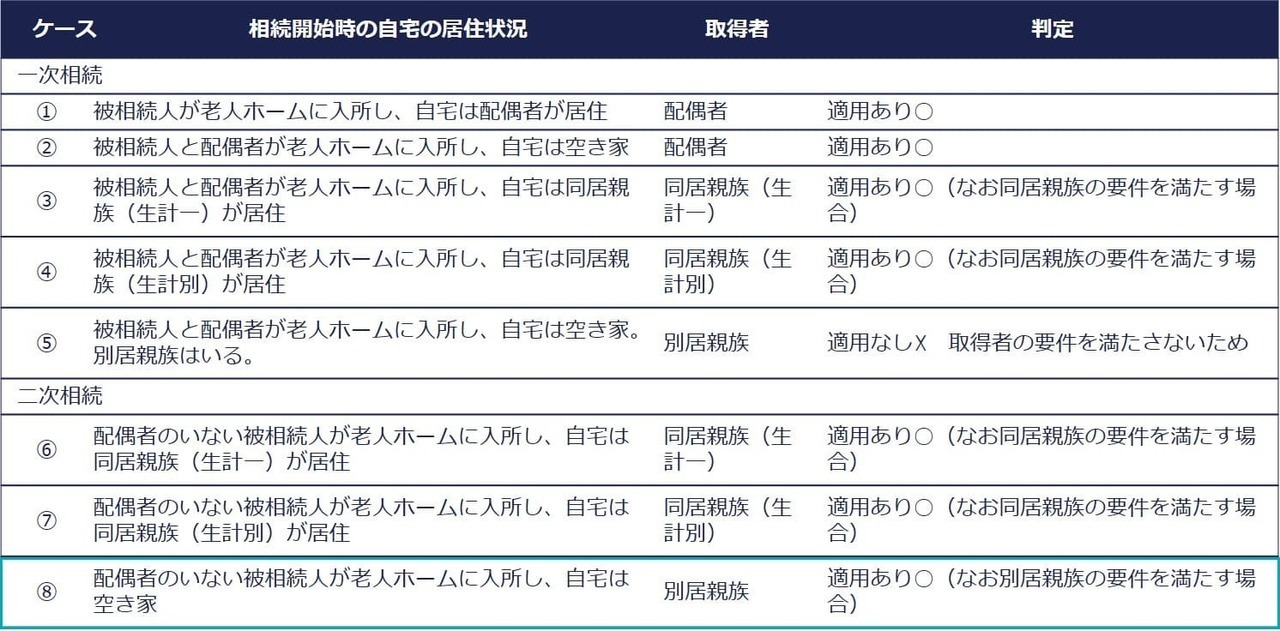

⑪故人が老人ホームに入所していた場合は?(◯)

相続開始直前に故人が自宅を離れて老人ホームに入所していた場合でも、条件を満たしていれば、自宅の敷地に特例を適用できます。

平成30年度税制改正の内容とその影響について

「家なき子」の特例は、持ち家のない子供が仕事などで一時的に親と同居できない場合、将来その住宅に戻る計画がある時、親の死による相続が発生した際に税金の優遇を受けることができる制度です。

しかし、相続人が自分の家を持ちながらも、他人名義で家屋を登記し、別居親族の形式を整えるだけで特例の条件を満たそうとする事例が発生していました。このような行為が制度の本来の意図に反するため、2018年の税制改正ではこれを防ぐための規制が強化されました。

2020年(令和2年)4月1日以降に発生した相続には、改正された要件が適用されます。

上表の枠内の要件が新たに追加されました。

その結果、たとえば以下のケースでは特例の適用が受けられなくなりました。

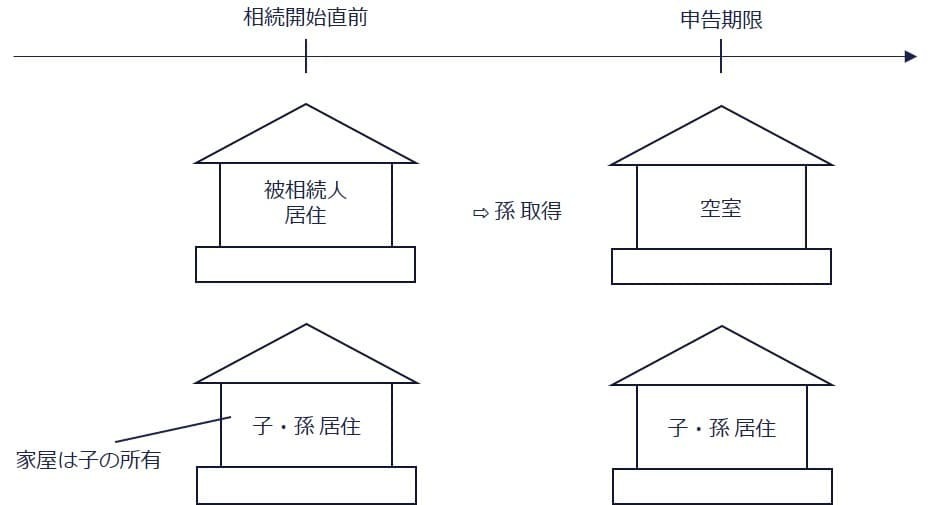

子と同居の孫に自宅が遺贈された場合(☓)

子と同居の孫に自宅が遺贈されたケースです。

- 改正前の状況

故人が一人で住んでいた自宅が孫に遺贈されています。孫は、孫の親である子が所有する家に一緒に住んでいました。改正前は、孫が相続開始前3年以内に自分または配偶者が所有する国内の家屋に居住していないため、特例が適用されました。

- 改正後の状況

同じ事例で考えると、改正後では孫が3親等以内の親族である子(孫の親)が所有する家屋に居住しているため、特例の適用がありません。

上記④の要件が追加されたことによる影響です。

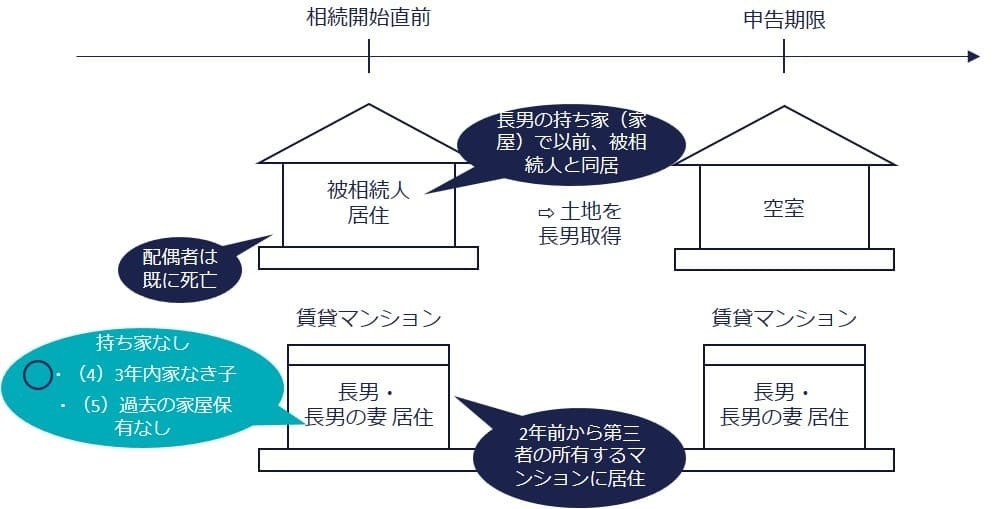

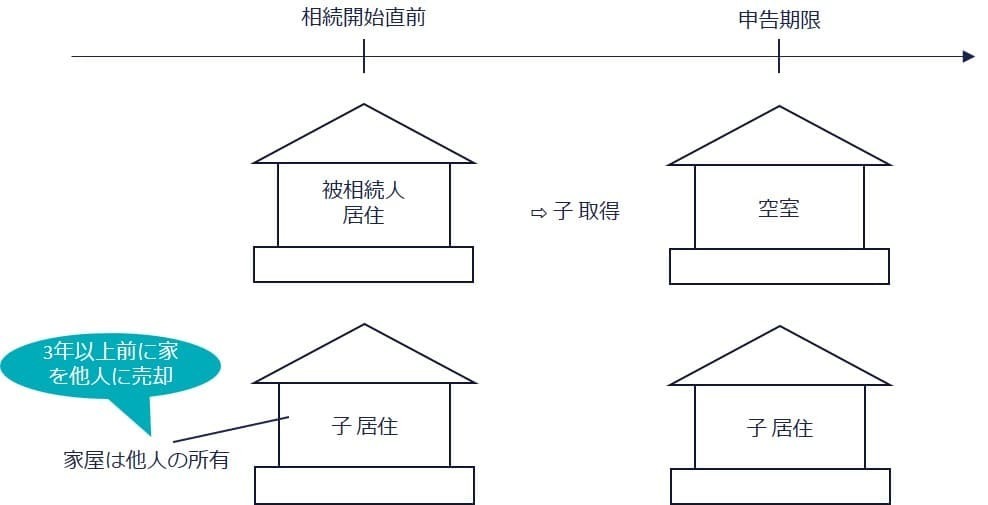

子が自宅家屋を売却し、その家屋を借りて居住した場合(☓)

子が自宅家屋を売却し、その家を借りて3年経過を待つケースです。

- 改正前の状況

故人が一人で住んでいた自宅が子に遺贈されています。子は自己所有の家屋に居住していましたが、3年以上前にその家を他人に売却しました。売却後、子はその家を借りて住み続けています。改正前では、子が相続開始前3年以内に自分または自己の配偶者が所有する国内の家屋に居住していなかったため、特例が適用される状況でした。

- 改正後の状況

改正後では、子が相続開始時に居住している家を過去に自分が所有していたため、特例の適用がなくなります。

上記⑤の要件が追加されたことによる影響です。

改正後も有効な生前対策

改正法の下でも引き続き有効な生前対策があります。

賃貸物件での継続居住

現在、賃貸物件に居住している場合、引き続きその賃貸物件に相続開始前3年以上住むことで特例の適用が期待できます。しかし、自身の持ち家を売却して、その物件に賃貸で住み続けている場合、特例は適用されません。

賃貸物件への転居

持ち家を売却または賃貸に出して、自らは別の賃貸住宅へ移住する方法もあります。この場合、新しい賃貸住宅での3年間の居住を経過することが特例適用の条件です。そのため、移住後3年以内に相続が発生すると、特例の適用は受けられません。

孫への遺贈

故人が持ち家を持たない孫に財産を遺贈する方法は、特例の適用を受ける可能性があります。ただし、孫が自己の親(相続人)の持ち家に住んでいる状態では、特例の対象外となります。

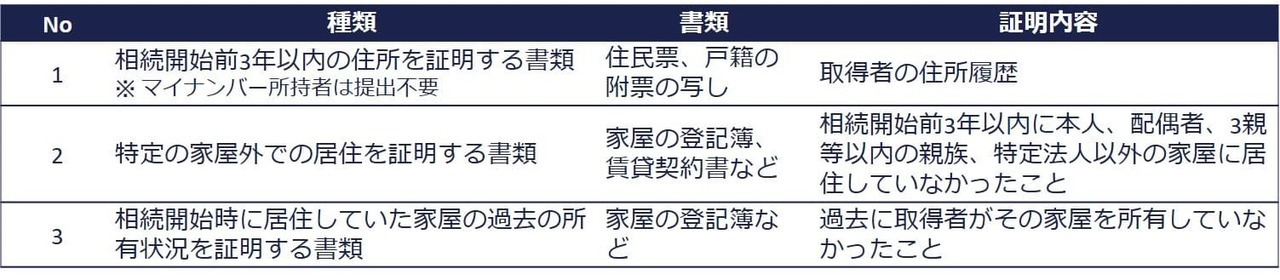

特例を適用するための必要書類リスト

「家なき子」特例の適用を受けるためには、相続税の申告書に以下の書類を添付する必要があります。

1. 相続開始前3年以内の住所を証明する書類

・取得者の住民票や戸籍の附票の写し

※ マイナンバー(個人番号)を提出する場合、この書類の提出は不要です。

2. 相続開始前3年以内に居住していた家屋の所有者を証明する書類

居住していた家屋が本人、本人の配偶者、3親等以内の親族、特別の関係がある法人以外の所有する家屋であることを証明します。

・相続開始3年以内に住んでいた借家の賃貸契約書や家屋の登記簿など

3. 相続開始時に居住していた家屋を過去に所有していなかったことを証明する書類

・家屋の登記簿など

小規模宅地等の特例の適用を受けるための必要書類は、以下のサイトでまとめていますので参照ください。

相続税申告でお悩みの方は、お気軽にご相談ください

現在、故人の相続税申告に関するサービスのみを提供しており、生前対策に関するご相談は承っておりません。

電話受付時間 平日・土曜 9:00〜18:00

※ ご自身で申告を予定されている方からのご相談には対応していないため、問い合わせはお控えください。また、ホームページに掲載している記事に関する質問は、ご遠慮しています。

お問合せ・ご相談

お問い合せフォームで24時間受け付けています。

現在、故人の相続税申告に関するサービスのみを提供しており、生前対策に関するご相談は承っておりません。

※自己申告を検討されている方で、内容確認のみを求める相談はご遠慮ください。

営業時間/定休日

営業時間

平日 9:00~20:00

土曜 9:00~18:00

(電話受付18時まで)

定休日

日曜・祝日

事前に連絡いただける場合、営業時間外・日曜祝日も対応しています。お気軽にご相談ください。

アクセス

〒158-0094

東京都世田谷区玉川2-4-1

レフィーユ二子玉川403

東急田園都市線「二子玉川」駅下車 東口より徒歩5分(玉川税務署近く)

車でお越しの場合、二子玉川ライズバーズモールP2駐車場のほか、近隣に複数のコインパーキングあり