世田谷区玉川2-4-1 レフィーユ二子玉川403 二子玉川駅から徒歩5分

三軒茶屋、千歳烏山、仙川、成城学園、千歳烏山、溝の口、武蔵小杉、渋谷、新宿ほか

/ 土曜9:00〜18:00

休業日:日曜・祝日

※事前予約で日祝対応します

住宅取得等資金の相続時精算課税贈与の活用方法を解説します!

■このような方にオススメ

- 大型の贈与を利用して子どもや孫に住宅の購入資金を渡したいと考えている方

- 住宅の購入資金にかかる相続時精算課税の特例の基本的な理解しておきたい方

■この記事のポイント

- 住宅購入資金に係る相続時精算課税制度は贈与者の年齢要件がないので若い世代からの贈与もできる

- 住宅購入資金の贈与があったら居住用家屋を取得等し、居住(見込を含む)しないと適用が取り消される

- 新築、購入などする居住用家屋はどんな家屋でもいいわけではなく要件が定められている

こんにちは、世田谷相続専門税理士事務所です。

高齢化社会が進むなか消費性向が低かった高齢世代から消費性向の高い若年世代に、大型の贈与で早期に資産を移転するために設けられたのが相続時精算課税制度です。

大型の贈与といえば実務では住宅の購入資金を親から子どもに贈与するケースが非常に多いです。こういった需要に対応する形で、国は住宅の購入資金の贈与に係る制度として相続時精算課税制度と非課税のふたつの制度を設けました。

本記事ではそのうち相続時精算課税制度の内容に触れていきます。住宅取得等資金の相続時精算課税制度の趣旨から制度を利用するための適用要件、贈与税の計算方法、手続きなどを解説します

この記事の目次

住宅取得資金の相続時精算課税制度の概要

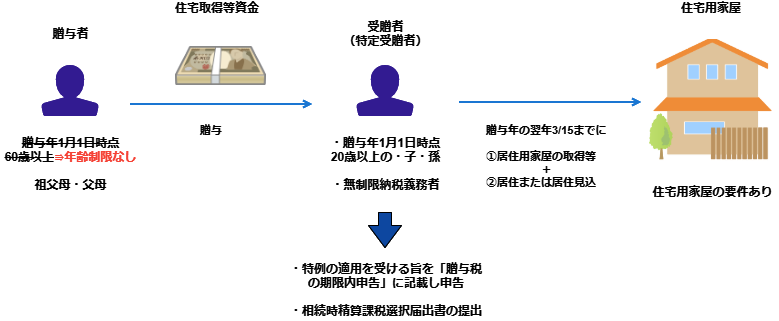

住宅取得等資金に係る相続時精算課税の特例では住宅の取得の活性化を図るため、住宅取得にかかる贈与では通常の相続時精算課税の年齢要件が緩和されました。

直系尊属である祖父母または父母から住宅取得資金の贈与を受けた場合で、一定の要件を満たした場合は、贈与者のその時の年齢にかかわらず受贈者は相続時精算課税制度を選択できます。

通常の相続時精算課税制度にかかる贈与者の年齢要件は上で確認した通り60歳以上でしたが、住宅取得資金に係る贈与の場合はその年齢要件がなくなります。一方の受贈者の年齢要件は通常の相続時精算課税制度と変わらず20歳以上です。

贈与財産の対象が住宅取得資金という性質から、通常の相続時精算課税制度では求められてなかった適用要件があります。

たとえば住宅取得資金の贈与を受けた年の翌年3月15日までに、居住用家屋の新築・取得・増改築等をして実際に居住すること、あるいは居住見込みであることが要件となります。

また居住用家屋についての要件もあり、たとえば床面積が50㎡以上の国内にある家屋や床面積の1/2以上を居住のために使用するなどあります。居住用家屋の増改築の場合は工事費用が100万円以上であるなど細かい要件が用意されています。

とはいえ住宅取得資金の相続時精算課税制度では贈与者の年齢要件はないことが特徴的です。したがって贈与者が六十歳未満の50歳とか若い年齢であっても資金を贈与できることになっています。

もちろん相続時精算課税の適用を受けるために、贈与税の期限内申告と相続時精算課税選択届出書を所轄税務署長に提出する必要があります。

住宅取得資金の相続時精算課税を選択した場合、それ以後、住宅取得資金の贈与者からの贈与は1回スタートを切ってしまうと相続時精算課税が適用され続けますので、その点は注意が必要です。

なお相続時精算課税制度を選択した場合に撤回できないのは、住宅資金の贈与に限らず相続時精算課税制度全般の話です。

以下では適用要件を項目ごとに解説していきます。

住宅購入資金にかかる相続時精算課税制度の適用要件

| 項目 | 適用要件など |

|---|---|

| 適用期間 | 平成15年1月1日から令和3年12月31日まで |

| 贈与者 | 直系尊属(年齢要件なし) |

| 受贈者 (特定受贈者) | ・贈与年の1月1日に20歳以上 ・贈与者の直系卑属である推定相続人または孫 ・居住無制限納税義務者か非居住無制限納税義務者 |

| 適用財産 | 金銭のみ |

| 住宅取得等資金の用途 | ・住宅用家屋の新築 ・建築後使用されたことのない住宅用家屋の取得 ・建築後使用されたことのある(中古)住宅用家屋の取得 ・居住の用に供している住宅用家屋の増改築 ・上記の住宅用家屋とともにするその敷地の用に供される土地等の取得 ・住宅の新築に先行してするその敷地の用に供されることとなる土地等の取得 |

| 居住要件等 | 特定受贈者が、贈与により取得等資金を取得した年の翌年3月15日までに住宅取得等資金の全額を住宅用家屋の取得等のための対価に充てて、居住の用に供したときまたは同日後地帯なく居住の用に供することが確実であると見込まれるとき |

| 控除 | 特別控除額2500万円 |

| 税率 | 一律20% |

適用要件を見ていきましょう。

<適用期間>

租税特別措置法による制度なので利用できる期間には期限があり、令和3年12月31日までです。

<適用対象者>

贈与者の年齢要件はとくにありません

一方で受贈者の特定受贈者の年齢要件は、20歳以上(贈与を受けた年の1月1日時点)です。受贈者は、居住無制限納税義務者あるいは非居住無制限納税義務者です。

国内財産だけでなく国外財産にも課税される納税義務者が当てはまります。また贈与者と受贈者との関係で受贈者は贈与者の直系卑属である推定相続人または孫です。通常の相続時精算課税と同じ用件ですね。

<適用財産>

対象財産は金銭のみです。制度名「住宅取得等資金に係る相続時精算課税の特例」からもわかるように、住宅を取得するための資金の贈与なので適用財産は金銭です。

なお贈与税の配偶者控除で適用となる財産の範囲とは異なります。相続時精算課税制度では金銭のみです。

一方で贈与税の配偶者控除は現物の居住用不動産または居住用不動産を取得するための金銭の両方です。ふたつの制度で適用財産の範囲が異なりますので混同しないように注意してください。

<住宅取得資金の用途>

住宅取得資金として贈与された金銭は、きちんと居住用家屋の新築取得増改築等の用途に当てなければなりません。新築取得増改築等の具体的な内容は以下の通りです

・住宅用家屋の新築

・建築後使用されたことのない住宅用家屋の取得

・建築後使用されたことのある(中古)住宅用家屋の取得

・居住の用に供している住宅用家屋の増改築

・上記の住宅用家屋とともにするその敷地の用に供される土地等の取得

・住宅の新築に先行してするその敷地の用に供されることとなる土地等の取得

居住用の家屋だけではなくその敷地に利用される土地の取得も対象とできます。また土地と建物は同時に取得したものだけではなく土地を先行取得したケースでも問題ありません。

たとえば住宅用家屋を新築する場合に土地だけ先に購入しておいて、その後に建物を建てるケースがありますよね。このように新築に先行して土地を先に取得する場合でも大丈夫です。

<居住要件等>

特定受贈者は新築取得税増改築等をした居住用家屋には、贈与年の翌年3月15日の申告期限までに居住する、あるいは居住見込みが確実であることが要件とされます。

<控除・税率>

特別控除額2500万円と一律20%の税率は通常の相続時精算課税と同じです

住宅購入資金にかかる相続時精算課税制度の住宅家屋等の要件

| 項目 | 住宅家屋等の要件 |

|---|---|

| 新築 | ・新築家屋の登記簿上の床面積(区分所有建物の場合はその専有部分の床面積)が50㎡以上で、かつ、その家屋の床面積の2分の1以上が受贈者の居住の用に供されるものであること ※住宅用家屋は日本国内にあるものに限られる |

| 取得 | ・取得した家屋の登記簿上の床面積(区分所有建物の場合はその専有部分の床面積)が50㎡以上で、かつ、その家屋の床面積の2分の1以上が受贈者の居住の用に供されるものであること ※住宅用家屋は日本国内にあるものに限られる かつ、次のいずれかに該当すること ・地震に対する安全性に係る基準に適合するもの ・その取得の日以前20年以内(耐火建築物の場合は25年以内)に建築されたもの |

| 増改築等 | ・増改築等後の家屋の登記簿上の床面積(区分所有建物の場合はその専有部分の床面積)が50㎡以上で、かつ、その家屋の床面積の2分の1以上が受贈者の居住の用に供されるものであること ※対象となる住宅用家屋は日本国内にあるものに限られる ・工事に要した費用の額が100万円以上であること |

次は居住用家屋自体の要件です

床面積の2分の1以上が受贈者の居住の用に供されるものであることは、すべの場合で守らなければならない共通事項です。

<新築>

新築する場合の家屋の要件は、特定受贈者の居住の用に供される国内の家屋で床面積が50㎡以上です。

<取得>

取得する場合の家屋の要件は、特定受贈者の居住の用に供される国内の中古の家屋でやはり床面積が50㎡以上です。加えて地震に対する安全性に係る基準に適合するもの、または取得の日以前20年以内(耐火建築物の場合は25年以内)に建築されたものです。

<増改築>

増改築等する場合の家屋の要件は、特定受贈者が所有している国内の家屋に対して行う増築改築工事でやはり床面積が50㎡以上、かつ工事のコストが100万円以上です。

住宅購入資金の贈与時の計算方法の具体

<前提条件>

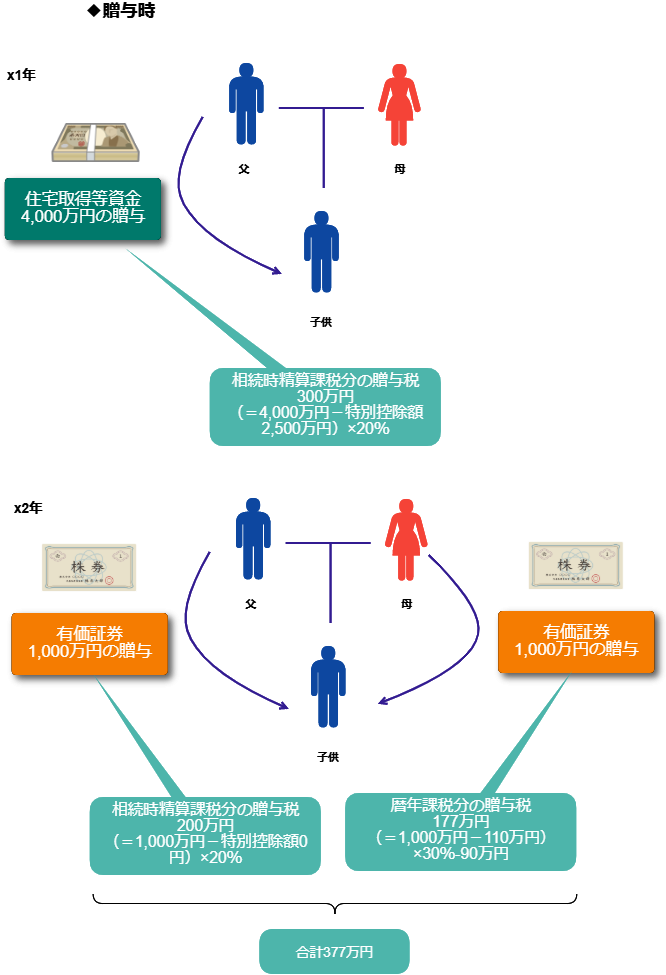

・x1年 父から子への贈与 住宅取得等資金4000万円

子は相続時精算課税選択届出書を提出

・x2年 父から子への贈与 有価証券1000万円

母から子への贈与 有価証券1000万円

※受贈者の年齢要件は満たしているものとする

x1年に子どもは父からの住宅取得等資金の贈与に対して相続時精算課税選択届出書を税務署長に提出し、相続時精算課税を選択しています。

子贈与税の計算にあたって子どもが父から受け取った住宅取得等資金には、2500万円の特別控除が使えます。住宅取得等資金4000万円等特別控除2500万円と比べて何か少ない方の金額、今回のケースでは2500万円まで特別控除を使えます。

控除しきれなかった1500万円に一律20%の税率を乗じた金額の300万円を贈与税として納付します。相続時精算課税を適用できた結果、暦年課税で用いる累進税率よりも小さい税率ですんでいます。

以上より受贈者の子がx1年に納めるべき贈与税額は300万円です。

x2年です。すでに解説した通り、住宅取得に係る相続時精算課税であっても、一度その制度を使うと翌年以後は撤回できず、精算課税を使い続けなければなりません。

そのため子がx2年に父から贈与を受けた有価証券1000万円に対しても相続時精算課税を適用し、贈与分の1千万円に一律20%の税率を乗じた金額の200万円を贈与税として納付します。

特別控除はx1年で枠の2500万円を使っているのでx2年では使えません。

一方で子が母から贈与を受けた有価証券に対しては相続時精算課税選択届出書を提出していないので、その場合は暦年課税の贈与として取り扱います。

贈与税を計算した結果は177万円です。

以上より受贈者の子がx2年に納めるべき贈与税額は377万円(=200万円+177万円)です。

【注意】手続き~期日を守らなければ特例の適用が受けられない

相続時精算課税特例の適用を受けるためには贈与があった年の翌年2月1日から3月15日までの間に、相続時精算課税選択の特例の適用を受ける旨を記載した贈与税の申告書に、一定の書類を添付して、納税地の所轄税務署に提出しなければなりません(措法70の3⑧)。

たとえば受贈者が確定申告期限までに家屋に居住している場合の必要書類は以下の通りです。

・相続時精算課税選択届出書

・相続時精算課税の計算明細書(申告書第二表)

・受贈者の戸籍謄本

・受贈者戸籍の附票等

・贈与者の住民票等

・受贈者が贈与者の孫である場合には贈与者の子の戸籍謄本

・不動産の登記事項証明書

・新築・取得・増改築等に係る契約書の写し

提出期限後に届出書を提出した場合は、どのような事情があったとしても、相続時精算課税の適用は受けれなくなりますので、提出期限は必ず守りましょう。

【注意】贈与年の翌年12月までに居住しないと適用取り消し

住宅取得等資金の相続時精算課税制度は、制度名の通り住宅を取得するための資金の贈与なので、受け取った金銭を居住用家屋の新築などに充てて、申告期限までにその家屋に居住あるいは見込みであることが要件となっていました。

贈与税の申告期限の段階では住宅用家屋に居住見込であった場合に、もしそのまま家屋に住まないままであったらどういう取り扱いになるかといえば、精算課税の適用が取り消しになります。

贈与税の申告期限の贈与年の翌年3月15日からその年12月31日までに取得などした家屋に住んでいなかった場合は、相続時精算課税の適用が取り消しになり、修正申告が必要になります(措法70の3④)。

修正申告を提出する場合の贈与財産の取り扱いは、条文上は、相続時精算課税の適用をしないとの記載ではなく、届出書を提出してなかったものと「みなす」とされています。

相続時精算課税を選択するために届出書を出していたという場合でも、提出していなかったとの取扱いです。

そのため暦年課税の贈与として贈与税を計算し直します。相続時精算課税は直系尊属からの20歳以上の子どもか孫への贈与が前提ですので、暦年課税の贈与でも少なくとも税率は一般税率よりも優遇された特別税率が使えそうです。

まとめ

| 項目 | 適用要件など |

|---|---|

| 適用期間 | 平成15年1月1日から令和3年12月31日まで |

| 贈与者 | 年齢要件なし |

| 受贈者 (特定受贈者) | ・贈与年の1月1日時点で20歳以上 |

| 適用財産 | 金銭のみ |

| 資金使途 | 住居用家屋などの新築、取得、増改築等 |

| 居住要件等 | 特定受贈者が、贈与があった年の翌年3月15日までに住宅取得等資金の全額を住宅用家屋の取得等の対価に充てて居住している、または同日後地帯なく居住することが確実 |

| 控除 | 特別控除額2500万円 |

| 税率 | 一律20% |

住宅取得等資金に係る相続時精算課税制度の特例は、やはり贈与者の60歳以上の年齢要件が取れているところです。比較的、若い世代からの贈与もできるように国は配慮してくれていますね。

住宅取得のために贈与受けた資金なので、その資金は居住用家屋の新築取得増改築等に使わなければなりません。

さらに贈与があった年の翌年の3月15日までに、住宅取得等資金の全額を居住用家屋の取得対価に充てて居住しているか、遅滞なく居住することが確実である必要がありました。

子どもや孫に住宅の購入資金の贈与を考えている方は、しっかりとその制度の内容を理解した上で利用するようにしましょう。

相続税申告でお悩みの方は、お気軽にご相談ください

現在、故人の相続税申告に関するサービスのみを提供しており、生前対策に関するご相談は承っておりません。

電話受付時間 平日・土曜 9:00〜18:00

※ ご自身で申告を予定されている方からのご相談には対応していないため、問い合わせはお控えください。また、ホームページに掲載している記事に関する質問は、ご遠慮しています。

お問合せ・ご相談

お問い合せフォームで24時間受け付けています。

現在、故人の相続税申告に関するサービスのみを提供しており、生前対策に関するご相談は承っておりません。

※自己申告を検討されている方で、内容確認のみを求める相談はご遠慮ください。

営業時間/定休日

営業時間

平日 9:00~20:00

土曜 9:00~18:00

(電話受付18時まで)

定休日

日曜・祝日

事前に連絡いただける場合、営業時間外・日曜祝日も対応しています。お気軽にご相談ください。

アクセス

〒158-0094

東京都世田谷区玉川2-4-1

レフィーユ二子玉川403

東急田園都市線「二子玉川」駅下車 東口より徒歩5分(玉川税務署近く)

車でお越しの場合、二子玉川ライズバーズモールP2駐車場のほか、近隣に複数のコインパーキングあり