世田谷区玉川2-4-1 レフィーユ二子玉川403 二子玉川駅から徒歩5分

三軒茶屋、千歳烏山、仙川、成城学園、千歳烏山、溝の口、武蔵小杉、渋谷、新宿ほか

/ 土曜9:00〜18:00

休業日:日曜・祝日

※事前予約で日祝対応します

知らないと損する?住宅取得資金贈与の非課税制度を理解しよう

■このような方にオススメ

- 贈与税をかけずに子どもや孫に住宅の購入資金を渡したいと考えている方

- 住宅取得等資金の贈与税の非課税についてキホンを理解しておきたい方

■この記事ポイント

- 贈与税の非課税は一定の要件を満たせば住宅購入資金の贈与に税金がかからない制度

- 贈与税の非課税と相続時精算課税制度とのダブル適用OK!

- 消費税8%の非課税限度枠と消費税10%の非課税枠をダブル適用OK!

- 期限までに非課税の書類を提出しないと特例の適用が受けられない

- 期限までに家屋に済まないと特例の適用が取り消される

こんにちは、世田谷相続専門税理士事務所です。

住宅への投資を促進するために、父母や祖父母などの世代から子や孫の世代に早期に資産の移転を行えるように、一定の要件を満たす住宅購入資金の贈与を非課税にしたのが、住宅取得等資金の贈与税の非課税です。

住宅投資を促進する観点から国が設けた制度には、住宅取得等資金の贈与税の非課税とは別に相続時精算課税制度があります。今回は贈与税の非課税に焦点を当てて内容を解説します。

具体的には住宅取得等資金にかかる贈与税の非課税の概要や適用要件、非課税の金額、相続時精算課税との関係などを紹介します。

この記事の目次

- 住宅取得等資金の贈与税の非課税とは?住宅取得資金にかかる贈与税の非課税の適用要件住宅資金非課税限度額と特別住宅資金非課税限度額1つ目:住宅資金非課税限度額~消費税8%または個人間中古売買2つ目:特別住宅資金非課税限度額~消費税10%省エネ等住宅とは住宅家屋等の要件~住宅等資金の相続時精算課税と同じ住宅資金非課税限度額の特例の併用など住宅資金非課税限度額と特別住宅資金非課税限度額は併用できる住宅取得資金の贈与の非課税制度と暦年課税制度(110万円の基礎控除)は併用できる住宅取得資金の贈与の非課税制度と相続時精算課税(2500万円の特別控除)は併用できる相続時の計算~相続財産への加算額は非課税控除後の金額!【具体例】住宅取得資金の贈与税の計算【具体例】住宅取得資金の贈与税の計算具体例①:複数人の贈与者から贈与を受けたケース具体例②:住宅取得資金の贈与の非課税と相続時精算課税とダブル適用のケース【注意】居住見込の猶予は贈与年の翌年末!適用取り消しに!?【注意】期限内の贈与税申告を忘れずに!贈与金額が非課税枠以下でも要申告!まとめ

住宅取得等資金の贈与税の非課税とは?

住宅取得等資金の贈与税の非課税は、住宅資金非課税限度額までの贈与税が非課税となる特例です。

住宅取得等資金の贈与税の非課税制度とは、父母や祖父母など直系尊属からの贈与により住宅の購入資金の贈与を受けた受贈者が、一定の要件を満たすときに、住宅資金非課税限度額までの金額は贈与税が非課税となる特例です(措法70の2)。

制度が設けられた理由は相続時精算課税と同じです。住宅の購入資金はライフイベントの三大資金のうちひとつですから、大きな金額の贈与になります。相続時精算課税の特別控除額2,500万円の枠だけでは住宅の購入資金を十分にカバーできないため、贈与税の非課税枠も併用できるように制度が設けられています。

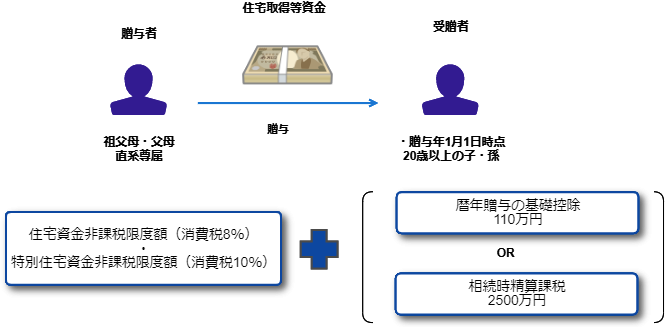

直系尊属から20歳以上の子や孫に贈与があった場合、住宅取得等資金の贈与税の非課税には、住宅資金非課税限度額と特別住宅資金非課税限度額の2枠が用意されています。

1枠目は住宅資金非課税限度額で消費税8%のときの枠です。2枠目は特別住宅資金非課税限度額で消費税10%のときの枠です。

この住宅資金非課税限度額、あるいは特別住宅資金非課税限度額の枠を使い、プラス基礎控除110万円か、相続時精算課税の適用を受けている場合は相続時精算課税の特別控除2500万円までの枠を使うので、かなり税金がかからない制度となっています。

要件は、相続時精算課税の要件とほぼ同じです。

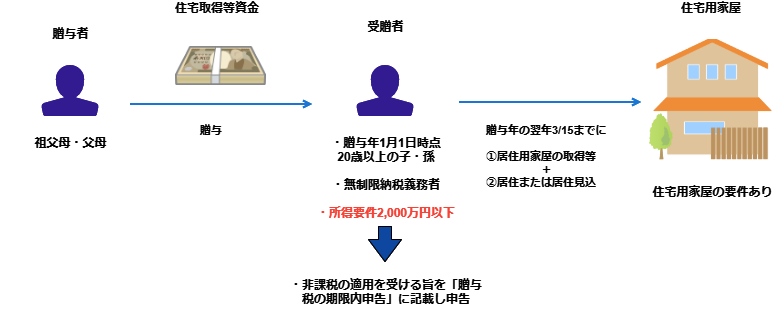

祖父母や父母と、直系卑属の子や孫がいたとします。

受贈者は①無制限納税義務者・②20歳以上・③所得要件があります。所得金額2000万円以下の人に限定されるため、稼ぎがある子や孫はこの制度を使えない仕組みです。贈与年の翌年3月15日までに①住宅用家屋の新築・取得・増改築等をして、②住宅居住要件あるいは居住見込み要件を満たすことが必要です。

住宅用家屋にも要件があります。床面積が50㎡以上でその床面積の1/2を居住用に供すること、中古の場合は築20年以内など、増改築の場合は工事費用100万円以上などです。

贈与税の期限内申告が必要です。非課税の適用を受ける旨の書いた贈与税の申告書に一定の書類を添付し、納税地の所轄税務署に提出する必要があります。以上をもって住宅取得等資金の非課税枠を引けます。

住宅取得資金にかかる贈与税の非課税の適用要件

| 項目 | 適用要件など |

|---|---|

| 適用期間 | 平成27年1月1日から令和3年12月31日まで |

| 贈与者 | 受贈者との関係で父母または祖父母、曾祖父母などの直系尊属(年齢要件なし) |

| 受贈者 (特定受贈者) | ・贈与年の1月1日に20歳以上 |

| 適用財産 | 金銭のみ |

| 住宅取得等資金の用途 | ・住宅用家屋の新築 ・建築後使用されたことのない住宅用家屋の取得 ・建築後使用されたことのある(中古)住宅用家屋の取得 ・居住の用に供している住宅用家屋の増改築 ・上記の住宅用家屋とともにするその敷地の用に供される土地等の取得 ・住宅の新築に先行してするその敷地の用に供されることとなる土地等の取得 |

| 居住要件等 | 特定受贈者が、贈与により取得等資金を取得した年の翌年3月15日までに住宅取得等資金の全額を住宅用家屋の取得等のための対価に充てて、居住の用に供したときまたは同日後地帯なく居住の用に供することが確実であると見込まれるとき |

| 非課税金額 | 住宅資金非課税限度額 特別住宅資金非課税限度額 ※受贈者ごとに非課税限度額が設定される |

適用要件を見て行きましょう。

<適用要件>

措置法なので期限が設けられています。平成27年1月1日から令和3年12月31日までです。

<適用対象者>

贈与者は受贈者の父母、祖父母、曾祖父母など、受贈者の直系尊属です。したがってたとえば配偶者の親から住宅取得等資金の贈与を受けた場合は、非課税の特例の適用は受けられません。なぜなら配偶者の親は直系尊属には含まれないからです (措法70の2、措通70の2-1)。

また特定受贈者は精算課税と同じ人で居住無制限か非居住無制限。贈与を受けた日の属する年の1月1日において20歳以上です。

さらに合計所得金額は所得税の概念です。贈与年分の合計所得金額が2000万円以下の人が対象となります。

<対象財産>

相続時精算課税と同じで金銭のみです。課税の特例は居住の用に供する家屋の新築等の対価に充てるための、金銭の贈与を受けた場合に限られるからです。したがって不動産の贈与は適用できません。また現在居住している住宅のローンを返済するための金銭も同様の理由により適用できません。

<資金使途>

以下のとおり住用家屋の新築・取得・増改築等です。精算課税と同じです。

- 住宅用家屋の新築

- 建築後使用されたことのない住宅用家屋の取得

- 建築後使用されたことのある(中古)住宅用家屋の取得

- 居住の用に供している住宅用家屋の増改築

- 上記の住宅用家屋とともにするその敷地の用に供される土地等の取得

- 住宅の新築に先行してするその敷地の用に供されることとなる土地等の取得

<居住要件等>

その贈与があった翌年3月15日までに住宅取得等資金の全額を住宅用家屋の新築、取得などの対価に当てて居住している場合、または同日後、遅滞なく居住する見込みであること。精算課税と一緒です。

<非課税限度額>

非課税限度額は受贈者ごとに設定されているところがポイントです。精算課税とは違うところです。たとえば贈与者が父や母など複数にいても非課税限度額は贈与者の数に応じて2倍3倍とはなりません。あくまで受贈者ごとに設定されるので、受贈者が子ども一人であれば、その子ども一人分が非課税限度額となります。精算課税は贈与者ごとに特別控除額が設定されていましたね。

住宅資金非課税限度額は消費税8%または個人間の中古売買の場合の枠です。一方で特別住宅資金非課税限度額は消費税10%を使ったときの枠ですね。消費税で控除枠が異なるおもしろい制度です。

住宅取得等資金の贈与税の非課税と相続時精算課税の適用要件は似通っています。以下の相続時精算課税の記事で解説していますので興味のある方は合わせてご参照ください。

住宅資金非課税限度額と特別住宅資金非課税限度額

非課税限度額は贈与者ごとではなく受贈者ごとの金額です。新築等をする住宅用家屋の種類ごとに、受贈者が最初に非課税の特例を受けようとした契約の締結日に応じた金額となります。

1つ目:住宅資金非課税限度額~消費税8%または個人間中古売買

| 住宅用家屋の新築等に係る契約の締結日 | 省エネ等住宅 | 左記以外の家屋 |

|---|---|---|

| ~平成27年12月31日 | 1,500万円 | 1,000万円 |

| 平成28年1月1日~令和2年3月31日 | 1,200万円 | 700万円 |

| 令和2年4月1日~令和3年3月31日 | 1,000万円 | 500万円 |

| 令和3年4月1日~令和3年12月31日 | 800万円 | 300万円 |

まず住宅資金非課税限度額は、住宅用家屋の新築等に係る対価などの額に含まれる消費税8%である場合、または個人間売買で中古住宅を取得する場合に適用されます。

住宅区分が省エネ等住宅かそうでないかによって枠が変わります。また年数が経つにしたがって枠がどんどん減る計算です。

省エネ等住宅かそうでないかで枠に500万円ずつ差額があることを頭の片隅に置いておくといいでしょう。

消費税10%のときの特別住宅資金非課税限度額でも同じで、省エネ等住宅かそうでないかで枠に500万円ずつ差額があります。

2つ目:特別住宅資金非課税限度額~消費税10%

| 住宅用家屋の新築等に係る契約の締結日 | 省エネ等住宅 | 左記以外の家屋 |

|---|---|---|

| 平成31年4月1日~令和2年3月31日 | 3,000万円 | 2,500万円 |

| 令和2年4月1日~令和3年3月31日 | 1,500万円 | 1,000万円 |

| 令和3年4月1日~令和3年12月31日 | 1,200万円 | 700万円 |

特別住宅資金非課税限度額は、消費税10%のときに適用されます。どの区分に当たるかは契約の締結期間で見て行きます。

平成31年4月1日から令和2年の3月31年の1年間は、省エネ等住宅は3000万円の非課税枠、左記以外が500万円の差で2500万円です。

次の一年は1500万円の非課税枠、左記以外が500万円の差で1000万円です。

最後の令和3年4月からは1200万円の非課税枠、左記以外が500万円の差で700万円という計算です。

消費税増税に伴う住宅需要の反動減に備えた非課税限度額の引き上げ

消費税10%の非課税枠が消費税8%よりも引き上げられているのは、消費税10%への増税に伴う住宅需要の反動減に対応するためです。

過去2回の消費税増税のとき、やはり増税前の消費税が安いタイミングで住宅を買って、その後に住宅が動かなかったと観察されています。そのため消費税増税前の駆け込み需要と増税後の住宅需要の反動減を少し緩和させたい意味合いがあって、非課税枠の拡大という大盤振る舞いをしたわけです。

消費税10%に増税されるけど贈与税の非課税枠が十分に用意されているから、消費税10%を受け入れて増税後に住宅を取得しようとする人が出てくることを狙ったわけです。

省エネ等住宅とは

省エネ等住宅とは何かというと、タイプとしては3つあります。

省エネ・耐震・バリアフリーです。

・省エネ・・・断熱等性能等級4もしくは一次エネルギー消費量等級4以上であること

・耐震・・・耐震等級(構造躯体の倒壊等防止)2以上もしくは免震建築物であること

・バリアフリー・・・高齢者等配慮対策等級(専用部分)3以上であること

これらについては証明が必要です。建築業者に出してもらうことになります。

住宅家屋等の要件~住宅等資金の相続時精算課税と同じ

| 項目 | 住宅家屋等の要件 |

|---|---|

| 新築 | ・新築家屋の登記簿上の床面積(区分所有建物の場合はその専有部分の床面積)が50㎡以上で、かつ、その家屋の床面積の2分の1以上が受贈者の居住の用に供されるものであること ※住宅用家屋は日本国内にあるものに限られる |

| 取得 | ・取得した家屋の登記簿上の床面積(区分所有建物の場合はその専有部分の床面積)が50㎡以上で、かつ、その家屋の床面積の2分の1以上が受贈者の居住の用に供されるものであること ※住宅用家屋は日本国内にあるものに限られる かつ、次のいずれかに該当すること ・地震に対する安全性に係る基準に適合するもの ・その取得の日以前20年以内(耐火建築物の場合は25年以内)に建築されたもの |

| 増改築等 | ・増改築等後の家屋の登記簿上の床面積(区分所有建物の場合はその専有部分の床面積)が50㎡以上で、かつ、その家屋の床面積の2分の1以上が受贈者の居住の用に供されるものであること ※対象となる住宅用家屋は日本国内にあるものに限られる ・工事に要した費用の額が100万円以上であること |

住宅家屋等の要件は、住宅取得等資金の相続時精算課税と同じです。床面積50㎡以上、床面積のうち1/2を受贈者の居住の用にされるものであることは、新築・取得・増改築等で共有事項です。相続時精算課税の要件と同じです。

住宅資金非課税限度額の特例の併用など

特例のダブル適用できるケースがあります。また他の規定の関係についても考慮しておく必要があります。

住宅資金非課税限度額と特別住宅資金非課税限度額は併用できる

消費税8%の住宅資金非課税の枠と、消費税10%の特別住宅資金非課税限度額で2つの枠がありました。措置法の場面だとダブル適用できるかという話がありますが、これはOKです。

消費税8%の非課税の適用を受けた住宅用家屋でも、消費税10%の特別の非課税を適用できます。10%の特別の非課税は8%の非課税とはまた法律としては別枠として作っているので、どちらか使ったらどちらが使えないというわけではありません。

たとえば最初に建物の取得に消費税8%の非課税を使い、その後、建物の増改築をしたときの消費税が10%だったとしたら特別住宅資金非課税限度額の枠も両方の枠を使えます。

住宅取得資金の贈与の非課税制度と暦年課税制度(110万円の基礎控除)は併用できる

住宅取得等資金の贈与税の非課税は暦年課税制度との併用はできます。贈与財産から非課税金額を控除して、さらに基礎控除110万円を差し引けます。

住宅取得資金の贈与の非課税制度と相続時精算課税(2500万円の特別控除)は併用できる

住宅取得等資金の贈与税の非課税は相続時精算課税制度との併用はできます。贈与財産から非課税金額を控除して、さらに特別控除2500万円までを差し引けます。特別住宅資金非課税限度額の省エネ等住宅の3000万円と合わせると5500万円まで差し引けることになりますね。

相続時の計算~相続財産への加算額は非課税控除後の金額!

生前贈与加算額や相続時精算課税適用財産加算額は、過去に贈与したものであるものの相続税を計算するにあたって改めて相続税の課税価格に加えられます。なお贈与したときに収めた贈与税の金額は、相続税から控除されることとなります。

しかし非課税の特例の適用を受けて、贈与税の課税価格に算入されなかった金額は、相続税の課税価格に加算することは必要とされていません(相法19、措法70の2)。

住宅資金等資金贈与を受けて、贈与税の計算のときに贈与税の課税価格から控除された非課税枠は、相続税を計算するときの相続税の課税価格にも加算されません。

これは相続時精算課税制度を使った贈与の場合でも同じ内容です。

【具体例】住宅取得資金の贈与税の計算

【具体例】住宅取得資金の贈与税の計算

以下では具体的な数字を用いて住宅取得等資金にかかる贈与税の非課税の計算方法を示していきます。

具体例のうち一つ目は受贈者が複数の贈与者から贈与を受けたケースです。ふたつ目は住宅取得等資金の贈与税の非課税と相続時精算課税のダブル適用のケース。

具体例①:複数人の贈与者から贈与を受けたケース

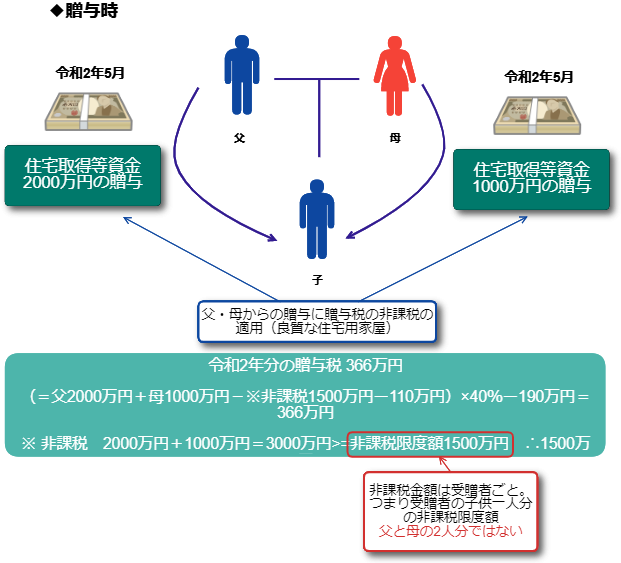

子が父母から受けた金銭の贈与に住宅取得等資金にかかる贈与税の非課税の適用を受けたケースです。

<前提条件>

・令和2年5月に子は父母からそれぞれ以下の贈与を受けている。

父からの金銭の贈与2000万円

母からの金銭の贈与1000万円

・子は上記の贈与につき、住宅取得等資金にかかる贈与税の非課税の適用(住宅は省エネ等住宅に該当)を受けている。

・その他、贈与税の非課税の適用を受けるための要件は満たしている。

子は令和2年5月分に父母から贈与を受けた金銭に、住宅取得等資金にかかる贈与税の非課税の適用を受けています。この住宅取得資金にかかる住宅は省エネ等住宅に該当しますので、特別住宅資金非課税限度額1500万円(消費税10%)までの金額が贈与税の非課税となります。

なお贈与者ごとに非課税限度額が設けられているわけではなく、受贈者ごとであることに注意してください。つまり今回のケースですと非課税限度額は贈与者である父からの贈与に1500万円、母からの贈与に1500万に非課税限度額がそれぞれ設けられているわけではなく、受贈者である子ども1人に1500万円の非課税枠が与えられます。

贈与者が複数の場合には贈与の受けた金額を合計し、そのうち限度額までを非課税とできます。今回のケースでは贈与者が父と母で複数であるので、子が父母から贈与の受けた金額を合計し、3000万円(=父2000万円+母1000円)のうち1500万円までを非課税とできます。

子は父母からの贈与に相続時精算課税制度の選択をしていないため暦年課税の贈与として計算します。父母から贈与を受けた合計3000万円から非課税1500万円を差し引いた後は、通常の贈与税の計算です。子が令和2年分の贈与税として納めるべき税額は366万円です。

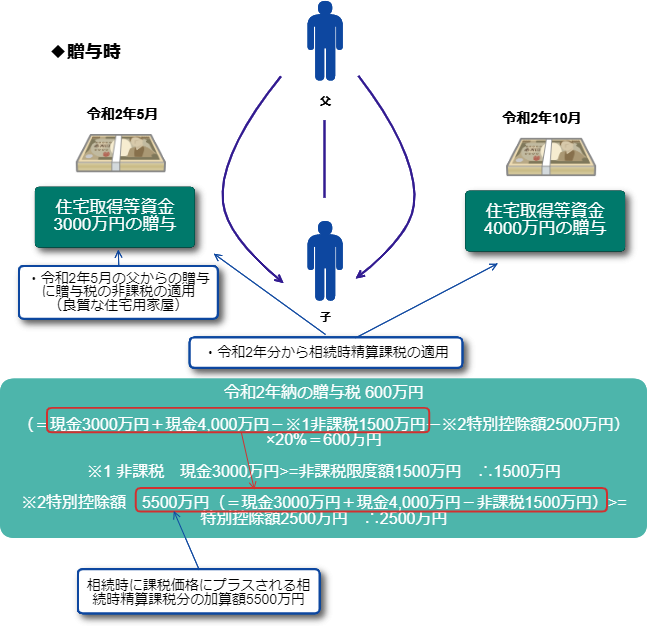

具体例②:住宅取得資金の贈与の非課税と相続時精算課税とダブル適用のケース

子が父からの受けた金銭の贈与に、住宅取得等資金の贈与税の非課税と相続時精算課税のダブル適用したケースの計算方法です。

<前提条件>

・子は父から令和2年5月に金銭2000万円、令和2年10月に金銭4000万円の贈与を受けている。

・子は令和2年5月分の父からの贈与につき、住宅取得等資金にかかる贈与税の非課税の適用(住宅は省エネ等住宅に該当)を受けている。

・子は令和2年分の父からの贈与につき、住宅取得等資金の相続時精算課税の特例を受けている。

・その他の贈与税の非課税と相続時精算課税の適用を受けるための要件は満たしている。

子は令和2年5月分に父から贈与を受けた金銭3000万円に、住宅取得等資金にかかる贈与税の非課税の適用を受けています。この住宅取得資金にかかる住宅は省エネ等住宅に該当しますので、特別住宅資金非課税限度額1500万円(消費税10%)までの金額が贈与税の非課税となります。

父からの金銭の贈与3000万円と1500万円を比べて小さい方の金額1500万円が、贈与財産の額から差しける非課税金額となります。

子は父からの贈与に相続時精算課税制度を選択しているため、特別控除が使えます。贈与財産から非課税額を差し引いた金額5500万円と特別控除限度額2500万円を比較して、小さい方の金額2500万円を特別控除額として、課税価格から差し引きます。

控除しきれなかった金額に一律20%の税率を乗じて計算した600万円が、子が令和2年分の贈与税額として納めるべき税額です。

その後、贈与者である父に相続が発生した場合には、相続財産の価額に相続時精算課税を適用した贈与財産の価額を加算して相続税額を計算します。

その時の加算額は贈与時の価額で非課税控除後、特別控除前の金額のため、今回のケースだと贈与財産7000万円(=現金3000万円+現金4000円)から、非課税額1500万円を差し引いた5500万円です。

【注意】居住見込の猶予は贈与年の翌年末!適用取り消しに!?

要件は相続時精算課税と同じで、居住見込要件を満たさなかったときの適用の取り消しと一緒です(措法70の2④)。

具体的には、贈与年の翌年3月31日までに住宅用家屋に居住する見込みで、非課税の適用を受ける贈与税の申告をしていても、その年の12月31日までに取得などした家屋に住んでいない場合は適用が取り消しになります。

この特例の適用が受けられませんので、贈与税の修正申告の提出が必要となります(措法70の2④)。

国としては贈与を受けた金銭で住宅等を取得しても、その後、居住しなかった場合までも非課税の適用を認めるわけにはいきません。

修正申告を提出する場合の贈与財産の取り扱いは、条文上、相続時精算課税は選択届出書の届出がなかったものとして「みなす」でしたが、本記事の贈与税の非課税では「非課税の規定は適用しない」という文言になっています。この部分だけ相続時精算課税とは異なります。

【注意】期限内の贈与税申告を忘れずに!贈与金額が非課税枠以下でも申告が必要

非課税の特例の適用を受けるためには、贈与を受けた年の翌年2月1日から3月15日までの間に、非課税の特例の適用を受ける旨の記載した贈与税の申告書に一定の書類を添付して、納税地の所轄税務署に提出する必要があります(措法70の2⑭)。

たとえば確定申告期限までに居住用家屋に住んでいる場合、次の書類を申告書に添付し、贈与税を申告します。

・住宅取得等資金の非課税の計算明細書(申告書第一表の二)

・受贈者の戸籍謄本

・受贈者が贈与者の孫である場合には、贈与者の子の戸籍謄本

・新築等した居住用不動産の登記事項証明書

・新築や取得増改築等に係る契約書の写しなど

・贈与年の所得金額2,000万円以下を証明する書類

※所得税の確定申告を行う人は不要

・増改築等の場合には増改築の工事に当たることの証明書類

贈与を受けた住宅取得等資金の金額が非課税となる金額以下の場合でも、申告が必要です。住宅取得等資金の金額が全額非課税となるので申告しなくてもいいというわけにはいきません。

申告期限内に贈与税の申告をしたが、非課税の規定の適用を受けようとする旨の記載、または一定の書類の添付がなかった場合で、税務署長がやむを得ない事情があると認める場合は、非課税の適用を受けられるケースがあります(措法70の2⑮)。しかし期限後申告の場合はどんな事情があっても、非課税の適用が受けられなくなるので提出期限には十分に注意してください。

相続税申告でお悩みの方は、お気軽にご相談ください

現在、故人の相続税申告に関するサービスのみを提供しており、生前対策に関するご相談は承っておりません。

電話受付時間 平日・土曜 9:00〜18:00

※ ご自身で申告を予定されている方からのご相談には対応していないため、問い合わせはお控えください。また、ホームページに掲載している記事に関する質問は、ご遠慮しています。

お問合せ・ご相談

お問い合せフォームで24時間受け付けています。

現在、故人の相続税申告に関するサービスのみを提供しており、生前対策に関するご相談は承っておりません。

※自己申告を検討されている方で、内容確認のみを求める相談はご遠慮ください。

営業時間/定休日

営業時間

平日 9:00~20:00

土曜 9:00~18:00

(電話受付18時まで)

定休日

日曜・祝日

事前に連絡いただける場合、営業時間外・日曜祝日も対応しています。お気軽にご相談ください。

アクセス

〒158-0094

東京都世田谷区玉川2-4-1

レフィーユ二子玉川403

東急田園都市線「二子玉川」駅下車 東口より徒歩5分(玉川税務署近く)

車でお越しの場合、二子玉川ライズバーズモールP2駐車場のほか、近隣に複数のコインパーキングあり