世田谷区玉川2-4-1 レフィーユ二子玉川403 二子玉川駅から徒歩5分

三軒茶屋、千歳烏山、仙川、成城学園、千歳烏山、溝の口、武蔵小杉、渋谷、新宿ほか

/ 土曜9:00〜18:00

休業日:日曜・祝日

※事前予約で日祝対応します

事業承継税制 ハードルは高くない!?先代経営者の要件7つを解説

こんにちは、世田谷相続専門税理士事務所です。

近年は好景気により会社の倒産件数は減少しているものの、後継者不足による廃業は増加している背景にあります。

後継者不足を原因とする廃業をなくするために創設された事業承継税制ですが、細かいところでは使い勝手が悪く、これまで積極的に活用されてこなかったのが実情です。

しかし2018年(平成30年)の税制改正により、廃業する必要のない会社の事業承継を後押しするために、従来の一般措置を大幅に緩和した「特例制度」がスタートし、活用のメリットがさらに増えました。

適用要件の1つの承継者(贈与者)の要件も同じように利用しやすく改正されました。

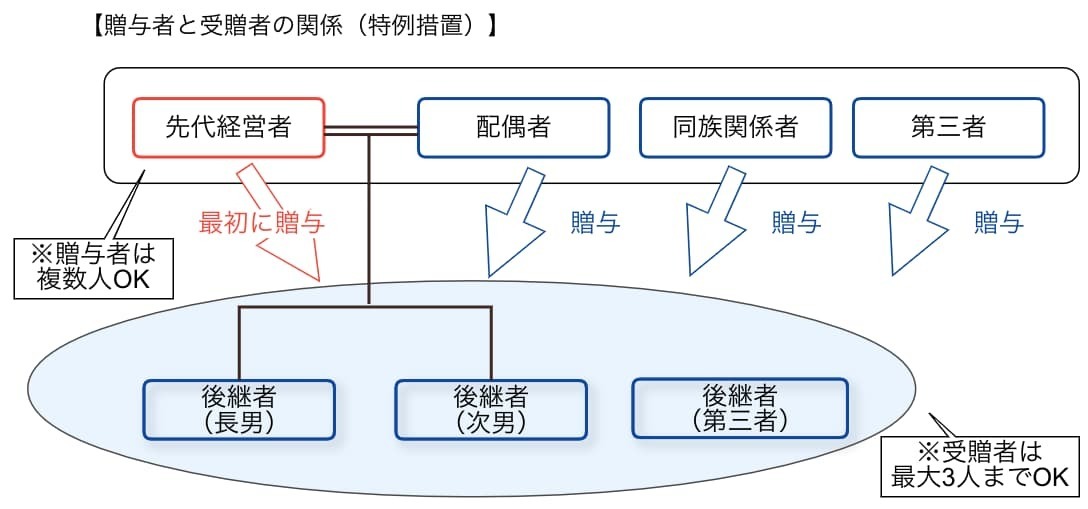

従来の一般措置では、承継者(贈与者)は、1人の先代経営者に限られていました。しかし改正後の特例措置では、先代経営者以外の第三者も含めた複数の承継者(贈与者)からの贈与も納税猶予の適用を受けられるようになりました。

なお特例措置の創設に伴い、一般措置でも複数の承継者(贈与者)からの贈与ができるようになりました。

以下では事業承継税制の特例措置による承継者(贈与者)の要件をくわしくお伝えします。

この記事の目次

- 特例措置による贈与者と受贈者の関係特例措置による先代経営者の要件要件①:会社の代表者であったこと要件②:贈与直前に先代経営者と同族関係者で総議決権数の50%超を所有し、かつ後継者を除いた同族関係内で筆頭株主であること要件③:贈与時に代表権を保有していないこと特例措置による先代経営者以外の贈与者の要件要件①:贈与時に会社の代表権を有していないこと要件②:先代経営者の贈与より後に贈与を行うこと要件③:すでに特例措置の適用の受ける贈与をしていないこと要件④:一定数以上の株式を贈与すること(贈与株式数の要件)贈与者は一定数の株式を贈与することケース①:その贈与により株式を取得する後継者が1人ケース②:その贈与により株式を取得する後継者が2人または3人複数株主からの贈与まとめ

特例措置による贈与者と受贈者の関係

特例措置による贈与者と受贈者の関係

冒頭でお伝えしたとおり改正前の承継者(贈与者)は、先代経営者の1人に限られていました。改正後の特例措置では経営者以外の第三者の後継者、たとえば配偶者といった親族にも自社株式を譲渡(贈与・相続)できるようになりました。

一方で後継者は、一般措置では1人の後継者に自社株式を譲渡するケースに限られています。しかし特例措置では最大3人の後継者、たとえば長男・次男に自社株式を譲渡(贈与・相続)できるようになりました。

なお2018年(平成30年)1月からは一般措置でも複数の承継者から後継者に自社株式を譲渡できるようになりました。ただし自社株式を譲り受ける後継者は1人に限られたままです。また一般措置では後継者になれるのは親族のみですが、特例措置は第三者も後継者になれます。

上図の赤文字の「最初に贈与」に関して、複数の承継者(贈与者)がいる場合、一般措置と特例措置のどちらも贈与するときは、先代経営者から最初に譲渡しなければなりません。他の贈与者と同時に譲渡することも認められません。

贈与ではなく相続であっても、先代経営者の贈与後でなければ、先代経営者以外の承継者からの相続はできません。

【承継パターン】

* 一般措置

(承継者)複数 ⇛(後継者)1名限定・親族のみ

* 特例措置

(承継者)複数 ⇛(後継者)最大3名まで・親族以外の第三者もOK

以下では、まず先代経営者の要件・つぎに先代経営者以外の贈与者の要件を確認します。

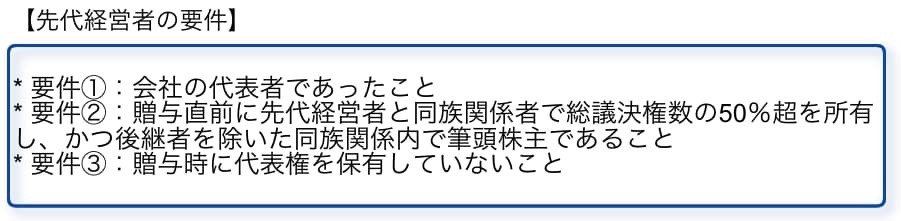

特例措置による先代経営者の要件

特例措置による先代経営者の要件は以下のとおりです。

- 要件①:会社の代表者であったこと

- 要件②:贈与直前に先代経営者と同族関係者で総議決権数の50%超を所有し、かつ後継者を除いた同族関係内で筆頭株主であること

- 要件③:贈与時に代表権を保有していないこと

これらの要件は先代経営者にとってそれほどハードルは高くないと思います。一つずつ確認していきます。

要件①:会社の代表者であったこと

会社の代表者であったことです。

もともと会社の経営権を掌握していた方の税金の負担を減らして事業承継をスムーズにさせること目的に創設された税制ですので、会社の代表権を有していたことが贈与者の要件とされています。

先代経営者は過去に代表者の時期があればよく、自社株式の贈与直前に代表権がある必要はありません。すでに会社の代表者を退任していて、株式を保有している場合であっても利用できます。

要件②:贈与直前に先代経営者と同族関係者で総議決権数の50%超を所有し、かつ後継者を除いた同族関係内で筆頭株主であること

事業承継税制を利用するためには、贈与直前に先代経営者とその親族などを含めて一定以上の株式を保有しておく必要があります。

具体的には先代経営者は、贈与の直前に先代経営者と同族関係者で総議決権数の50%超を所有し(同族過半数要件)、かつ後継者を除いた同族関係者内で筆頭株主であること(同族内筆頭株主要件)が要件です。

同族過半数要件

贈与直前に先代経営者と親族などの同族関係者で総議決権数の50%超を保有していなければなりません。

先代経営者と同族関係者との間で、株主総会において普通決議を成立させられるだけの議決権を確保していることが要件です。

中堅以上の会社になると親族以外にも株式が分散し、同族過半数要件を満たさないケースも出てきます。しかし小規模の会社では、少数の親族で議決権が占められていることが多く、要件を満たすことはそれほどハードルが高くないでしょうか。

たとえば以下のケースが該当します。

- 先代経営者:25%

- 配偶者:10%

- 長男(後継者):40%

- 長女:10%

- 叔母:5%

⇛先代親族と親族などの同族関係者の持株比率 85%※ > 50%超

※ 先代経営者25% + 配偶者10% + 長男(後継者)40% + 長女10% + 叔母5%

同族内筆頭株主要件

また先代経営者は同族関係者内で後継者を除いて最大の株主(筆頭株主)であった時期が必要です。

後継者が、事業承継後に安定して経営権を行使するためには、多くの株式を後継者に譲る必要があります。会社法では多くの議決権を有することが、大きな発言権を持つことに繋がりますからね。

先代経営者に筆頭株主要件を課して、その先代経営者から多くの株式を後継者に集中させることで、後継者は事業承継後に安定した経営を実現できるようになります。

たとえば上のケースで考えると以下のケースが要件に該当します。

先代経営者25% >配偶者10% = 長女10% > 叔母5%

⇛同族関係者内で後継者の長男40%を除いて先代経営者が最大の株主(筆頭株主)

なお先代経営者は、贈与直前に同族関係者内容でもっとも多くの株式を持っている必要はありません。過去のどこかのタイミングで後継者を除いて、もっとも多くの株式を持っていた時期があればかまいません。

また持株比率の計算の対象となる株式は、発行済株式数のうち完全議決権株式に限られます。議決権のすべてまたは一部に制限のある株式は除かれます。

【相続ではじめて適用する場合】

贈与のときの要件と同じです。

要件③:贈与時に代表権を保有していないこと

贈与時に会社の代表権を持っていないことです。

事業を承継するわけですから、先代経営者は、後継者に株式を贈与した後もずっと代表権に留まって経営をしていくことを想定していません。きちんと次の後継者に代表権を譲ってくださいという要件ですね。

贈与直前まで代表者であっても問題はありませんが、贈与のときは代表者を降りておく必要があります。

代表権のない役員として会社の経営に関与する分にはかまいません。引き続き会社に残りたい考えがある先代経営者は、代表権を有していない取締役・特別顧問・相談役等の立場で参加する方法を検討しましょう。役員報酬を受け取ることも問題ありません。

【相続ではじめて適用する場合】

先代経営者は死亡時に代表者であってもかまいません。

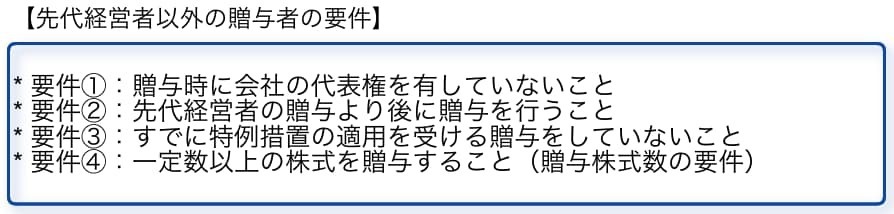

特例措置による先代経営者以外の贈与者の要件

先代経営者以外の贈与者の要件は以下のとおりです。

- 要件①:贈与時に会社の代表権を有していないこと

- 要件②:先代経営者の贈与より後に贈与を行うこと

- 要件③:すでに特例措置の適用の受ける贈与をしていないこと

- 要件④:一定数以上の株式を贈与すること(贈与株式数の要件)

先代経営者以外の人が贈与する場合の要件は、主なものは上で見た先代経営者が贈与者の場合と同じです。

要件①:贈与時に会社の代表権を有していないこと

贈与者は贈与時に代表権を持っていないことです。

【相続ではじめて適用する場合】

先代経営者の死亡時に代表者であってもかまいません。

要件②:先代経営者の贈与より後に贈与を行うこと

先代経営者以外の贈与者は、先代経営者よりも後に自社株式を贈与しなければなりません。同時に贈与することも要件を満たしません。

【相続ではじめて適用する場合】

贈与のときの要件と同じです。

要件③:すでに特例措置の適用の受ける贈与をしていないこと

すでに特例措置の適用の受ける贈与をしている先代経営者は、もう一度、この特例の適用を受ける贈与はできません。

特例措置の適用を受けた贈与で贈与者となれるのは1回だけです。ただし贈与を受ける後継者が2人または3人である場合は、同年中に限ってそれぞれの後継者に別日に贈与できます。

【相続ではじめて適用する場合】

贈与のときの要件と同じです。

要件④:一定数以上の株式を贈与すること(贈与株式数の要件)

贈与直前の贈与者と後継者の株式の保有状況に応じた、一定数以上の自社株式を贈与しなければなりません。

先代経営者が後継者に株式を贈与した際に株式が分散化して、後継者の経営権が弱まるような承継の仕方は納税猶予の対象としていません。後継者が事業を承継した後、安定して経営権を行使できるだけの株式を贈与することが求められます。

くわしくはつぎの項目でお伝えします。

【相続ではじめて適用する場合】

贈与のときの要件と同じです。

贈与者は一定数の株式を贈与すること

先代経営者(贈与者)は一定数以上の株式を贈与しなければなりません。

その贈与により株式を取得する後継者の人数(1人または複数人)と、先代経営者と後継者の保有する議決権数に応じて、最低限、贈与しなければならない株式数は決まっています。

以下のケースに場合分けしてお伝えします。

- ケース①:その贈与により株式を取得する後継者が1人

- ケース②:その贈与により株式を取得する後継者が2人または3人

ケース①:その贈与により株式を取得する後継者が1人

その贈与により株式を取得する後継者が1人の場合、以下の区分に応じた株式を贈与します。

贈与直前の株式の保有状況において

(1)贈与者と後継者の持ち株数の合計が総議決権数の3分の2「以上」である場合、

⇛ 贈与者は、贈与後の後継者の持株数が3分の2以上になるように株式を贈与すること

(2)贈与者と後継者の持ち株数の合計が総議決権数の3分の2「未満」である場合、

⇛ 贈与者は、保有株式のすべてを一括贈与すること

後継者がすでに保有している株式数とあわせて、総議決権数の3分の2に達するまでの株式を贈与します。

以下では(1)と(2)のケースに分けてお伝えします。

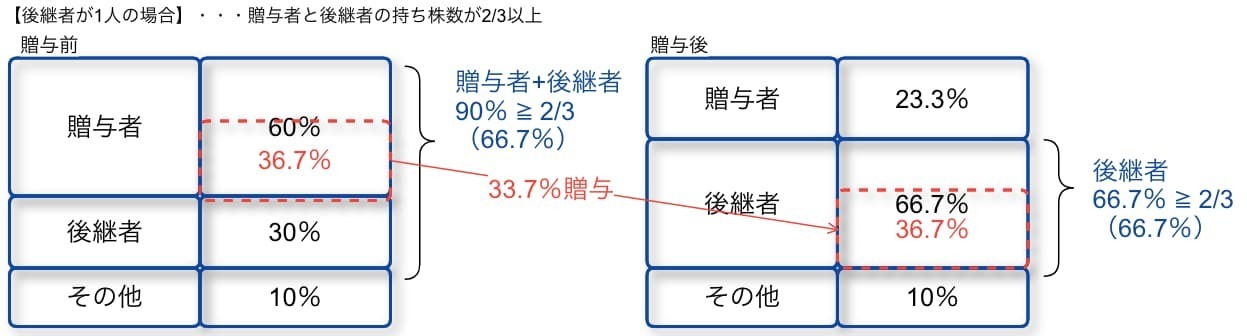

(1)贈与者と後継者の持ち株数の合計が総議決権数の3分の2「以上」

まず贈与直前の株式の保有状況で(1)贈与者と後継者の持ち株数の合計が総議決権数の3分の2「以上」の場合です。

贈与者は、贈与後の後継者の持株数が3分の2以上(66.66%…➝説明上66.7%とする)になるように株式を贈与します。株主総会の特別決議は議決権の3分の2以上ですので、後継者は単独で特別決議を成立できるだけの株式を保有することとなりますね。

上図を確認してください。

贈与直前の株式の保有状況は、贈与者と後継者の持ち株比率の合計が90%(=贈与者60%+後継者30%)ですので、贈与者と後継者の持ち株数の合計が総議決権数の3分の2(66.7%)「以上」のケースです。

この場合、贈与後の後継者の持株数が3分の2(66.7%)以上になるように、贈与者は33.7%の株式を贈与します。贈与の結果、後継者の持ち株比率は66.7%となり、総議決権数の3分の2(66.7%)以上の持ち株比率となっています。

なお贈与者は贈与後の残りの23.3%(=60%ー36.7%)の株式は持ち続けてもOKですよ。

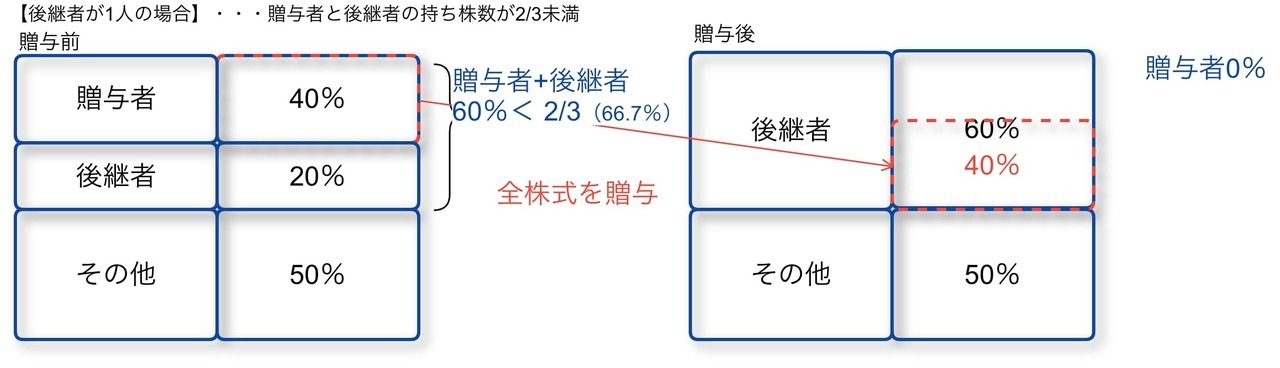

(2)贈与者と後継者の持ち株数の合計が総議決権数の3分の2「未満」

つぎに(2)贈与者と後継者の持ち株数の合計が総議決権数の3分の2「未満」の場合です。

この場合、保有株式のすべてを一括贈与します。

先代経営者の要件の要件②でお伝えしたとおり、先代経営者と後継者で議決権数の50%超の株式を保有していたことの同族過半数要件があります。

そのため贈与前に先代経営者と後継者で議決権数の50%超を保有していることが前提です。議決権数の50%超を保有しているが、3分の2までは保有できていない状況です。

このような場合は、先代経営者は持ち株のすべてを後継者に贈与して、贈与者の議決権数をなるべく3分の2に近いところまでもっていってくださいというのが要件の趣旨です。

贈与直前の株式の保有状況は、贈与者と後継者の持ち株比率の合計は60%(=贈与者40%+後継者20%)であるので、贈与者と後継者の持ち株数の合計が総議決権数の3分の2(66.7%)「未満」のケースに該当します。

この場合、贈与者は持ち株の40%のすべてを後継者に贈与します。贈与者の贈与の結果、後継者の持株比率は60%となり、3分の2(66.7%)の近いところまで保有株式数が増えました。

このように後継者が1人の場合、贈与に必要な株式数は、贈与直前の株式の保有状況によって定められています。

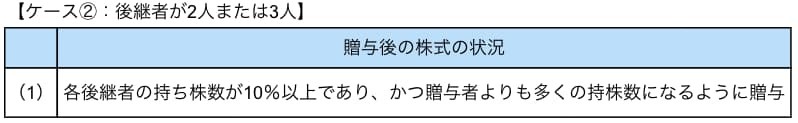

ケース②:その贈与により株式を取得する後継者が2人または3人

その贈与により株式を取得する後継者が2人または3人の場合です。

この場合、贈与後に各後継者の持ち分が10%以上であり、かつ贈与者よりも多くの持株数になるように自社株式を贈与します。※ 贈与者と後継者の持ち分が同じである場合は要件を満たしません。

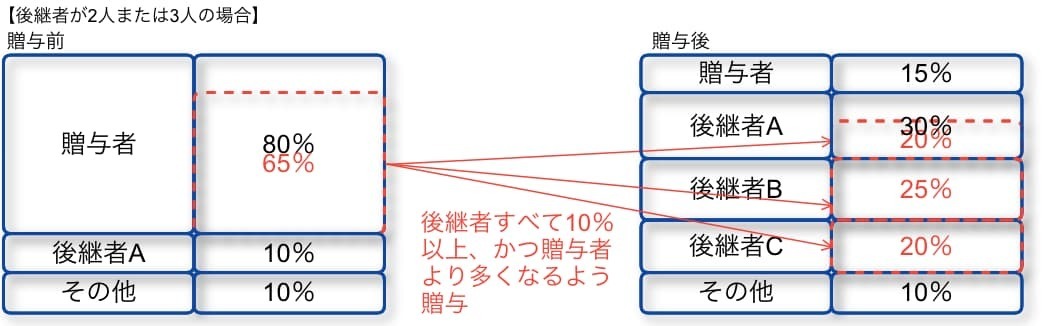

後継者の2人または3人に贈与を行ったときに、後継者のうちに要件を満たさない人が1人でもいる場合は、他の後継者に行った贈与も含めて全体の贈与が要件を満たさないこととなります。制度を使いたいのであれば、後継者の全員がこの要件を満たす必要がありますので注意しましょう。

たとえば上図を見てください。贈与者は65%の持ち株を3人の後継者に贈与し、贈与者の贈与後の持ち分は15%です。一方で贈与後の後継者の持ち分はそれぞれA30%・B25%・C20%です。

後継者A・B・Cはそれぞれ議決権割合10%以上の株式を保有し、かつ贈与者の議決権割合の15%よりも多くの株式を保有しています。

①発行済株式数の1/10以上の判定(贈与直後)

- 後継者A:30%≧10%

- 後継者B:25%≧10%

- 後継者C:20%≧10%

→該当

②贈与者保有株と後継者保有株の比較判定(贈与直後)

- 後継者A:30%>贈与者15%

- 後継者B:25%>贈与者15%

- 後継者C:20%>贈与者15%

→該当

以上より後継者A・B・Cは事業承継税制の適用を受けられます。

繰り返しとなりますが、後継者のうちに要件を満たさない人がいる場合は、他の後継者に行った贈与も含めて制度の適用対象外となりますので気をつけましょう。

複数株主からの贈与

特例措置では、先代経営者以外の第三者も含めた複数の株主からの贈与も納税猶予の適用を受けられます。前述のとおり特例措置の創設に伴い、一般措置でも複数の株主の贈与も納税猶予の適用を受けられるようになりました。

ただし先代経営者から後継者への相続・贈与において特例措置の納税猶予制度の適用を受けていることが前提です。

また特例経営承継期間内(先代経営者からの贈与・相続にかかる相続税・贈与税告書書から5年内)の贈与・相続に限られます。

この場合、贈与者・被相続人は代表者の要件・筆頭株主要件・議決権数の要件を満たす必要はありません。

まとめ

事業承継税制の適用を受けるための特例措置の贈与者の要件を紹介しました。

(先代経営者の要件)

- 要件①:会社の代表者であったこと

- 要件②:贈与直前に先代経営者と同族関係者で総議決権数の50%超を所有し、かつ後継者を除いた同族関係内で筆頭株主であること

- 要件③:贈与時に代表権を保有していないこと

(先代経営者以外の贈与者の要件)

- 要件①:贈与時に会社の代表権を有していないこと

- 要件②:先代経営者の贈与より後に贈与を行うこと

- 要件③:すでに特例措置の適用の受ける贈与をしていないこと

- 要件④:一定数以上の株式を贈与すること(贈与株式数の要件)

従来の一般措置では、承継者(贈与者)は、1人の先代経営者に限られていました。改正後は特例措置だけでなく、一般措置も先代経営者以外の第三者も含めた複数の承継者から後継者に株式を譲渡できるようになりました。

事業承継税制は中小企業の後継者問題の対策の一つとして設けられた制度です。事業承継税制は自社株式の納税を免除できるメリットもありますので、自社が上記の要件を満たすようであれば、ぜひ活用を検討してみてください。

相続税申告でお悩みの方は、お気軽にご相談ください

現在、故人の相続税申告に関するサービスのみを提供しており、生前対策に関するご相談は承っておりません。

電話受付時間 平日・土曜 9:00〜18:00

※ ご自身で申告を予定されている方からのご相談には対応していないため、問い合わせはお控えください。また、ホームページに掲載している記事に関する質問は、ご遠慮しています。

お問合せ・ご相談

お問い合せフォームで24時間受け付けています。

現在、故人の相続税申告に関するサービスのみを提供しており、生前対策に関するご相談は承っておりません。

※自己申告を検討されている方で、内容確認のみを求める相談はご遠慮ください。

営業時間/定休日

営業時間

平日 9:00~20:00

土曜 9:00~18:00

(電話受付18時まで)

定休日

日曜・祝日

事前に連絡いただける場合、営業時間外・日曜祝日も対応しています。お気軽にご相談ください。

アクセス

〒158-0094

東京都世田谷区玉川2-4-1

レフィーユ二子玉川403

東急田園都市線「二子玉川」駅下車 東口より徒歩5分(玉川税務署近く)

車でお越しの場合、二子玉川ライズバーズモールP2駐車場のほか、近隣に複数のコインパーキングあり