世田谷区玉川2-4-1 レフィーユ二子玉川403 二子玉川駅から徒歩5分

三軒茶屋、千歳烏山、仙川、成城学園、千歳烏山、溝の口、武蔵小杉、渋谷、新宿ほか

/ 土曜9:00〜18:00

休業日:日曜・祝日

※事前予約で日祝対応します

3年(7年)以内の生前贈与加算って何?基礎知識をわかりやすく解説

こんにちは、世田谷相続専門税理士事務所からのご挨拶です。

相続税を少しでも減らそうと、亡くなる直前に贈与を行う方がいますが、実は、予想外の相続税を招くことになりかねません。相続開始の3年(改正後7年)以内に行われた贈与は、結局、相続財産に加えられ、相続税の対象となってしまうからです。「生前贈与加算」という制度です。

この記事では、「生前贈与加算」とは何か、どのような人が対象となり、どのような贈与が対象となるのかをわかりやすく解説します。相続を控えている方、または贈与を検討している方は、ぜひ生前贈与加算の詳細をチェックしてみてください。

この記事の目次

- 相続開始前3年(7年)以内の生前贈与加算とは2024年(令和6年)以降に受けた贈与生前贈与加算の基本① 対象者は、相続または遺贈により財産を取得した人② 対象財産は、相続開始前3年(7年)以内に被相続人から受けた贈与財産③ 加算額は、財産の贈与時の時価④ 贈与税額控除で相続税と贈与税の二重課税を排除⑤ 無申告の贈与財産も加算の対象生前贈与加算の計算例加算する贈与財産の例①:相続開始前3年(7年)以内の贈与財産(贈与税の有無を問わない)②:相続開始の年の贈与財産加算しない贈与財産の例①:贈与税の非課税財産(相続開始年分の贈与財産を除く)②:贈与税の配偶者控除により控除された部分③:特例の贈与税の非課税財産④:相続時精算課税適用財産加算の対象となる人、ならない人の例①:相続で財産を取得した人(◯)②:遺贈で財産を取得した人(○)③:財産を取得しなかった相続人(☓)④:相続を放棄した人(✕)⑤:生命保険金・死亡保険金等を取得した人(○)⑥:孫(○ or ×)⑦:子の配偶者(×)⑧:相続時精算課税適用者(○ or ×)

相続開始前3年(7年)以内の生前贈与加算とは

相続開始前3年(7年)以内の生前贈与加算とは

相続や遺贈により財産を取得した人が、相続開始前3年(改正後7年)以内に故人から贈与により財産を取得している場合に限り、その贈与財産の価額(贈与時の時価)を相続財産に加算します。

相続税を減らす目的で相続開始前に行われる贈与に対して、相続開始に比較的、近い時期に受けた贈与財産は、相続財産に含めて相続税が課されるようになっています。相続税の回避を防ぐための措置です。

No.4161 贈与財産の加算と税額控除(暦年課税)|国税庁

2024年(令和6年)以降に受けた贈与

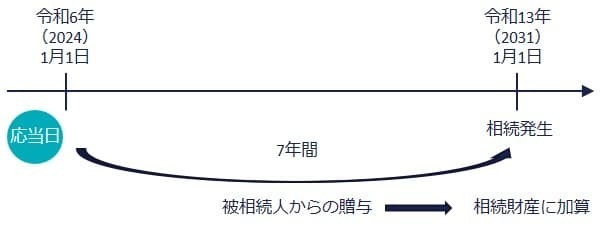

2023年度の税制改正では、令和6年以降にされた贈与の生前贈与加算期間が3年から7年に延長されることになりました。この変更は段階的に導入され、令和13年1月1日以降に始まる相続において、7年以内に受けた全ての贈与が相続財産へ加算されます。

生前贈与加算の基本

生前贈与加算の基本

生前贈与加算に関する基本的な内容を分かりやすく説明します。

① 対象者は、相続または遺贈により財産を取得した人

生前贈与加算される対象者は、相続または遺贈により財産を取得した人です。

つまり、もし相続や遺贈で財産を受け取っていない場合、たとえ故人から贈与されていても、その贈与財産は、相続財産に加える必要はありません。

② 対象財産は、相続開始前3年(7年)以内に被相続人から受けた贈与財産

生前贈与加算される対象財産は、相続開始前3年(7年)以内に亡くなった方からの贈与財産です。

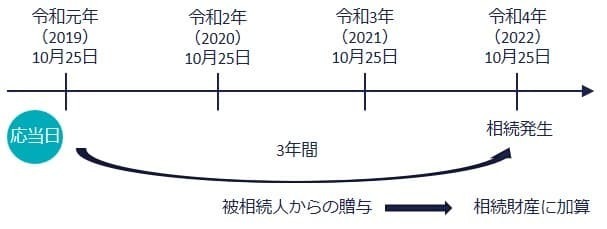

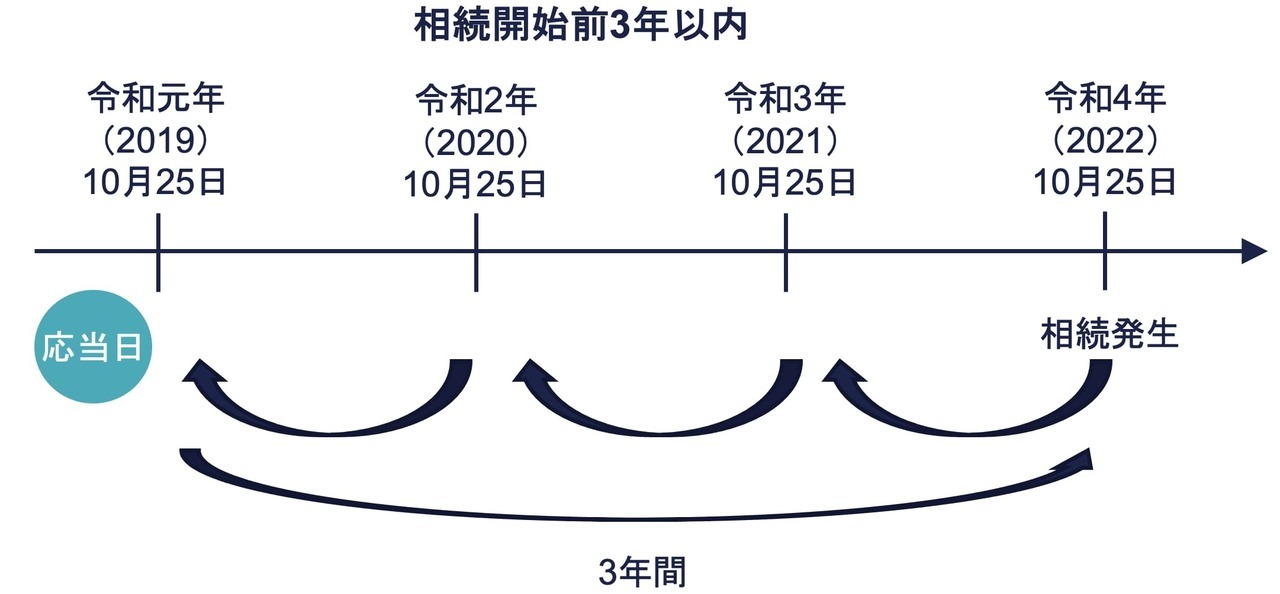

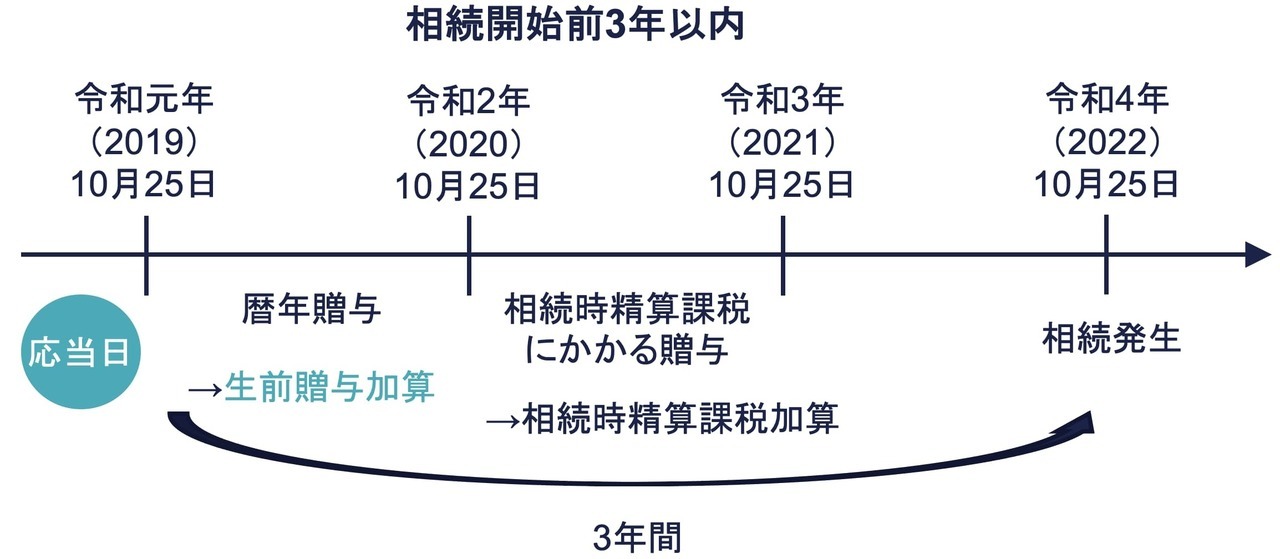

期間は、相続が始まる日から遡って3年(7年)前の同じ日から、相続開始日までで考えます。例えば、相続が令和4年10月25日に起こった場合、令和元年10月25日から令和4年10月25日までの期間です。

基通19-2 相続開始前3年以内の贈与

2023年の税制改正により、令和6年以後の贈与に適用される生前贈与の加算期間が現行の3年間から7年間に延長されました。この規定は、段階的に適用され、令和13年1月1日以降に開始される相続には、相続開始前7年間に受けた贈与が全て相続財産に含まれるようになります。

贈与税の基礎控除部分110万円も以前と変わらず相続財産に加算されますが、特例として延長期間の令和6年から4年間に受けた贈与に関しては、総額100万円までが相続財産への加算の対象外となりました。

③ 加算額は、財産の贈与時の時価

④ 贈与税額控除で相続税と贈与税の二重課税を排除

相続財産に含まれることになった贈与された財産には、すでに贈与税が支払われていることがあります。贈与財産に再び相続税を適用すると、同一の財産に対して贈与税と相続税が二重に課されることになります。

二重課税を防ぐため、「贈与税額控除」という制度を利用して、贈与財産に支払った贈与税を相続税から引くことができます。

わかりやすく解説!暦年課税分の贈与税額控除の使い方と注意点

⑤ 無申告の贈与財産も加算の対象

故人から生前に110万円を超える贈与を受けたが、期限の翌年までに贈与税を申告していなかった場合でも、生前贈与加算の対象となります。贈与税の申告の有無は、生前贈与加算の適用には影響しません。

生前贈与加算の計算例

生前贈与加算についての具体例を見ていきましょう。

前提条件

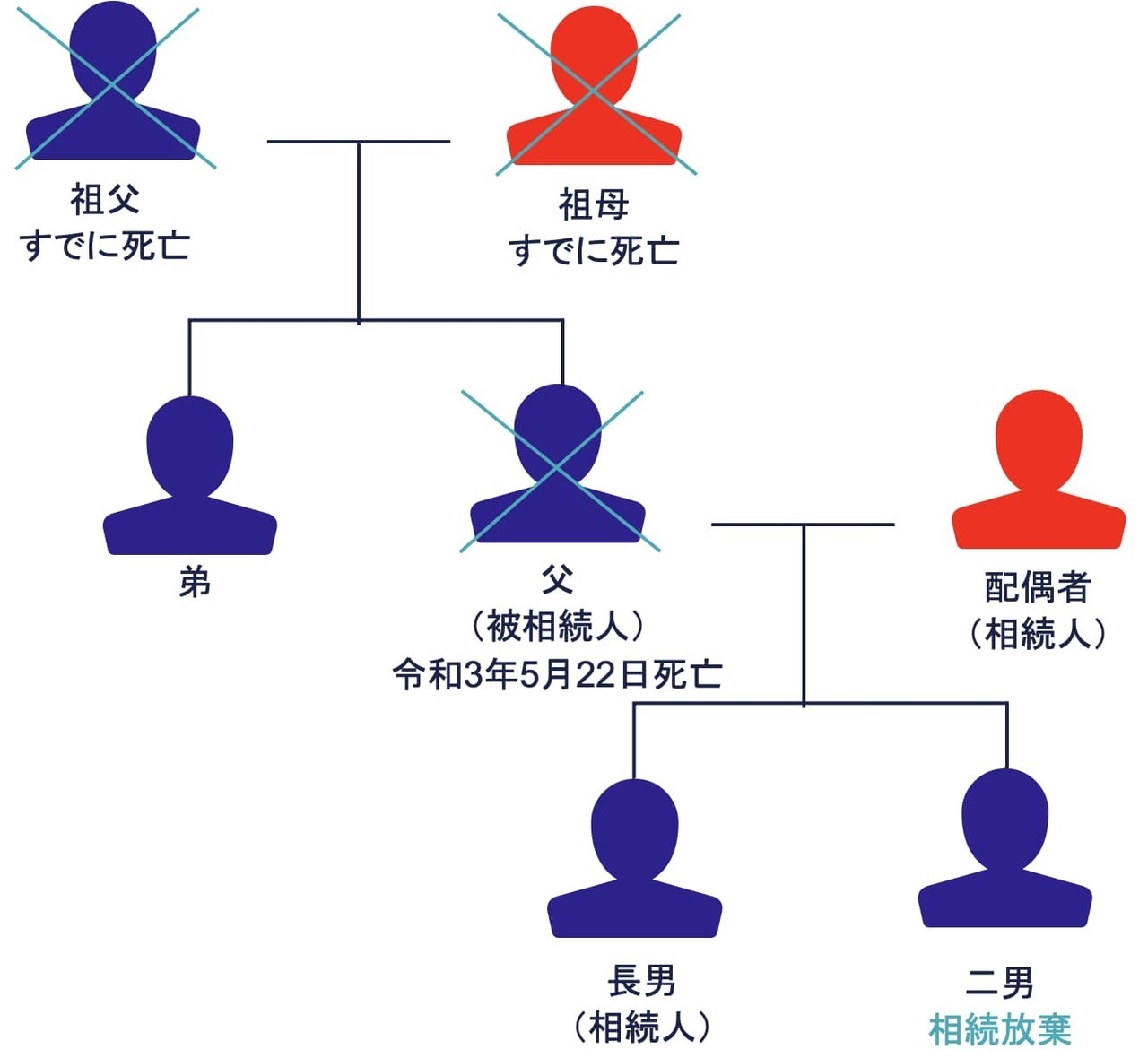

- 被相続人(父)の死亡日: 令和3年5月22日

- 相続または遺贈により財産を取得した人: 配偶者、長男、二男

- 二男: 相続を放棄(ただし遺贈による取得はある)

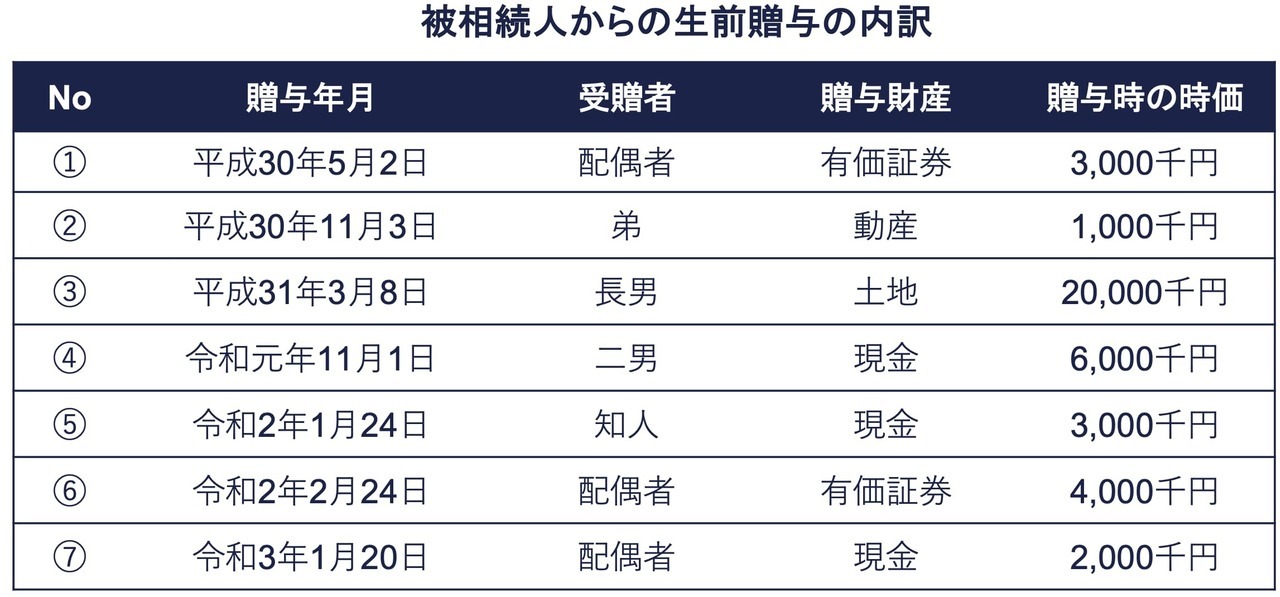

- 父からの贈与財産の内訳:以下のとおり

親族図表は以下のとおりです。

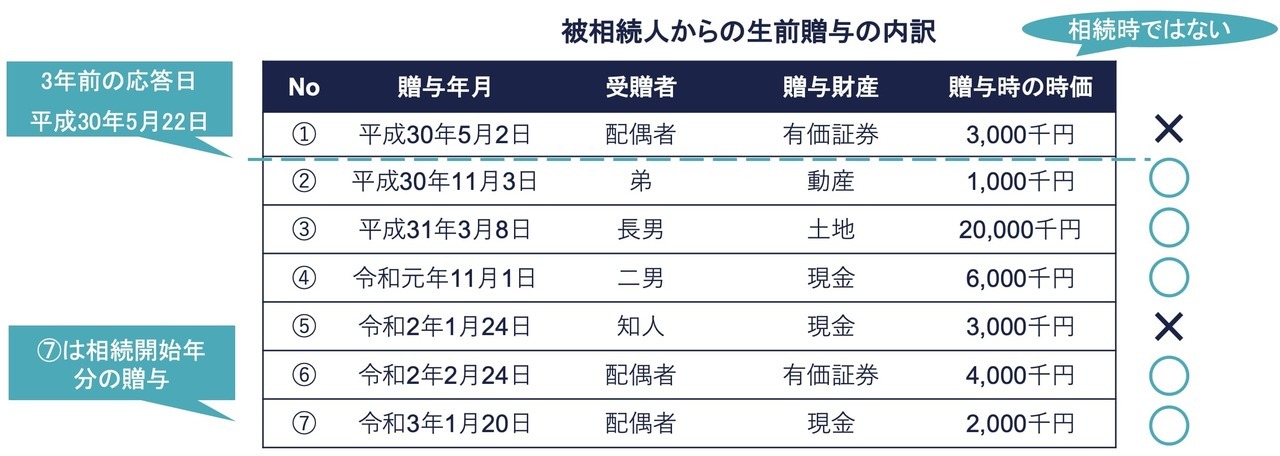

生前贈与加算される贈与財産の価額は、下表の○印を付した箇所の金額です。

-

配偶者による有価証券の受領 (①): 配偶者が受け取った3,000万円の有価証券は、相続開始前3年以内の贈与ではないため、相続財産に加えられません。「3年以内」は、平成30年5月22日から相続が始まる日までを指します。

-

二男による現金の受領 (④): 二男が受け取った3,000万円は、相続を放棄していますが、遺贈により財産を取得しているため、相続財産に加算されます。

-

知人による現金の受領 (⑤): 知人が受け取った3,000万円は、相続や遺贈によるものではないため、相続財産に加算されません。

-

配偶者による現金の受領 (⑦): 配偶者が受け取った2,000万円は相続開始年に贈与されたものです。相続開始年分の贈与は贈与税が非課税ですが、例外的に加算の対象となります。

加算する贈与財産の例

加算する贈与財産の例を見ていきましょう。

①:相続開始前3年(7年)以内の贈与財産(贈与税の有無を問わない)

相続開始前3年(7年)内の贈与は、贈与税の有無に関わらず相続財産に加算されます。110万円以下で贈与税が非課税だった場合も加算対象です。

②:相続開始の年の贈与財産

相続開始年に受けた贈与財産は通常、相続財産に加算されます。贈与税の申告は不要です。

しかし、相続財産を取得しない場合、相続財産に加算されません。贈与税が適用され、基礎控除額を超えると申告と納税が必要です。詳細は国税庁ウェブサイトを参照してください。

No.4307 贈与者が贈与をした年に死亡した場合の贈与税及び相続税の取扱い|国税庁 (nta.go.jp)

加算しない贈与財産の例

相続財産に加えない贈与財産の例を確認しましょう。

①:贈与税の非課税財産(相続開始年分の贈与財産を除く)

以下の贈与税の非課税財産は、加算の対象から除かれます。

- ① 法人からの贈与により取得した財産

- ② 扶養義務者相互間で生活費や教育費として贈与により取得した財産

- ③ 公益事業用の財産

- ④ 特定公益信託から交付される学術奨励金または学資金

- ⑤ 心身障害者扶養共済制度にもとづいて支給される給付金の受給権

- ⑥ 選挙の候補者が選挙運動に関し贈与により取得した金銭など

- ⑦ 特定障害者への特定障害者扶養信託契約に基づく信託受益権

②:贈与税の配偶者控除により控除された部分

配偶者が被相続人から住宅またはその購入資金を贈与で受け取り、贈与税の配偶者控除(おしどり贈与と呼ばれます。)を適用した場合、その財産(最大2,000万円)は相続財産に加えられません。

例えば、相続開始前に3,000万円の不動産または金銭を受取り、2,000万円が控除された場合、残りの1,000万円のみが相続財産に加えられます。

③:特例の贈与税の非課税財産

住宅取得等資金贈与

教育資金一括贈与(平成31年4月1日以降の贈与は管理残高を加算)

直系尊属から一括贈与を受けた教育資金のうち、非課税の適用を受けた金額は加算する必要はありません。

ただし贈与について、平成31年4月1日以降に贈与者の被相続人が亡くなったとき、一定の場合を除き、使い切らなかった残額を相続税の課税価格に加算して申告しなければなりません。

結婚・子育て資金(相続開始3年内の贈与にかかわらず管理残高を加算)

直系尊属から一括贈与を受けた教育資金のうち、非課税の適用を受けた金額は加算する必要はありません。

ただし贈与者の相続開始前3年以内の贈与について、平成31年4月1日以降に贈与者の被相続人が亡くなったとき、一定の場合を除き、使い切らなかった残額を相続税の課税価格に加算して申告しなければなりません。

④:相続時精算課税適用財産

相続時精算課税制度を利用してもらった贈与財産は、贈与をした人が亡くなったとき、暦年贈与の生前贈与加算の対象外です。しかし、相続時精算課税制度の生前贈与加算として相続財産として加えられ、相続税の計算に使われます。

なお、相続時精算課税制度を選んだ場合、相続開始前3年以内だけでなく、制度を選択してから受けたすべての贈与財産が相続財産に加えられます。

加算の対象となる人、ならない人の例

生前贈与加算が適用される人とされない人の例を説明します。

①:相続で財産を取得した人(◯)

生前贈与加算の対象は、相続または遺贈で財産を取得した人です。そのため、相続で財産を取得した人は対象となります。

もし相続で何も財産を受け取っていない場合、たとえ相続開始前3年(7年)以内に故人から贈与されていても、その贈与財産は、相続財産に加える必要はありません。

②:遺贈で財産を取得した人(○)

生前贈与加算される対象者は、相続または遺贈により財産を取得した人です。そのため、相続人でなくても、遺贈(故人から遺言で財産をもらうこと)により財産は取得した人は加算の対象者となります。

③:財産を取得しなかった相続人(☓)

相続人は遺産を受け取る権利がありますが、遺産分割協議によっては何も受け取らない場合もあります。被相続人からその相続により財産を取得しなかった相続人は、贈与を受けていても加算の対象となりません。

④:相続を放棄した人(✕)

相続を放棄し、故人から何も財産を受け取っていなければ、生前贈与加算の対象者とされません。

ただし、相続を放棄しても、遺贈で財産を受け取れば生前贈与加算の対象者になります。生前贈与加算は、相続や遺贈で財産を実際に取得したかどうかで決まります。

基通19-3 相続の放棄等をした者が当該相続の開始前3年以内に贈与を受けた財産

⑤:生命保険金・死亡保険金等を取得した人(○)

生命保険金や死亡保険金などのみなし相続財産を受け取った人は、たとえ相続や遺贈で財産を受け取っていなくても生前贈与加算の対象になります。これは非課税枠を使って純資産価額がゼロとなっても、加算の対象です。

⑥:孫(○ or ×)

孫が生前贈与加算の対象となるかは、故人から相続や遺贈で財産を受け取ったかどうかによります。

相続や遺贈で財産を受け取っていない孫(☓)

孫が相続や遺贈で財産を受け取っていなければ、生前贈与加算の対象外です。従って、生前に孫への贈与は、故人の死後に贈与財産が相続財産に加算されず、相続税がかからない効果的な節税対策になります。

代襲相続人の孫(○)

もともとの相続人(子)が亡くなっており孫が代襲相続により財産を引き継ぐ場合、孫は財産を相続したとみなされるため、生前贈与加算の適用対象となります。

遺贈で財産を受け取った孫(○)

遺贈で財産を受け継いだ孫は、遺贈で財産を取得した人として、生前贈与加算の適用対象になります。

みなし相続財産を受け取った孫(○)

生命保険金や死亡保険金などのみなし相続財産を受け取った孫は、たとえ相続や遺贈で財産を受け取っていなくても生前贈与加算の対象になります。

養子となっている孫(○)

養子になった孫は法定相続人とみなされるため、相続で財産を得ると、生前贈与加算の対象になります。養子縁組をした後だけでなく、縁組前に受けた贈与も加算の対象です。

⑦:子の配偶者(×)

子の配偶者は法定相続人ではないため、遺贈で財産を受け取らない限り、生前贈与加算の対象外です。

これを活用し、生前に子の配偶者へ贈与することは相続税を節税するにあたって有効です。

⑧:相続時精算課税適用者(○ or ×)

相続時精算課税の適用を受けた人は、被相続人からの相続や遺贈がなくても、特定の条件下で生前贈与加算の対象になることがあります。

具体的には、相続開始前3年以内に暦年贈与を受けた場合、その贈与は加算の対象となります。例えば、被相続人が亡くなる2年前に暦年贈与を受け、その後、相続時精算課税の対象となった場合、その暦年贈与も加算されます。

相続税申告でお悩みの方は、お気軽にご相談ください

現在、故人の相続税申告に関するサービスのみを提供しており、生前対策に関するご相談は承っておりません。

電話受付時間 平日・土曜 9:00〜18:00

※ ご自身で申告を予定されている方からのご相談には対応していないため、問い合わせはお控えください。また、ホームページに掲載している記事に関する質問は、ご遠慮しています。

お問合せ・ご相談

お問い合せフォームで24時間受け付けています。

現在、故人の相続税申告に関するサービスのみを提供しており、生前対策に関するご相談は承っておりません。

※自己申告を検討されている方で、内容確認のみを求める相談はご遠慮ください。

営業時間/定休日

営業時間

平日 9:00~20:00

土曜 9:00~18:00

(電話受付18時まで)

定休日

日曜・祝日

事前に連絡いただける場合、営業時間外・日曜祝日も対応しています。お気軽にご相談ください。

アクセス

〒158-0094

東京都世田谷区玉川2-4-1

レフィーユ二子玉川403

東急田園都市線「二子玉川」駅下車 東口より徒歩5分(玉川税務署近く)

車でお越しの場合、二子玉川ライズバーズモールP2駐車場のほか、近隣に複数のコインパーキングあり