世田谷区玉川2-4-1 レフィーユ二子玉川403 二子玉川駅から徒歩5分

三軒茶屋、千歳烏山、仙川、成城学園、千歳烏山、溝の口、武蔵小杉、渋谷、新宿ほか

/ 土曜9:00〜18:00

休業日:日曜・祝日

※事前予約で日祝対応します

小規模宅地の特例と共有持分、どう関係する?パターン別で解説

こんにちは、世田谷相続専門税理士事務所です。

相続において共有持分が絡む場合、小規模宅地等の特例の適用がどうなるのか、疑問を持つかもしれません。共有された宅地が特例の計算でどのように扱われるか詳しく解説していきます。

この記事では、次の3つの典型的なパターンについてご紹介します

1. 故人が生前に建物を共有していた場合

2. 故人が生前に土地を共有していた場合

3. 故人の死亡後、相続人が土地を共有相続する場合

また、建物の所有者が故人以外の場合の小規模宅地等の特例の適用については、別の記事で詳しく解説しています。詳細はその記事をご覧ください。

この記事の目次

- 1. 生前の共有家屋の相続2. 生前の共有土地から死亡後の単独相続3. 生前の単独土地から死亡後の共有相続4. 生前の共有土地から死亡後の共有相続5. 複数利用区分:生前の単独土地から死亡後の共有相続6. 二世帯住宅の相続:生前の単独土地から死亡後の共有相続

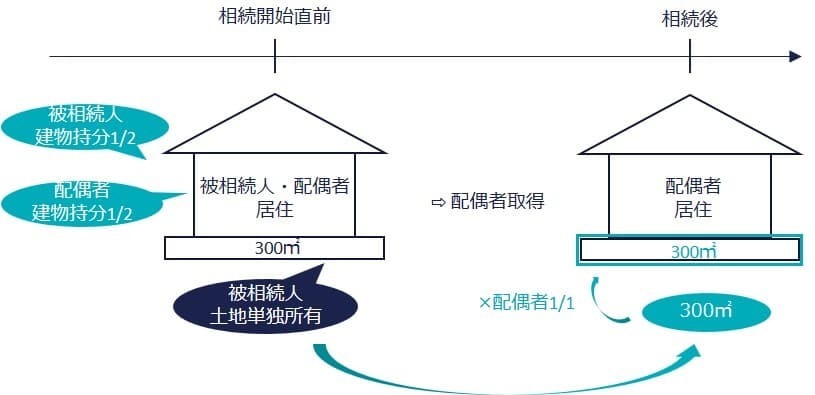

1. 生前の共有家屋の相続

1. 生前の共有家屋の相続

小規模宅地等の特例は、故人とその親族が建物を共有している場合でも、敷地の価額を80%減額できます。特例は、建物の所有者や共有者が故人やその親族である場合のみ適用可能で、故人の親族でない他者が所有者の場合には適用できないと考えられます。

故人と親族が共有している場合でも、建物や土地の使用に際して賃料の授受がないことが条件です。たとえば、故人が子どもから地代を受け取っていた場合には、特例を適用することはできません。しかし、そのような場合でも、故人の土地が貸付事業用としての特例適用の可能性があるかは検討する必要があります。

建物が故人とその親族によって共有されている場合、それぞれの持分を合計し、建物の持分を1として計算します。たとえば、故人と配偶者が家屋をそれぞれ半分ずつ共有している状況では、計算は次のようになります。

敷地全体面積×土地持分×家屋の持分×配偶者取得割合

300㎡×1/1×(1/2+1/2)×1/1=特例適用面積 300㎡

この計算結果から、特例が適用されると敷地面積300㎡に対して価額の80%が減額されることになります。

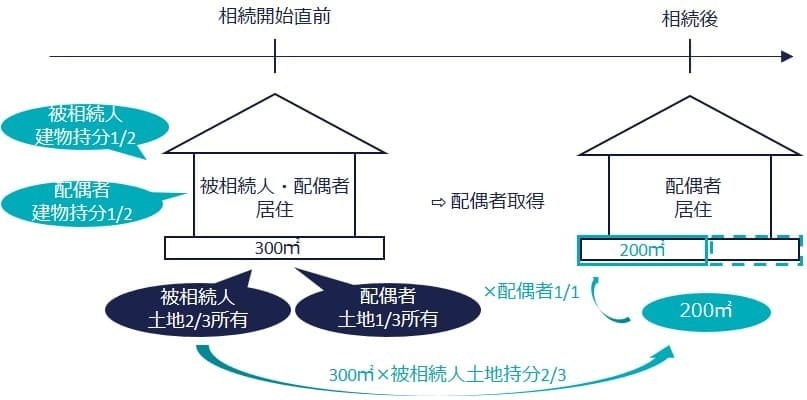

2. 生前の共有土地から死亡後の単独相続

2. 生前の共有土地から死亡後の単独相続

小規模宅地等の特例は、宅地が複数人で共有されている場合、敷地の面積のうち故人の持分に該当する部分に適用されます。

事例では、土地が故人と配偶者によって共有されており、故人の持分は2/3です。故人の死亡後、配偶者が土地を単独で相続するため取得割合は1/1として計算されます。また、故人と配偶者はこの敷地を互いに使用貸借の形で利用しています。

敷地全体面積×土地持分×家屋の持分×配偶者取得割合

300㎡×2/3×(1/2+1/2)×1/1=特例適用面積 200㎡

この計算により、特例が適用された場合の敷地面積は200㎡となり、この面積に基づいて価額の80%が減額されます。

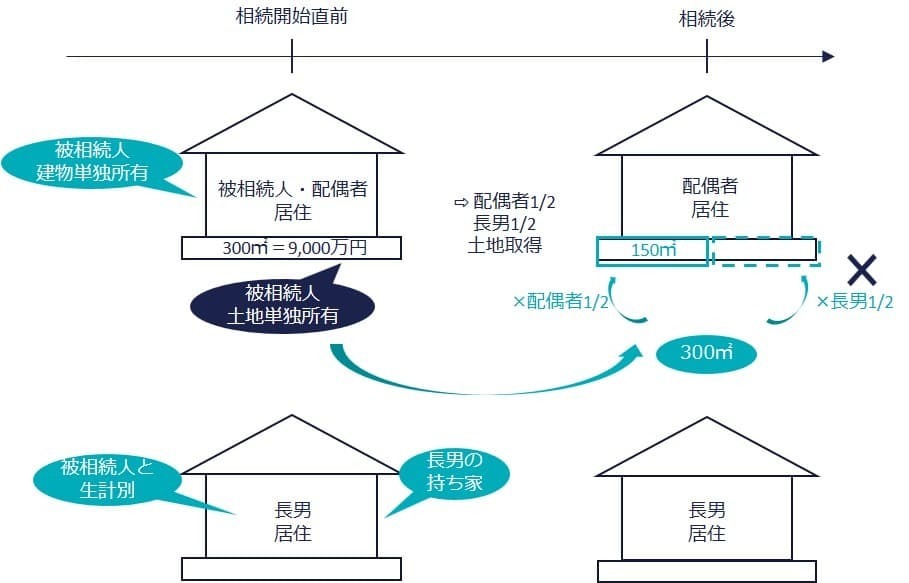

3. 生前の単独土地から死亡後の共有相続

3. 生前の単独土地から死亡後の共有相続

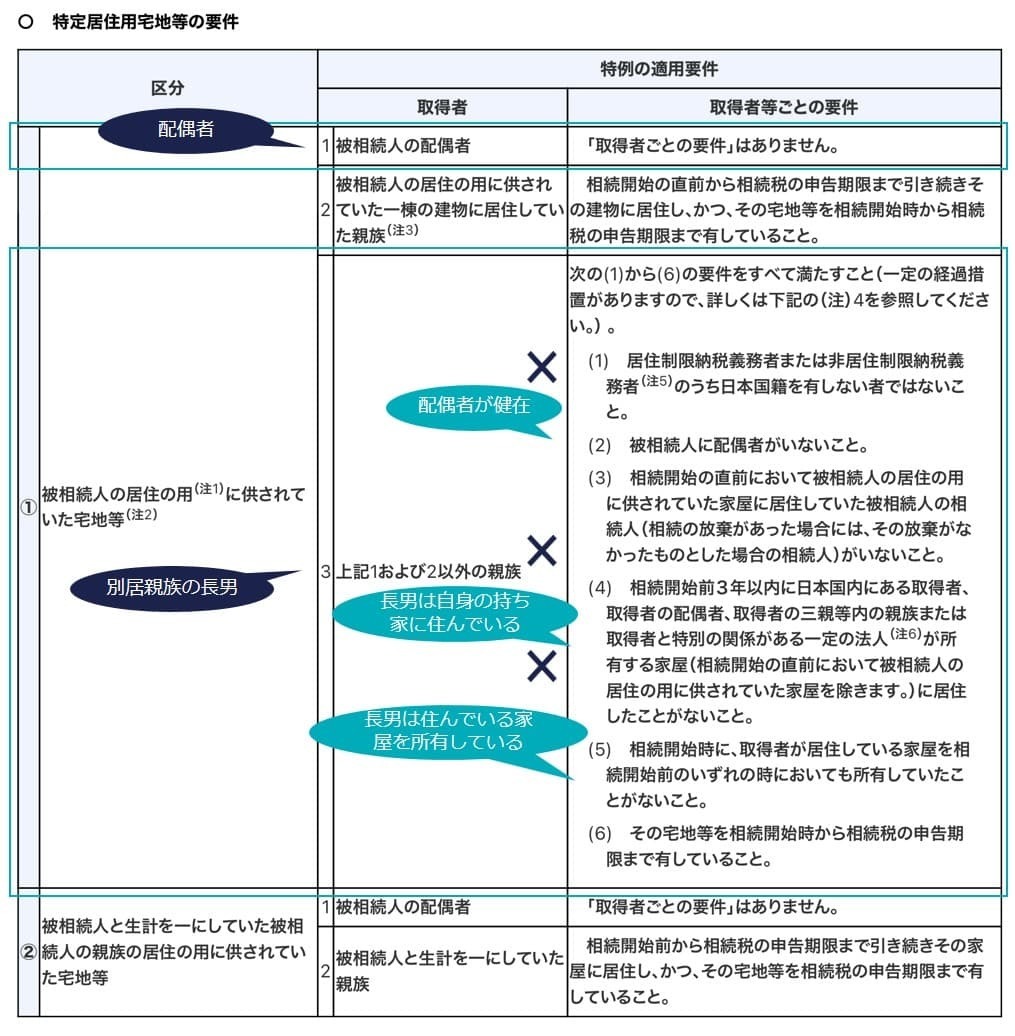

故人が単独で所有していた居住用宅地を複数人が共有で相続し、その中の一人に小規模宅地等の特例が適用される場合、特例の適用は各相続人が取得した持分の割合に応じた部分とされます。

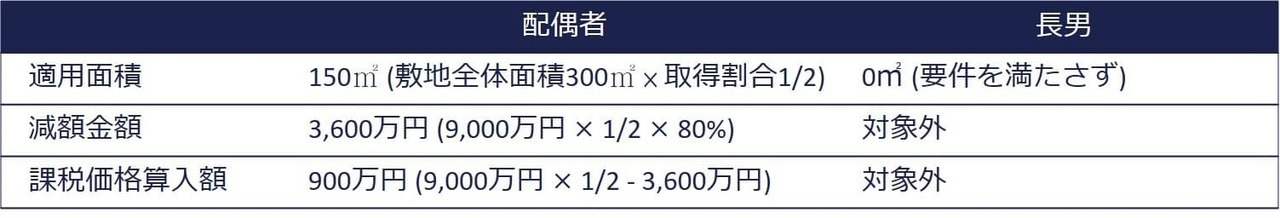

配偶者が故人から相続した土地の半分(150㎡)に特例が適用されます。一方、長男には、いわゆる家なき子の特例が適用されません。配偶者が生存しており、長男が自己所有の家に住んでいるため、必要な要件を満たしていません。

「同居の要件」ってややこしい?小規模宅地の特例について解説、家なき子のための小規模宅地!特例を使うために必要な要件とは

配偶者が故人から相続した土地の半分(150㎡)に特例が適用されます。一方、長男には、いわゆる家なき子の特例が適用されません。配偶者が生存しており、長男が自己所有の家に住んでいるため、必要な要件を満たしていません。

配偶者は敷地全体面積300㎡の半分、すなわち150㎡に小規模宅地等の特例を適用できます。この特例により、9,000万円の半額に80%の減額が適用され、3,600万円が減額されて、配偶者の土地価格は900万円になります。一方、長男は特例の要件を満たさないため、適用されません。

4. 生前の共有土地から死亡後の共有相続

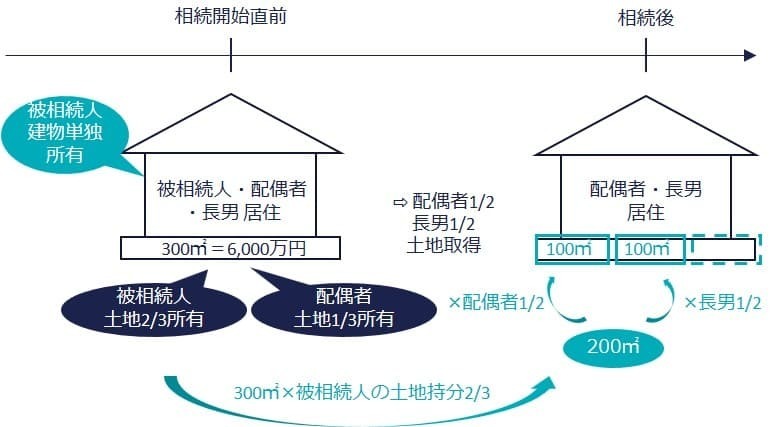

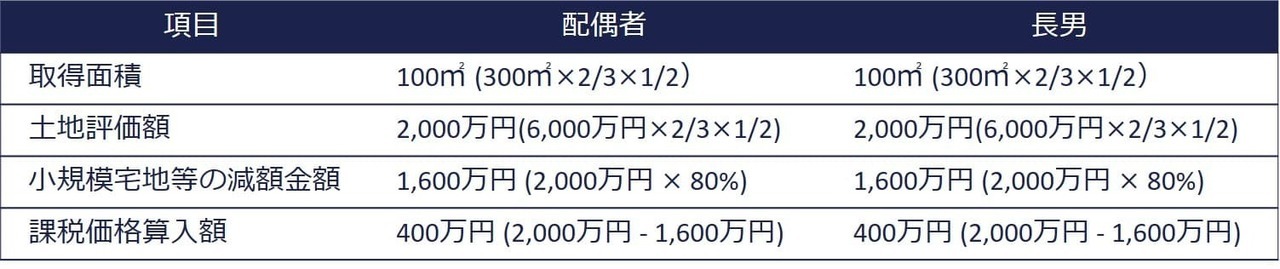

故人は、居住用の土地(300㎡)のうち2/3(200㎡)を所有していました。配偶者と長男が亡くなった後、それぞれ1/2を相続しています。

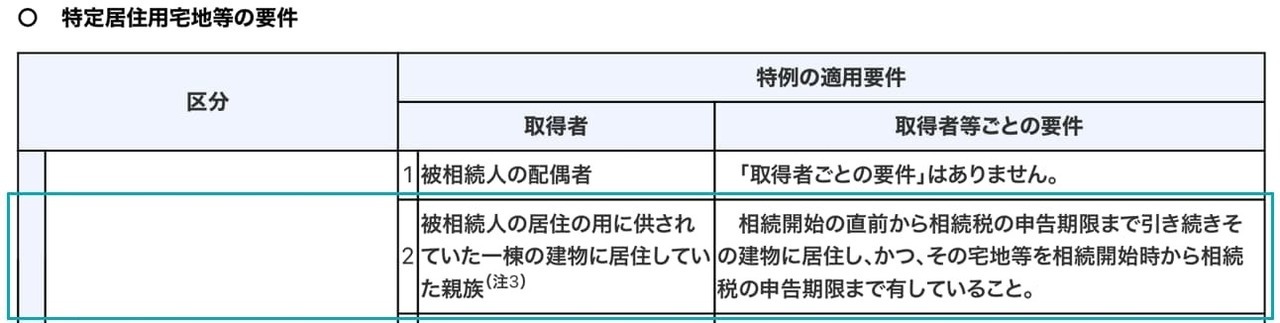

同居親族の要件は上表の通りです。長男は故人と一緒に住んでおり、申告期限までに家に住んでいて土地も所有しているため、要件を満たしているとします。

計算例では、配偶者と長男が共有宅地について小規模宅地等の特例を受け、それぞれ400万円の課税価格が算入されます。

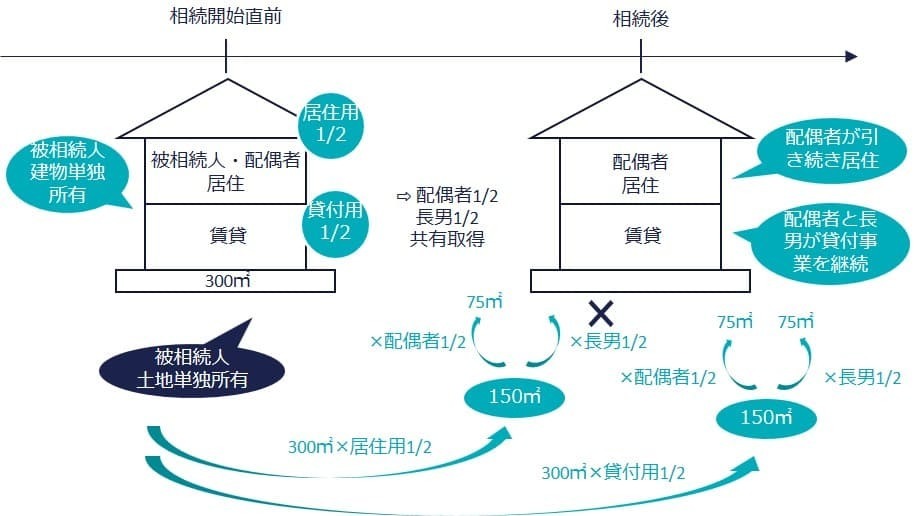

5. 複数利用区分:生前の単独土地から死亡後の共有相続

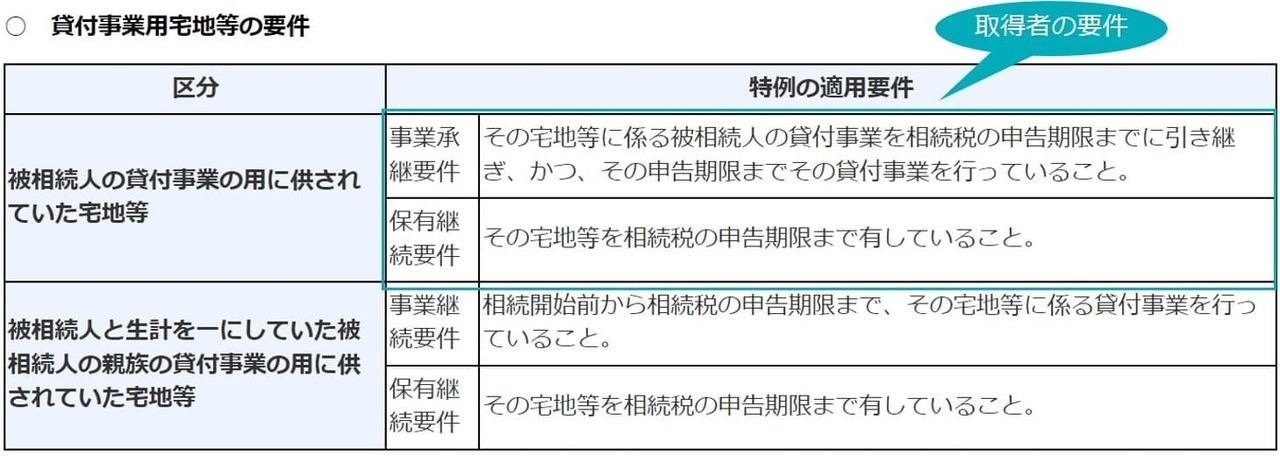

建物が複数の目的で使われている場合、故人が所有する土地を居住用、事業用、貸付用などに使われていた割合に応じて分類し、それぞれに特例を適用できる条件を検討して、特例が受けられる部分を適用面積とします。

故人は、300㎡の土地に建物1棟を所有していました。建物の、1階は故人の貸付事業用として、2階は被相続人と配偶者の居住用で利用されています。居住用と貸付用の建物面積はそれぞれ1/2です。

相続により、配偶者と長男がそれぞれ土地の1/2を共有取得しました。配偶者は引き続きその家の2階に住み、貸付事業は配偶者と長男が共同で引き継いでいます。配偶者は居住用と貸付用の要件を満たしていますが、長男は貸付用の要件のみ満たし、居住用の要件は、満たしていないとします。

居住用の場合、配偶者が土地300㎡の半分に相当する150㎡のうち、取得持分の半分である75㎡が特例適用対象です。一方、長男には別居親族の要件を満たさないため、特例の対象外となります。

貸付用の場合も、配偶者は同じく土地300㎡の半分の150㎡について、取得持分の半分である75㎡が特例適用対象です。長男も同様に、取得持分の半分である75㎡が特例適用対象となります。

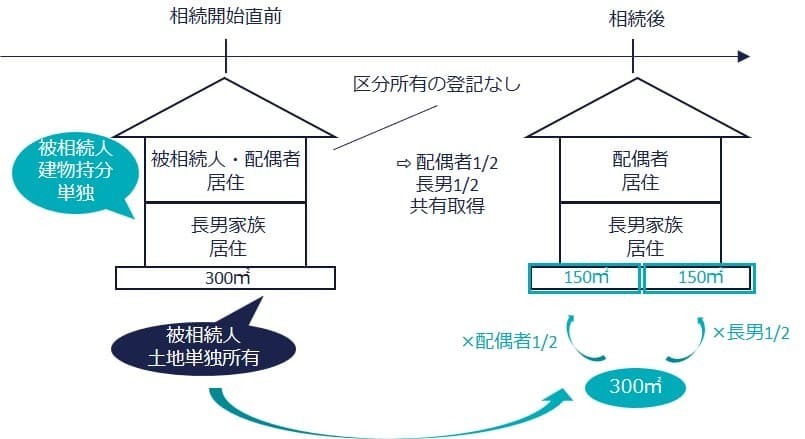

6. 二世帯住宅の相続:生前の単独土地から死亡後の共有相続

区分所有されていない二世帯住宅の敷地を相続する場合、敷地全体が「故人の居住用宅地等」とみなされます。これには故人だけでなく、その敷地内に居住する親族が使用していた部分も含まれます。敷地の利用について親族が故人と生計一かどうかは関係ありません。

敷地の全体面積は300㎡であり、故人の使用部分だけでなく、生計別親族である長男が使用している部分も含め、全体が特定居住用宅地等の要件を満たします。

相続により、配偶者と長男は敷地を共有します。配偶者は土地全体の半分である150㎡を、長男も土地全体の半分である150㎡をそれぞれ取得します。

配偶者は土地全体の半分、つまり150㎡

長男も同じく土地全体の半分、150㎡

結果として、配偶者と長男はそれぞれ敷地の半分、150㎡を特例として適用できる面積として計算されます。

相続税申告でお悩みの方は、お気軽にご相談ください

現在、故人の相続税申告に関するサービスのみを提供しており、生前対策に関するご相談は承っておりません。

電話受付時間 平日・土曜 9:00〜18:00

※ ご自身で申告を予定されている方からのご相談には対応していないため、問い合わせはお控えください。また、ホームページに掲載している記事に関する質問は、ご遠慮しています。

お問合せ・ご相談

お問い合せフォームで24時間受け付けています。

現在、故人の相続税申告に関するサービスのみを提供しており、生前対策に関するご相談は承っておりません。

※自己申告を検討されている方で、内容確認のみを求める相談はご遠慮ください。

営業時間/定休日

営業時間

平日 9:00~20:00

土曜 9:00~18:00

(電話受付18時まで)

定休日

日曜・祝日

事前に連絡いただける場合、営業時間外・日曜祝日も対応しています。お気軽にご相談ください。

アクセス

〒158-0094

東京都世田谷区玉川2-4-1

レフィーユ二子玉川403

東急田園都市線「二子玉川」駅下車 東口より徒歩5分(玉川税務署近く)

車でお越しの場合、二子玉川ライズバーズモールP2駐車場のほか、近隣に複数のコインパーキングあり