世田谷区玉川2-4-1 レフィーユ二子玉川403 二子玉川駅から徒歩5分

三軒茶屋、千歳烏山、仙川、成城学園、千歳烏山、溝の口、武蔵小杉、渋谷、新宿ほか

/ 土曜9:00〜18:00

休業日:日曜・祝日

※事前予約で日祝対応します

イメージがつかめる!計算例で学ぶ小規模宅地の特例の使い方

こんにちは、世田谷相続専門税理士事務所です。

相続税の計算では、税負担を大幅に減らすために小規模宅地等の特例を理解し、正確に適用することが肝心です。特例を最大限に活用するには、要件を理解するだけでなく、具体的な計算方法も把握しておくことが必要です。

この記事では、様々なケースごとに計算例を用いて、小規模宅地等の特例の計算方法を詳しく解説します。居住用宅地から事業用宅地、貸付事業用宅地まで、さまざまなケースを取り上げ、計算方法や留意点を丁寧に説明します。この記事が、相続税申告におけるお役立ち情報となれば幸いです。

小規模宅地等の特例を基礎から理解したい方は小規模宅地とは?特例制度の全体像をわかりやすく徹底解説!を参照ください。

この記事の目次

- 小規模宅地等の特例の計算1.居住用宅地の計算① 自宅の土地を1人で取得するケース(面積330㎡以下)② 自宅の土地を1人で取得するケース(面積330㎡超)③ 自宅の土地を2人で共有取得するケース2.事業用宅地の計算① 店舗の土地を1人で取得するケース(面積400㎡以下)② 店舗の土地を1人で取得するケース(面積400㎡超)3.貸付事業用宅地の計算① 賃貸マンションの土地を1人で取得するケース(面積200㎡以下)② 賃貸マンションの土地を1人で取得するケース(面積200㎡超)4.複数の土地を取得する場合の計算① 自宅の土地と店舗の土地を取得するケース② 自宅の土地と賃貸マンションの土地を取得するケース③ 賃貸マンションの土地2つを取得するケース特例適用の留意点申告期限前の分割要件申告期限までの申告要件

小規模宅地等の特例の計算

小規模宅地等の特例の計算

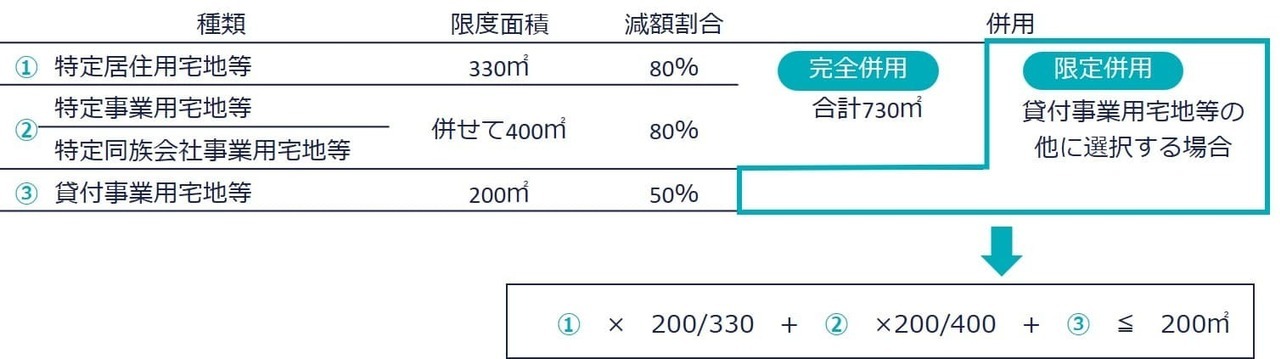

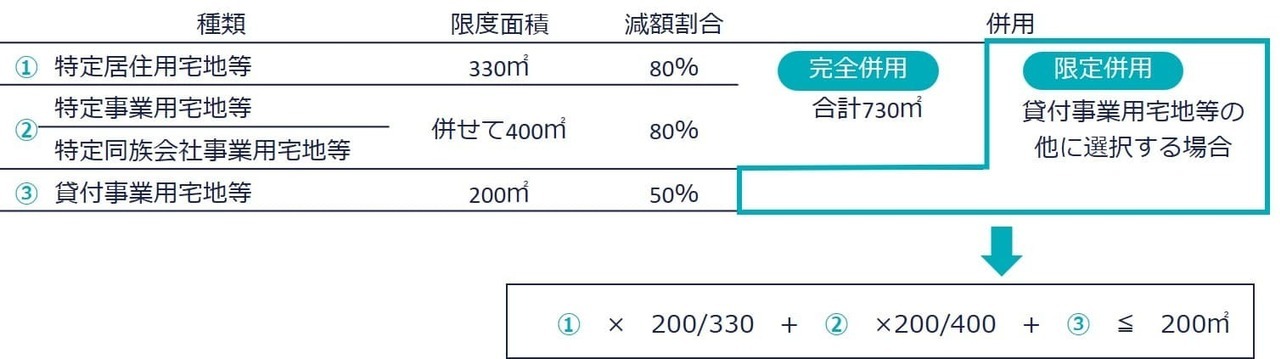

小規模宅地等の特例は、特例対象宅地等の種類に応じて、次のように評価減が適用されます。

- 特定居住用宅地等:合計330㎡まで80%の評価減

- 特定事業用宅地等・特定同族会社事業用宅地等:合計400㎡まで80%の評価減

- 貸付事業用宅地等:合計200㎡まで50%の評価減

選択する特例対象宅地等の組み合わせによって、認められる限度面積は以下の通り異なります。

1.「特定居住用宅地等」のみ選択する場合

- 面積の合計:330㎡以下

2.「特定事業用宅地等※」のみ選択する場合

- 面積の合計:400㎡以下

※ 特定事業用宅地等と特定同族会社事業用宅地等の両方を含みます。

3. 完全併用:「特定居住用宅地等」と「特定事業用宅地等」のみ選択する場合

- 面積の合計:730㎡以下

4.「貸付事業用宅地等」が含まれる場合

A. すべてが「貸付事業用宅地等」の場合

- 面積の合計:200㎡以下

B. 「貸付事業用宅地等」と他の宅地を組み合わせる場合

- 面積の合計:限度面積の調整計算

小規模宅地等の特例を適用する際、限度面積の条件があるため、どの宅地から優先して特例を適用すべきかが重要です。この詳細については、「小規模宅地における限度面積要件のポイントと5つの事例分析」で詳しく解説しています。

以下で具体例を交えて解説します。

1.居住用宅地の計算

1.居住用宅地の計算

① 自宅の土地を1人で取得するケース(面積330㎡以下)

長男が自宅の土地1つ(面積240㎡、価額48,000千円)を取得した場合です。

- 限度面積:330㎡

- 適用面積:240㎡

- 減額金額:△38,400千円

計算

- 減額金額:48,000千円 × 80% = △38,400千円

- 小規模宅地等の特例適用後の評価額:48,000千円 - 38,400千円 = 9,600千円

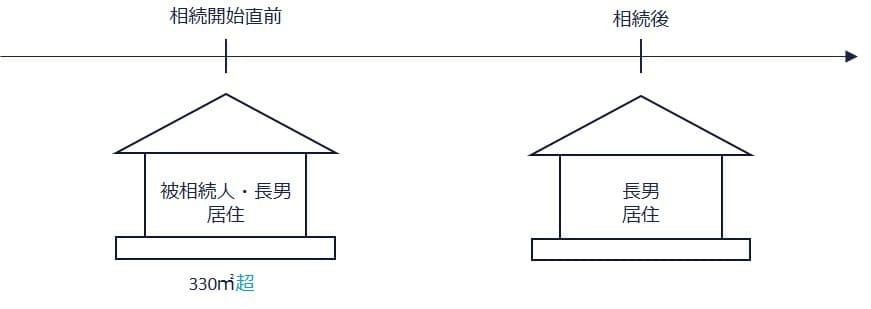

② 自宅の土地を1人で取得するケース(面積330㎡超)

長男が自宅の土地1つ(面積495㎡、価額99,000千円)を取得した場合です。

- 限度面積:330㎡

- 適用面積:495㎡のうち330㎡まで

- 評価減額:△52,800千円

計算

1. 減額金額:99,000千円 × (330㎡ / 495㎡) × 80% = △52,800千円

2. 小規模宅地等の特例適用後の評価額:99,000千円 - 52,800千円 = 46,200千円

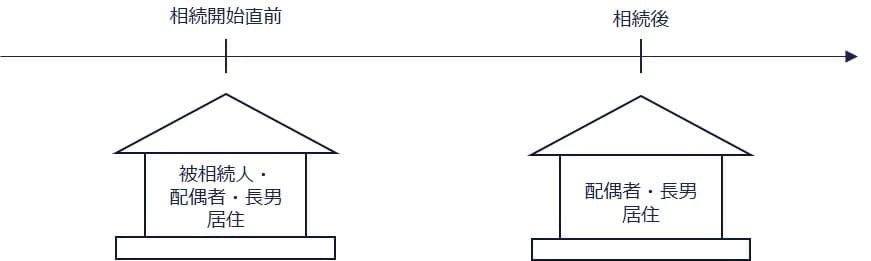

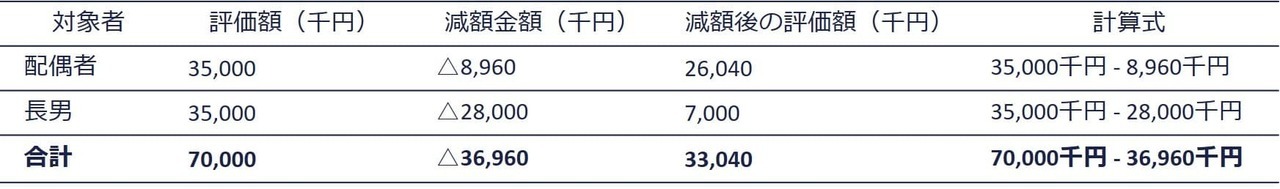

③ 自宅の土地を2人で共有取得するケース

配偶者と長男が自宅の土地1つ(面積500㎡、価額70,000千円)を1/2ずつ共有で取得した場合です。

- 面積:500㎡

- 価額:70,000千円

- 持分:各1/2

前提条件

- 配偶者と長男は小規模宅地等の特例適用要件を満たしている

- 共有の場合の適用面積は、敷地全体の面積 × 持分で計算で考える

- 配偶者と長男の適用面積:それぞれ250㎡(= 500㎡ × 1/2)

- ただし限度面積330㎡により、長男:250㎡、配偶者:残りの80㎡とする

減額金額の計算

-

配偶者:

35,000千円 × (80㎡ / 250㎡) × 80% = △8,960千円 -

長男:

35,000千円 × (250㎡ / 250㎡) × 80% = △28,000千円

小規模宅地等の特例適用後の金額

- 配偶者:35,000千円 - 8,960千円 = 26,040千円

- 長男:35,000千円 - 28,000千円 = 7,000千円

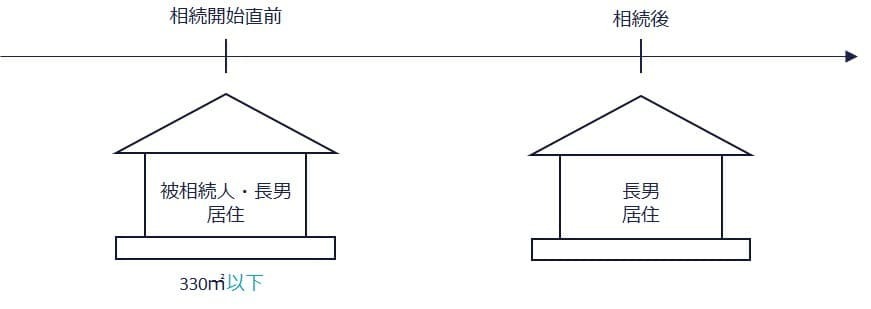

相続開始直前に長男が被相続人と同居していたため、特例の適用が可能となりました。ただし、長男が自立しているなどの理由で特例が適用できない場合、配偶者が取得する250㎡にのみ特例が適用されます。

2.事業用宅地の計算

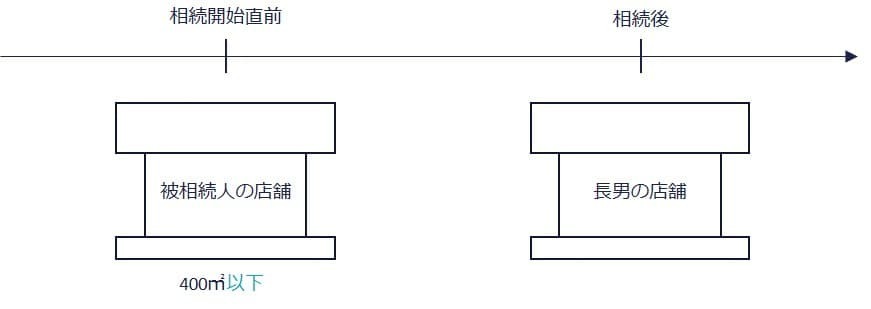

① 店舗の土地を1人で取得するケース(面積400㎡以下)

長男が事業用店舗の土地1つ(面積360㎡、価額90,000千円)を取得した場合です。

- 限度面積:400㎡

- 適用面積:360㎡

- 減額金額:△72,000千円

計算

1. 減額金額:90,000千円 × 80% = △72,000千円

2. 小規模宅地等の特例適用後の評価額:90,000千円 - 72,000千円 = 18,000千円

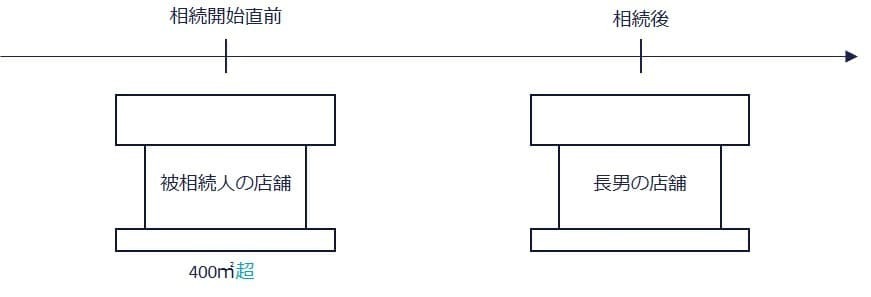

② 店舗の土地を1人で取得するケース(面積400㎡超)

長男が事業用店舗の土地1つ(面積450㎡、価額90,000千円)を取得した場合です。

- 限度面積:400㎡

- 適用面積:450㎡のうち400㎡まで

- 減額金額:△64,000千円

計算

1. 減額金額:90,000千円 × (400㎡ / 450㎡) × 80% = △64,000千円

2. 小規模宅地等の特例適用後の評価額:90,000千円 - 64,000千円 = 26,000千円

3.貸付事業用宅地の計算

貸付事業用宅地は、有償で貸していた土地、例えば貸アパート、賃貸マンション、貸駐車場の敷地などが該当します。

貸付用宅地の要件は、小規模宅地特例における貸付事業用宅地に必要な要件とは何か?、どんな駐車場に使える?小規模宅地特例を適用できる事例を紹介を参照ください。

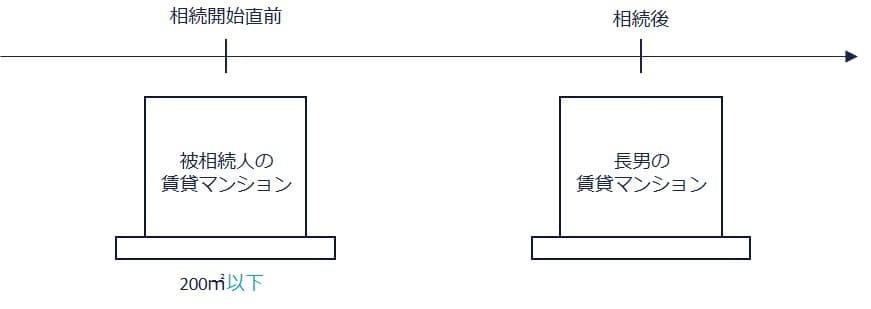

① 賃貸マンションの土地を1人で取得するケース(面積200㎡以下)

長男が、賃貸マンションの土地1つ(面積160㎡・価額60,000千円※)を取得した場合です。

※借地権割合と借家権割合を考慮後

- 限度面積:200㎡

- 適用面積:200㎡のうち160㎡まで

- 減額金額:△30,000千円

計算

1. 減額金額:60,000千円 × 50% = △30,000千円

2. 小規模宅地等の特例適用後の評価額:60,000千円 - 30,000千円 = 30,000千円

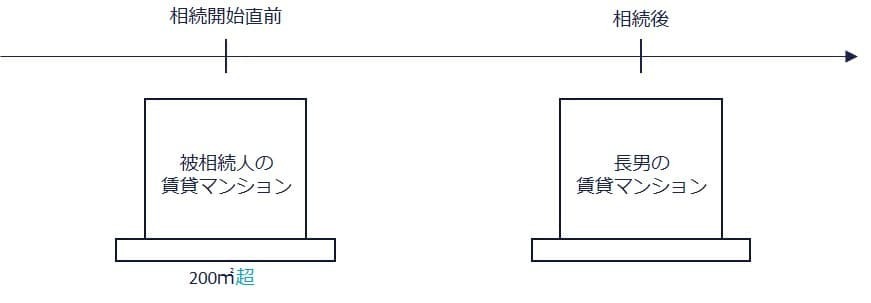

② 賃貸マンションの土地を1人で取得するケース(面積200㎡超)

長男が賃貸マンションの土地1つ(面積250㎡・価額60,000千円※)を取得した場合です。

※借地権割合と借家権割合を考慮後

- 限度面積:200㎡

- 適用面積:250㎡のうち200㎡まで

- 減額金額:△24,000千円

計算

1. 減額金額:60,000千円 × (200㎡ / 250㎡) × 50% = △24,000千円

2. 小規模宅地等の特例適用後の評価額:60,000千円 - 24,000千円 = 36,000千円

4.複数の土地を取得する場合の計算

複数の土地を所有している場合、すべての土地に小規模宅地等の減額を適用すると限度面積を超えることがあります。その場合、納税者はどの土地に特例を適用するか選択できます。

複数の土地に対する適用選択の方法については、「小規模宅地における限度面積要件のポイントと5つの事例分析」で詳しく説明していますので、ぜひ参照してください。

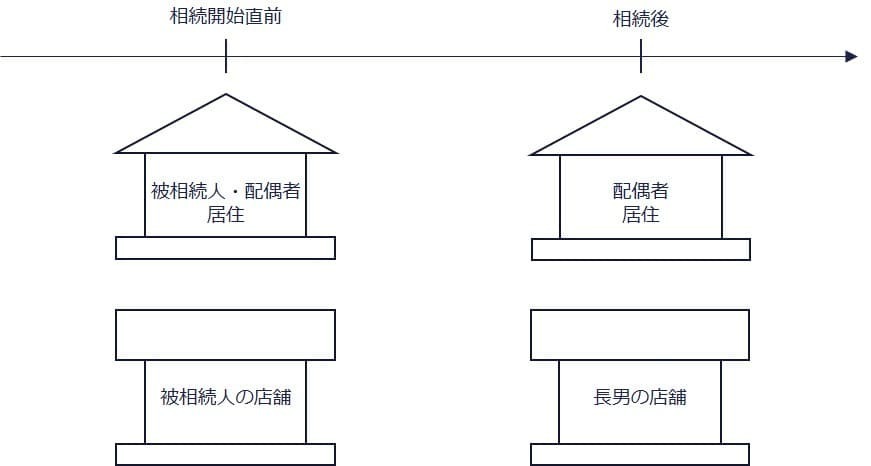

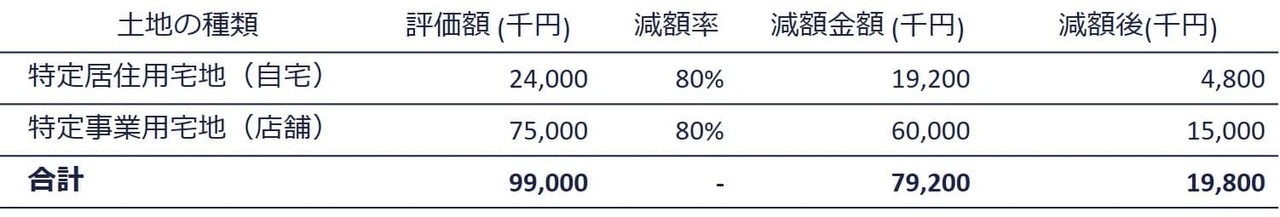

① 自宅の土地と店舗の土地を取得するケース

配偶者が自宅用の土地(面積120㎡、価額24,000千円)を、長男が店舗用の土地(面積250㎡、価額75,000千円)を取得した場合です。

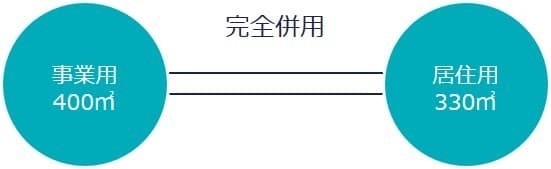

特定事業用宅地と特定居住用宅地だけを選んだ場合、それぞれの限度面積内まで評価減を適用できます。この適用ルールを「完全併用」といいます。

特例の適用面積:

- 特定居住用宅地(配偶者取得の自宅土地):330㎡の限度面積のうち120㎡を使用

- 特定事業用宅地(長男取得の店舗土地):400㎡の限度面積のうち250㎡を使用

居住用宅地では、配偶者が取得する自宅土地に対して、評価額の80%に相当する19,200千円が減額され、減額後の評価額は4,800千円になります。

事業用宅地では、長男が取得する店舗土地に対して、同じく80%に相当する60,000千円が減額され、減額後の評価額は15,000千円になります。

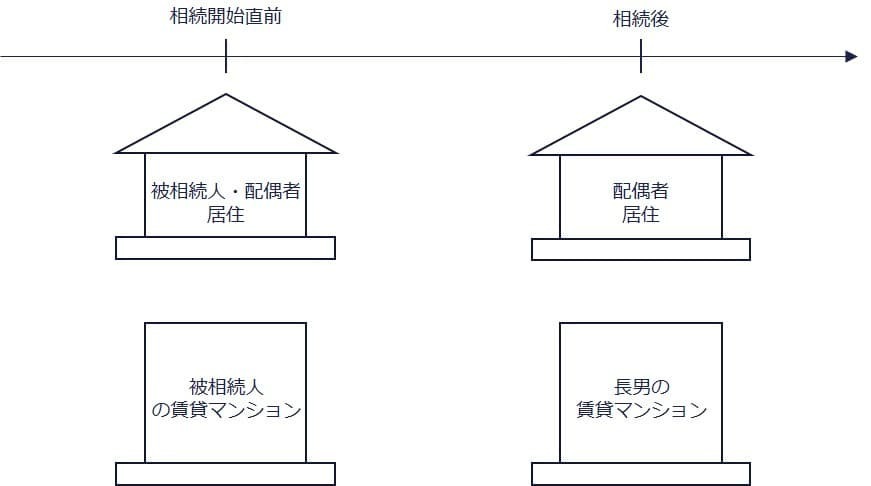

② 自宅の土地と賃貸マンションの土地を取得するケース

配偶者が自宅の土地(面積320㎡、価額70,000千円)を、長男が賃貸マンションの土地(面積240㎡、価額30,000千円※)を取得した場合です。

※借地権割合と借家権割合を考慮後

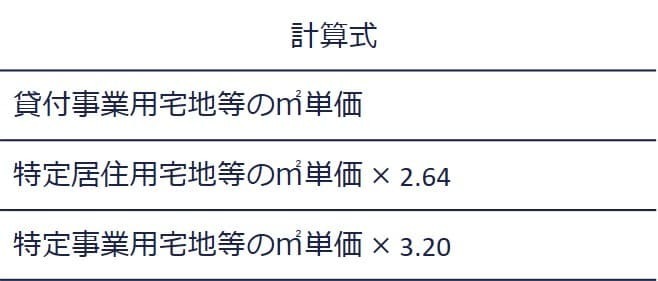

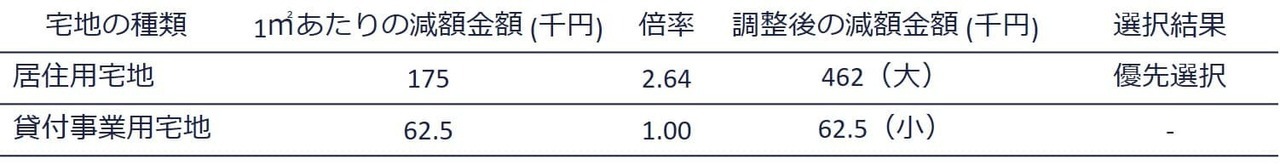

㎡単価の比較

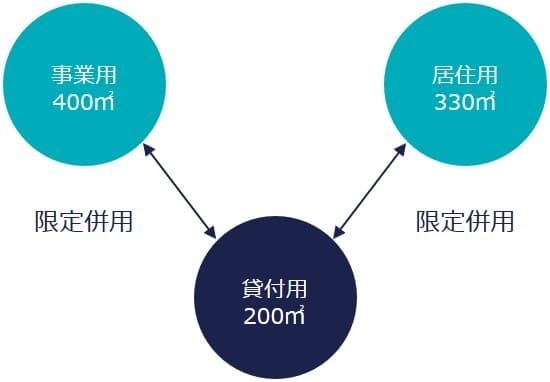

複数の土地があり、その中に貸付事業用宅地等がある場合、相続税を節約するためには、上記の算式で計算した㎡単価が高い宅地から優先して適用するのが効率的です。

算式によれば、貸付事業用宅地等の㎡単価が、特定事業用宅地等の3.2倍を超える、または特定居住用宅地等の2.64倍を超える場合、貸付事業用宅地等を優先して選択することが有利なことがわかります。

㎡単価の大きい自宅敷地から優先して適用します。

選択する宅地に貸付事業用宅地等を含む場合、貸付事業用宅地等の基準で換算して全体で限度面積200㎡以下に調整する計算が必要です。この適用ルールを「限定併用」といいます。

選択できる宅地の面積

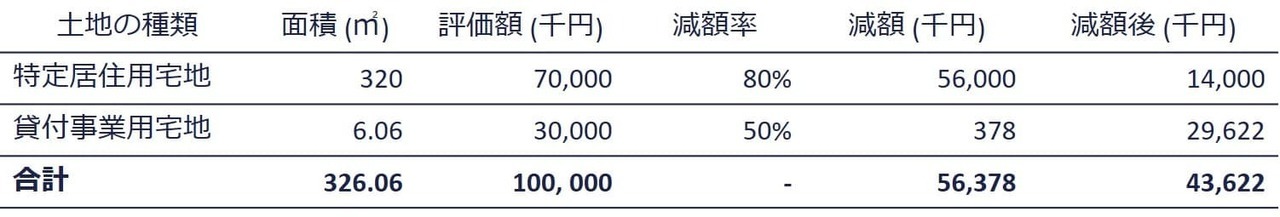

特例の適用面積:

- 特定居住用宅地(配偶者取得の自宅土地):320㎡を選択。

- 貸付事業用宅地(長男取得の賃貸マンション土地):限度面積の調整計算により6.06㎡を選択。

自宅敷地320㎡を貸付事業用宅地等の基準で考えると、193.93㎡(=320㎡/330㎡✕200㎡)と算出されます。そのため、賃貸マンション用敷地は、200㎡の限度面積内で残り6.06㎡を選択します。

自宅の土地(居住用宅地)は、評価額70,000千円に対して80%の減額が適用されます。この計算により、減額金額は56,000千円となり、減額後の評価額は14,000千円になります。

一方、長男の賃貸マンションの土地(貸付事業用宅地)には、評価額30,000千円に対して50%の減額率が適用されますが、この土地の適用面積は全体の240㎡のうちわずか6.06㎡です。そのため、具体的な減額金額は378千円(=30,000千円×50%×6.06㎡/240㎡)となり、減額後の評価額は29,622千円です。

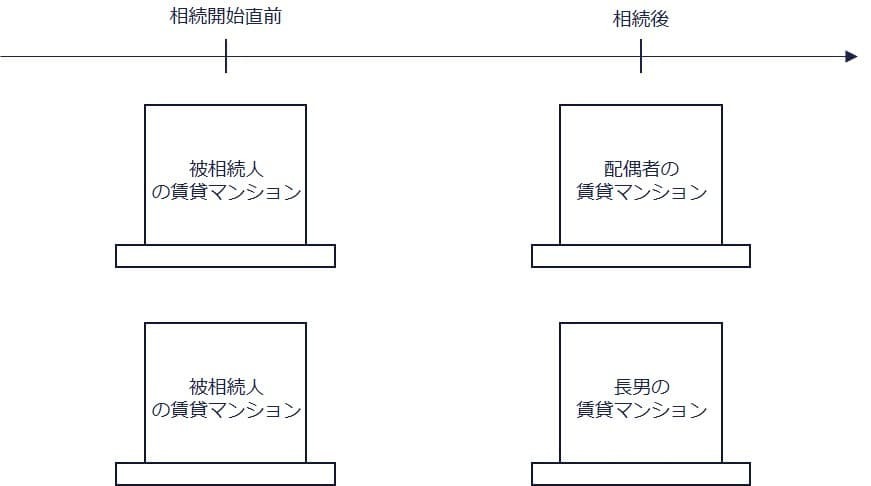

③ 賃貸マンションの土地2つを取得するケース

配偶者が賃貸マンションの土地1つ(面積140㎡、価額28,000千円※)、長男が賃貸マンションの土地1つ(面積120㎡、価額14,000千円※)を取得した場合です。

※借地権割合と借家権割合を考慮後

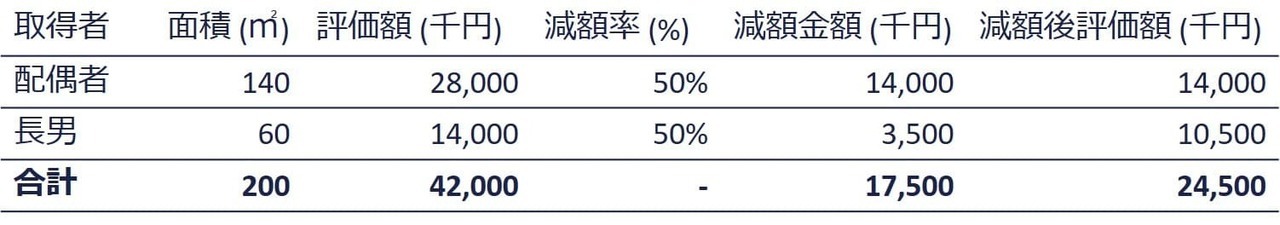

1㎡あたりの減額金額は配偶者の取得した土地が100千円、長男の取得した土地が58千円です。減額効果が高い配偶者の相続した土地140㎡を優先して選択します。

配偶者が取得した土地は面積が140㎡で、減額前の価格は28,000千円です。土地に50%の減額が適用され、減額金額は14,000千円になります。その結果、減額後の評価額は14,000千円になります。

一方、長男が取得した土地は全体で120㎡ありますが、そのうち60㎡が選択されています。この部分の減額前の価額は14,000千円で、50%の減額が適用されます。計算により、減額金額は3,500千円となり、減額後の評価額は10,500千円になります。

特例適用の留意点

特例を適用する際の注意点を以下に示します。

申告期限前の分割要件

相続税の申告期限までに宅地が分割されていない場合、特例を利用することはできません。そのため、遺産分割協議を通じて、特例が適用される宅地の取得者を確定させる必要があります。

ただし、相続税の申告期限までに遺産分割が完了しなかった場合でも、税務署に申告期限後3年以内の分割見込書」の書類を提出すれば、宅地の取得者を決定するまでの期限を延長することが可能です。提出後、3年以内に宅地が分割された場合には、更正の請求を通じて特例の適用が認められます。

未分割のまま申告期限を迎える場合の具体的な手続き方法は、「相続税の申告期限に未分割の小規模宅地に特例を適用する手続2つ」で解説しています。

申告期限までの申告要件

小規模宅地等の特例を適用するためには、相続税の申告期限の10ヶ月以内に相続税申告書とともに、遺産分割協議書や遺言書などの特例適用の対象となる宅地の取得者を示した書類の提出が必要です。

特例適用に必要な書類についての詳細は、「国税庁ホームページを参考に!小規模宅地特例の添付書類を解説」で確認できますので、ご参照ください。

相続税がゼロでも必要な申告

特例を使って相続税が0円になった場合でも、申告は必須です。相続財産が基礎控除額以下の場合は申告の必要はありませんが、小規模宅地等の特例を適用して税額が0円になる場合には、申告を行う義務があります。この規則は配偶者の税額控除にも当てはまります。

配偶者の税額控除の具体的な条件について知りたい場合は、「相続税の配偶者控除って知ってる?節税のポイントとデメリット」を参照してください。

相続税申告でお悩みの方は、お気軽にご相談ください

現在、故人の相続税申告に関するサービスのみを提供しており、生前対策に関するご相談は承っておりません。

電話受付時間 平日・土曜 9:00〜18:00

※ ご自身で申告を予定されている方からのご相談には対応していないため、問い合わせはお控えください。また、ホームページに掲載している記事に関する質問は、ご遠慮しています。

お問合せ・ご相談

お問い合せフォームで24時間受け付けています。

現在、故人の相続税申告に関するサービスのみを提供しており、生前対策に関するご相談は承っておりません。

※自己申告を検討されている方で、内容確認のみを求める相談はご遠慮ください。

営業時間/定休日

営業時間

平日 9:00~20:00

土曜 9:00~18:00

(電話受付18時まで)

定休日

日曜・祝日

事前に連絡いただける場合、営業時間外・日曜祝日も対応しています。お気軽にご相談ください。

アクセス

〒158-0094

東京都世田谷区玉川2-4-1

レフィーユ二子玉川403

東急田園都市線「二子玉川」駅下車 東口より徒歩5分(玉川税務署近く)

車でお越しの場合、二子玉川ライズバーズモールP2駐車場のほか、近隣に複数のコインパーキングあり